Sommaire

- 🤔 Pourquoi Waltio est indispensable pour déclarer ses crypto ?

- 💡 Guide complet : Comment utiliser Waltio étape par étape

- 🤝 Comment Waltio facilite la déclaration des cryptos en 2025 ?

- 📌 Waltio vs. autres solutions : Pourquoi c’est le meilleur choix ?

- 💰 Combien coûte Waltio en 2025 ?

- 🔥 Pourquoi Waltio est indispensable en 2025 ?

- 🚀 Les garanties et services supplémentaires de Waltio

- 📊 Waltio et l’avenir : vers une automatisation totale de la fiscalité crypto

- 🥇 Pourquoi Waltio est le choix n°1 pour déclarer ses cryptos en 2025 ?

- ✍️ Conclusion : Waltio, l’outil incontournable en 2025

- Questions fréquemment posées concernant Waltio

- Aller plus loin en regardant notre live avec des experts de la fiscalité

Cet article vous est proposé dans le cadre d’une collaboration avec Waltio. (en savoir plus)

➡️ Réduction CoinAcademy : 10 % de remise avec notre code promo exclusif COINACADEMY10.

🤔 Pourquoi Waltio est indispensable pour déclarer ses crypto ?

Déclarer ses cryptos auprès des autorités fiscales peut s’avérer être un cauchemar administratif. Le régime fiscal français impose une déclaration rigoureuse des plus-values réalisées, et le calcul des montants dus peut rapidement devenir extrêmement complexe, en particulier pour les investisseurs actifs.

Les obligations fiscales des investisseurs en cryptos

Depuis l’instauration du régime fiscal sur les actifs numériques, les contribuables français doivent déclarer chaque année leurs plus-values réalisées sur la cession d’actifs numériques (Bitcoin, Ethereum, NFT, tokens DeFi, etc.). Voici les obligations principales :

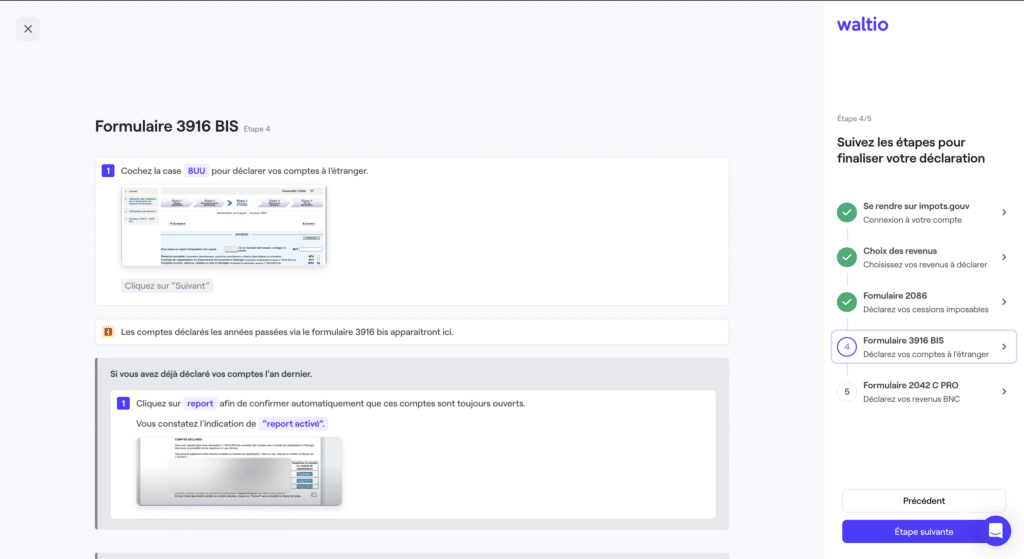

- Déclaration des comptes d’actifs numériques détenus à l’étranger (formulaire 3916-BIS).

- Déclaration des plus-values réalisées sur la cession de cryptomonnaies (formulaire 2086).

- Paiement de l’impôt : 30 % d’imposition sous le régime de la flat tax (12,8 % d’impôt sur le revenu + 17,2 % de prélèvements sociaux), sauf si l’option pour le barème progressif est plus avantageuse.

Chaque cession imposable doit être correctement enregistrée, catégorisée et déclarée. Or, la majorité des investisseurs utilisent plusieurs exchanges et wallets (Binance, Coinbase, Metamask, Ledger, etc.), rendant le suivi des transactions fastidieux et source d’erreurs.

Pourquoi ne pas faire ses déclarations manuellement ?

Techniquement, il est possible de remplir sa déclaration manuellement, mais ce processus est extrêmement long et sujet à erreurs. Il faudrait :

- Exporter l’historique de transactions de chaque plateforme utilisée.

- Catégoriser chaque opération (achat, vente, transfert, staking, airdrop, etc.).

- Calculer les plus-values pour chaque vente en appliquant la méthode du coût moyen pondéré (CMP).

- Remplir les formulaires fiscaux avec les montants exacts.

- S’assurer de l’exactitude des informations pour éviter un redressement fiscal.

Le problème ? Entre les erreurs possibles et le temps nécessaire, cette méthode est tout simplement ingérable pour un investisseur actif ayant réalisé des centaines voire des milliers de transactions sur plusieurs plateformes.

C’est là qu’un outil comme Waltio devient essentiel.

💡 Guide complet : Comment utiliser Waltio étape par étape

Waltio est conçu pour être simple d’utilisation, même pour ceux qui n’ont aucune connaissance en fiscalité. Voici un guide détaillé pour utiliser l’outil et générer son rapport fiscal en toute sérénité.

1️⃣ Création d’un compte Waltio

La première étape consiste à créer un compte sur Waltio. Contrairement à d’autres services, Waltio ne demande pas de KYC (Know Your Customer). Il suffit de renseigner une adresse email valide.

Avantage : Les utilisateurs peuvent tester l’outil gratuitement avant de choisir une offre payante.

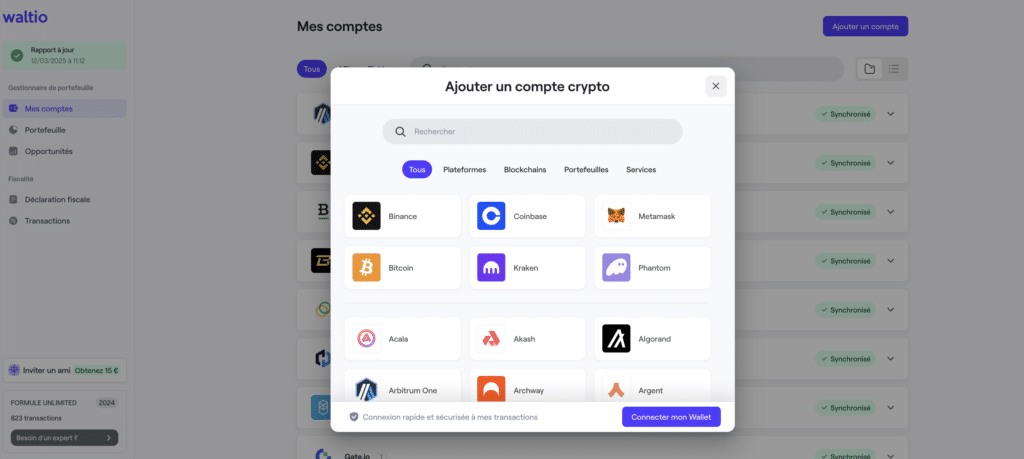

2️⃣ Connexion de ses plateformes et wallets

L’étape clé pour une déclaration fiscale automatisée est l’importation des transactions. Waltio propose plusieurs méthodes :

- Connexion API : Disponible pour plus de 200 exchanges et wallets (Binance, Kraken, Coinbase, Metamask, Ledger, etc.).

- Importation manuelle de fichiers CSV : Pour les plateformes qui ne permettent pas une connexion API.

- Ajout d’une adresse de portefeuille public : Parfait pour les wallets non-custodial (Ethereum, Solana, etc.).

📌 Exemple : Un utilisateur ayant réalisé 3000 transactions sur Binance, 500 sur Kraken et 200 sur Uniswap peut tout importer en quelques clics au lieu de remplir manuellement chaque transaction.

3️⃣ Vérification et catégorisation automatique des transactions

Une fois les données importées, Waltio analyse automatiquement les transactions et les classe en différentes catégories :

- Ventes et échanges crypto → Plus-values imposables.

- Transferts entre wallets → Non imposables.

- Staking, airdrops et rewards → Revenus à déclarer séparément.

Waltio identifie aussi les erreurs potentielles (transactions en double, prix manquants, balances incohérentes) et propose des corrections automatiques.

📌 Exemple : Si une transaction sur Uniswap ne comporte pas de prix de référence, Waltio propose une estimation basée sur les cours historiques du token.

4️⃣ Correction manuelle si nécessaire

Dans certains cas, Waltio demande des ajustements manuels :

- Scam tokens : Certains airdrops malveillants faussent les données.

- Transactions non catégorisées : Cas rares où l’outil ne peut pas identifier l’origine d’un transfert.

- Erreurs de balances : Si un exchange a fourni un fichier erroné, Waltio alerte l’utilisateur.

📌 Bon à savoir : Ces ajustements restent rares, et Waltio propose des guides détaillés pour aider les utilisateurs à faire les corrections.

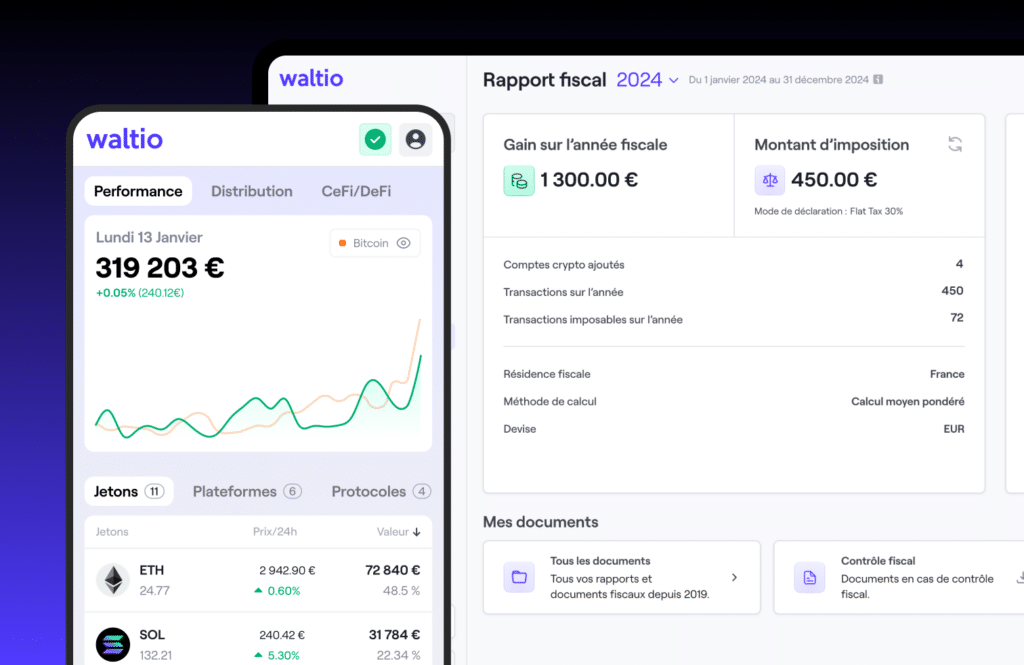

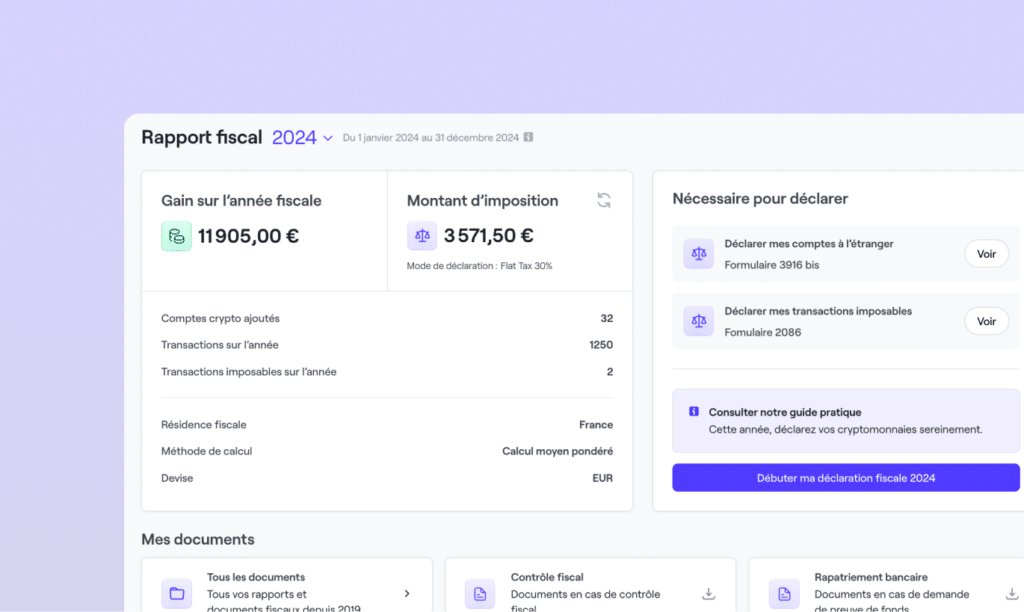

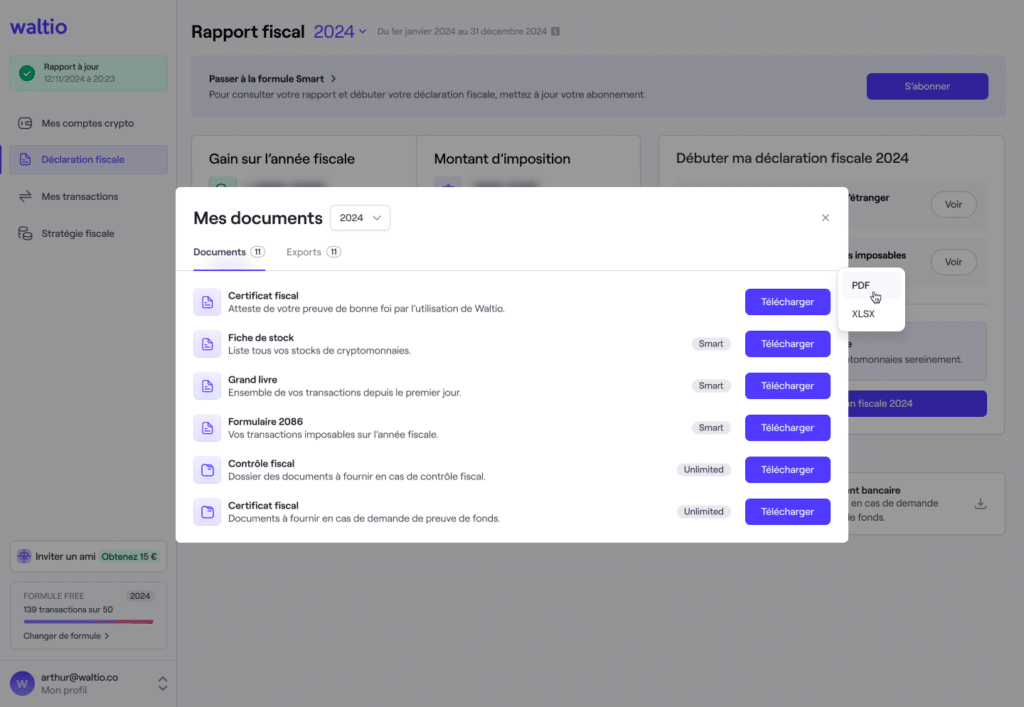

5️⃣ Génération du rapport fiscal

Une fois les transactions vérifiées, Waltio génère un rapport fiscal complet en moins de 4 minutes. Ce rapport contient :

✔️ Le montant total des plus-values imposables.

✔️ Le formulaire 2086 pré-rempli pour impots.gouv.fr.

✔️ Le certificat fiscal pour justifier la déclaration.

✔️ Un grand livre des transactions en cas de contrôle fiscal.

✔️ Un résumé des comptes à déclarer (formulaire 3916-BIS).

📌 Exemple : Un investisseur ayant réalisé 20 000 € de plus-values recevra un rapport détaillant exactement combien il doit payer et comment déclarer en ligne.

6️⃣ Déclaration sur impots.gouv.fr

Dès que la période de déclaration fiscale est ouverte, Waltio fournit un guide pas-à-pas pour remplir sa déclaration fiscale sur impots.gouv.fr avec de simples copier/coller.

Avantage : Aucune connaissance fiscale n’est requise, Waltio explique chaque étape clairement.

🤝 Comment Waltio facilite la déclaration des cryptos en 2025 ?

Waltio est conçu pour automatiser l’ensemble du processus de déclaration fiscale. Il suffit d’importer ses transactions, et l’outil se charge de :

✔️ Récupérer automatiquement les transactions grâce à plus de 200 intégrations API avec les exchanges et wallets.

✔️ Catégoriser chaque transaction et appliquer les règles fiscales françaises.

✔️ Identifier les plus-values réalisées et calculer l’impôt dû.

✔️ Générer automatiquement les fichiers fiscaux à utiliser sur impots.gouv.fr.

✔️ Vérifier les erreurs potentielles et proposer des corrections automatiques.

En 2025, Waltio s’est encore amélioré avec un nouveau système de génération ultra-rapide des rapports fiscaux. Désormais, l’ensemble du processus est réalisé en moins de 4 minutes en moyenne.

📌 Exemple concret : un trader actif ayant réalisé 5000 transactions sur Binance, Kraken et Metamask peut obtenir son rapport fiscal complet en quelques minutes, sans aucune erreur, au lieu d’y passer plusieurs jours.

➡️ Réduction CoinAcademy : 10 % de remise avec notre code promo exclusif COINACADEMY10.

La nouvelle fonctionnalité de suivi de portefeuille

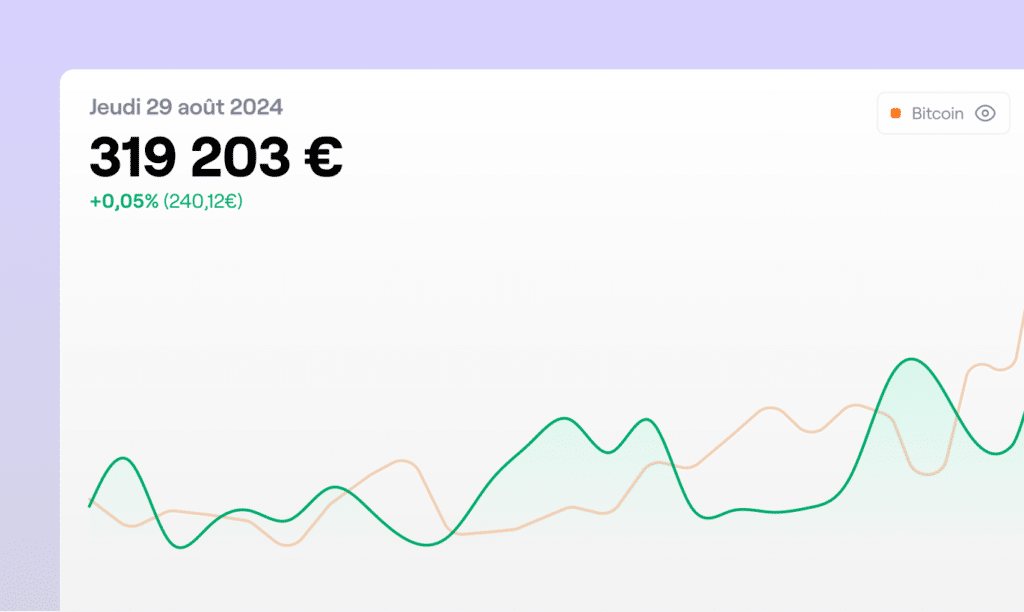

L’une des grandes innovations de Waltio en 2025 est l’intégration d’un outil avancé de suivi de portefeuille crypto. Cet outil permet aux utilisateurs de :

- Suivre l’ensemble de leurs actifs centralisés et décentralisés au même endroit.

- Visualiser la répartition de leurs investissements entre différentes blockchains et exchanges.

- Évaluer l’exposition au risque en fonction du niveau de centralisation des actifs.

- Comparer leurs performances avec des benchmarks comme le BTC, l’ETH, le CAC40 et l’or.

📌 Un investisseur peut donc facilement analyser ses positions et ajuster sa stratégie d’investissement en fonction de ses performances passées.

L’optimisation des investissements crypto avec Waltio

Waltio va désormais au-delà de la simple déclaration fiscale en offrant des outils pour optimiser ses investissements.

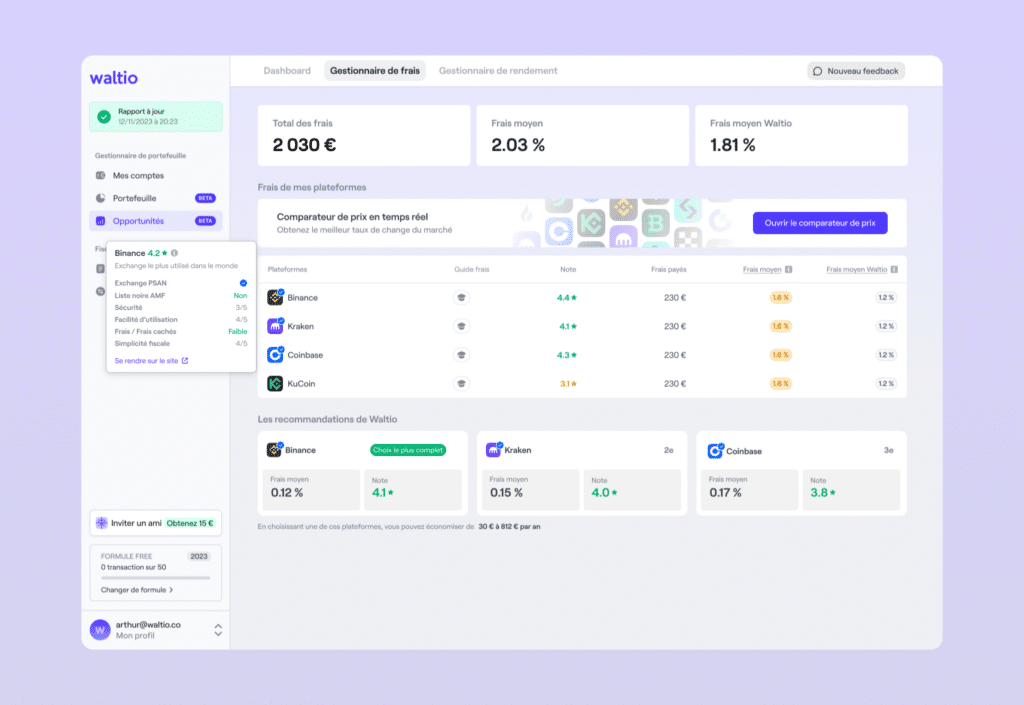

Réduction des frais de transaction

L’un des problèmes majeurs des investisseurs est le coût des transactions sur les différentes plateformes. Waltio permet maintenant d’analyser ses frais et de les optimiser grâce aux fonctionnalités suivantes :

- Calcul des frais moyens payés par transaction.

- Comparaison avec d’autres utilisateurs pour voir si l’on paye plus que la moyenne.

- Identification des plateformes les moins chères pour réaliser ses opérations d’achat/vente.

📌 Exemple : un trader régulier peut découvrir qu’il paie 15 % de frais en trop sur un exchange et choisir une alternative moins coûteuse.

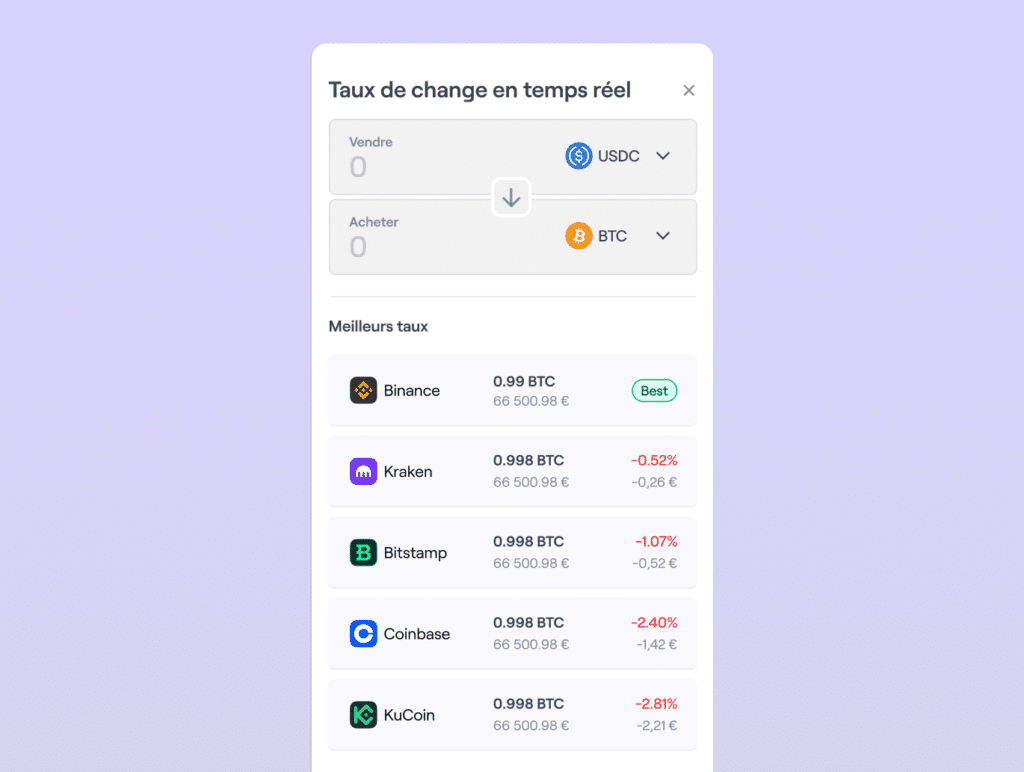

Trouver le meilleur taux de change en temps réel

Avec le Live Swapper, Waltio permet aux utilisateurs de voir en temps réel quelle plateforme propose le meilleur taux pour acheter ou vendre une cryptomonnaie.

📌 Exemple : Un investisseur souhaite échanger 5 ETH contre de l’USDT. Plutôt que d’accepter le taux proposé par Binance, il peut voir que Kraken offre un taux 0,5 % plus avantageux, ce qui lui fait économiser plusieurs dizaines d’euros.

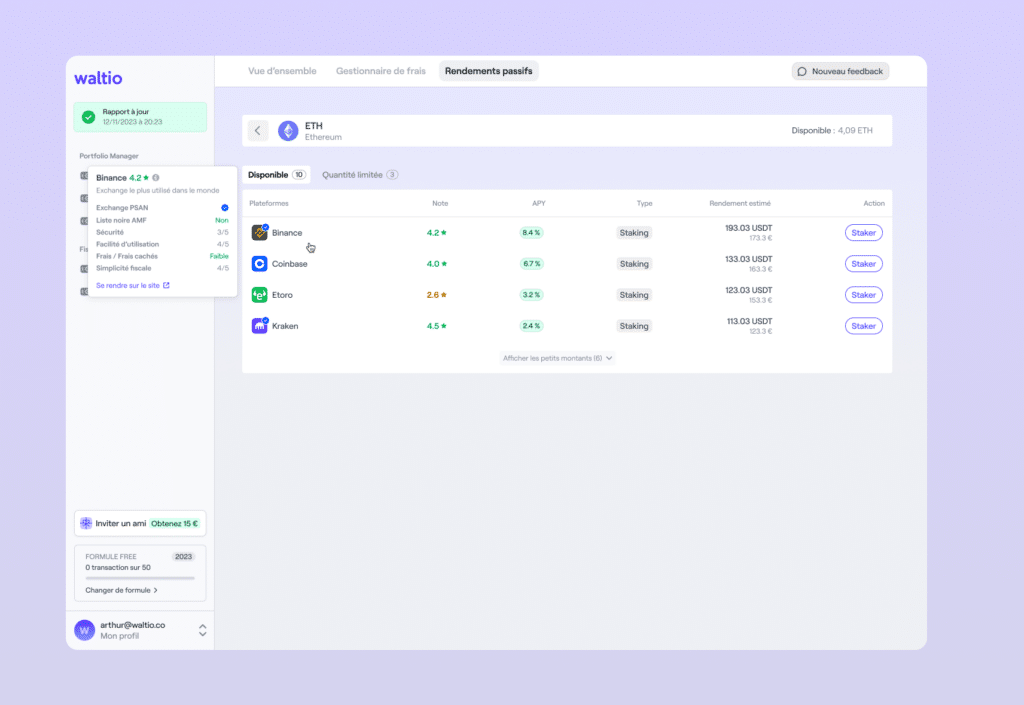

Suivi et simulation des revenus passifs

Les investisseurs qui utilisent le staking, le lending ou la DeFi peuvent maintenant suivre leurs rendements en temps réel et simuler leurs revenus passifs sur plusieurs années.

📌 Exemple : Un investisseur a 10 000 USDC placés en lending avec un rendement de 4 % annuel. Waltio lui permet d’identifier un protocole qui lui proposera 6% afin qu’il gagne 600 USDC par an, et même de calculer ses gains sur 4 ans en fonction des variations potentielles du marché.

Waltio : avantages et inconvénients

✅ Les points forts de Waltio :

✔️ Déclaration fiscale ultra-rapide (moins de 4 minutes).

✔️ Prise en charge de +200 plateformes CeFi et DeFi.

✔️ Suivi avancé du portefeuille crypto pour optimiser ses investissements.

✔️ Outils d’optimisation des frais et des taux de change.

✔️ Support client réactif et guide pas-à-pas pour impots.gouv.fr.

✔️ Gratuit jusqu’à 50 transactions par an.

❌ Les limites de Waltio :

❌ Certains exchanges DeFi exotiques nécessitent un import manuel.

❌ Le montant à payer pour la prestation ne dépend pas de la performance économique du compte : que le contribuable soit bénéficiaire ou déficitaire, c’est indifférent

➡️ Réduction CoinAcademy : 10 % de remise avec notre code promo exclusif COINACADEMY10.

📌 Waltio vs. autres solutions : Pourquoi c’est le meilleur choix ?

Beaucoup de traders et investisseurs hésitent entre plusieurs solutions pour déclarer leurs cryptos. Comparons Waltio avec d’autres méthodes.

| Critère | Waltio 🏆 | Excel (manuel) | Comptable spécialisé |

| Facilité d’utilisation | ✅ Très simple | ❌ Compliqué | ✅ Simple mais coûteux |

| Temps nécessaire | ⏳ 5-10 min | ⏳ Plusieurs jours | ⏳ Plusieurs jours |

| Coût | 💰 0-999 € | 💰 0 € | 💰 1 000-?? € |

| Précision | ✅ Fiable à 99% | ❌ Risque d’erreurs | ✅ Fiable mais dépend du comptable |

| Support | ✅ Guides et support client | ❌ Aucun | ✅ Assistance comptable |

📌 Conclusion : Waltio est le meilleur compromis entre simplicité, rapidité et coût abordable.

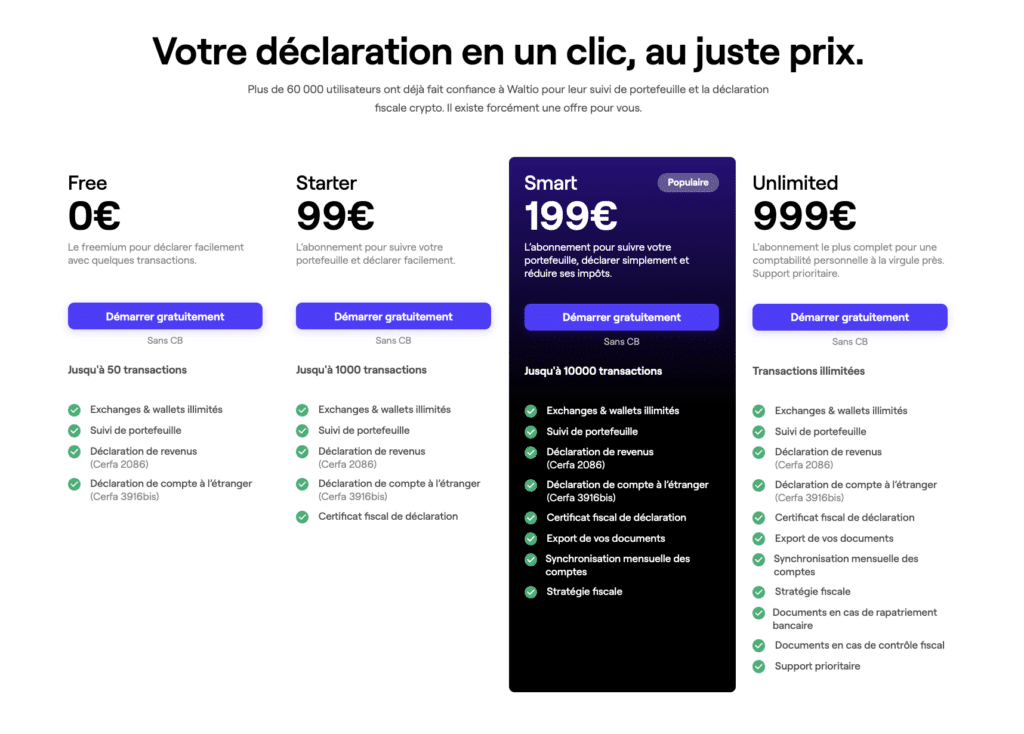

💰 Combien coûte Waltio en 2025 ?

Waltio propose quatre formules adaptées aux besoins des investisseurs :

Formule Free (0€)

- Gratuite, sans carte bancaire.

- Jusqu’à 50 transactions/an.

- Accès limité aux fonctionnalités.

📌 Idéal pour les petits investisseurs qui font du DCA ou quelques trades occasionnels.

Formule Starter (99€/an)

- Jusqu’à 1000 transactions/an.

- Accès au rapport fiscal complet.

- Prise en charge de toutes les plateformes.

📌 Idéal pour les investisseurs intermédiaires qui tradent régulièrement.

Formule Smart (199€/an)

- Jusqu’à 10 000 transactions/an.

- Export des documents comptables.

- Accès aux fonctionnalités avancées d’optimisation.

📌 Idéal pour les traders actifs.

Formule Unlimited (999€/an)

- Transactions illimitées.

- Support prioritaire.

- Documents en cas de contrôle fiscal et rapatriement bancaire.

📌 Recommandé pour les professionnels et gros portefeuilles.

➡️ Bon à savoir : Les transactions des années précédentes ne sont pas comptabilisées dans le total annuel. Un utilisateur ayant fait 50 000 transactions en 2023, mais seulement 500 en 2024, ne paiera que pour 500 transactions.

➡️ Réduction CoinAcademy : 10 % de remise avec notre code promo exclusif COINACADEMY10.

🔥 Pourquoi Waltio est indispensable en 2025 ?

En 2025, la fiscalité crypto est plus encadrée que jamais. Ne pas déclarer ses cryptos correctement peut entraîner des sanctions fiscales importantes.

Waltio est la solution la plus fiable pour :

✔️ Automatiser la déclaration des cryptos.

✔️ Obtenir un rapport fiscal en 4 minutes.

✔️ Optimiser ses frais et taux de change.

✔️ Suivre son portefeuille et ses revenus passifs.

✔️ Déclarer en toute sécurité et sans erreurs.

Avec plus de 80 000 utilisateurs et une interface simple et intuitive, Waltio s’impose comme l’outil de référence pour les traders et investisseurs crypto.

🚀 Les garanties et services supplémentaires de Waltio

✅ Un service conforme aux réglementations fiscales

L’un des grands avantages de Waltio est qu’il s’assure que chaque déclaration fiscale est conforme aux exigences légales en France, Belgique et Espagne. Contrairement à d’autres outils internationaux qui appliquent une fiscalité générique, Waltio est conçu spécifiquement pour le cadre fiscal français et européen.

📌 Pourquoi c’est important ?

- La fiscalité des cryptos en France est très stricte et en constante évolution.

- Un mauvais calcul des plus-values peut entraîner un redressement fiscal.

- Waltio travaille avec des experts fiscaux locaux pour garantir la conformité des déclarations.

Avantage : L’outil s’adapte aux évolutions législatives et met régulièrement à jour son système pour intégrer les nouvelles obligations fiscales.

🔍 Audit fiscal et assistance en cas de contrôle

Waltio propose un service exclusif pour les investisseurs les plus actifs et ceux qui veulent une protection maximale : une assistance en cas de contrôle fiscal.

Avec la formule Unlimited (999€), les utilisateurs bénéficient de documents justificatifs supplémentaires en cas d’audit fiscal :

- 📄 Grand Livre des transactions détaillé, permettant d’expliquer chaque mouvement.

- 📑 Certificats de conformité fiscale, attestant de la transparence des déclarations.

- 🏛 Dossier bancaire pour le rapatriement de fonds, en cas de demande de justificatifs pour un virement crypto-fiat.

Tout simplement la meilleure solution pour éviter ou se sortir simplement d’un contrôle fiscal.

📌 Exemple concret :

Un investisseur ayant rapatrié 50 000 € de gains crypto sur son compte bancaire peut être interrogé par sa banque et l’administration fiscale. Grâce aux documents fournis par Waltio, il peut justifier l’origine de ses fonds et éviter un blocage ou une enquête approfondie.

Ce service est un atout majeur pour ceux qui manipulent d’importantes sommes d’argent en cryptos et veulent se prémunir contre tout problème légal.

📊 Waltio et l’avenir : vers une automatisation totale de la fiscalité crypto

🌎 Expansion internationale et compatibilité avec d’autres régulations

Aujourd’hui disponible en France, Belgique et Espagne, Waltio prévoit d’étendre ses services à d’autres pays européens dans les années à venir.

📌 Pourquoi c’est stratégique ?

- Les régulations européennes sur les cryptos se renforcent (MiCA, DAC8…).

- De nombreux investisseurs ont des comptes sur des exchanges étrangers.

- Les déclarations transfrontalières deviennent de plus en plus courantes.

L’objectif : Faire de Waltio l’outil de référence en Europe, en s’adaptant à chaque pays.

🤖 L’IA au service de la fiscalité crypto

Waltio explore l’utilisation de l’intelligence artificielle pour faciliter encore plus l’analyse des transactions. Les prochaines évolutions pourraient inclure :

- Reconnaissance automatique des schémas de trading pour simplifier la catégorisation des transactions.

- Corrections prédictives basées sur les déclarations passées des utilisateurs.

- Support client IA pour répondre instantanément aux questions fiscales.

En clair : Waltio veut réduire à zéro l’effort de l’utilisateur en automatisant 100 % du processus fiscal.

🥇 Pourquoi Waltio est le choix n°1 pour déclarer ses cryptos en 2025 ?

Avec ses évolutions constantes et son expertise fiscale, Waltio est bien plus qu’un simple calculateur de plus-values. C’est un véritable assistant fiscal crypto qui permet de gagner du temps, éviter les erreurs et optimiser ses investissements.

✔️ Génération ultra-rapide du rapport fiscal (moins de 4 minutes).

✔️ Compatibilité avec +200 plateformes CeFi et DeFi.

✔️ Suivi de portefeuille et analyse des performances.

✔️ Optimisation des frais et des taux de change.

✔️ Assistance en cas de contrôle fiscal (formule Unlimited).

✔️ Évolutif avec l’IA et l’expansion internationale.

📌 Que vous soyez un investisseur débutant ou un trader actif, Waltio vous fait économiser des heures de travail et vous assure une déclaration fiscale sans stress.

🚀 Profitez de -10 % de réduction toute l’année avec notre code promo COINACADEMY10 !

✍️ Conclusion : Waltio, l’outil incontournable en 2025

Déclarer ses cryptos n’a jamais été aussi simple qu’avec Waltio. Face aux obligations fiscales strictes, ne pas utiliser un outil spécialisé revient à prendre un risque énorme.

Grâce à l’automatisation complète de la déclaration fiscale, l’optimisation des frais, et le suivi avancé du portefeuille, Waltio s’impose comme LA solution de référence pour tous les investisseurs en cryptos.

✔️ Gagnez des heures sur votre déclaration.

✔️ Évitez les erreurs fiscales et les redressements.

✔️ Optimisez vos investissements et vos rendements.

✔️ Soyez prêt en cas de contrôle fiscal.

📌 Offre spéciale CoinAcademy : -10 % toute l’année avec notre code promo exclusif COINACADEMY10 ! 🎉

Essayez Waltio dès maintenant et faites votre déclaration fiscale crypto en toute sérénité !

Questions fréquemment posées concernant Waltio

Quelles sont les obligations fiscales liées aux crypto ?

En France, les détenteurs de crypto-actifs ont deux principales obligations fiscales. Premièrement, ils doivent déclarer les plus-values ou moins-values résultant de la cession d’actifs numériques, que ce soit contre des monnaies fiduciaires ou pour acquérir des biens et services. Deuxièmement, ils doivent déclarer tous les comptes liés aux crypto-actifs créés, utilisés ou clôturés au cours de l’année.

Faut-il déclarer les moins-values réalisées ?

Oui, les moins-values doivent être déclarées, car elles influencent le montant imposable. Même en cas de moins-value globale, celle-ci doit être déclarée, sans toutefois entraîner d’impôt à payer.

Quels sont les plans tarifaires proposés par Waltio en 2025 ?

En 2025, Waltio propose quatre plans adaptés aux besoins des utilisateurs :

- Free (0 €) : Gérez jusqu’à 50 transactions par an, avec suivi de portefeuille et génération des formulaires fiscaux nécessaires.

- Starter (99 € par an) : Jusqu’à 1 000 transactions par an, incluant toutes les fonctionnalités de l’offre Free, plus un certificat fiscal de déclaration.

- Smart (199 € par an) : Jusqu’à 10 000 transactions par an, avec des fonctionnalités supplémentaires telles que l’optimisation des frais et du staking.

- Unlimited (999 € par an) : Transactions illimitées, support prioritaire et documents spécifiques pour le rapatriement bancaire et en cas de contrôle fiscal.

Le tarif est basé sur le nombre de transactions effectuées au cours de l’année fiscale concernée.

Quelles plateformes sont compatibles avec Waltio ?

Waltio est désormais compatible avec plus de 200 plateformes, incluant des échanges centralisés (Binance, Coinbase) et des portefeuilles décentralisés (Metamask, Ledger). Cette compatibilité étendue facilite l’importation automatique des données via des intégrations API sécurisées.

Comment procéder si la plateforme utilisée n’est pas prise en charge par Waltio ?

Si votre plateforme n’est pas compatible, vous pouvez ajouter manuellement les transactions ou utiliser un format de fichier spécifique à Waltio.

Quels documents sont fournis par Waltio ?

Waltio fournit un certificat fiscal, une annexe de déclaration annuelle des plus-values (formulaire 2086 pré-rempli), une fiche de stock et un grand livre. Des informations sur le formulaire 3916-BIS sont également fournies.

Comment déterminer si votre activité crypto est amateur ou professionnelle ?

Pour déterminer le caractère occasionnel ou professionnel de votre activité, plusieurs critères sont à considérer, tels que le montant des opérations, la part des revenus issus du trading et les moyens mis en œuvre. Un avocat fiscaliste peut vous aider à qualifier votre activité.

Quelles sont les nouvelles fonctionnalités de Waltio pour simplifier la déclaration fiscale ?

En 2025, Waltio a introduit plusieurs fonctionnalités pour faciliter la déclaration fiscale des utilisateurs :

- Correction automatique des transactions : Waltio identifie et corrige automatiquement les anomalies dans vos transactions pour assurer une précision optimale.

- Correction par lot : Possibilité d’apporter des modifications en masse pour gagner du temps lors de la révision des transactions.

- Association des dépôts et retraits entre comptes : Si l’identification automatique n’est pas possible, Waltio permet une association manuelle simple des transferts entre vos différents comptes.

- Documents spécifiques pour le rapatriement bancaire et les contrôles fiscaux : Générez des documents conformes pour faciliter les démarches auprès des institutions bancaires et des autorités fiscales en cas de besoin.

Dans quels pays Waltio est-il disponible ?

Initialement disponible en France, Waltio a étendu ses services à la Belgique et à l’Espagne, offrant une assistance fiscale conforme aux réglementations locales de ces pays.

Que signifient les avertissements émis par Waltio ?

Les avertissements servent à attirer votre attention sur des transactions potentiellement imposables. Ils vous incitent à vérifier et catégoriser correctement vos transactions pour obtenir un calcul précis du montant imposable.

Que faire si vous n’avez jamais déclaré vos crypto ?

Il est conseillé de consulter un avocat fiscaliste spécialisé en actifs numériques pour vous accompagner dans la régularisation de votre situation fiscale. Waltio peut prendre en charge les déclarations fiscales de 2019 à 2022.

Le service Waltio est-il adapté pour les comptes ayant de nombreuses transactions et/ou des transactions en DeFi ?

Oui, Waltio supporte la plupart des blockchains et propose une offre personnalisée pour les situations complexes. Pour en savoir plus, contactez l’équipe Waltio à l’adresse [email protected].

Quel support client est proposé par Waltio en 2025 ?

Waltio offre un support client réactif pour assister les utilisateurs dans l’utilisation de la plateforme. Vous pouvez contacter l’équipe par e-mail à l’adresse [email protected] ou via le chat en direct disponible sur le site. Les utilisateurs des plans Smart et Unlimited bénéficient d’un support prioritaire.

Comment Waltio assure-t-il la sécurité et la confidentialité des données en 2025 ?

Waltio utilise des technologies avancées pour protéger les données personnelles et financières des utilisateurs. Les informations sont chiffrées et stockées sur des serveurs sécurisés. De plus, Waltio n’a qu’un accès en lecture seule aux données via les intégrations API et ne conserve pas les clés privées des utilisateurs, garantissant ainsi que les fonds restent inaccessibles.

Waltio prend-il en charge les NFTs et les transactions DeFi ?

Oui, Waltio a élargi ses fonctionnalités pour inclure la gestion des NFTs et des transactions issues de la finance décentralisée (DeFi). Les utilisateurs peuvent désormais importer, suivre et déclarer ces actifs en toute conformité avec les réglementations fiscales.

Existe-t-il des alternatives à Waltio pour la déclaration fiscale des crypto-actifs ?

Parmi les alternatives à Waltio, on peut citer Koinly, CoinTracking, Accointing et CryptoTrader.Tax. Cependant, il est important de choisir une plateforme adaptée à la législation fiscale française et qui prend en compte les spécificités du marché local.

Quels sont les avantages de Waltio par rapport aux autres solutions de déclaration fiscale des crypto-actifs ?

Waltio se démarque par sa spécialisation dans la fiscalité française des crypto-actifs, assurant une conformité optimale avec les exigences des autorités françaises. La plateforme propose également une interface conviviale, un support client réactif et une large compatibilité avec les plateformes de trading et les portefeuilles.

Comment puis-je annuler ou modifier mon abonnement Waltio ?

Waltio permet aux utilisateurs de modifier ou d’annuler leur abonnement directement depuis leur compte sur la plateforme. L’annulation prend effet à la fin de la période de facturation en cours, sans frais supplémentaires. Pour toute assistance, il est possible de contacter le support client via e-mail ou chat en direct.

Qu’est-ce que Waltio ?

Waltio est un service qui aide les utilisateurs de crypto-monnaies à calculer et déclarer facilement leurs plus-values et moins-values pour la fiscalité française.

Comment fonctionne Waltio pour la déclaration fiscale des crypto-monnaies ?

Waltio automatise le processus de calcul des gains et pertes en crypto-monnaies en connectant les comptes d’échange et portefeuilles pour générer un rapport fiscal conforme aux exigences françaises.

Pourquoi utiliser Waltio pour déclarer ses gains en crypto ?

Waltio simplifie la déclaration fiscale en crypto, évitant les erreurs de calcul manuels et en fournissant un rapport conforme aux règles fiscales françaises.

Comment Waltio calcule-t-il les plus-values en crypto-monnaies ?

Waltio analyse toutes les transactions effectuées sur les plateformes d’échange et les portefeuilles pour calculer les plus-values réalisées selon la méthode du prix moyen pondéré ou du premier entré, premier sorti (FIFO).

Quels types de transactions sont pris en compte par Waltio ?

Waltio prend en compte les achats, ventes, échanges, transferts et gains issus du staking, du farming, et autres revenus de la DeFi pour calculer correctement les plus-values et moins-values.

Waltio est-il compatible avec les plateformes d’échange populaires ?

Oui, Waltio est compatible avec les principales plateformes d’échange, comme Binance, Kraken, Coinbase, et bien d’autres, facilitant l’importation des données de transactions.

Est-il obligatoire de déclarer ses plus-values en crypto en France ?

Oui, en France, il est obligatoire de déclarer les plus-values réalisées lors de la vente ou de l’échange de crypto-monnaies, sous peine de sanctions fiscales.

Comment déclarer les moins-values en crypto-monnaies avec Waltio ?

Waltio calcule automatiquement les moins-values en crypto, qui peuvent être déduites des plus-values réalisées la même année pour réduire l’imposition.

Quels documents fiscaux génère Waltio pour la déclaration de crypto-monnaies ?

Waltio génère des rapports fiscaux conformes aux formulaires requis par l’administration fiscale française, comme le formulaire 2086 pour les plus-values de crypto.

Quels sont les frais pour utiliser Waltio ?

Waltio propose plusieurs plans tarifaires en fonction de la complexité des transactions et du volume à traiter, avec des frais proportionnels aux services rendus.

Comment importer mes transactions crypto sur Waltio ?

Les utilisateurs peuvent importer leurs transactions sur Waltio en connectant directement leurs comptes d’échange via API ou en téléchargeant des fichiers CSV contenant l’historique des transactions.

Waltio prend-il en charge les revenus de staking et farming ?

Oui, Waltio inclut les revenus générés par le staking, le farming et autres activités de la finance décentralisée (DeFi) dans ses calculs pour la déclaration fiscale.

Comment Waltio traite-t-il les transactions DeFi complexes ?

Waltio est capable d’analyser les transactions complexes issues de la DeFi, incluant le staking, le yield farming, et les swaps, pour calculer les gains et pertes.

Doit-on déclarer les cryptos transférées entre portefeuilles ?

Le transfert de cryptomonnaies entre portefeuilles n’est pas considéré comme un événement taxable en France, mais Waltio aide à suivre ces mouvements pour un meilleur suivi des transactions.

Waltio est-il conforme à la législation fiscale française ?

Oui, Waltio est conçu pour être entièrement conforme aux lois fiscales françaises, garantissant que les rapports générés sont acceptés par l’administration fiscale.

Peut-on déclarer ses gains en crypto manuellement sans Waltio ?

Il est possible de déclarer ses gains en crypto manuellement, mais cela peut être complexe et sujet à des erreurs, surtout pour ceux qui effectuent de nombreuses transactions. Waltio automatise et simplifie ce processus.

Quels sont les risques de ne pas déclarer ses plus-values en crypto en France ?

Ne pas déclarer ses plus-values en crypto-monnaies peut entraîner des amendes et des pénalités, ainsi qu’un redressement fiscal de la part de l’administration française.

Waltio prend-il en charge les transactions sur les plateformes DeFi ?

Oui, Waltio est compatible avec de nombreuses plateformes DeFi et peut analyser les transactions sur des protocoles comme Uniswap, Aave, et Compound.

Faut-il déclarer les crypto-monnaies que l’on ne vend pas ?

En France, les crypto-monnaies détenues sans être vendues ne sont pas imposables tant qu’il n’y a pas de vente ou d’échange générant des plus-values.

Comment sont calculées les plus-values crypto en France ?

Les plus-values en crypto sont calculées sur la base d’un calcul comprenant le prix de cession moins le prix total d’acquisition multiplié par le prix de cession et divisé par la valeur globale du portefeuille. Trop compliqué ? Waltio gère ce calcul pour vous !

Waltio peut-il m’aider à réduire mes impôts en crypto ?

Waltio permet de suivre les moins-values et de les déduire des plus-values réalisées, aidant ainsi à réduire l’assiette imposable pour les investisseurs crypto.

Combien de temps faut-il pour générer un rapport fiscal avec Waltio ?

Le temps de génération d’un rapport fiscal sur Waltio dépend du volume de transactions, mais pour la plupart des utilisateurs, cela ne prend que quelques minutes après l’importation des données.

Est-ce que Waltio prend en charge les NFTs pour la déclaration fiscale ?

Bien que Waltio ne propose pas de service spécialisé pour les NFTs, les transactions liées à ces derniers seront comptabilisées sans problème sur Waltio.

Comment Waltio gère-t-il les frais de transaction en crypto ?

Waltio prend en compte les frais de transaction pour ajuster correctement les calculs de gains et pertes, garantissant une précision fiscale maximale.

Quelle est la différence entre les plus-values réalisées et non réalisées en crypto ?

Les plus-values réalisées sont les gains obtenus après avoir vendu ou échangé des crypto-monnaies, tandis que les plus-values non réalisées sont celles potentiellement accumulées mais non encore converties en euros.

Faut-il déclarer les gains en crypto même en dessous d’un certain montant ?

En France, il est obligatoire de déclarer tous les gains en crypto, même en dessous d’un certain seuil, car ces gains sont imposables dès le premier euro de plus-value.

Peut-on utiliser Waltio si l’on a plusieurs comptes sur différentes plateformes ?

Oui, Waltio permet d’importer les transactions de plusieurs comptes sur différentes plateformes d’échange et portefeuilles pour centraliser la déclaration fiscale.

Comment Waltio traite-t-il les revenus passifs en crypto, comme les airdrops ?

Waltio prend en compte les revenus passifs tels que les airdrops, qui sont imposables en France, en les intégrant dans le calcul des gains à déclarer.

Faut-il déclarer les crypto-monnaies reçues en cadeau ?

Les crypto-monnaies reçues en cadeau ne sont pas imposables à leur réception, mais elles doivent être déclarées en cas de revente ou d’échange pour calculer les plus-values.

Waltio prend-il en charge les transactions en fiat et en stablecoins ?

Oui, Waltio traite à la fois les transactions impliquant des monnaies fiduciaires (fiat) et des stablecoins comme l’USDT ou l’USDC, qui sont soumises aux mêmes règles fiscales que les autres cryptos.

Comment suivre ses gains et pertes en temps réel avec Waltio ?

Waltio permet aux utilisateurs de suivre en temps réel l’évolution de leurs gains et pertes grâce à des tableaux de bord et rapports mis à jour en continu.

Waltio est-il conforme aux exigences fiscales en 2025 ?

Waltio met à jour ses fonctionnalités pour rester conforme aux dernières évolutions des lois fiscales françaises en matière de crypto-monnaies, garantissant une conformité totale pour 2025.

Comment Waltio assure-t-il la confidentialité des données de ses utilisateurs ?

Waltio applique des normes de sécurité élevées, incluant le chiffrement des données et la protection des informations sensibles, pour assurer la confidentialité des utilisateurs et le tout, sans KYC.

Peut-on utiliser Waltio pour déclarer ses crypto-monnaies à l’étranger ?

Waltio est principalement conçu pour la fiscalité française, belge et espagnole, mais il peut être utile pour les résidents de ces pays ayant des comptes crypto à l’étranger en fournissant des rapports conformes.

Quelles sont les options de paiement pour utiliser Waltio ?

Waltio propose plusieurs options de paiement pour ses services, incluant les paiements par carte bancaire et en crypto-monnaies, selon le plan choisi.

Aller plus loin en regardant notre live avec des experts de la fiscalité

Retrouvez ci-dessus notre discussion avec le CEO de Waltio ainsi que responsable produit du service. Au sommaire : Quoi déclarer et surtout comment. Mais aussi l’état de l’art quand il s’agit de la fiscalité des NFT, de la DeFi ou encore des Play to Earn !