En pratique, il est frappant de constater que les nouveaux investisseurs entrant dans le monde des cryptos ne s’intéressent à la fiscalité que longtemps après leurs premiers pas sur le marché. Nombre d’entre eux ont vaguement entendu parler d’une flat tax sur les plus-values, sans penser aux obligations déclaratives relatives aux démarches effectuées sur les comptes d’actifs numériques eux-mêmes.

Pourtant, en France, depuis la loi de finances pour 2019 en vigueur à compter du 1er janvier 2020, il ne suffit pas seulement de déclarer et payer un impôt sur le revenu des cryptomonnaies, il s’agit également de faire des déclarations visant à informer l’administration de l’ensemble des opérations afférentes à un compte, à savoir l’ouverture, la détention, l’utilisation ou la clôture d’un compte d’actifs numériques.

Cette déclaration des comptes est obligatoire : à défaut, le contribuable prend le risque d’être sanctionné par l’administration fiscale.

Il convient donc pour un investisseur d’avoir un parfait souvenir de ses opérations entreprises avec ses comptes, et ce pour ne pas oublier d’en informer l’administration, sans retard et en bonne et due forme.

Le présent article s’intéresse particulièrement aux obligations fiscales relatives aux comptes de cryptos, et doit être lu conjointement avec l’article (à venir) portant sur la déclaration et le calcul du montant de l’impôt.

Sommaire

- Quels comptes d’actifs numériques déclarer à l’administration fiscale ?

- Dans quels cas déclarer ses comptes crypto ?

- Quelles informations relatives aux comptes crypto faut-il déclarer dans le formulaire CERFA 3916 bis ?

- Quels sont les risques pour le contribuable en cas de non-déclaration de crypto actifs ?

- Conclusion sur la déclaration de ses comptes d’actifs numériques

- Questions fréquemments posées sur comment déclarer ses comptes crypto en 2023

Quels comptes d’actifs numériques déclarer à l’administration fiscale ?

En vertu de la loi, toute personne physique domiciliée en France est tenue de porter à la connaissance de l’administration fiscale, en même temps que la déclaration de ses revenus, les références de ses comptes ouverts, détenus, utilisés, ou clos à l’étranger (article 1649 bis C du Code général des impôts).

Par définition, les comptes à déclarer sont les comptes ouverts à l’extérieur de la France, auprès de toute personne de droit privé ou public recevant habituellement en dépôt des valeurs mobilières, des titres ou des fonds (article 344 G decies de l’annexe III du Code général des impôts).

Comptes de cryptos dans le champ de la déclaration : il faut les déclarer

- Sont inclus dans le champ des comptes à déclarer ceux des comptes pour lesquels l’adresse de l’hébergeur est hors de France. Par exemple, et sans que cette liste soit exhaustive, les comptes Binance, Coinbase, Revolut, Kraken, Huobi… Pour les hébergeurs moins connus, il convient de vérifier l’adresse de chacun d’entre eux pour savoir si le compte associé est étranger ou non – et donc s’il doit être déclaré.

Comptes de cryptos hors-champ de la déclaration : pas besoin de les déclarer

- Sont exclus de cette obligation déclarative spécifique, les comptes ouverts en France. Par exemple ceux chez Coinhouse ou encore chez Deskoin.

- Sont exclus tous les portefeuilles de cryptomonnaie maitrisés entièrement par les particuliers et ne correspondant pas à des comptes où les cryptomonnaies sont détenues par un intermédiaire : les ledgers, les hot-wallets type metamask etc.

Comptes pour lesquels il existe une incertitude concernant la nécessité de leur déclaration : régime incertain

- La situation est incertaine pour les plateformes décentralisées (ci-après, « DeFi« ) : Curve, Compound, Pancakeswap, IDEX, Uniswap, Sushiswap, Trader Joe, etc.

En ce qui concerne l’utilisation des plateformes décentralisées, même en l’absence de disposition spécifique sur leur régime, il est possible de considérer que ces « comptes » ne sont pas soumis à l’obligation déclarative car ils ne sont pas à proprement dit des comptes détenant des actifs numériques. En effet, les plateformes DeFi ne font que mettre en relation les utilisateurs qui interagissent directement avec le protocole, sans intermédiaire et ce, avec leurs propres wallets (MetaMask, par exemple). Le problème étant que les portefeuilles cryptos (MM) utilisés sur les échangeurs décentralisés ne sont eux-mêmes pas soumis à l’obligation déclarative dans la mesure où il n’ont pas de domiciliation propre. Il n’est toutefois pas improbable que la situation évolue dans les prochains mois. - De même pour les hot-wallets et autres dispositifs de stockage de cryptomonnaie étrangers, si ceux-ci permettent de générer des gains : Compound, Aave, Anchor etc.

Le raisonnement est le même que pour les comptes de crypto ouverts auprès de plateformes décentralisées. Aucun texte ne donne de précision au sujet du régime des dispositifs de stockage, et s’il existe des plus-values associées à ces dispositifs, qui sont finalement retirées, elles doivent être déclarées et donc ces dispositifs de stockage doivent a priori eux-mêmes être déclarés comme des comptes à l’étranger.

Dans quels cas déclarer ses comptes crypto ?

Une fois la qualification de comptes étrangers retenue, le contribuable doit repérer toutes les situations dans lesquelles il doit les déclarer. Le tableau ci-dessous donne le panorama d’exemples de toutes les activités nécessitant une déclaration : l’ouverture, l’utilisation (crédit et débit d’argent fiat depuis et vers la plateforme), et la clôture du compte.

Les différentes situations relatives au compte de cryptos | J’ai ouvert un compte de crypto, j’ai mis de l’argent dessus en euros, que j’ai tradé sur la plateforme contre du bitcoin et réalisé beaucoup de plus value, mais je n’ai jamais débité du fiat depuis cette plateforme | J’ai ouvert deux comptes en 2020 : Binance et Kraken. J’ai utilisé le compte Kraken en retirant mes gains en euros obtenus grâce à mes bitcoins, et ce en 2021, 2022, mais pas 2023. Je n’ai pas utilisé Binance | J’ai clôturé un compte Coinbase en 2022. Je n’avais plus d’argent dessus : j’ai retiré mon gain il y a 2 ans. |

Les obligations déclaratives du contribuable | Il faut seulement déclarer l’ouverture du compte au printemps de la première année suivant celle de l’ouverture du compte. Inutile de le déclarer les années suivantes si le compte n’a pas été utilisé durant ces années | Il faut déclarer l’ouverture des comptes Binance et Kraken au printemps 2021. Puis il faut déclarer le compte Kraken aux printemps 2022, 2023. | Il faut tout de même déclarer la clôture du compte Coinbase au printemps 2023, même si aucun nouveau gain sur les monnaies numériques n’a été réalisé |

A cette situation s’ajoute le cas (moins courant) de la détention du compte pour un tiers : il s’agit du cas où une personne vient prendre le rôle de titulaire ou de bénéficiaire économique du compte, et qui vient faire les transactions en lieu et place de ce tiers.

Ces déclarations sont donc indépendantes de la déclaration et du calcul de l’imposition des plus-values réalisées, qui se fait d’ailleurs séparément, sur le formulaire CERFA 2086.

En d’autres termes, aucun gain, échange, cession, achat, vente réalisés sur les plateformes n’aura d’influence sur la nécessité de mettre en œuvre les formalités déclaratives qui sont relatives aux comptes. Même pour des cessions nulles ou si le prix du bitcoin tombe à 0, il conviendra de déclarer tôt ou tard la clôture de ses comptes à l’administration.

Les règles de détermination et de déclaration du montant de l’impôt à payer sur la plus value des cryptomonnaies font l’objet d’un autre article (à venir) de CoinAcademy.

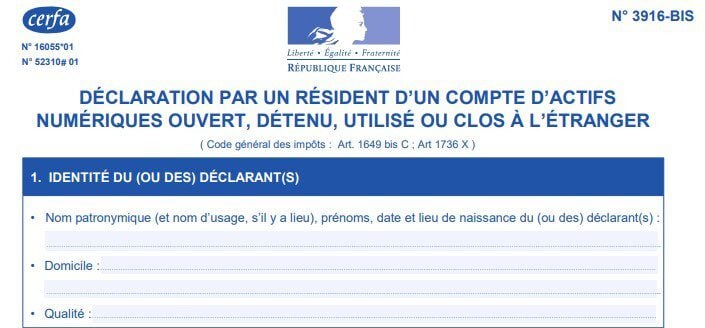

Quelles informations relatives aux comptes crypto faut-il déclarer dans le formulaire CERFA 3916 bis ?

La déclaration des comptes à l’étranger doit être effectuée via le formulaire CERFA 3916 bis.

Ce formulaire cerfa doit être rempli uniquement dans la première case de la première page pour les investisseurs personnes physiques, puis dans partie n°4 de la la seconde page pour les informations relatives aux comptes de crypto. Quand il est rempli, il doit être joint au formulaire CERFA 2042 relatif aux déclarations des revenus du foyer fiscal.

Il doit être complété des informations suivantes :

- L’identité du déclarant (première page)

- Les informations relatives au gestionnaire du compte : le nom de l’exchange, son adresse. Cette dernière peut être trouvée dans le pied de page du site de l’exchange ou bien dans la rubrique « contact » de ce site

- L’ensemble des informations concernant le compte lui-même : le numéro de compte à retrouver sur plateforme, la date d’ouverture ou de fermeture. Celles-ci peuvent être retrouvées dans les mails de confirmation d’ouverture ou de fermeture du compte.

Un article plus détaillé sur le remplissage des formulaires CERFA va être publié par CoinAcademy très prochainement.

Quels sont les risques pour le contribuable en cas de non-déclaration de crypto actifs ?

L’absence de déclaration des opérations relatives à la gestion d’un compte d’actifs numériques peut entrainer des sanctions de différents niveaux (sanctions pour non-déclaration des comptes (article 1736 X du Code général des impôts) :

- Si le contribuable a eu un portefeuille d’une valeur vénale inférieure à 50 000 €, amende de 750 € par compte non-déclaré ou de 125 € par omission ou inexactitude, et ce dans la limite de 10 000 € par déclaration

- Si le contribuable a eu, à un moment quelconque de l’année sujette à déclaration, un portefeuille d’une valeur vénale supérieure à 50 000 €, ces sommes sont augmentées à respectivement 1500 € et 250 €

Le fisc a un délai de 4 ans pour réclamer le paiement de l’impôt, car au-delà, l’action est prescrite et l’impôt ne sera pas dû (article L188 du livre des procédures fiscales).

Conclusion sur la déclaration de ses comptes d’actifs numériques

La déclaration des informations relatives aux opérations effectuées vis-à-vis des comptes est souvent oubliée par les investisseurs qui – pendant des années – accumulent leur revenu sans avoir à l’esprit qu’un éventuel redressement peut rapidement porter coût à leur capital.

Par ailleurs, et si les comptes sont trop nombreux, il est recommandable de faire appels à des prestataires tels que waltio pour la bonne gestion de leur déclaration. Ceux-ci se destinent à faciliter les taches relatives à la fiscalité des cryptos et le particulier peut alors se concentrer sur la fructification de son capital.

Sources

- Code général des impôts, Dalloz, 2021

- Rapport d’information par la Commission des finances, de l’économie générale et du contrôle budgétaire de l’Assemblée Nationale, sur la mise en œuvre des conclusions de la mission d’information relative aux crypto-actifs, présenté par M. Eric Woerth, 1er décembre 2021 : https://www.assemblee-nationale.fr/dyn/15/rapports/micblocs/l15b1501_rapport-information

- Fiscalité 2.0, Fiscalité du numérique, Lexis Nexis, 3ème édition, Frédéric Douet, 2020

- Site de l’administration fiscale : https://bofip.impots.gouv.fr

Questions fréquemments posées sur comment déclarer ses comptes crypto en 2023

Comment déclarer mes revenus en cryptomonnaies pour l’année fiscale 2023 ?

Pour déclarer vos revenus en cryptomonnaies pour l’année fiscale 2023, vous devez indiquer le montant total de vos gains en cryptomonnaies dans la déclaration de revenus prévue à cet effet. Vous devez également fournir des informations sur les plateformes d’échange que vous utilisez et les montants détenus sur ces plateformes.

Quels sont les critères pour être considéré comme un contribuable détenant des cryptomonnaies ?

Un contribuable est considéré comme détenteur de cryptomonnaies s’il possède des actifs numériques sur une ou plusieurs plateformes d’échange.

Comment déterminer les gains réalisés en cryptomonnaies ?

Les gains réalisés en cryptomonnaies sont déterminés en soustrayant le prix d’achat des actifs numériques du prix de vente. La différence obtenue représente le gain réalisé en cryptomonnaies.

Quel est le taux d’imposition appliqué aux gains en cryptomonnaies ?

Le taux d’imposition appliqué aux gains en cryptomonnaies est de 30 %, incluant les prélèvements sociaux.

Existe-t-il des exemptions pour les gains réalisés en cryptomonnaies ?

Oui, il existe une exemption de 305 € pour les gains réalisés en cryptomonnaies. Si le montant de vos gains ne dépasse pas cette limite, vous n’êtes pas tenu de les déclarer.

Quelles informations dois-je fournir sur les plateformes d’échange que j’utilise ?

Vous devez fournir les informations suivantes sur les plateformes d’échange que vous utilisez : le nom de la plateforme, l’adresse, ainsi que le montant total des actifs numériques que vous détenez sur chaque plateforme.

Que se passe-t-il si je ne déclare pas mes revenus en cryptomonnaies ?

Ne pas déclarer vos revenus en cryptomonnaies peut entraîner des sanctions fiscales, notamment des pénalités et des majorations d’impôts. Il est donc crucial de déclarer correctement vos revenus en cryptomonnaies pour éviter ces sanctions.

Comment déclarer mes pertes en cryptomonnaies ?

Les pertes en cryptomonnaies peuvent être déduites de vos gains imposables. Pour déclarer vos pertes, calculez la différence entre le prix d’achat et le prix de vente de vos actifs numériques. Si cette différence est négative, il s’agit d’une perte. Vous pouvez ensuite soustraire le montant de vos pertes de vos gains imposables avant d’appliquer le taux d’imposition de 30 %.

Comment déclarer les dons en cryptomonnaies ?

Les dons en cryptomonnaies peuvent être déclarés de la même manière que les dons en monnaie fiduciaire. Vous devez fournir les informations relatives au bénéficiaire, la date du don et le montant en euros équivalent au moment du don. Les dons en cryptomonnaies sont soumis aux mêmes conditions et limites que les dons en monnaie fiduciaire en matière de déductions fiscales.

Quelle est la date limite pour déclarer mes revenus en cryptomonnaies pour l’année fiscale 2023 ?

La date limite pour déclarer vos revenus en cryptomonnaies varie en fonction de votre situation et de votre lieu de résidence. Généralement, la date limite pour la déclaration en ligne est fixée au mois de mai ou juin de l’année suivante. Il est conseillé de consulter le site officiel des impôts pour connaître les dates exactes.

Comment conserver les justificatifs de mes transactions en cryptomonnaies ?

Il est important de conserver les justificatifs de vos transactions en cryptomonnaies pour faciliter votre déclaration de revenus et prouver vos gains et pertes en cas de contrôle fiscal. Vous pouvez conserver les relevés de transactions fournis par les plateformes d’échange, les factures des prestataires acceptant les cryptomonnaies, ainsi que les justificatifs des transactions entre particuliers.

Suis-je tenu de déclarer les cryptomonnaies détenues sur un portefeuille personnel ?

Oui, les cryptomonnaies détenues sur un portefeuille personnel sont également soumises à la déclaration de revenus. Vous devez déclarer les gains réalisés lors de la vente ou de l’échange de ces actifs numériques, ainsi que fournir les informations sur les transactions effectuées à partir de ce portefeuille.