Qu’est-ce que le staking ?

On parle de staking pour désigner le processus de rétention et de verrouillage de fonds pour une ou plusieurs crypto-monnaies. Ce processus permet d’assister aux opérations dans une blockchain à la manière du Proof of Work (PoW).

C’est en bloquant une quantité de crypto-monnaie dans son portefeuille que l’utilisateur recevra des récompenses proportionnelles à son investissement. Il est facile de faire le parallèle avec un livret bancaire, le plus célèbre est le livret A.

Actuellement, en France, le livret A vous rapporte 0.5% de la somme placée chaque année, vous pouvez retirer votre épargne à tout moment. Le staking crypto vous permettra d’atteindre des taux bien plus intéressants, avec des paiements plus réguliers, mais parfois vous ne pourrez pas retirer votre épargne n’importe quand.

Le mécanisme de Proof of Stake (PoS) est étroitement lié au staking, nous allons vous expliquer en quelques minutes comment cela fonctionne et comment vous pourriez utiliser ces mécanismes à votre avantage.

Histoire et exemple du Proof of Stake (PoS)

Le Proof of Stake (PoS) a été introduit pour la première fois en 2012, c’est sous les idées de Sunny King et Scott Nadal que ce fonctionnement a été imaginé. La problématique de l’époque était simple, réduire le coût de fonctionnement du Proof of Work (PoW). Nous entendons souvent des critiques sur le Bitcoin et son coût astronomique en énergie. Cette critique a d’ailleurs été reprise par de nombreux médias et même des personnalités comme Elon Musk.

En effet, le Proof of Work, admet un coût d’énergie exponentiel : plus le réseau et la puissance de calcul sur le réseau grossissent, plus la difficulté de mining est importante, augmentant son coût énergétique et sa pollution. Si nous revenons à nos amis Sunny King et Scott Nadal en 2012, ils ont alors l’idée d’envisager un consensus entre Proof of Stake et Proof of Work pour leur cryptomonnaie : le Peercoin. L’équilibre a été difficilement mis en place, car pour une crypto monnaie naissante, il est bien plus simple de commencer par du Proof of Work que du Proof of Stake.

Il existe également depuis 2014 le mécanisme de consensus : Delegated Proof of Stake (DPoS), inventé par Daniel Larimer. Ce mécanisme permet aux possesseurs des stakes de déléguer leur pouvoir à des entités qui se chargent de l’officialisation des transactions en consensus avec les autres délégués. Steem, Ark ou bien EOS fonctionnent sous ce principe.

Le plus gros projet actuel soutenant le Proof of Stake est l’Ethereum 2.0. Cette mise à jour devrait transformer Ethereum afin de passer du Proof of Work au Proof of Stake. Cela permettra à la blockchain Ethereum de réduire les coûts des transactions tout en améliorant leur vitesse. Cependant, cela crée des débats houleux dans la communauté des mineurs, exploitant le Proof of Work. Une partie de la communauté pense que le Proof of Stake n’est pas assez sécurisé par rapport au Proof of Work, l’avenir nous dira bientôt s’ils avaient raison une fois qu’Ethereum passera en Proof of Stake (prévu pour fin 2021/ début 2022).

Fonctionnement du Proof of Stake (PoS)

À la différence du Proof of Work (PoW), nous avons vu que le Proof of Stake (PoS) ne se base pas sur une puissance de calcul, mais sur une crédibilité octroyée par le montant mis en jeu. Ce fonctionnement peut légèrement varier d’une blockchain à une autre.

Dans le minage, par exemple pour la blockchain Ethereum, vous avez deux façons principales de procéder.

Soit, vous passez par des pools et vous recevez quelques fragments d’Ethereum en fonction de votre puissance de calcul, définie par votre hashrate en guise de preuve.

Soit, vous avez assez de puissance pour miner un bloc et vous recevez le reward de ce bloc composé de 2 ETH accompagnés des frais de transaction, au risque de ne rien miner.

Contrairement au mining, le staking ne vous demandera pas de sécuriser des transactions avec des cartes graphiques ou des ASICs.

Dans le Proof of Stake, la sécurisation des transactions passe alors par le portefeuille des utilisateurs. Les crypto monnaies immobilisées permettent de donner une crédibilité à l’adresse du portefeuille. Plus le portefeuille possède de crypto monnaies, plus les chances d’avoir une récompense élevée en validant un bloc dans le réseau sont probables. C’est ainsi que les plus gros validateurs sont désignés, car on estime qu’ils ont le plus à perdre en faussant des transactions.

Enjeux et risques du Proof of Stake (PoS)

Bien qu’avantageux sur de nombreux aspects, le Proof of Stake n’en est pas moins risqué sur certains aspects.

- Les taux d’intérêt variables : Le réseau évoluant constamment, d’un jour à l’autre vous ne gagnerez pas deux fois la même somme. Cela dépend de votre montant global investi ou encore du temps pendant lequel vous immobilisez votre wallet…

Ce risque se rapproche du risque connu en minage. Le mining a des taux de rendement différents en fonction de la difficulté de minage sur le réseau. Cette difficulté augmente si la puissance de calcul augmente sur le réseau.

- L’évolution des prix : Bien que ce risque soit inhérent à chaque crypto monnaie, y compris sur le marché du trading, l’évolution des cours de votre crypto monnaie stakée peut vous jouer des tours. Dans le cas où le marché fait chuter le prix de votre crypto, le Proof of Stake (PoS) peut vous rapporter beaucoup moins que prévu, jusqu’à perdre votre argent. À l’avenir votre investissement peut être très peu rentable en fonction des fluctuations. Si vous gagnez 20% en taux d’intérêt, mais que le cours de la crypto s’effondre de 50%, finalement vous n’avez rien gagné.

- Les risques de sécurité : Comme nous en avons déjà parlé dans d’autres articles, ici nous allons parler du stockage de vos cryptomonnaies. Lorsque vous faites du staking, le réseau vous demande souvent de stocker vos cryptomonnaies sur une plateforme dédiée. Votre wallet est donc directement exposé au risque de piratage en cas de hack de la plateforme. Pour résoudre ce problème, il faut stocker vos cryptomonnaies sur ce qu’on appelle un cold wallet (stockage à froid), soit une plateforme hors ligne et hors réseau. Cela permet de protéger vos cryptomonnaies des piratages. Un wallet Ledger est un très bon commencement, mais peu compatible avec le staking, sauf la branche dédiée du staking froid (cold staking).

Les pools de staking

Si vous avez déjà été un utilisateur du mining, alors vous connaissez le principe des pools. Pour les autres, nous allons vous l’expliquer brièvement.

Les pools de staking permettent à chaque utilisateur voulant se lancer dans le staking sans avoir un énorme portefeuille de pouvoir participer. Un pool de staking est donc un rassemblement d’utilisateurs avec des tailles de portefeuilles crypto diverses qui s’allient entre eux pour engranger de meilleures récompenses.

Être dans un pool signifie aussi reverser un faible pourcentage de ses gains aux gestionnaires du pool de staking (généralement 1% de ce que vous générez). Mais cela apporte aussi une plus grande flexibilité dans les paiements et la gestion de ses cryptomonnaies.

Cependant, si vous avez un wallet assez gros, vous pouvez vous passer de l’utilisation d’un pool de staking et jouer en solitaire.

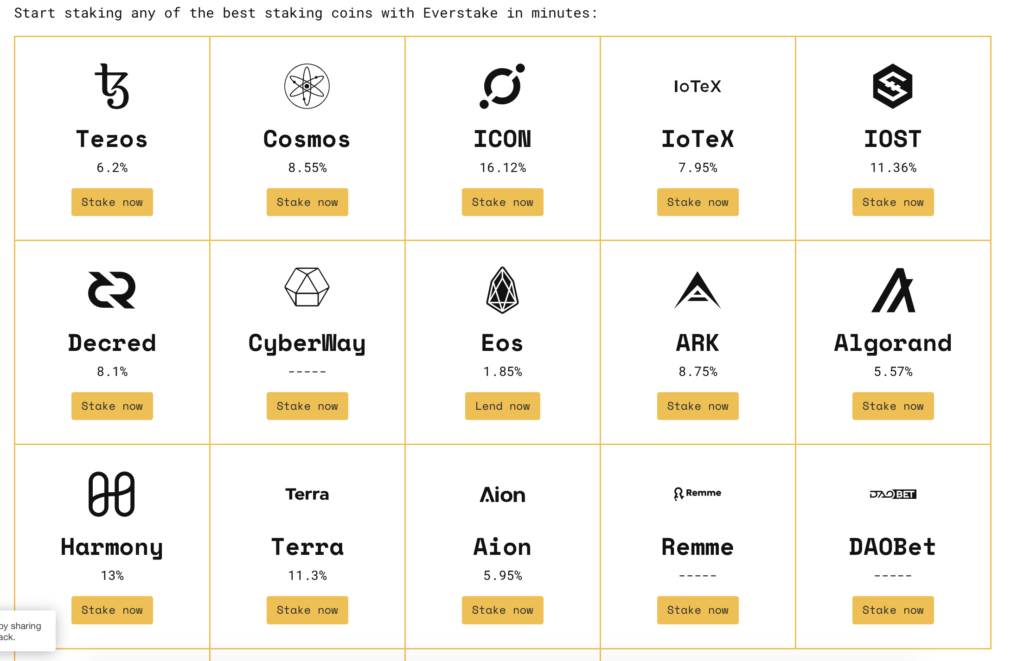

Par exemple, vous pouvez utiliser Everstake, le site qui offre le plus de possibilités. Ce site n’est pas le plus simple à prendre en mains pour des débutants, mais il propose une solution très efficace en termes de pool de staking.

Les meilleures façons de staker ses cryptomonnaies

Il existe de nombreuses façons de staker ses cryptomonnaies, nous en avons évoquées plusieurs rapidement comme le cold staking ou les pools de staking. Cependant, le marché crypto offre de nombreuses autres possibilités.

Le staking sur plateforme

Il existe de nombreuses plateformes pour vous permettre de staker une multitude de cryptomonnaies. Ces plateformes utilisent souvent leur propre cryptomonnaie pour les mettre en avant et attirer des utilisateurs avec des taux d’intérêt alléchants, on parle souvent d’APR pour un taux de rendement sur 1 an.

Par exemple, vous pouvez vous intéresser à SwissBorg avec leur cryptomonnaie le CHSB en cliquant juste ici. Il existe également la plateforme Yield, concurrente de SwissBorg, voulant vous apporter un des moyens les plus sécurisés d’investir à long terme.

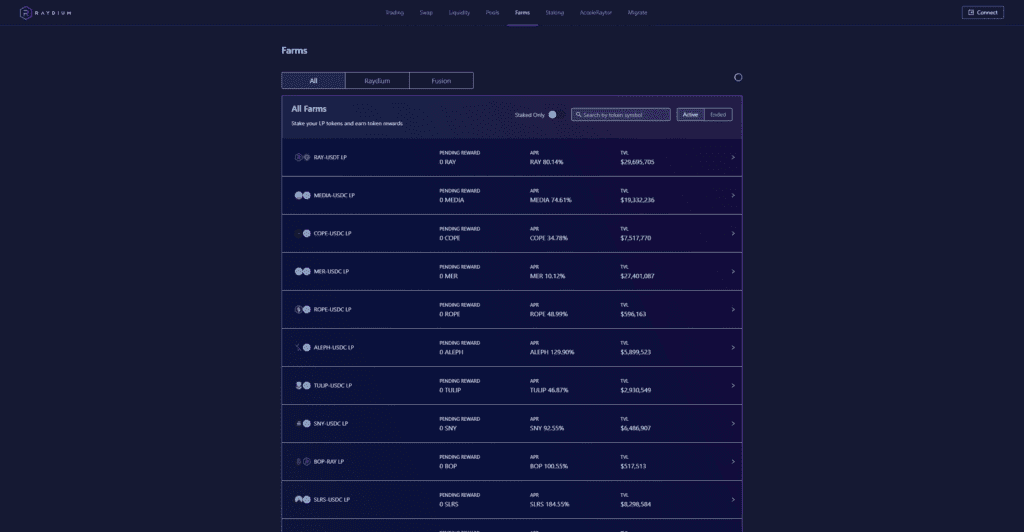

Dans un autre registre on trouve la plateforme Raydium qui vous permet de faire de nombreuses choses allant du staking de RAY au farming, aux pools et au staking par fusion.

Ce dernier vous permet de staker deux crypto monnaies en même temps, l’intérêt principal est d’avoir un APR plus élevé. Cependant, l’APR est grandement évolutif et vos deux crypto monnaies ont intérêt à avoir un marché qui va dans le même sens, sous peine de perdre une grande valeur.

Le farming est légèrement différent, c’est un aspect réservé aux utilisateurs plus expérimentés, car les risques et les rendements y sont décuplés.

Afin de vous présenter plus en détail Raydium, n’hésitez pas à aller voir cette vidéo.

Attention tout de même, l’argent staké sur ces plateformes est lié au risque du staking hors cold wallet.

Le staking sur exchange

Certaines plateformes d’échanges ne sont pas réservées qu’au trading, aux actions, à la bourse crypto et à la finance. Les investisseurs y sont nombreux pour ces aspects, mais depuis peu, certaines plateformes proposent une offre de staking.

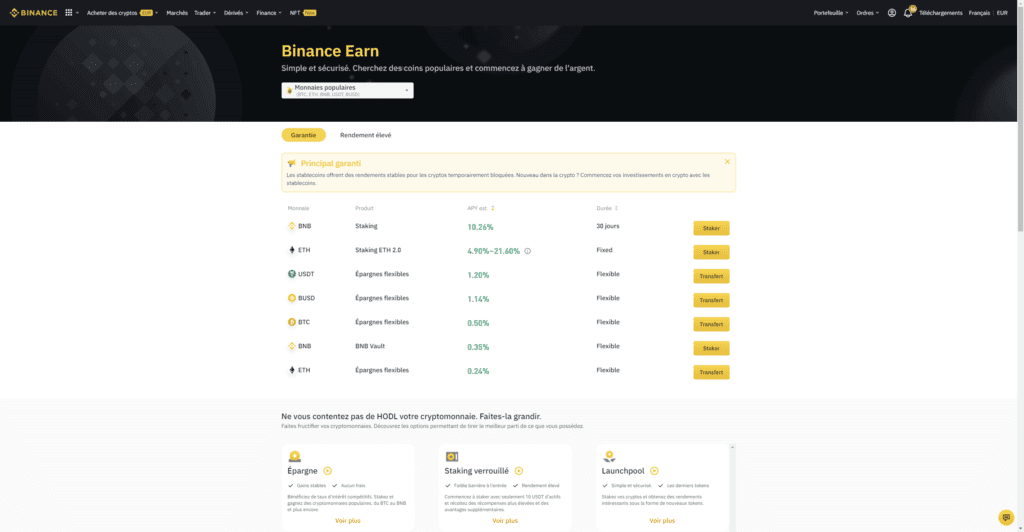

C’est le cas par exemple de Kraken ou de Binance, Si vous voulez savoir comment vous inscrire sur ces plateformes, nous vous redirigeons vers nos articles dédiés pour Kraken et Binance. Ces plateformes vous permettront de staker quelques crypto monnaies avec un taux d’intérêt stable sur une longue période. De plus, l’argent staké sur ces plateformes peut facilement être transféré vers les marchés pour faire du trading.

Par exemple, si vous stackez sur Binance, vous pouvez gagner entre 0.24 et 21.60% selon la crypto stackée et le temps d’immobilisation.

Attention tout de même, l’argent staké sur ces plateformes est lié au risque du staking hors cold wallet.

Le staking de stablecoins

Pour cette méthode, nous ne parlerons pas d’une plateforme en particulier. Nous parlerons tout simplement du staking de stablecoins, véritable pilier des investisseurs en cryptomonnaies. En effet, certaines plateformes vous permettent de staker directement des stablecoins comme l’USDT ou l’USDC. Cela vous protège de la volatilité des cryptomonnaies en vous donnant un taux d’intérêt tout de même plus appréciable que le livret A.

Cependant, gardez à l’esprit que cela reste des cryptomonnaies, sur une plateforme en ligne, le risque est faible, mais vous prenez tout de même un risque plus important que si vous laissiez dormir votre argent en banque commune.

Néanmoins, vous êtes beaucoup moins exposé au risque que les investisseurs sur le marché classique.

Conclusion

Le Proof of Stake (PoS) vous est maintenant familier et le staking n’a plus de secrets pour vous. À votre tour de choisir ce que vous souhaitez faire de votre liasse de billets verts sous le matelas. Doit-elle rester là à stagner avec les acariens ou allez-vous diversifier votre épargne et sauter sur la première plateforme venue ? Attention, ne prenez pas n’importe laquelle non plus !

Vous êtes membre des investisseurs Blockchain, de ce fait vous connaissez de nombreuses opportunités, mais vous connaissez aussi le nombre conséquent de risques qui en découlent. Le staking n’est pas magique, vous allez devoir bien gérer vos fonds afin d’en tirer la part la plus juteuse. Le staking est une preuve d’avenir dans la Blockchain, le Proof of Work n’a pas dit son dernier mot non plus, les deux peuvent cohabiter. Nous vous parlerons bientôt d’Ethereum, ETH 2.0, en détail. Cela s’annonce être la future crypto monnaie majeure utilisant le Proof of Stake pour son réseau blockchain.

En attendant, un défi vous attend : bienvenue dans le monde du staking !