Qu’est-ce que Venus ?

Le protocole de finance décentralisée Venus (XVS) est un marché monétaire entièrement décentralisé et construit sur la Binance Smart Chain, aka la BSC. Il introduit une solution accessible de prêt et d'emprunt d’actifs à l’écosystème de la DeFi, ce qui permet aux investisseurs d'emprunter rapidement (contre une garantie) et de faire des économies sur les frais de transaction.

Sommaire

- Qu’est-ce que Venus ?

- Tout le contenu Coin Academy pour Venus (XVS)

- Une plateforme révolutionnaire ?

- Qui en sont les fondateurs ?

- Le VAI, le stablecoin synthétique

- Le XVS, le token de gouvernance et sa distribution

- Qu’est-ce que cela signifie ?

- Comment le réseau est-il sécurisé ?

- Avantage et stratégies d'emprunts

- Comment utiliser Venus ?

- En conclusion

- Sources

Tout le contenu Coin Academy pour Venus (XVS)

Une plateforme révolutionnaire ?

Venus tente de révolutionner le milieu du crédit en mettant en relation directement les épargnants (les prêteurs) et les emprunteurs, sans aucun tiers de confiance. L’absence du tiers de confiance va permettre à n’importe quelle personne sur Terre détenant des cryptos d’épargner et d'emprunter en quelques clics, sans avoir recours à une vérification, à une autorisation par une autorité centrale ou à des décideurs tiers.

Venus a été pensée à partir de Compound et MakerDAO, deux marchés décentralisés construits sur ETH, mais en synthétisant les avantages des deux systèmes en un seul, d’après leur whitepaper. Contrairement à d’autres plateformes de prêt de cryptos centralisées, comme Nexo ou d’autres projets décentralisés construits sur ETH, l’épargne qui est utilisée comme collatéral sur leur plateforme, elle, continue de générer des intérêts.

Il n’y a aucun délai pour rembourser, c’est donc un remboursement In Fine (capital emprunté + intérêts d’emprunts). Ils peuvent aussi se faire partiellement, au bon vouloir de l’emprunteur : les rendements fluctuent par rapport à l’offre disponible du jeton et à la demande d’emprunt. Ce sont donc des intérêts variables.

Les devises stakées sur le protocole sont utilisées comme garantie d’emprunt, c’est ce qu’on appelle la collatéralisation de ses actifs. Le ratio de garantie est situé entre 45% et 70% de l’épargne stakée sur leur site. La communauté décide de son pourcentage.

Pour mieux comprendre la collatéralisation de ses actifs, ou plus simplement comment faire un prêt et emprunter sur la BSC, nous vous conseillons d’aller jeter un coup d’œil à un article rédigé par nos soins.

Qui en sont les fondateurs ?

Les fondateurs et les membres de l’équipe sont inconnus. Néanmoins, le développement du protocole Venus est géré par la team du projet Swipe. Le fondateur et CEO de Swipe étant Joselito Lizarrondo.

Le VAI, le stablecoin synthétique

Le protocole a mis en place (comme MakerDAO) une monnaie stable synthétique, le VAI, avec un ratio de 1:1 avec le dollar américain. Dans son cas, ce n’est pas une société qui gère la mise sous séquestre (collatéral) de chaque dollar lorsqu’un jeton stable est créé, émis ou miné. Il se gère tout seul grâce à la collatéralisation des cryptos stakées sur le protocole, contrairement aux jetons stables classiques (USDT, USDC, BUSD…).

Le jeton cité précédemment est un actif synthétique BEP-20 ancré à la valeur du dollar américain

Lorsqu’un investisseur emprunte des VAI sur le protocole, c’est un peu comme s’il avait miné de nouveaux jetons synthétiques sur la blockchain et augmente donc le nombre des jetons en circulation. À l’inverse, quand l’utilisateur rembourse son emprunt, les tokens sont brûlés et sortent donc complètement de la circulation. L’actif est à 1 $ pour le protocole, mais ce prix n’est pas celui du marché puisque ce sont les acheteurs et les vendeurs qui le fixent.

Il est important de noter que les VAI sont créés seulement si l’on a mis en collatéral d’autres cryptos, on ne peut pas modifier cela à sa guise. Ce qui fait de lui un stablecoin beaucoup moins stable, et donc plus risqué. La grande force actuelle de cet actif est que son emprunt est sans frais contrairement aux autres cryptomonnaies empruntables sur Venus, il n’y a donc aucun taux d’emprunt.

Le XVS, le token de gouvernance et sa distribution

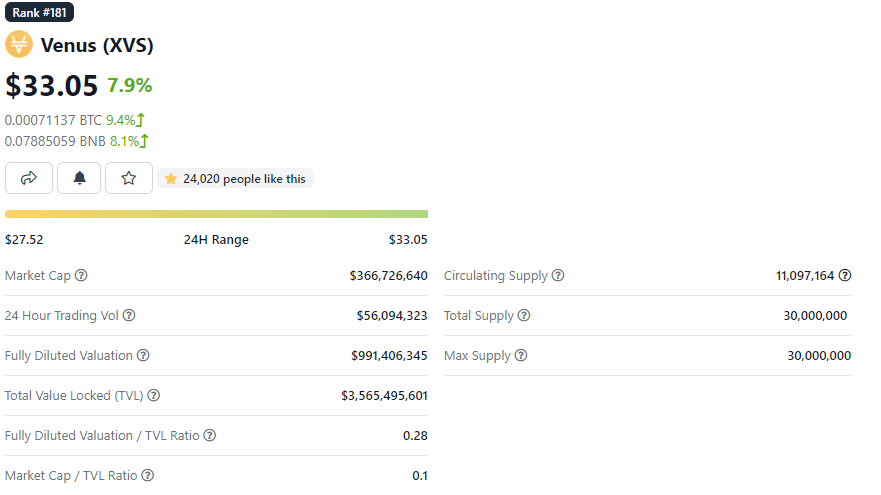

La gouvernance du projet est entièrement contrôlée par les membres de la communauté, puisque les fondateurs du projet, les membres de la team et les autres conseillers n’ont pas d’allocation de jetons XVS. L’offre maximale est fixée à 30 millions de jetons. En septembre 2021, 11 millions sont déjà en circulation. Cette plateforme est l’une des premières à avoir effectué un Launchpool sur Binance, qui permettait aux utilisateurs de générer du XVS en misant (grâce au staking) différents actifs dont le BNB, BUSD et les jetons Swipe (SXP). 20 % de l’offre totale (6 millions de tokens) étaient réservés au Binance Launchpool, et le jeton a été listé peu après sur l’exchange Binance.

Le projet n’a pas eu recours à une prévente ou à une vente privée et la team n’a pas eu d’allocation de jetons. Néanmoins, 1 % des réserves totales (300 000 tokens) sont allouées aux subventions de l’écosystème BSC. Les 23,7 millions restants seront progressivement déverrouillés sur une période de quatre ans, au fur et à mesure qu’ils seront minés par les investisseurs.

Selon le whitepaper du projet, 35 % des récompenses journalières en jetons sont distribuées aux emprunteurs, 35 % aux fournisseurs et les 30 % restants aux producteurs du coin stable synthétique.

Cette distribution permet donc d’augmenter les taux d’intérêt perçus par les épargnants, et de compenser les taux d’emprunts payés par les emprunteurs. Chaque XVS donne lieu à un droit de vote, permettant donc à la communauté de voter pour les améliorations du protocole. Cela permet par exemple :

- De fixer le ratio de garantie et le ratio de pénalité

- De voter sur les améliorations/propositions

- De fixer les taux d'emprunt immuables pour la cryptomonnaie stable synthétique

- D’ajouter de nouvelles cryptomonnaies

- D’ajuster les taux d’intérêt perçus en XVS pour tous les marchés

S’il arrive un moment où le VAI perd sa valeur d’ancrage, c’est-à-dire sa valeur initiale, le protocole peut utiliser le processus de gouvernance pour initier un mécanisme de protection et d’ajustement des prix. Ce module permettra le changement des paramètres dans le système du stablecoin pour désolidariser l’ancrage et créer un changement dans l’offre et la demande afin de ramener la stabilité à sa valeur initiale. Ce système permettra soit d’avantager ceux qui en achètent (sur PancakeSwap par exemple), soit d’avantager ceux qui en minent et le revendent ensuite. Pour l’instant, rien n’a été décidé pour ramener la stabilité de celui-ci à 1 $. Son cours a varié entre 0.74 $ et 0,93 $ durant le mois de septembre 2021.

Le XVS est donc un élément primordial pour l’infrastructure. Il permet non seulement le droit de vote, mais aussi la régulation des rendements des différents marchés et du prix de cette monnaie stable grâce à son émission.

Qu’est-ce que cela signifie ?

Sa valeur est inférieure à 1 $, cela veut dire que la force vendeuse est supérieure à la force acheteuse. La majorité des investisseurs souhaitent actuellement détenir le plus possible d’actifs volatils et délaissent donc les cryptomonnaies afin de profiter au mieux des performances actuelles des écosystèmes de cryptomonnaies. L’avantage est donc à ceux qui achètent du VAI, ils ont la possibilité d’acheter une monnaie stable à 0.78 $ et de générer des intérêts en les stakant sur Venus.

À contrario, ceux qui en ont miné à 0.78 $ et qui l’ont échangé contre un actif volatil pour profiter de sa hausse, sont actuellement désavantagés. S’ils décident, comme tout le monde, à la fin des belles performances des cryptos d’en racheter pour rembourser leurs emprunts, ils risquent de l’acheter plus cher que 0.78 $.

Comment le réseau est-il sécurisé ?

Le réseau est sécurisé par la BSC, une blockchain qui fonctionne en parallèle de celle de la Binance Chain. Celle-ci est compatible avec l’Ethereum Virtual Machine (EVM) et est capable de fonctionner même si la Binance Chain se retrouve hors-ligne ou rencontre tout type de problème. Elle utilise un algorithme de consensus unique, appelé proof-of-staked authority (POSA) pour sécuriser la blockchain. Il s’agit d’un mécanisme hybride qui combine les aspects du proof-of-stake (POS) et du proof-of-authority (POA). Il s’appuie sur un réseau de 21 validateurs responsables de l’exécution des tâches sur la BSC, qui atteignent un consensus sur les dernières transactions traitées.

De plus, les fournisseurs de Venus sont protégés par des mesures de liquidation automatiques des collatéraux des emprunteurs, au cas où leur valeur descende sous la barre des 75 % de la valeur empruntée. Les fournisseurs sont donc remboursés rapidement pour assurer un ratio de collatéralisation minimal. De plus, le projet a été audité par Certik, un cabinet très renommé dans le monde de la DeFi. Il est alors très bien sécurisé, mais pas sans risques.

Preuve en est : le 19 mai 2021, la plateforme a subi une attaque. Un rapport d’incident a alors été publié, décrivant « une série de liquidations sur le marché XVS« . Au fur et à mesure que « la valeur baisse, il atteint un plancher où il n’y a plus rien à liquider« .

Le 18 mai 2021, son prix est passé de 78,3 $ à 139,8 $, puis il a chuté à 43,2 $ le lendemain.

Aucun fonds n’a été perdu, a précisé la team. « Bien qu’il y ait un solde négatif en raison de la chute rapide du prix et des liquidateurs qui ont pleinement profité de la situation, le protocole va déployer son programme de subventions et utiliser l’XVS pour couvrir le déficit du système. »

« Le système a fonctionné comme prévu et les liquidateurs ont fait leur travail« , a expliqué son fondateur, Joselito Lizarondo, exhortant les utilisateurs à ne pas emprunter de gros montants et à « prêter attention aux conditions du marché et aux fluctuations pour s’assurer que vos positions ne sont pas liquidées avec des frais.«

Avantage et stratégies d'emprunts

L’avantage est que ce que vous comptez déposer pour la garantie lors de l’emprunt n’est pas la valeur à proprement parler de la garantie (exemple 10 000$). Mais le nombre de jetons valant un total de 10 000$ au moment du dépôt, dans notre exemple 200 BNB.

Cette garantie sera donc toujours soumise à la volatilité du marché : si le BNB fait x5 le lendemain de l’emprunt, vous n’allez pas récupérer vos 10 000$ mis en garantie, mais bien 250 $ (50 $ le BNB x 5) x 200, donc une valeur de 50 000 $. Car votre garantie est en cryptomonnaies et non en actif stable.

La première stratégie, consiste dans le fait que si vous avez par exemple 100 BTC dans votre portefeuille crypto et que vous pensez que le bitcoin va monter dans le futur, vous allez verrouiller en prêt 50 bitcoins, pour recevoir l’équivalent de 15 bitcoins en dollars. Mais avec ces dollars reçus lors du prêt, vous allez être capable d’acheter du BTC. Ce qui vous fera un total de 115 bitcoins.

Si sa valeur explose comme vous l’aviez prédit. Vous allez pouvoir échanger ces 15 bitcoins qui valent maintenant un prix supérieur au départ, avec cet argent obtenu lors de l’échange, vous allez pouvoir rembourser l’emprunt + les intérêts et récupérer vos bitcoins qui étaient en garantie, qui, eux aussi, ont vu leur valeur augmenter.

La seconde, intègre la possibilité d’emprunter des cryptos et de les hold en les stakant ou en les farmant dans des protocoles DeFi (tels que PancakeSwap) afin de générer des intérêts. Il faut donc que le rendement obtenu par le projet de DeFi soit supérieur aux intérêts d’emprunt. Si j’emprunte par exemple, des ETH à 5% annuel, et que je les stack à 15% annuel, je vais avoir un gain net de 10% annuel, sans risque que le prix de la monnaie ne monte ou descende, bien que 10% annuel sur 600 euros et 10% annuel sur 300 euros (si le cours de l’ETH perd 50%) ne soient pas la même chose à l’instant T. La valeur de l’ETH influera donc seulement sur les gains en euros, mais le nombre gagné en ETH restera le même.

Comment utiliser Venus ?

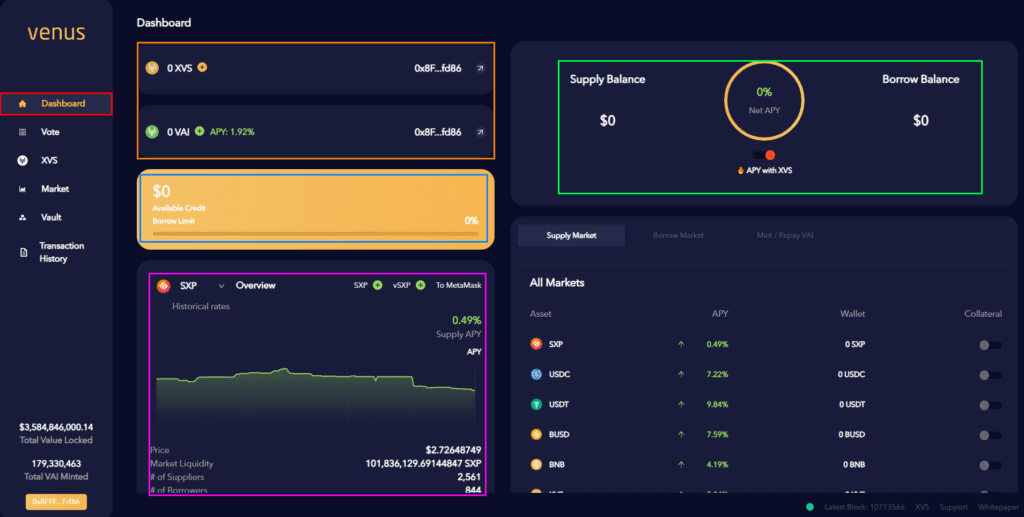

Celle-ci se divise en 6 catégories visibles à gauche :

La première est la page principale : Dashboard. Vous pourrez y trouver certaines informations importantes comme vos XVS et VAI détenus dans votre wallet décentralisé (tel que Metamask), le montant total en dollars de vos crypto monnaies stakées, le montant total en dollars de vos cryptomonnaies empruntées, le montant total maximum que vous pouvez emprunter (et le % emprunté par rapport au max.) et une vision générale d’une crypto de votre choix.

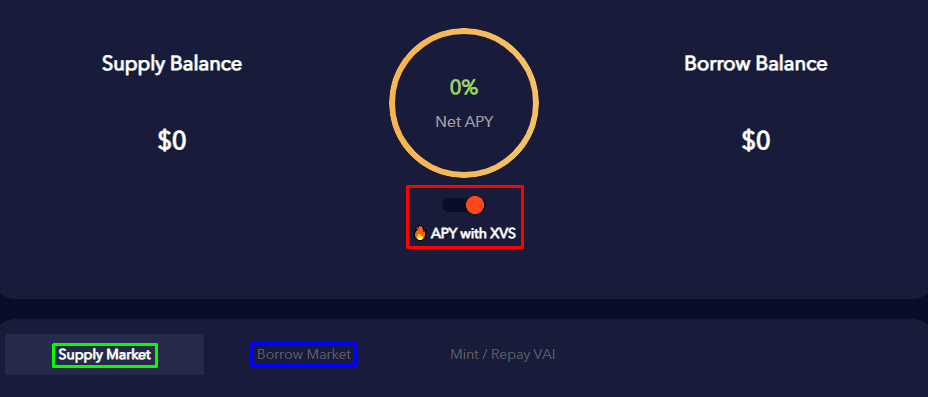

Vous pouvez ci-dessous y retrouver aussi les 3 markets disponibles. Le marché des fournisseurs de liquidité (les épargnants) dans la sous-catégorie Supply Market. Celui des emprunteurs dans la sous-catégorie Borrow Market. Et celui du coin stable dans Mint/Repay VAI.

Vous pourrez remarquer que les pourcentages des monnaies dans les sous-catégories entourées en vert et en bleu changent lorsque APY with XVS est coché ou non. Cela n’a aucun impact sur les intérêts reçus, cela vous permet simplement de voir le taux d’intérêt/emprunt dans la crypto stakée/empruntée et le rendement total grâce aux intérêts reçus en XVS.

Si vous souhaitez emprunter des actifs synthétiques, rendez-vous dans la sous-catégorie « Mint/Repay VAI » et choisissez le montant souhaité.

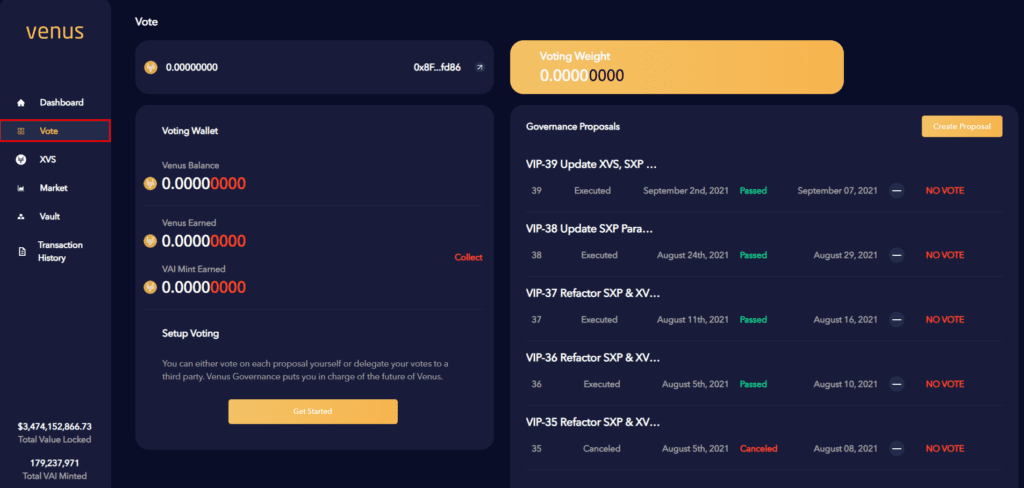

La seconde est la catégorie Vote, vous aurez la possibilité de voter grâce à vos XVS détenus dans votre wallet décentralisé. Les précédents votes restent tout de même visibles.

Vous aurez aussi la possibilité de récolter vos XVS gagnés grâce à votre épargne, à vos emprunts et à votre minage de VAI.

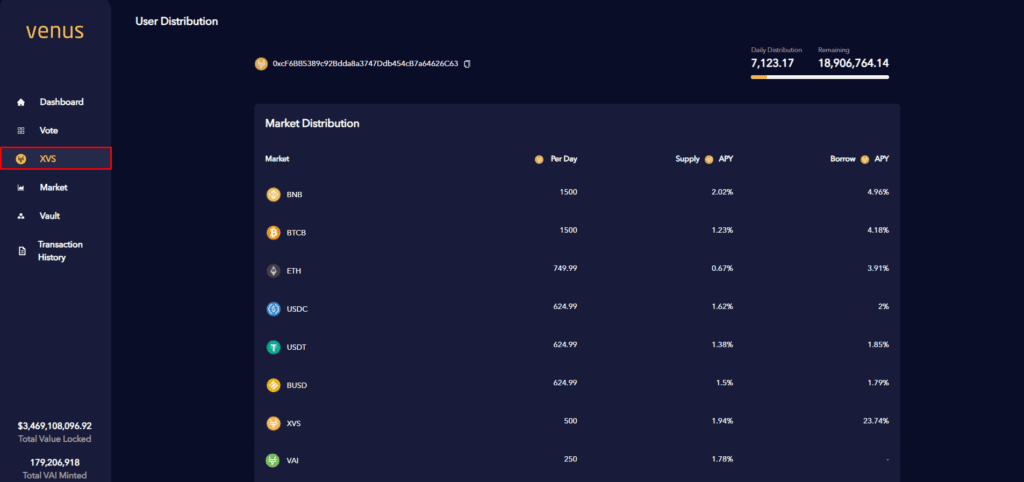

La troisième catégorie s’intitule XVS, vous y retrouverez la répartition des tokens de gouvernance émis pour chaque marché disponible.

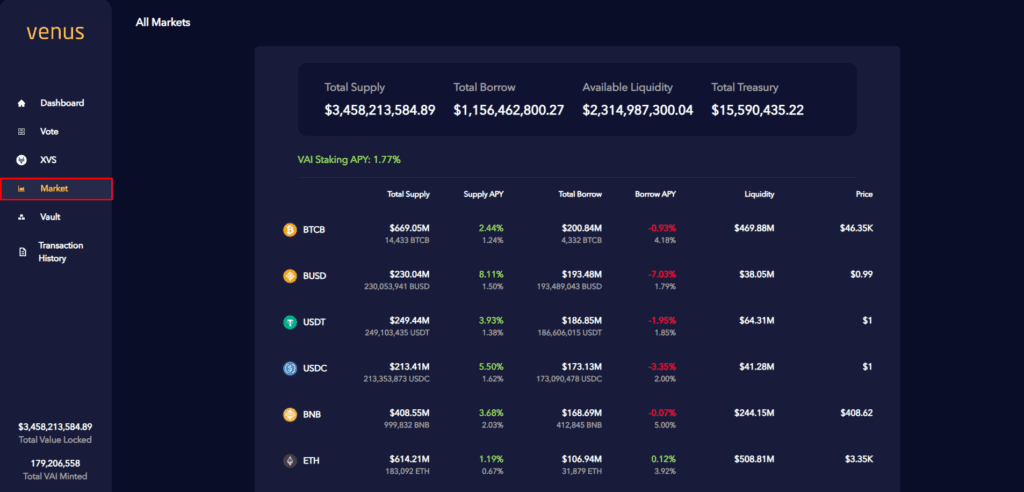

La quatrième catégorie s’intitule Market et rassemble toutes les informations pour chaque marché. Que ce soit le nombre de cryptomonnaies stakées, le nombre de crypto monnaies empruntées, les liquidités disponibles, taux d’épargne, taux d’emprunt, valeur du token…

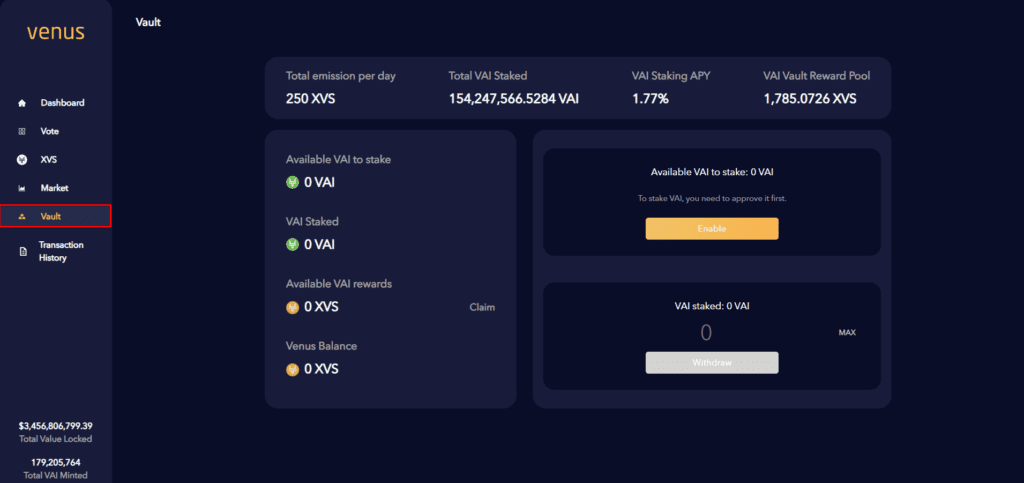

La cinquième catégorie s’intitule Vault, vous pouvez y staker vos VAI minés et générer des intérêts en XVS.

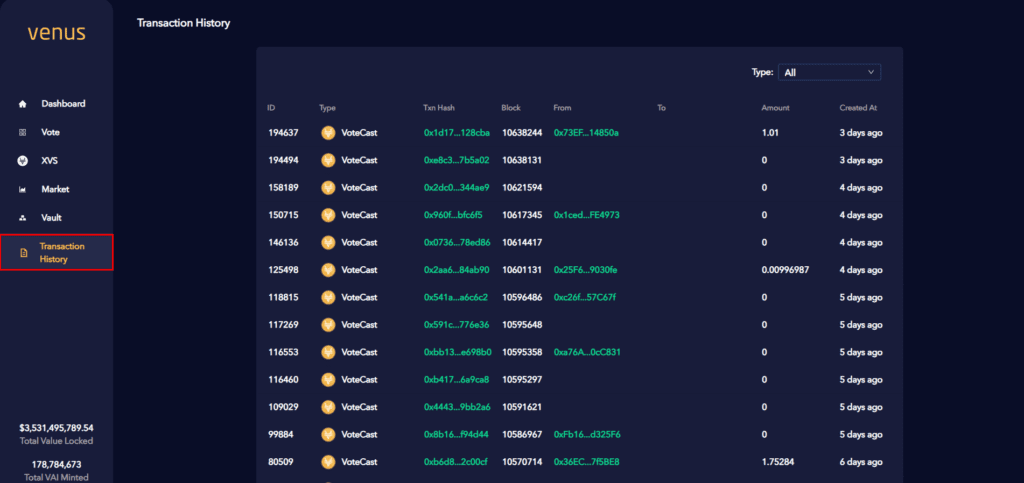

La dernière catégorie s’intitule Transaction History, vous pouvez y voir l’historique de toutes les transactions en lien avec eux et son système de vote par la communauté

En conclusion

Leur vocation est d’atteindre la décentralisation par une gouvernance communautaire. Puisqu’il n’y a pas eu de préminage pour la team, les développeurs et les fondateurs, les détenteurs de XVS sont les seuls à avoir sous leur emprise l’avenir du protocole. Elle est la plateforme numéro 1 de prêt et d’emprunt de la Binance Smart Chain devant Cream Finance. Ils ont donc toutes les cartes en main pour continuer de faire de ce projet un acteur majeur dans l’univers du prêt et de l'emprunt dans la DeFi.