Aujourd’hui, lorsque vous décidez d’acheter ou de vendre une crypto via un CEX ou un DEX, vous n’achetez pas exactement au prix du marché. En effet, on observe constamment une différence entre le prix d’achat et le prix de vente d’un actif, quelle que soit sa nature.

Par exemple, il n’est pas possible de vendre exactement au même prix une crypto que vous venez d’acheter si le cours n’a pas évolué. Vous finirez toujours par perdre une partie du montant investi.

Vous êtes-vous déjà demandé pourquoi ?

Qu’est-ce que l’écart entre l’offre et la demande (spread bid-ask)

Pour comprendre ce concept, il faut revenir à la base de ce qu’est un marché : c’est tout simplement la rencontre de l’offre et de la demande qui a pour but de fixer un prix d’achat / vente. On a d’un côté le demandeur (acheteur) qui cherche à minimiser son prix d’achat et de l’autre l’offreur (vendeur) qui cherche à maximiser son prix de vente.

Sur les marchés cryptos, le bid-ask spread représente donc l’écart entre l’offre et la demande qui intervient lors de l’échange d’un token, une crypto monnaie.

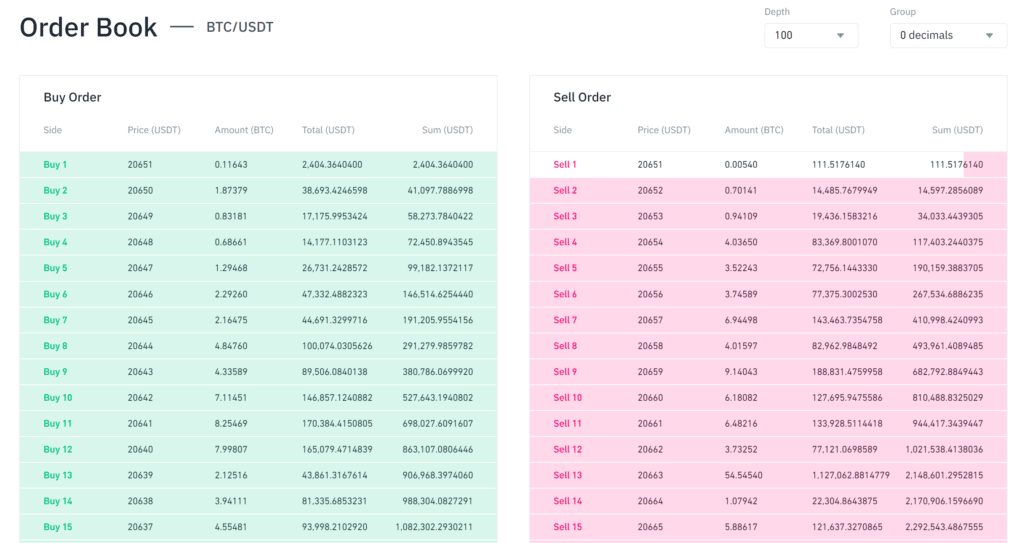

Il est symbolisé par un orderbook qui répertorie tous les ordres d’achat et de vente. Autrement dit, c’est l’écart entre la valeur minimum à laquelle le vendeur est prêt à céder ses actifs et la valeur maximale que l’acheteur est prêt à mettre pour les acquérir.

Pour simplifier la chose, prenons un exemple : vous détenez une pomme que vous voulez vendre, dont vous estimez la valeur à 10 euros. Votre ami Pierre estime pour sa part qu’elle vaut au maximum 8 euros et souhaite l’acheter. Dans cette situation, le bid-ask spread équivaut à 2 €. C’est simplement l’écart entre la plus haute offre et la plus basse demande sur le marché.

Bid-ask spread = (valeur minimum à laquelle le vendeur accepte de vendre) – (valeur maximum à laquelle l’acheteur est prêt à acheter)

Comprendre ce phénomène grâce à la notion de liquidité

Cependant, il y a des nuances et des différences selon le type de crypto que l’on veut acheter ou vendre. En effet, il est d’abord important de raisonner en termes de pourcentage : une différence de $3 dans la cotation entre l’achat et la vente de Bitcoin à $30,000 représente 0,01% d’écart pour celui qui décide d’en acheter.

Cela n’aura pas le même impact qu’un spread du même montant pour une crypto comme le BNB (1% d’écart) qui s’échange actuellement autour de $300.

Ceci étant dit, tous les marchés n’ont pas le même spread et un même actif voit le sien évoluer différemment selon le volume présent sur la paire au moment de l’achat ou de la vente d’une crypto.

En effet, plus une crypto est dite “liquide”, autrement dit avec un volume d’échange important, moins le spread sera important. C’est la raison pour laquelle les actifs avec peu de liquidités sont généralement plus volatils.

Plus d’infos : Qu’est-ce que la liquidité sur les marchés crypto ?

Pourquoi est-ce nécessaire ?

Vous vous demandez sûrement, mais où cette différence de prix peut-elle bien aller ? Qui récupère cette commission à chaque échange émis sur les marchés ?

En un mot, ce sont les market-makers (teneurs de marchés) qui en profitent. Leur boulot est de profiter de ces écarts pour générer du profit. En effet, le prix d’un actif peut différer en fonction d’un exchange (centralisé ou décentralisé), il y a donc des professionnels qui cherchent des opportunités d’achat ou de vente afin de générer des bénéfices. Les market makers agissent sur tous les marchés : traditionnels ou crypto monnaies.

Les exchanges centralisés CEX (ex : Binance, FTX, Coinbase, etc.) utilisent les frais déduits des bid-ask spreads pour engranger des bénéfices. Ils se servent donc de chacune des transactions de leurs clients pour en garder une partie, également appelés frais de transaction. Concrètement, c’est une taxe pour avoir mis en relation acheteur et vendeur et pour avoir fourni la liquidité nécessaire à la transaction. Vous le savez certainement, mais ce ne sont pas les seuls à proposer ce type de services.

Les DEX quant à eux, fonctionnent complètement différemment. Ils utilisent généralement des AMM (Automated Market Makers) pour garantir le bon déroulement des opérations.

Ces AMM servent de régulateurs sur les plateformes d’échange décentralisées grâce à des smart contracts qui se chargent de constamment réguler les échanges pour conserver une liquidité la plus importante possible.

Comment s’en servir ?

Maintenant que vous avez compris le concept de bid-ask spread, comment pouvez-vous mettre ces connaissances à profit ?

D’abord, il est important de toujours garder un œil sur le volume de transactions que la crypto que vous êtes en train d’acheter ou de vendre. Par exemple, un actif “bluechip” tel que le Bitcoin ou l’Ethereum a bien plus de volume journalier qu’une crypto monnaie du top 200.

Le volume est également important dans la mesure où il est peut-être opportun d’attendre un pic de volume pour acheter ou vendre ses cryptos, auquel cas, vous paierez moins de frais liés au bid-ask spread.

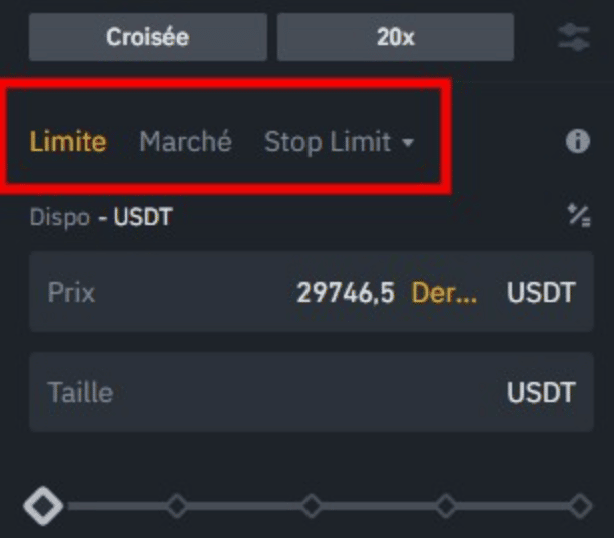

Ensuite, il est essentiel de s’assurer que vous ne passez pas un ordre au marché (market order) lorsque vous tradez sur les CEX, auquel cas, vous paierez beaucoup plus de frais pour l’exécution de cette opération que lors d’un ordre limite (limit order).

Finalement, les DEX (tels qu’Uniswap, Raydium ou PancakeSwap) ne peuvent continuer leur activité que s’ils sont fournisseurs de liquidité, mais où la trouvent-ils pour la plupart d’entre eux ?

Ils offrent tout simplement un rendement (APY) aux fournisseurs de liquidité (Liquidity Providers) pour qu’ils leur prêtent des fonds. Et la bonne nouvelle, c’est que vous pouvez en profiter, il vous suffit de verrouiller vos tokens dans une LP (Liquidity Pool) pour vous assurer un rendement régulier, et par conséquent, profiter, vous aussi, du bid-ask spread.

Conclusion

Comprendre le bid-ask spread est crucial pour vous faire une idée claire des mouvements de marché et des frais de transactions liés à ceux-ci.

La démocratisation des plateformes d’échanges décentralisées permet aujourd’hui de redistribuer les gains que les acteurs de marché classiques conservaient jusqu’alors.

C’est un pas en avant vers une finance plus juste, transparente et équitable pour tous, qui n’annonce qu’un avenir d’autant plus prometteur. Ceci sans compter sur la multitude d’innovations que l’écosystème blockchain pourrait connaître d’ici quelques années.