Avec le lancement de sa troisième version, SynFutures vient résoudre les problèmes rencontrés par les modèles AMM’s traditionnels, dont un en particulier : le manque d’efficacité du capital des utilisateurs.

Découvrez dans cet article comment SynFutures et son modèle Oyster AMM comptent révolutionner le marché des dérivés dans la finance décentralisée.

Cet article vous est proposé en collaboration avec SynFutures (en savoir plus)

Sommaire

- Qu’est-ce que SynFutures ?

- Pourquoi SynFutures ?

- Comment fonctionne SynFutures ?

- Comment fonctionne le modèle sAMM (Oyster AMM) de SynFutures ?

- Trading Grand Prix : 500 000 dollars à la clé

- SynFutures distribue près de 500 000 Blast Gold à ses utilisateurs

- Comment trader sur SynFutures ?

- Airdrop SynFutures : gagnez de jeton gratuitement

- Ce qu’il faut retenir

- Suivre SynFutures sur les réseaux sociaux :

Qu’est-ce que SynFutures ?

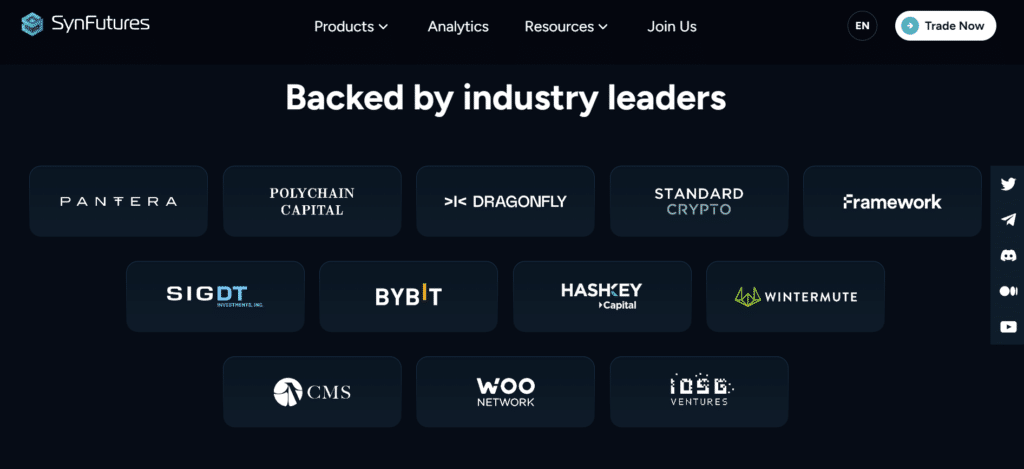

SynFutures est un protocole de trading perpétuel décentralisé qui permet la négociation de contrats dérivés, offrant aux utilisateurs la possibilité de spéculer sur le prix futur des actifs sans détenir physiquement le sous-jacent.

La plateforme, récemment déployée sur le réseau Blast (un Layer 2 Ethereum), permet à ses utilisateurs de trader plusieurs centaines de paires d’actifs, en plus de créer et fournir de la liquidité dans des pools spécialisés en échange de récompenses.

Par ailleurs, SynFutures introduit de nombreux éléments qui emmènent le concept d’AMM à un tout autre niveau. On y retrouve notamment “Oyster”, son nouveau modèle de sAMM (Synthetic Automated Market Maker) qui maximise l’utilisation de votre liquidité, créant ainsi un marché des dérivés bien plus accessible (et liquide).

Selon DeFiLlama, avec un total verrouillé (TVL) de 44 millions de dollars, SynFutures se classe dans le top 10 des protocoles les plus utilisés sur le réseau Blast.

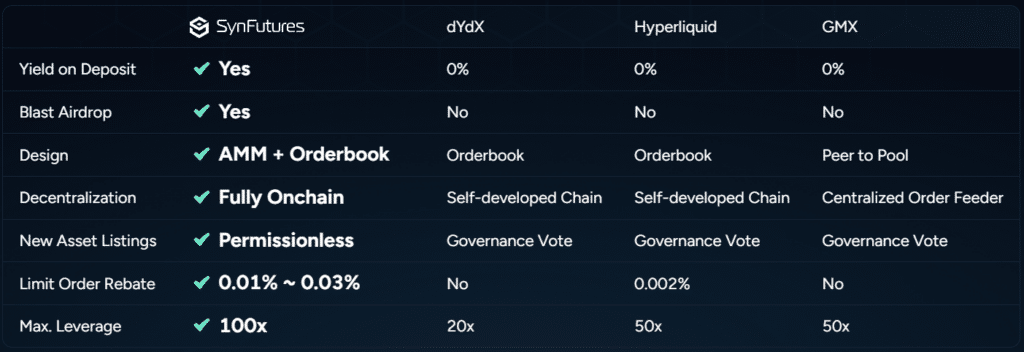

Pourquoi SynFutures ?

Le marché des dérivés souffre actuellement d’un manque d’efficacité en capital et de flexibilité dans les modèles AMM existants. En effet, les modèles traditionnels exigent souvent des liquidités importantes et sont limités par leur conception.

L’objectif de SynFutures était donc de surpasser les limitations des modèles de marché automatisés traditionnels (AMM) en développant une solution qui combine les avantages de la liquidité concentrée (concentrated liquidity) avec les ordres limités, tout en restant ancré dans les principes de la DeFi, tels que la permissionless, la transparence et la décentralisation.

Autrement dit : SynFutures a conçu un modèle d’AMM bien plus sophistiqué qui pourrait servir une davantage d’utilisateurs tout en maximisant l’efficacité du capital de ces derniers.

Comment fonctionne SynFutures ?

Le principal élément qui distingue SynFutures des autres protocoles de trading décentralisés est sans aucun doute son AMM synthétique : Oyster AMM.

Avant d’entrer dans les détails techniques d’Oyster AMM, revenir sur le concept d’AMM synthétique (sAMM). Concrètement, ce modèle permet aux fournisseurs de liquidité (LPs) d’utiliser un seul jeton pour participer au marché.

Cette approche élimine donc le besoin de fournir une paire de jetons pour créer une liquidité. Au lieu de cela, le smart contract de SynFutures synthétise automatiquement l’autre actif nécessaire dans la paire de trading.

Prenons un exemple concret pour illustrer ce mécanisme : si vous décidez d’apporter uniquement des stablecoins (par exemple, USDT) pour participer à un pool de liquidité ETH/USDT, vous n’avez pas besoin de fournir une quantité équivalente de chaque actif. Au lieu de cela, 50 % de votre contribution reste en USDT, tandis que l’autre moitié sert de garantie pour créer un contrat à terme synthétique qui simule une position long sur l’ETH.

Mais le processus ne s’arrête pas là. Pour équilibrer le système, le modèle AMM synthétique (sAMM) de SynFutures initie automatiquement une position courte (short) correspondante, ce qui signifie que pour chaque long, un short de valeur équivalente est également généré. Au final, cet équilibre entre les positions longs et shorts élimine en partie les risques liés à l’ajout de liquidités, car les deux positions s’annulent mutuellement.

Revenons désormais plus en détail sur le fonctionnement de Oyster AMM 👇

Comment fonctionne le modèle sAMM (Oyster AMM) de SynFutures ?

Concrètement, l’AMM de SynFutures vous permet d’apporter de la liquidité au marché et donc de participer au bon fonctionnement global du protocole.

Toutefois, le fonctionnement du Oyster AMM de SynFutures est conçu pour surmonter les limites des AMMs traditionnelles et s’axe sur différents concepts importants :

- liquidité concentrée

- carnet d’ordres entièrement on-chain

- ordres limités

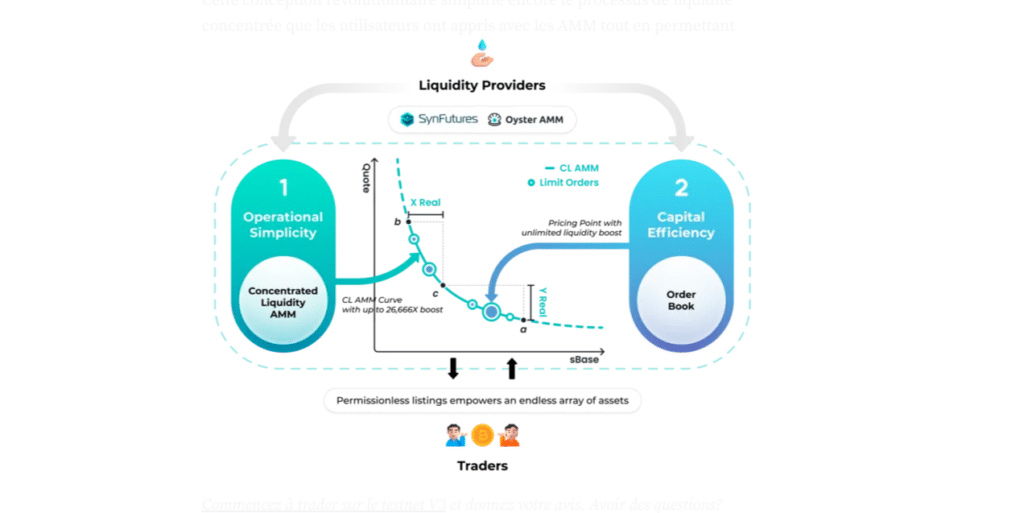

Liquidité concentrée

En trading, on retrouve généralement deux types de modèles : le modèle traditionnel du carnet d’ordres et le modèle des Market Makers Automatisés (AMM). Le premier tend à concentrer la liquidité autour du prix actuel de l’actif. À l’inverse, les AMM distribuent la liquidité sur une gamme étendue de prix, ce qui, malgré leur accessibilité, peut réduire l’efficacité pour les fournisseurs de liquidité (LP) et augmenter le risque de slippage pour ceux qui exécutent les ordres.

L’une des principales innovations du Oyster AMM est l’introduction de la liquidité concentrée, similaire à des modèles comme Uniswap v3, mais adaptée aux spécificités du marché des dérivés (futures).

Dans ce modèle en particulier, les fournisseurs de liquidité (LPs) peuvent allouer leur capital dans des plages de prix spécifiques où ils anticipent une activité de trading plus élevée, permettant ainsi de maximiser l’efficacité de leur capital et donc d’améliorer leur expérience de trading en général.

Carnet d’ordres on-chain :

SynFutures introduit également son carnet d’ordres « fully on-chain » ou « entièrement décentralisé« . En une phrase : ce dernier représente en quelque sorte une fusion entre l’accessibilité du modèle AMM classique et l’efficacité du capital propre aux carnets d’ordres traditionnels (centralisés).

Contrairement aux modèles AMM traditionnels qui se reposent sur une liquidité hautement concentrée pour simuler l’effet des ordres limités (limit order), Oyster AMM permet l’utilisation de limit order natifs, rappelant ceux trouvés sur les plateformes de trading centralisées.

De cette manière, un ordre de marché peut être exécuté sans aucun slippage, à condition qu’il existe une quantité suffisante d’ordres limités correspondants de l’autre côté au même prix.

Ordre limité (Limit Order) et système de « perles » :

À côté de cela, le Oyster AMM intègre un système d’ordres limités qui fonctionne en cohésion avec la liquidité concentrée. Pour faire simple, les ordres limités sont placés à des points de prix spécifiques, agissants comme des « perles » dans le modèle Oyster, où la concentration de liquidité et les ordres limités coexistent pour optimiser les échanges.

Autrement dit : ce mécanisme crée un écosystème où chaque « perle » – un mélange d’ordres limités et de liquidité concentrée – sert de point d’ancrage pour les transactions, assurant ainsi une exécution des ordres plus précise.

Cela permet une exécution prioritaire des ordres limités avant l’utilisation de la liquidité concentrée. En effet, lorsqu’un échange (trade) se produit sur le marché, le système suit la courbe de prix jusqu’à atteindre la prochaine « perle », où il commence par satisfaire tous les ordres limités disponibles à ce niveau de prix. Si la liquidité offerte par ces ordres limités est suffisante pour compléter la transaction demandée par l’acheteur, l’échange est alors finalisé à ce stade.

Si les ordres limités ne fournissent pas assez de liquidité, le système d’Oyster AMM puise dans la liquidité (concentrée) disponible le long de la courbe AMM, ce qui a pour effet d’augmenter le prix et de le déplacer le long de cette courbe.

Par ailleurs, ce processus offre également un slippage (différence entre le prix attendu d’une transaction et le prix auquel elle est effectivement exécutée) réduit pour les traders.

Au final, ce modèle hybride entre la liquidité concentrée et les ordres limités permet au Oyster AMM de maximiser l’efficacité du capital des LPs.

Trading Grand Prix : 500 000 dollars à la clé

SynFutures a récemment lancé le “Trading Grand Prix”, la plus grande compétition de trading DeFi annoncée jusqu’à présent, dotée d’un pool de récompense de 500 000 USDB ($).

Notez que la compétition se divise en deux catégories principales : le jeu des Maîtres (Masters Game), réservé à un cercle de traders professionnels et de passionnés sélectionnés par l’équipe de SynFutures, et le jeu Ouvert (Open Game), accessible à tous les utilisateurs de SynFutures. Ces catégories se partageront chacune 250 000 dollars de récompenses.

Le Grand Prix proposera non seulement des récompenses hebdomadaires basées sur le classement des participants (déterminé notamment par le PnL enregistré, mais pas seulement), mais introduit également une touche de chance avec un tirage au sort hebdomadaire.

En parallèle, les participants peuvent accumuler des points Blast, de l’or (gold) Blast et des points O_O de SynFutures. Ces récompenses bonus seront distribuées en fonction du volume de trading et de liquidité fournie (dans les pools) par les traders, ainsi qu’en parrainant des amis.

Le tournoi Ouvert démarre le 12 mars 2024 et se déroulera sur deux “époques”, de cette manière :

- Date de début de l’époque 1 : 12 mars 2024 à 8 h (UTC+0)

- Date de fin de l’époque 1 : 9 avril 2024 à 8 h (UTC +0)

- Date de début de l’époque 2 : 9 avril 2024 à 8 h (UTC+0)

- Date de fin de l’époque 2 : 7 mai 2024 à 8 h (UTC+0)

En ce qui concerne le tournoi “Master”, ce dernier débutera également le 12 mars 2024, mais prendra fin le 9 avril 2024. Autrement dit : ce dernier se déroulera sur une seule époque.

Pour en apprendre davantage sur le Grand Prix de trading organisé par SynFutures 👉 cliquez sur ce lien

SynFutures distribue près de 500 000 Blast Gold à ses utilisateurs

Récemment, SynFutures a redistribué 87 % des Blast Gold perçus par le protocole Blast, soit 427 935 unités, directement à ses utilisateurs. Le reste est destiné à être utilisé dans le cadre de collaborations avec l’écosystème.

Pour rappel, le Blast Gold vise à stimuler le développement au sein de l’écosystème en permettant aux applications décentralisées (dApps) déployées sur Blast, comme SynFutures, de récompenser leurs utilisateurs.

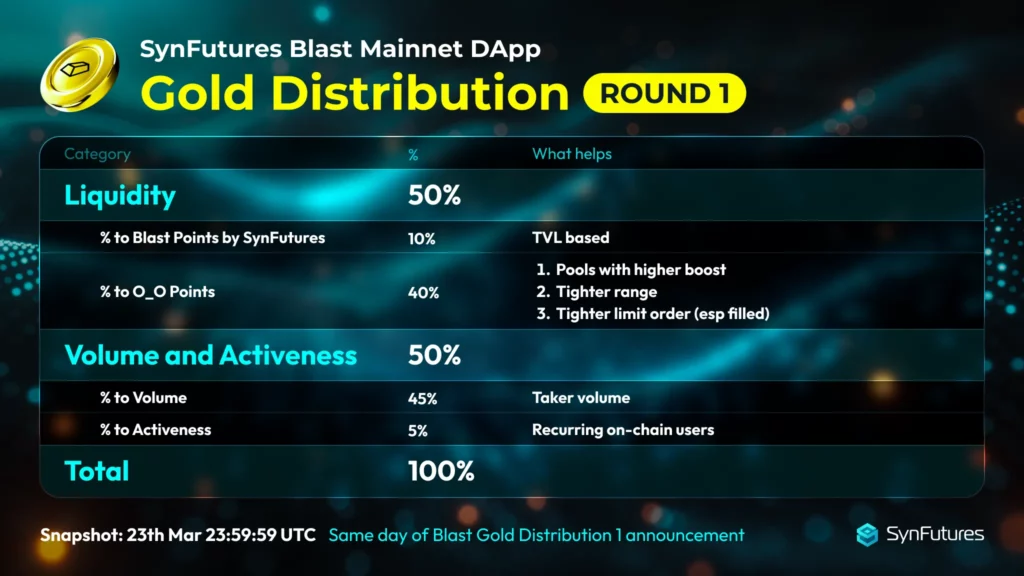

Notez que cette première distribution a été basée sur un snapshot effectué le 23 mars, et a bénéficié aux fournisseurs de liquidités, aux traders actifs et aux partenaires de la communauté. Vous y verrez plus clair sur la méthodologie de distribution avec cette image :

Ce n’est que le début, puisque SynFutures s’engage à redistribuer 100 % des distributions futures de Blast Gold à sa communauté.

Pour en apprendre davantage sur la distribution des Blast Gold 👉 cliquez sur ce lien

Comment trader sur SynFutures ?

1 – Transférer (bridge) des fonds vers le réseau Blast

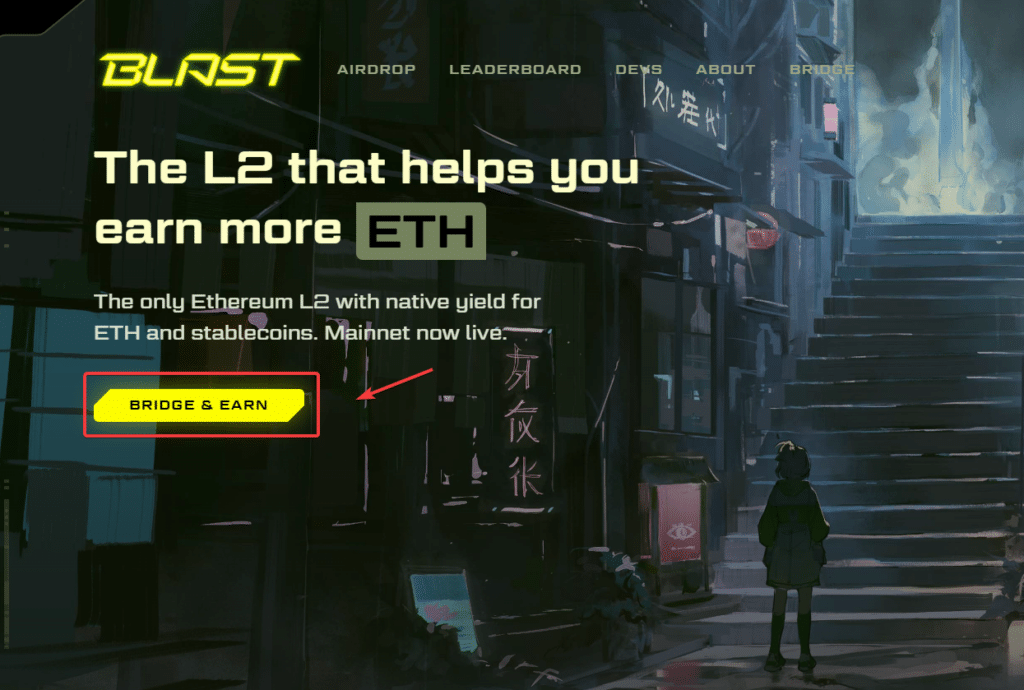

Tout d’abord, vous devez disposer de fonds sur le réseau Blast. L’un des meilleurs moyens pour y parvenir est d’utiliser le bridge officiel du protocole Blast.

Pour ce faire, rendez-vous sur le protocole Blast 👉 cliquez sur ce lien

Cliquez sur l’onglet « Bridge & Earn« .

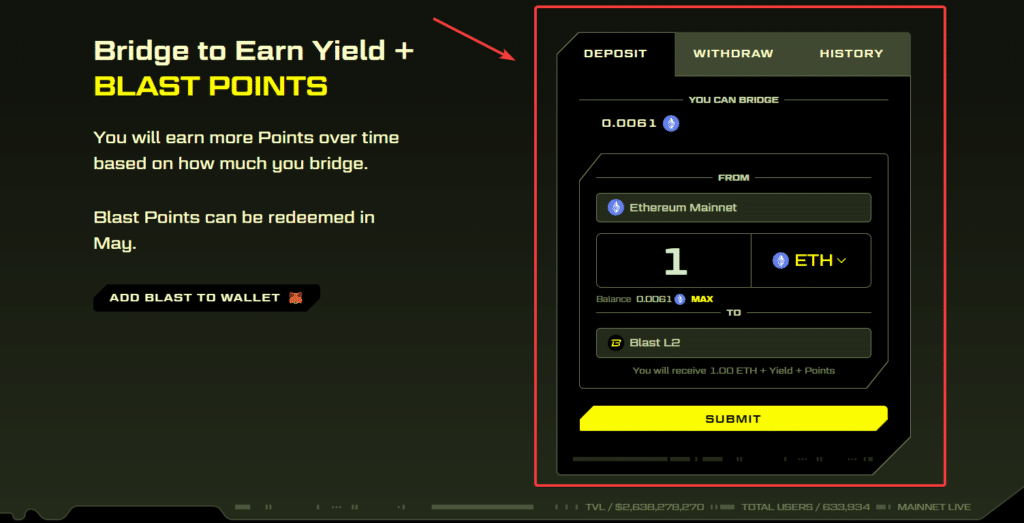

Connectez votre wallet, puis sélectionnez le jeton, ainsi que sa quantité, que vous souhaitez transférer vers le layer 2 Blast.

Une fois les informations renseignées, cliquez sur « Submit« , puis confirmez la transaction depuis votre wallet.

2 – Déposer des fonds sur SynFutures

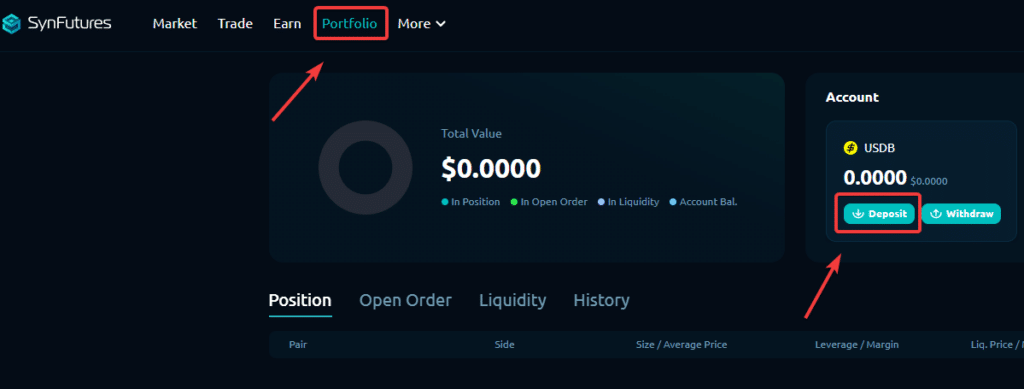

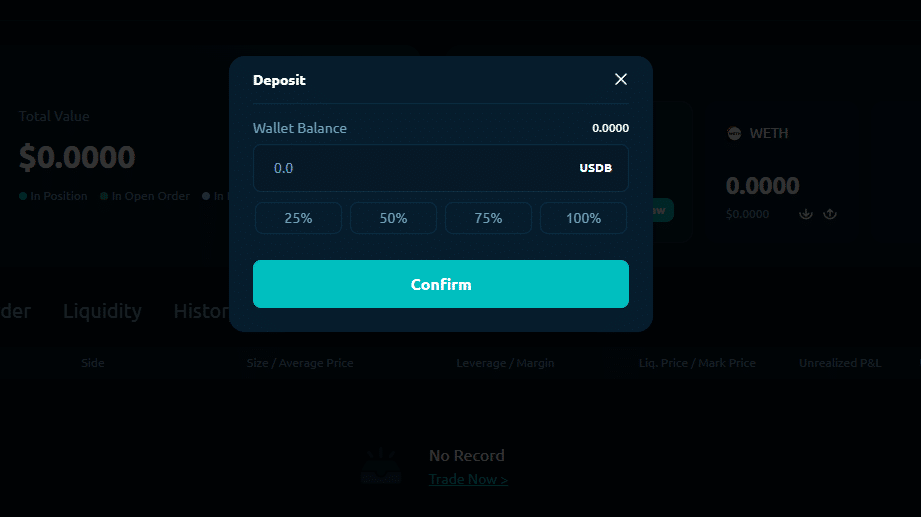

Désormais, pour interagir avec le mainnet de SynFutures, vous devez déposer des fonds sur votre compte.

Commencez par vous diriger vers l’onglet « Portfolio« , choisissez le jeton que vous souhaitez ajouter (USDB / WETH) et appuyez sur « Deposit« .

Ensuite, déterminez le montant que vous voulez déposer, validez en cliquant sur « Confirm » et finalisez l’opération en confirmant la transaction via votre portefeuille numérique.

Une fois la transaction effectuée, les fonds déposés seront visibles dans la rubrique « Valeur Totale » de votre portefeuille SynFutures.

2 – Placer un ordre sur SynFutures

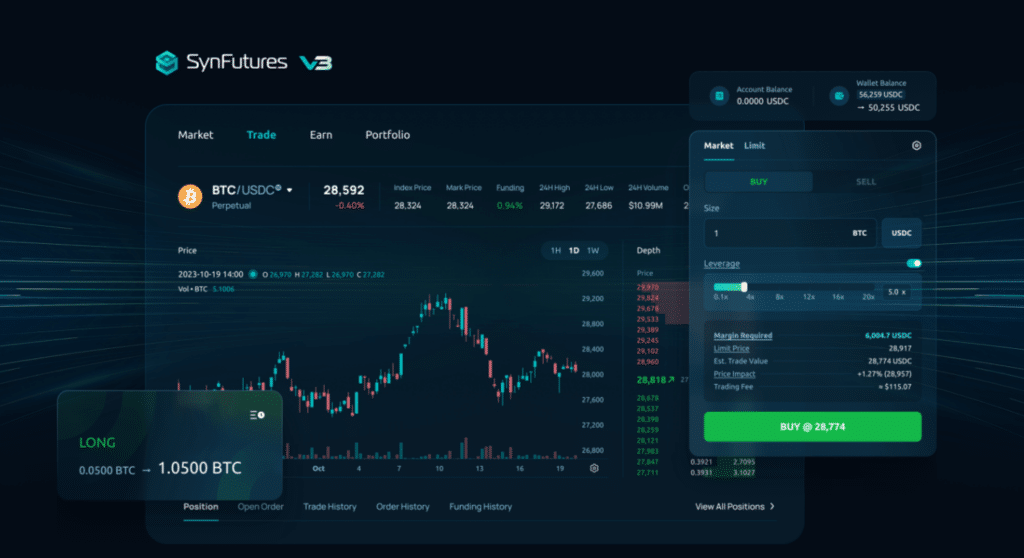

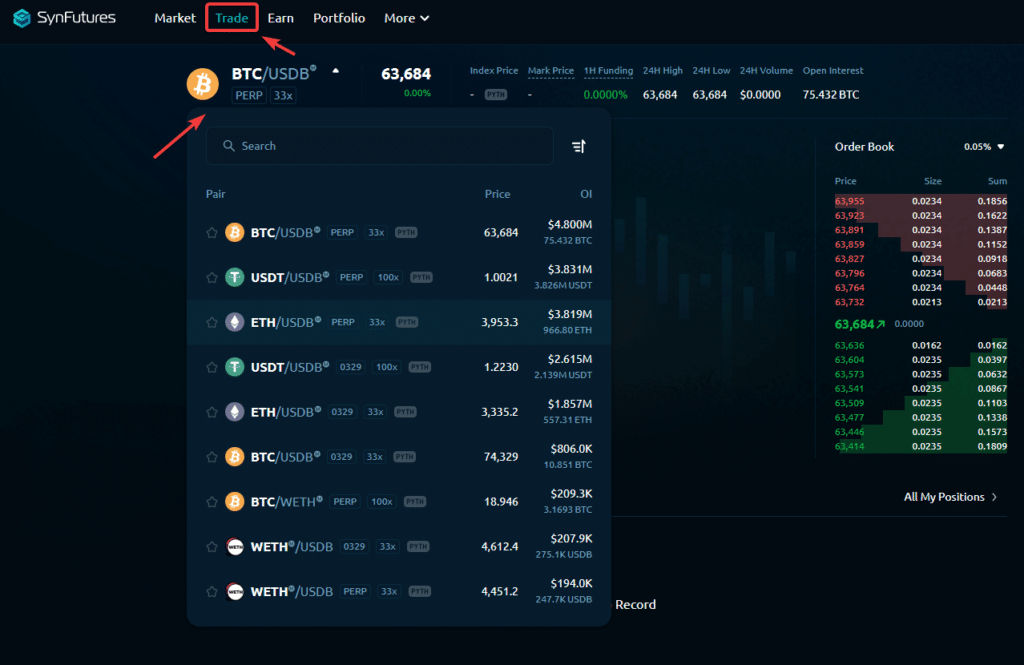

Pour placer un ordre sur le marché perpétuel de SynFutures, rendez-vous dans la section “Trade“

À partir de là, choisissez une paire de trading à échanger (en cliquant sur la paire actuellement utilisée).

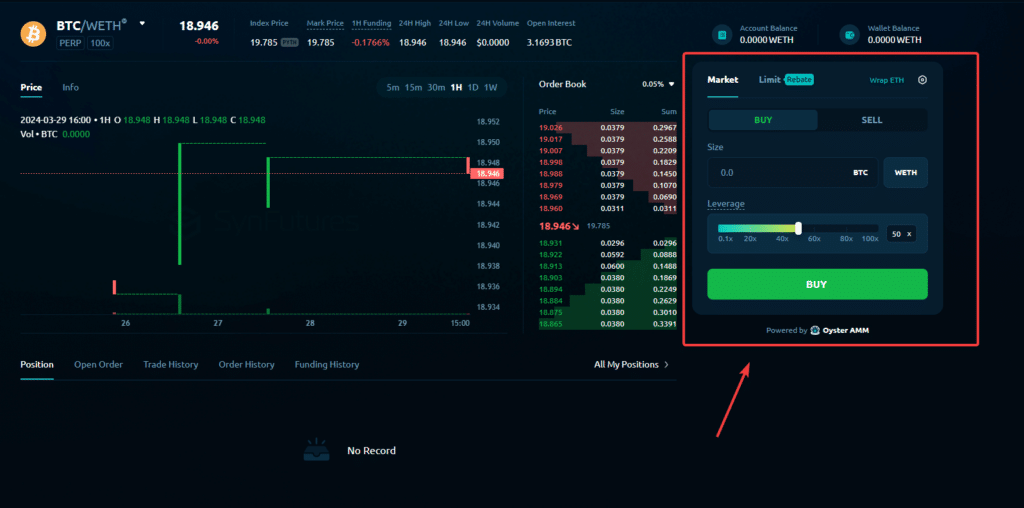

Il vous faudra ensuite configurer votre ordre limité d’achat (Long) ou de vente (Short) en renseignant :

- Le type d’ordre, à savoir entre « market » (au prix actuel du marché) et « limit » (au prix auquel vous souhaitez que l’ordre se déclenche)

- Le prix auquel vous souhaitez que l’ordre se déclenche dans “Price”

- La taille de votre position dans “Size”

- L’effet de levier dans “Leverage“

Enfin, cliquez sur Buy / Sell pour placer votre ordre sur le marché de SynFutures. Ce dernier sera ensuite disponible dans la section “Position” ou “Open Order” située juste en dessous de l’interface de trading.

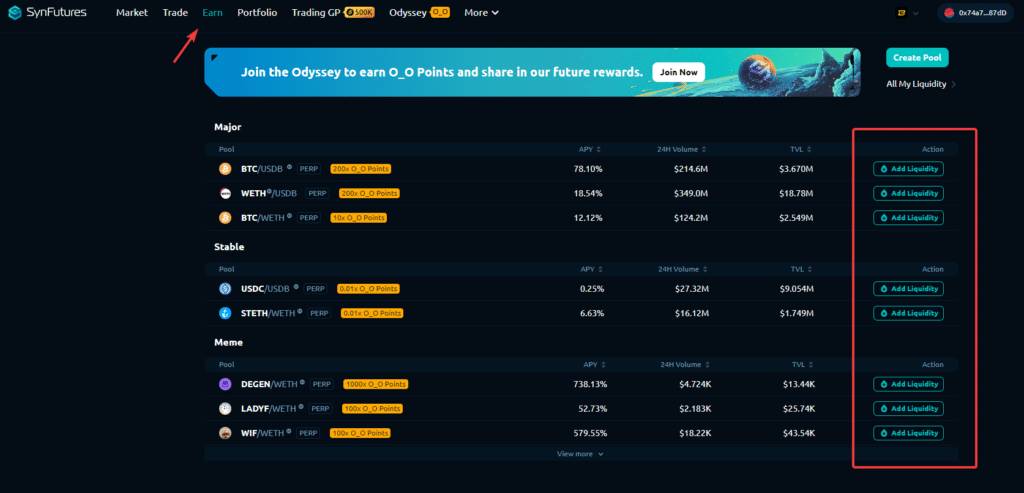

3 – Ajouter de la liquidité sur SynFutures

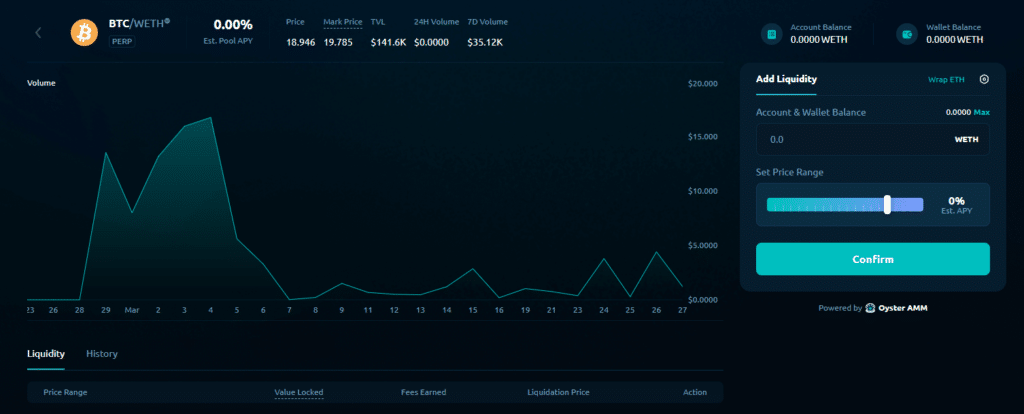

Pour ajouter de la liquidité sur SynFutures, commencez par sélectionner l’option « Earn » dans le menu principal. Vous y trouverez tous les pools de liquidité disponibles. Comme vous pouvez le voir, chaque pool de liquidité est associé à un certain multiplicateur de points « O_O » (points distribués dans le cadre de la campagne communautaire « Odyssey » de SynFutures). Plus le pool en question est volatil et, par conséquent, propose un APY élevé, plus ce dernier proposera un multicateur élevé.

Exemple : le pool de liquidité « BTC/USDB », avec un APY estimé de 78.13 %, possède un multiplicateur de 200x.

Identifiez et choisissez le pool auquel vous voulez participer, puis cliquez sur « Add liquidity » situé à côté du pool sélectionné.

Saisissez le montant de l’actif (USDM ou WETH) que vous désirez ajouter au pool. Vous avez la possibilité de spécifier un montant précis ou d’opter pour un pourcentage de votre solde total.

Ensuite, définissez la plage de prix dans laquelle votre liquidité sera engagée, ce qui vous permet d’ajuster l’efficacité de votre investissement. Un APY (rendement annuel en pourcentage) élevé implique un risque également élevé de liquidation. Si vous n’êtes pas familier avec ces mécanismes, il est recommandé d’éviter une plage de prix trop étroite pour minimiser les risques.

Airdrop SynFutures : gagnez de jeton gratuitement

À l’occasion du déploiement de sa V3 et de l’introduction du Oyster AMM, SynFutures a lancé la campagne « Oyster Odyssey« , destinée à valoriser et récompenser les utilisateurs qui participent au fonctionnement du protocole en y apportant notamment de la liquidité. En d’autres termes, cette initiative vise à récompenser l’activité et l’implication des utilisateurs au sein de l’écosystème SynFutures.

La campagne s’appuie sur un système de points attribués pour l’apport de liquidités et le recrutement de nouveaux membres (parrainage) sur la plateforme. De plus, la campagne intègre d’autres mécanismes on-chain attrayants tels que des boîtes mystères ainsi qu’une roue que les utilisateurs peuvent tourner après avoir bloqué de la liquidité dans des pools sur le protocole.

Pour en apprendre davantage quant aux critères d’éligibilité qui vous rendent éligibles à l’airdrop de SynFutures, nous vous redirigeons vers notre guide 👉 cliquez sur ce lien

Ce qu’il faut retenir

Avec le déploiement de sa version 3, incluant notamment le modèle d’Oyster AMM et le carnet d’ordres entièrement on-chain, SynFutures propose un protocole qui optimise réellement l’efficacité du capital des traders et des fournisseurs de liquidité (LP).

Il ne serait pas étonnant que le modèle AMM de SynFutures devienne la norme dans les mois et année à venir, à mesure que la finance décentralisée deviendra de plus en plus populaire.

Suivre SynFutures sur les réseaux sociaux :

🔗 Medium

👾 Discord