Le principe du staking est de verrouiller une quantité de crypto monnaies dans un portefeuille afin de recevoir des récompenses, tout en contribuant aux opérations d’une blockchain. Le staking est réputé pour être utilisé dans de nombreuses blockchains utilisant les mécanismes de consensus Proof of Stake (PoS) ou dPoS.

À travers cet article, nous allons explorer les outils principaux qui sont à votre disposition afin de staker vos tokens ETH et faire fonctionner le protocole Ethereum tout en gagnant des récompenses.

Qu’est-ce que le Staking ?

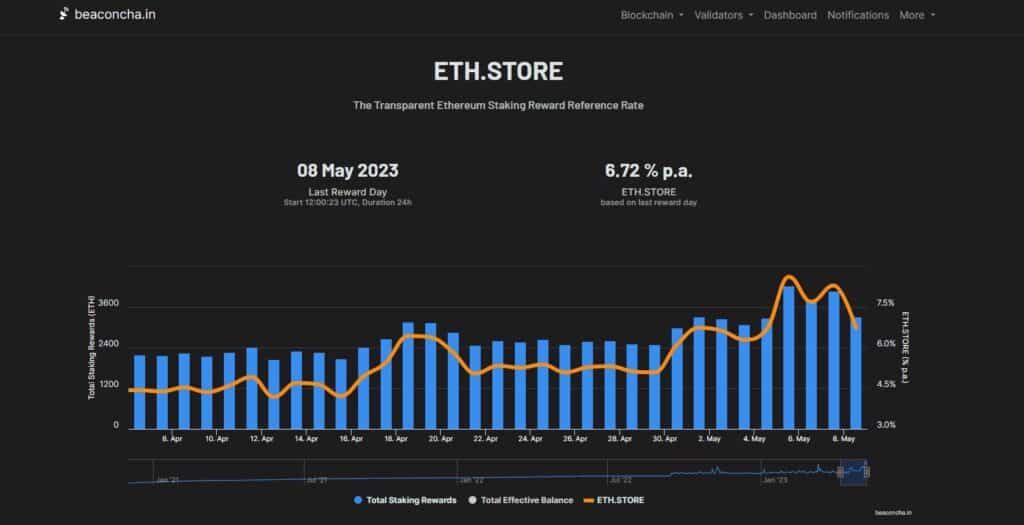

Avant de savoir comment staker ses tokens, il est important de comprendre d’où le rendement de ceux-ci provient.

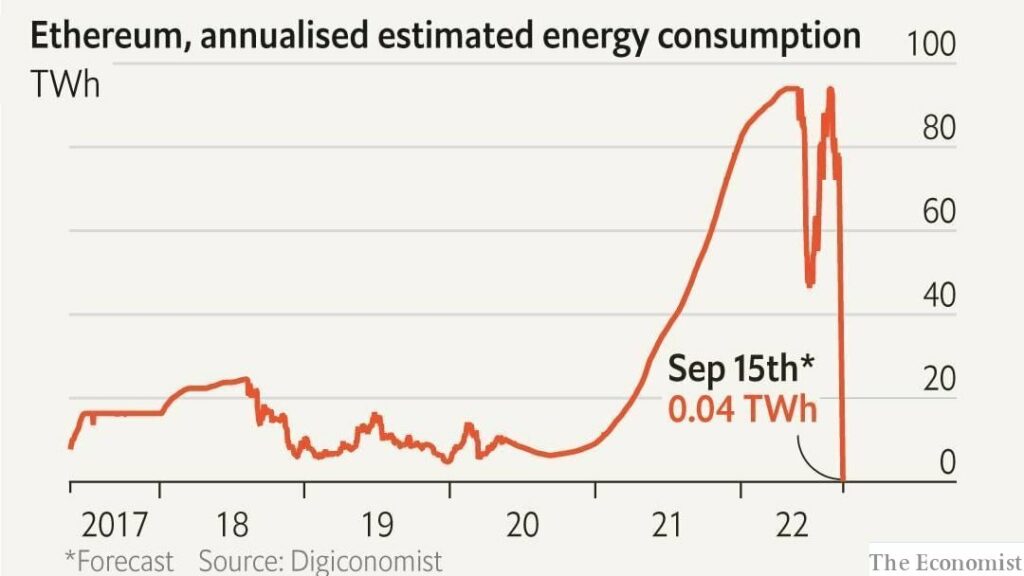

La blockchain Ethereum a vu une transformation significative dans sa méthode de consensus, c’est à dire la manière dont les blocs sont validés, en passant du Proof of Work (Preuve de Travail) au Proof of Stake (Preuve d’Enjeu) le 15 septembre 2022 lors du Merge.

Historiquement, le Proof of Work était le mécanisme de consensus dominant pour les plus grandes blockchains, dont Bitcoin est le plus célèbre représentant. Ce processus nécessite que les mineurs résolvent des problèmes mathématiques complexes pour valider les transactions et ajouter de nouveaux blocs à la chaîne.

Cette manière de fonctionner consomme beaucoup d’énergie et nécessite une puissance de calcul importante, rendant le processus de minage compétitif et coûteux. Le tribunal de New York envisageait d’ailleurs de bannir le Proof of Work !

Au lieu de s’appuyer sur une compétition de la puissance de calcul pour résoudre des problèmes mathématiques complexes afin de sécuriser le protcole, le Proof of Stake exige de ceux qui possèdent des coins de les mettre en jeu pour valider des blocs de transactions, dans le cas d’Ethereum les validateurs mettent en jeu des ethers (ETH).

Ces détenteurs de tokens ont la possibilité de « staker », c’est à dire bloquer un certain montant de leur crypto comme « mise » pour devenir validateurs. Ces validateurs sont ensuite sélectionnés de manière aléatoire pour créer des blocs et valider des transactions.

Le validateur choisi aléatoirement va proposer un bloc qui va être voté par la communauté. Si le bloc est jugé valide, alors le validateur gagne des récompenses. Par contre, si le bloc est jugé faux alors celui-ci est pénalisé et perd une partie de ses coins : on appelle ce processus le slashing.

De plus, le slashing peut aussi arriver pour d’autres raisons : si le validateur n’est pas actif lorsqu’il est tiré au sort ou bien si il répond trop lentement par exemple, il peut aussi voir ses coins confisqués.

Le passage à la Proof of Stake a des implications profondes dans la manière dont les utilisateurs abordent Ethereum. Outre l’amélioration de l’efficacité énergétique et de la sécurité, ce passage offre également aux détenteurs de tokens ETH la possibilité de participer activement à la sécurité et à la maintenance du réseau par le biais du staking.

Ce processus de staking, bien que complexe, a donné naissance à une série de nouvelles méthodes pour que chacun puisse participer à la sécurité du réseau.

Dans les sections suivantes, nous allons explorer en détail ces différentes méthodes de staking et leurs différences pour que vous puissiez générer le meilleur rendement avec vos ethers ETH, tout en étant conscient des risques associés à chaque solution.

Staker avec les Staking Pools

Le staking est un processus ouvert à tous, sous certaines conditions. Le principal obstacle est la quantité minimale d’ETH requise pour staker, fixée aujourd’hui à 32 ETH.

Cette quantité aujourd’hui proche des 60 000$ représente un investissement conséquent rendant le staking inaccessible à une grande partie de la communauté.

De plus, le processus de staking requiert une certaine expertise technique et un engagement à maintenir un nœud de validation en permanence pour éviter des pénalités de slashing.

C’est ici qu’interviennent les « staking pools ». En regroupant les tokens de plusieurs participants, ces pools permettent aux individus de participer au staking avec moins d’ETH que le minimum et sans avoir à gérer un nœud de validation eux-mêmes.

Fonctionnement Général des Staking Pools

Les utilisateur envoient leur tokens ETH à un smart-contract sur la blockchain. Chaque participant reçoit en retour des tokens qui représentent leur part d’ETH donnés : c’est une preuve de dépôt qui permet deux choses

- Pouvoir récupérer ses tokens ETH lorsque l’utilisateur veut sortir

- Pouvoir justifier une part des revenus du staking du protocole

Le protocole combine ensuite les ETH donnés pour créer des validateurs. Les récompenses générées par ces validateurs sont ensuite distribuées proportionnellement aux détenteurs des preuves de dépôts.

Exemple

Bob dépose 8 ETH sur le protocole et reçoit 8 tokens sETH. À tout moment, il peut échanger ses 8 ETH pour ses 8 sETH sur le contrat intelligent. Alice à son tour dépose 26 ETH et gagne 26 sETH.

Le protocole va créer un validateur avec les 32 ETH que Alice et Bob ont déposés. Au bout d’un an, disons que le validateur a gagné 8 ETH grace aux récompenses du réseau : étant donné que Bob avait apporté ¼ du capital, il gagne 2 ETH et Alice gagne les 6 ETH restants.

Avantages et Inconvénients des Staking Pools

Les avantages des Staking Pools sont nombreux. Premièrement, comme nous venons de le voir, les staking pools permettent aux petits détenteurs d’ETH de participer au staking, même s’ils n’ont pas les 32 ETH requis pour devenir un validateur individuel.

Ensuite, les participants aux staking pools n’ont pas besoin de maintenir un noeud de validation, ce qui réduit la barrière technique à l’entrée.

Enfin, en stakant avec un pool, le risque de pénalités pour downtime ou mauvaise gestion du noeud est partagé entre tous les participants ce qui limite le risque systémique de slashing.

Tout de même, on note quelques désavantages : les participants doivent faire confiance au smart-contracts du protocole pour gérer correctement les validateurs et distribuer équitablement les récompenses, ce qui augmente le risque en cas de hack ou de backdoors.

C’est sans compter les frais de protocoles : ils sont nombreux à prendre une commission sur les récompenses de staking pour couvrir leurs coûts opérationnels.

Enfin, bien qu’ils permettent à plus de personne de staker leurs jetons, les pools de staking peuvent contribuer à la centralisation du réseau, ce qui pourrait à long terme nuire à la sécurité et à la résilience du réseau.

Il existe de nombreux pools de staking disponibles sur Ethereum, découvrons leurs particularités !

Rocket Pool

Le staking par Rocket Pool s’effectue très simplement par leur site internet. Il suffit de connecter son wallet et de déposer ses tokens ETH ou bien d’acheter leur token, le rETH !

Regardons comment le protocole fonctionne techniquement, afin de pouvoir mieux le comparer aux autres solutions sur le point de la sécurité :

1. Le rETH, la preuve de dépôt de Rocket Pool:

La preuve de dépôt de jetons ETH du protocole RocketPool est le rETH. Ce dernier agit comme un certificat de staking, rendant compte de la quantité d’ETH que l’utilisateur a engagé dans le processus de validation et sa part dans le total déposé sur le protocole, par rapport aux autres utilisateurs.

Détenir des rETH équivaut à détenir une part dans le total des tokens ETH déposés en staking. Toujours dans le même exemple, si Bob détient 1 rETH et qu’il y a 100 rETH au total, alors il pourra récupérer 1% de toute la pool de récompense de Rocket Pool.

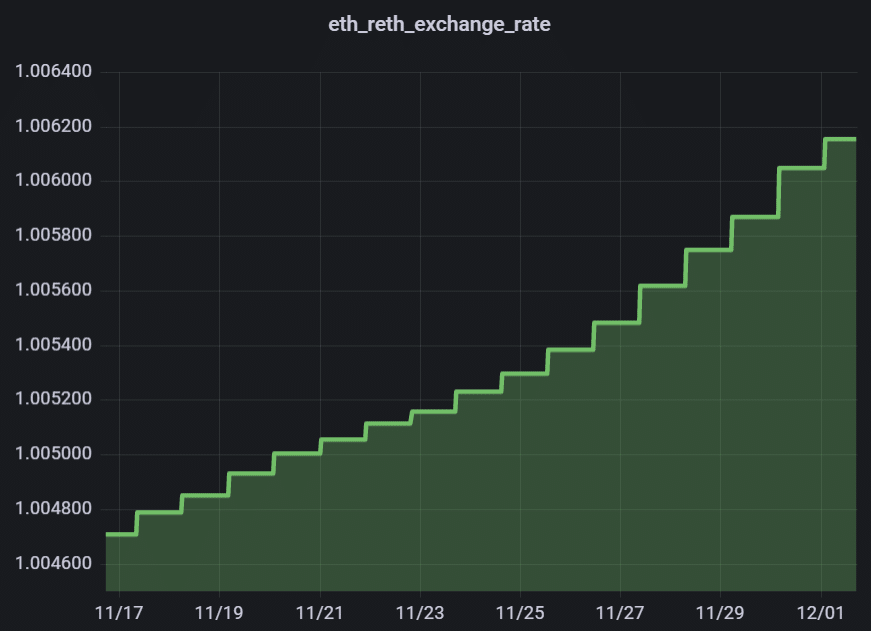

Chaque 24h, le smart-contract de Rocket Pool prend en compte les récompenses des validateurs et transmet celles-ci sur la pool de récompense. Car 1 rETH équivaut à une part des récompenses et non à un jeton $ETH, alors la valeur du rETH sur le marché augmente !

En effet, si le protocole a gagné des ETH via les validateurs alors 1 rETH représente plus d’ETH à récupérer que la veille, et ce directement depuis le smart-contract, qui définit automatiquement le ratio d’échange du token rETH. Ce processus a plusieurs implications :

- Premièrement, cela veut dire que le simple fait de détenir le token rETH permet de récupérer une partie des récompenses du protocole. Donc de participer au staking ! Pas besoin de passer par l’interface Web, se procurer des rETH via un DEX suffit.

- Ensuite, cela veut aussi dire que le prix du rETH augmente automatiquement sur le marché secondaire lorsque le protocole gagne des récompenses du validateur : pour gagner les récompenses du token, il suffit juste de le revendre au prix du marché.

2. La Création de “Minipools”

RocketPool a innové en termes de décentralisation par rapport à la création de validateurs, avec l’introduction du concept de « minipools ». RocketPool permet à n’importe quel utilisateur de déposer 16 ETH afin de créer son validateur.

À chaque fois que 16 ETH sont déposés sur la plateforme, ces fonds sont jumelés à un lot de 16 ETH venant des pools de staking. C’est ainsi qu’un minipool est créé, avec un total de 32 ETH.

Ce minipool agit comme un validateur classique : il participe à la validation des transactions, contribue à la sécurité du réseau et engrange des récompenses.

L’innovation ici réside dans le fait que ce validateur a été créé de manière collaborative et de manière complètement décentralisée, régulé par des smart-contracts.

3. La décentralisation du protocole

L’un des principaux atouts de RocketPool est son caractère résolument décentralisé. Toutes les opérations, de la création des minipools à la distribution des récompenses, sont orchestrées par des smart-contarcts sur Ethereum.

Aucune entité centrale n’est en contrôle et ne peut influencer le processus.

En outre, RocketPool incite tous les utilisateurs à devenir opérateurs de nœuds dès qu’ils atteignent 16 ETH, avec des récompenses plus attractives. C’est une approche qui renforce la décentralisation de la plateforme.

La décentralisation est une des clés de la robustesse et de la résilience de la blockchain. RocketPool, en ouvrant la porte à tous les utilisateurs pour devenir opérateurs de nœuds dès 16 ETH, contribue à renforcer cette décentralisation et, par conséquent, la sécurité de l’ensemble du réseau Ethereum.

Lido Finance

Lido Finance est un protocole semblable sur la surface à Rocket Pool mais qui induit tout de même des différences notables.

1. Le stETH, la preuve de dépôt :

Semblable au rETH de Rocket Pool, Lido a introduit le stETH, un token qui représente la participation des utilisateurs au staking sur la plateforme. Lorsque un utilisateur dépose ses ETH avec Lido, il obtient directement 1 stETH.

Sur ce modèle, le montant de stETH que chaque utilisateur détient est modifié chaque 24h selon la performance du validateur.

C’est la première différence notable avec Rocket Pool : le stETH représente bel et bien une somme fixe en tokens $ETH (c’est à dire que 1 ETH = 1 stETH) et c’est directement le montant de stETH qui change dans le wallet des utilisateurs au fur et à mesure de la performance du validateur.

Si Bob dépose 1 ETH, il reçoit 1 stETH. Imaginons qu’au bout d’un an, le validateur a gagné 4% sur ses dépôts grâce au aux récompenses de stacking, alors Bob aura 1.04 stETH. Il peut par la suite vendre ou échanger sur le smart-contract ses 1.04 stETH pour récupérer 1.04 ETH : il aura gagné 0.04 ETH !

Au niveau de l’expérience utilisateur, cela devient plus simple car 1 stETH = 1 ETH là où les choses se compliquent avec le rETH car il représente une partie des récompenses que chacun peut claim donc son prix fluctue.

De plus, il n’y a aucun frais et aucune action nécéssaire de la part de l’utilisateur pour actualiser son wallet : tout est effectué automatiquement depuis la blockchain.

2. La décentralisation (relative) de Lido

La décentralisation est une valeur au cœur de Lido, tout comme Rocket Pool. Cependant, il existe des différences notables dans la façon dont la décentralisation est mise en œuvre.

Comme Rocket Pool, Lido est administré par une DAO composée de détenteurs de tokens LDO. Cette approche garantit une gouvernance décentralisée, où les détenteurs de tokens ont leur mot à dire dans les décisions concernant le protocole.

La DAO trouve la majeur partie de son utilité dans la sécurité du protocole : en effet, les validateurs de la blockchain sont choisis par la DAO contrairement à Rocket Pool où quiconque peut devenir validateur avec 16 ETH.

Finalement, le choix du prestataire entre Rocket Pool et Lido dépendra de l’expérience que vous préférez entre un token stETH qui est toujours lié au prix de l’Ether où le rETH est lié directement aux récompenses du réseau.

De plus, les deux protocoles se démarquent aussi par leur sécurité émanant de leur décentralisation au niveau des validateurs, qui ont choisi deux chemins différents.

Si vous optez pour staker directement vos tokens ETH sur la blockchain en passant par ces services, n’hésitez pas à faire des recherches complémentaires !

Afin de faciliter une meilleure expérience et sécurité pour certains utilisateurs friands du Web2, le staking peut aussi s’effectuer directement depuis une plateforme d’échange centralisée.

Staker avec un exchange

Introduction

Les exchanges centralisés représentent une option populaire et pratique pour le staking de tokens ETH.

Contrairement aux solutions de staking décentralisées comme Rocket Pool ou Lido, qui exigent une certaine compréhension de la blockchain et des smart-contracts, le staking sur une place de marché centralisée est souvent simple et direct, avec une interface utilisateur conviviale.

Fonctionnement général

Staker sur un échange centralisé est généralement très simple et accessible depuis seulement quelques boutons. L’exchange se charge alors du processus de staking, y compris la gestion des validateurs et la distribution des récompenses de staking.

Un élément distinctif du staking avec un exchange centralisé est que ces plateformes agissent de manière centralisée et opaque. En d’autres termes, les échanges centralisés utilisent les ETH déposés par leurs utilisateurs pour opérer leurs propres validateurs, sans donner aucune preuve ou garantie par la blockchain.

De plus, certains proposent de verrouiller ces tokens pour une certaine période de temps contre un rendement supérieur ce qui peut s’avérer dangereux.

Avantages et désavantages

Le principal avantage du staking avec un exchange centralisé est la simplicité. Pour de nombreux utilisateurs, la facilité de cliquer sur un bouton pour commencer à staker est une commodité attrayante.

De plus, certains exchanges centralisés offrent également des récompenses de staking compétitives, souvent comparables voir supérieures à celles des solutions de staking décentralisées.

Cependant, il existe aussi des désavantages notables. Le premier est le risque de sécurité. En déposant des ETH sur un exchange centralisé pour le staking, l’utilisateur confie la garde de ses fonds à une tierce partie. Si l’exchange est compromis, les fonds seront à risque.

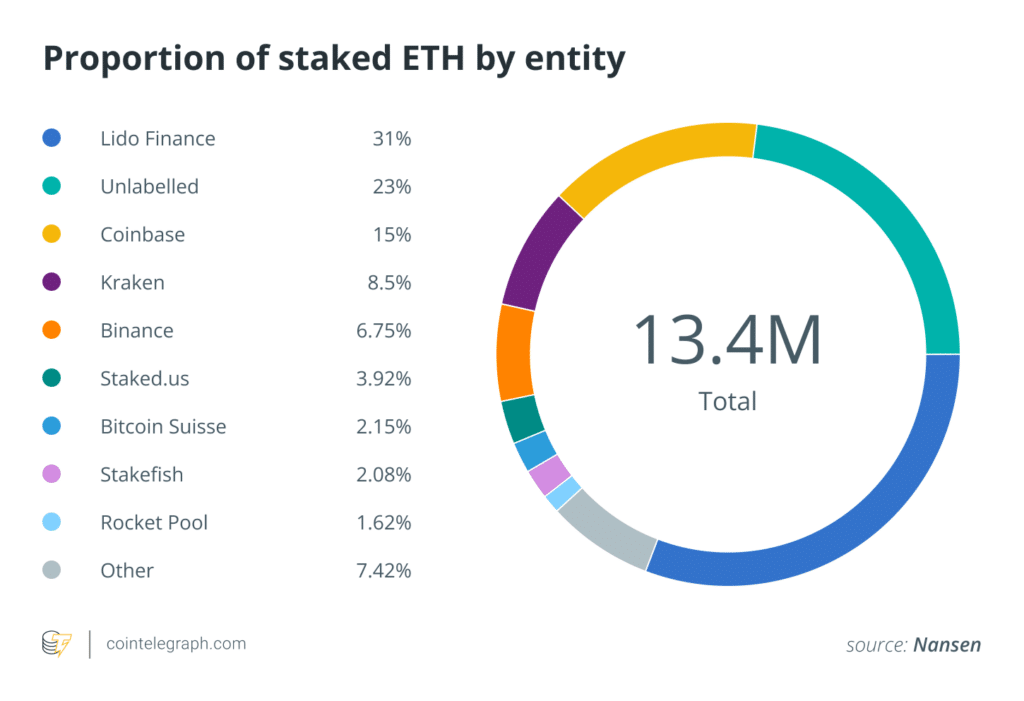

Le deuxième inconvénient est lié à la décentralisation. Le staking via un exchange centralisé consolide le pouvoir de validation entre les mains de quelques entités, ce qui va à l’encontre de l’idéal de décentralisation d’Ethereum.

des validateurs de la blockchain Ethereum.

Enfin, contrairement au staking décentralisé, le staking via un exchange centralisé n’offre généralement pas de token représentatif (comme le rETH ou le stETH), ce qui peut limiter votre capacité à participer à l’écosystème DeFi plus large pendant la période de staking.

En effet, dans l’écosystème DeFi il est possible de mettre en jeu ses tokens stETH sur différents protocoles pour générer du rendement supérieur ou même libérer du capital tout en gagnant les récompenses du réseau.

Risques de la centralisation

Il est important pour nous de revenir sur les risques de la centralisation de notre écosystème. Staker avec un exchange centralisé présente plusieurs risques, pour l’utilisateur et pour l’écosystème :

Risque pour l’écosystème

Premièrement, la centralisation peut compromettre la sécurité de la blockchain Ethereum. Si un nombre limité d’entités contrôle une part importante de la puissance de validation, le réseau devient plus vulnérable aux attaques de type « 51%« . En théorie, une entité qui contrôle une majorité de validateurs pourrait manipuler le registre des transactions d’Ethereum à sa guise, violant ainsi l’intégrité du réseau.

Deuxièmement, la centralisation compromet l’idéal de décentralisation sur lequel repose Ethereum. Dans un écosystème décentralisé, le pouvoir et le contrôle sont répartis entre tous les participants, ce qui favorise l’équité et la résilience. Un système centralisé, en revanche, concentre le pouvoir entre les mains de quelques entités, ce qui peut conduire à des abus de pouvoir et à une fragilité systémique.

Risque pour l’utilisateur

Pour l’utilisateur individuel, le staking via un exchange centralisé présente également des risques à ne pas prendre à la légère.

Le plus évident est le risque de perte de fonds. Lorsque vous déposez des ETH sur un exchange centralisé pour le staking, vous confiez vos fonds à l’exchange. Si l’exchange est piraté, fait faillite, ou est fermé par les régulateurs, vous risquez de perdre vos ETH.

tokens ETH avant la faillite de la plateforme.

De plus, le staking via un exchange centralisé peut également présenter des risques en termes de confidentialité. Les exchanges centralisés sont souvent soumis à des réglementations strictes, ce qui signifie qu’ils peuvent être tenus de recueillir des informations personnelles détaillées sur leurs utilisateurs et de les partager avec les autorités fiscales ou réglementaires.

Staker avec une plateforme SaaS (Staking as a Service)

Si vous avez la chance d’avoir un minimum de 16 ETH, vous pouvez aussi faire appel à un SaaS. Voici deux solutions à votre disposition :

Rocket Pool Minipool – dès 16 ETH

Staker avec Rocket Pool est une solution privilégiée dans l’écosystème car elle permet, comme nous l’avons vu précédemment, de devenir validateur dès 16 ETH. C’est une manière plus lucrative de générer des rendements en plus de participer à la décentralisation de l’écosystème.

Pour ce faire, l’utilisateur doit acheter une certaine somme de jetons RPL pour les coupler aux jetons ETH qu’il donne au protocole. Aujourd’hui, on compte que 12 ETH doivent être donnés ainsi que l’équivalent de 4 ETH en jetons RPL.

Dès que l’utilisateur a ces couple de token, il doit installer un noeud de validation physique ou virtuel sur le Cloud. Dès que cette étape est finalisée, il doit créer une minipool depuis l’interface RocketPool en bloquant ses tokens qui seront envoyés sur la Beacon Chain en plus des ETH de la pool rETH.

La minipool sera alors managée par le code exécuté par le noeud de l’utilisateur. Il est alors important de noter que l’utilisateur n’est pas réellement validateur sur la Beacon Chain (c’est à dire la chaine de consensus) mais il est seulement propriétaire du noeud qui fait la liaison entre la Beacon Chain et l’écosystème Ethereum.

Passons maintenant à la découverte d’une deuxième solution qui permet de réellement devenir validateur !

Blox Staking – dès 32 ETH

Blox Staking se présente comme une plateforme de staking sur Ethereum, mettant en avant son caractère open-source et surtout sa non-custodialité.

C’est une solution pensée pour les individus à la recherche d’une méthode de staking qui soit à la fois pratique et qui ne nécessite pas d’abandonner le contrôle de leurs clés privées.

Ce contrôle est essentiel car les clés de retrait et de validation ne sont jamais stockées par Blox, ce qui assure que la garde des fonds n’est jamais compromise.

Fonctionnement de Blox Staking

La plateforme Blox Staking s’appuie sur une application de bureau autonome appelée Blox Live. Cette application offre à l’utilisateur un moyen simplifié de configurer et d’opérer un validateur.

C’est ici que réside une partie de l’innovation de Blox : les clés de validation sont conservées de manière totalement isolée et sécurisée dans une entité nommée KeyVault. KeyVault est un environnement de signature à distance propulsé par la plateforme Hashicorp Vault.

Des mesures de protection rigoureuses ont été mises en place pour garantir l’intégrité des fonds des utilisateurs : par exemple, la génération des clés privées se fait localement grâce à l’application de bureau. Quant aux clés de validation, elles sont stockées et utilisées dans un environnement de signature distant, garantissant ainsi leur sécurité.

En outre, l’application Blox Live intègre des fonctions de dépannage qui surveillent constamment l’état de l’instance KeyVault de l’utilisateur. Si des problèmes ou des besoins de maintenance sont détectés, l’utilisateur est alerté pour effectuer les tâches nécessaires. Cela assure un haut niveau de performance et une minimisation des risques de slashing.

Conclusion

Le passage d’Ethereum au Proof of Stake et l’avènement du staking ouvrent de nouvelles perspectives pour l’écosystème crypto. L’efficacité énergétique, l’ouverture de la participation des détenteurs d’ETH et les innovations en matière de décentralisation contribuent à façonner un avenir prometteur pour la blockchain.

Alors qu’Ethereum va continuer de se développer et de s’améliorer, il est essentiel que notre communauté reste vigilante et continue à explorer les nouvelles solutions pour assurer la décentralisation, la sécurité et l’inclusivité du réseau et de l’ensemble de l’écosystème.

L’avenir du staking et de la blockchain est rempli de possibilités auxquelles nous n’avons même pas pensé, et c’est avec enthousiasme que nous attendons de voir comment cette technologie continuera de façonner notre monde !