Les nouvelles technologies se développent de façon exponentielle et engendrent l’émergence rapide de nouvelles façons de se rémunérer.

Parmi elles se trouve le minage de cryptomonnaie, c’est-à-dire l’utilisation de la puissance de calcul d’un ordinateur pour valider les blocs et ainsi sécuriser les transactions en cryptomonnaies sur un protocole donné, par exemple sur le protocole Bitcoin. Concrètement, elle rend donc possible la création de bitcoins, et d’autres cryptomonnaies nécessitant ce système.

D’une manière générale, une personne qui mine de la crypto est rémunérée pour la sécurisation qu’elle apporte au réseau. Or, qui dit rémunération, dit imposition de ce qui a été gagné.

En effet, cette rémunération est une source de profit pour celui qui est récompensé, proportionnelle à la puissance de calcul attribuée ; elle devra donc faire l’objet d’une imposition, mais, comme vous le savez, la fiscalité est source de difficultés en ce qui concerne les crypto. C’est en particulier le cas pour le mining de crypto : il existe une diversité des situations des mineurs, ce qui nécessite une adaptation subséquente des règles de fiscalité applicables. La loi n’a pas encore pu édicter une réelle uniformisation.

Cet article se destine à préciser comment le fait de miner permet de percevoir une rémunération avant d’expliquer la fiscalité des gains tirés de cette activité, en fonction des circonstances qui entourent le mineur.

Le minage de cryptomonnaies : quelle rémunération prendre en compte ?

Le mining est une activité propre à la blockchain qui repose sur la preuve de travail (Proof of Work). Ce système permet une sécurisation des transactions grâce à la résolution d’équations mathématiques par des personnes, appelées mineurs. Le protocole Bitcoin ou encore celui de Litecoin reposent dessus. Pour l’imposition des revenus tirés du staking, vous pouvez vous référez à notre article dédié.

Ce système est vivement critiqué d’un point de vue écologique : le Proof of Work est très énergivore en ce qu’il repose sur un système complexe de résolution de calculs mathématiques. Il peut, à lui seul, employer la même consommation que certains États. Il c’en est d’ailleurs fallu de peu pour que les députés européens interdisent le minage de crypto-monnaies reposant sur le mécanisme de PoW. Fort heureusement, le lobby des crypto-monnaies commence à prendre forme, contraignant les députés européens à ne pas voter cette disposition.

Par ailleurs, on a vu dernièrement au Texas la construction de “fermes” pour miner (ou ferme minière), résultat de la professionnalisation du secteur. Ces complexes gigantesques, comme la ferme de Rockdale pour la production de bitcoins, soulèvent de nombreuses questions sur leur impact écologique, surtout vu le contexte actuel.

Pour autant, des procédés, plus écologiques, sont envisageables. Il suffit de prendre le cas du Salvador qui a décidé de relever ce défi écologique en employant l’énergie volcanique, une énergie 100 % propre, pour miner des cryptomonnaies et plus particulièrement des bitcoins.

Ce constat a logiquement conduit au développement parallèle d’autres systèmes, on peut citer le Proof of Stake (ou “preuve d’enjeu”), variante plus économique que le POW.

Quoi qu’il en soit, et d’un point de vue technique, on peut le définir comme l’utilisation de la puissance de calcul d’un ordinateur par des mineurs, pour valider et sécuriser les transactions d’un protocole blockchain déterminé.

Une fois les transactions validées, elles sont mises dans un bloc, lequel sera ajouté le cas échéant à la Blockchain. De cette manière, ils ont pour effet de faire fonctionner et de sécuriser la Blockchain sur laquelle ils opèrent.

Ils sont donc rémunérés pour ce service, ou plutôt pour la mise à disposition de leur puissance de calcul au profit du réseau. On parle aussi de récompense (rewards). Par ailleurs, cette rémunération est toujours et nécessairement liée à la cryptomonnaie qui a été minée.

- Si vous minez sur le protocole Bitcoin, vous recevrez des BTC

- Si vous minez sur le protocole Ethereum, vous recevrez des ETH

Attention toutefois puisqu’il n’est pas possible de miner n’importe quelle cryptomonnaie. Vous devez au préalable vérifier que la cryptomonnaie propose une règle de consensus basée sur le Proof of Work. C’est par exemple le cas de Ripple qui ne repose pas sur un système de Proof of Work pour la validation et la sécurisation de son réseau.

Maintenant qu’on a dit ça, vous voyez bien le problème : il perçoit une rémunération en contrepartie de sa contribution au réseau… et pour le fisc, il n’était pas question de ne pas s’attarder à leur imposition, malgré la difficulté technique de ce sujet.

Quel regime fiscal pour le minage de cryptomonnaies ?

Il n’y a pas de réponse unique à la question du traitement par la loi de ces crypto, qu’il s’agisse du moment de leur attribution ou des opérations de cession ultérieures.

Une personne qui mine du BTC (ou autre) peut être imposé de manière différente en fonction de certains paramètres, ce qui suppose notamment de se demander si l’activité :

- Est exercée à titre particulier ?

- Est exercée à titre professionnel ?

- Est exercée en société ?

Nous reviendrons sur chacune de ces trois hypothèses.

Au préalable, il est important de souligner que la croissance exponentielle de l’écosystème des cryptomonnaies déconcerte le législateur et le fisc. Les solutions sont en construction et demeurent parfois encore floues, voire totalement inexistantes. Des évolutions sont possibles et même bien plus que plausibles.

Dans quelle catégorie soumettre la plus value du minage ?

En tant que personne qui mine de la crypto, vous n’êtes pas soumis au régime des plus-values de cessions sur actifs numériques.

Au départ, une instruction fiscale des services du fisc en date du 11 juillet 2014 tendait à considérer que les revenus des professionnels issus de l’activité de mineur pouvaient entrer dans la catégorie des bénéfices industriels et commerciaux (ci-après “BIC”), notamment lorsque le critère de pratique à titre habituel était caractérisé.

Néanmoins, dès 2018, cette solution a été renversée par le Conseil d’État. En effet, dès 2018, le Conseil d’État a jugé qu’ils relevaient en principe des règles des bénéfices non commerciaux (ci-après “BNC”) :

“Lorsqu’ils constituent la contrepartie de la participation du contribuable à la création ou au fonctionnement du système d’unité de compte virtuelle (le mining), les produits sont susceptibles de relever des prévisions de l’article 92 du CGI” (CE, 26 avril 2018, n°417809, 418030, 418031, 418032, 418033).

Comment expliquer ce changement ? Les bitcoins sont créés numériquement. Cela a été dit, le mining est la mise à disposition d’une puissance de calcul à la blockchain pour qu’il tourne pendant la nuit et qu’il puisse créer des bitcoins.

En contrepartie, l’on nous donne quelques cryptomonnaies pour nous remercier d’avoir permis la création de nouveaux bitcoins et donc la création d’une monnaie d’échange. Dans la mesure où ils sont attribués en contrepartie de la contribution au réseau par la mise à disposition de sa puissance de calcul (création, fonctionnement d’unité de compte virtuel par la mise à disposition de notre matériel informatique), le Conseil d’État a considéré qu’il s’agissait d’une contrepartie d’une activité lucrative.

Plus précisément, il est désormais considéré que le fait de miner de la cryptomonnaie est une prestation de service. Ainsi, il en déduit que c’est taxable dans la catégorie des BNCs.

L’article 92 du CGI, lequel vise ce type, est en réalité ce qu’on appelle une catégorie “fourre-tout” du droit fiscal. Cela veut simplement dire que le revenu innomé, celui qui n’entre dans aucune autre catégorie du droit fiscal, est systématiquement qualifié de cette sorte. Cette catégorie a donc vocation à servir de refuge pour capturer l’ensemble des produits des activités lucratives qui ne sont soit pas qualifiées, soit (par exemple) illicites.

Article 92 : “Sont considérés comme provenant de l’exercice d’une profession non commerciale ou comme revenus assimilés aux bénéfices non commerciaux, les bénéfices des professions libérales (…) toutes occupations, exploitations lucratives et sources de profits ne se rattachant pas à une autre catégorie (…)”.

Par suite de cette décision du Conseil d’État, la doctrine de l’administration comprend désormais une précision quant au mining : “Le résultat imposable tiré de cette activité est déterminé conformément aux règles de droit commun applicables aux bénéfices non commerciaux, étant précisé que la valeur d’acquisition retenue pour le calcul du résultat imposable est nulle lorsque les bitcoins ont été attribués gratuitement”.

Cette modification a eu pour effet de remettre partiellement en cause la solution de 2014, en dépit des critiques. Partiellement puisqu’il est des cas où les mineurs peuvent encore être imposés en BIC. Nous y reviendrons.

Que prévoit le regime des BNC sur le minage de cryptomonnaie ?

En principe, pour cette catégorie, l’imposition se porte sur les recettes effectivement encaissées au cours de l’exercice, et ce, dès réception du revenu, c’est-à-dire dès le versement de la rémunération au mineur. C’est la première taxation qui a lieu dès la perception des jetons.

Ensuite, ils seront imposés lors de la cession ultérieure des cryptomonnaies reçues en rémunération, ces opérations de cession déclenchant selon la loi le fait générateur de la taxe.

Il faut donc distinguer deux choses :

- Le gain résultant de l’attribution des jetons

- Le gain résultant de l’opération de cession ultérieure de desdits jetons

Tant un particulier qu’un professionnel peut miner des cryptos.

- Pour un particulier, il semble qu’aucun texte légal ne vous oblige à déclarer votre activité de mining. Toutefois, nous vous déconseillons de ne pas le faire puisque dans cette situation et lors de la cession de vos crypto, le prix d’acquisition à retenir sera de 0. La plus-value sera donc plus importante puisqu’elle correspondra au prix de vente et corrélativement le montant à payer au fisc le sera aussi

- Pour un professionnel du mining, la loi vous oblige à avoir un véritable statut légal de professionnel, à défaut de quoi vous pourriez être accusé d’activité occulte. S’ensuivent ici, vous vous en doutez, des conséquences fiscales lourdes : majoration de 80 % ; le délai de prescription est passé de 3 à 10 ans. Des conséquences terribles expliquées dans l’un de nos précédents articles.

Les BNC peuvent être exercés sous deux régimes :

- Soit le micro, qui est forfaitaire

- Soit le réel dit « déclaration contrôlée »

Le micro-BNC : plus avantageux et facile à mettre en place

Le micro est applicable dès lors que les recettes annuelles sont inférieures à 72.600 euros hors taxe (articles 95 à 105 ter du CGI).

Il s’agit d’une condition de seuil en ce sens que si vos recettes sont supérieures à ce montant, vous basculez dans le régime réel, plus sévère.

Le montant de ce seuil n’est pas définitivement fixé : il est trisannuel, ce qui signifie qu’il change tous les trois ans.

Attention également, si vous démarrez votre activité en cours d’année civile, le seuil devra être apprécié au prorata temporis (c’est-à-dire au nombre de jours depuis lequel vous exercez par rapport à une année civile de 365 jours). Concrètement, si vous minez de l’ETH et que ce que vous gagnez ou vos rewards pour votre contribution au réseau d’Ethereum sont supérieurs (d’un point de vue annuel) à ce seuil, vous ne pouvez pas en bénéficier et vous serez obligatoirement soumis à l’autre, c’est-à-dire au réel.

De même, ce seuil est apprécié à votre niveau, ce qui signifie ici que si vous exercez plusieurs activités soumises aux BNC – il s’agit par exemple de l’hypothèse où, en plus du fait de miner des cryptos sur toute l’année, vous êtes conseiller dans un autre domaine – le seuil sera apprécié par rapport à la somme des recettes :

- De votre activité de mineur

- De votre activité de conseil

Ici, le bénéfice est évalué forfaitairement à 66% des recettes. Autrement dit, vous avez la possibilité d’appliquer un abattement forfaitaire fixé à 34 % pour frais et charges. Il permet de prendre en compte les charges subies dans le cadre l’activité, sauf que ces charges ne sont pas ici déduites au réel, mais par l’application d’un abattement fixe et forfaitaire de 34%.

Il ne peut être inférieur à 305 € (article 102 ter CGI).

Exemple :

Vous avez acheté des équipements informatiques de pointe, puis vous réalisez 70.000 euros de recettes sur une année après avoir miné du bitcoin.

Vos charges sont réputées représenter 34% – et ce qu’importe leur montant réel – qu’il convient de déduire des recettes.

34% de 70.000 = 23.800

70.000 – 23.800 = 46.200 €

Vous serez imposé sur 46.200 €.

Quelles sont les charges concernées ?

Il s’agit des charges de l’exercice, nécessaires pour miner des cryptos au quotidien. Par exemple, l’électricité est une charge courante pour tous les mineurs de cryptomonnaies. L’abattement permettra d’en tenir compte en le déduisant du revenu imposable.

Autre atout du micro, les obligations comptables sont largement simplifiées.

Enfin, il est optionnel. Vous pouvez donc opter pour être au réel malgré le fait que vous remplissez les conditions d’application du micro. L’option est annuelle et vous devrez procéder à votre déclaration sur le cerfa n°2042 C Pro, laquelle sera à joindre en même temps que votre déclaration de revenus.

En bref :

- Vous serez imposé sur l’ensemble de vos recettes, diminuées d’un abattement forfaitaire de 34%, qu’il conviendra de passer au barème progressif de l’impôt sur le revenu (ci-après “IR”)

- La taxe applicable dépendra alors de l’ensemble de vos revenus et tiendra compte de votre situation familiale (on tient compte de l’ensemble du foyer)

- Vous devez également vous acquitter de 17,2 % au titre des cotisations sociales

Désormais, passons au régime réel. Vous verrez sur certains sites/manuels qu’il est aussi appelé “déclaration contrôlée”.

Le régime réel (de la déclaration contrôlée) : plus strict

Il y aura la possibilité de déduire de ses recettes toutes les charges qu’il a effectivement subies au cours de l’exercice.

C’est la déduction de toutes les charges en lien avec l’activité, mais cette fois-ci au réel : c’est-à-dire ce que vous avez réellement supporté et non par l’application d’un forfait (supra).

Il est obligatoire dès lors que les recettes de la catégorie BNC dépassent un montant de 72.600 € HT.

Cependant, il présente des inconvénients dans la mesure où, à l’inverse du micro, il implique la tenue d’une comptabilité, non simplifiée.

Plus précisément, il faudra :

- Tenir les documents comptables à jour (livre-journal, livre d’inventaire, grand livre, inventaire annuel)

- Établir les comptes annuels en fin d’exercice. En cela, c’est plus contraignant que le micro-BNC

De plus, il devra s’inscrire auprès d’un centre de gestion agréé (cette obligation n’a pas vocation à durer, sa suppression étant prévue pour 2024), à défaut le bénéfice pourra être majoré de 25 %, ce qui va alourdir sa charge fiscale.

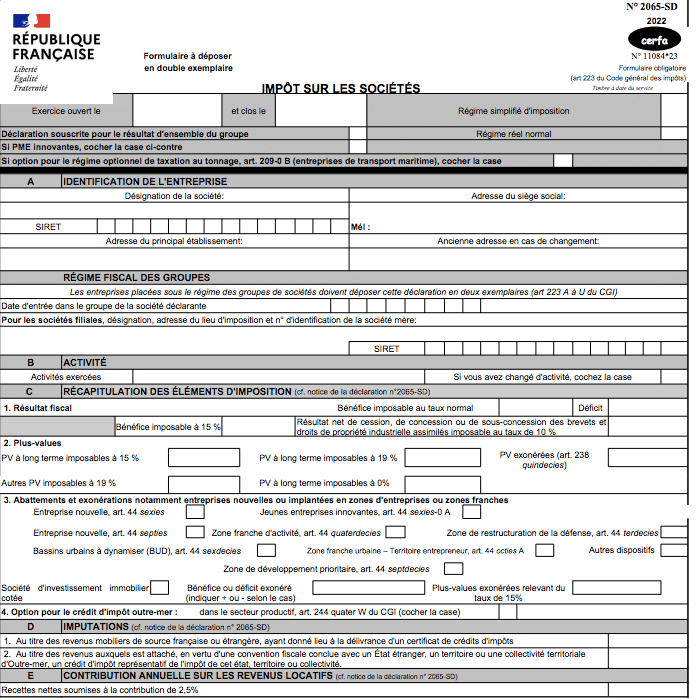

Vous devez procéder à leur déclaration dans le cerfa n°2035-SD, à joindre au moment de la transmission de votre déclaration IR.

Comment choisir entre les deux ?

Si vous êtes en dessous du seuil, nous vous conseillons de rester en micro, notamment si vos charges ne dépassent pas 34% de vos recettes. À l’inverse, vous pouvez opter et basculer au réel si vos charges dépassent ce montant.

Exemple :

- Si vos recettes s’élèvent à 70.000 € et que vous supportez 20.000 € de charges, c’est bien inférieur à 34 % des recettes. Ici, nous vous conseillons le micro

- Si vos recettes s’élèvent à 70.000 € et que vous supportez 45.000 € de charges, c’est bien supérieur à 34 % des recettes. Ici, nous vous conseillons le réel

L’activité de minage en société : une bonne idée ?

Imposer les gains du minage sur une société commerciale

En cas de création d’une structure commerciale, les règles sont bien plus simples.

L’entreprise sera soumise à l’impôt sur les sociétés (ci-après “IS”), et l’imposition se portera sur la variation de l’actif net.

Cette dernière sera au taux de droit commun avec une forme de progressivité de la charge fiscale puisqu’il y a une double détente : la part de bénéfice imposable inférieure ou égale à 38.120 € est imposable au taux réduit, le surplus est imposable dans les conditions de droit commun.

Plus précisément :

- Le réduit est de 15 % sur les 38.120 € premiers résultats

- Le normal sur le surplus (tout ce qui est au-dessus de 15%) est de 25 % pour les exercices ouverts à compter du 1er janvier 2022

| Taux normal en 2020 | Taux normal en 2021 | Taux normal en 2022 |

| 28 % | 26,5 % | 25 % |

Il conviendra ensuite de déclarer le bénéfice net dans le cerfa n°2065-SD pour l’IS.

Le dirigeant de l’entreprise devra quant à lui procéder à la déclaration de sa rémunération via le cerfa n°2042.

Il est intéressant de créer une telle structure dans la mesure où les montants gagnés seront taxés à votre niveau uniquement en cas de distribution des gains par la société (attention à la forme de la structure, cette règle ne s’applique pas systématiquement). Vous comprenez alors que si vous décidez de ne pas distribuer, il n’y aura pas de fiscalité supplémentaire sur ce que vous avez dégagé.

De plus, les cryptos que vous recevez en rémunération seront qualifiées de stock (ou d’immobilisations incorporelles selon leur utilisation). Un stock est un actif circulant qui n’a pas vocation à rester de manière durable et stable dans l’entreprise, mais qui a vocation à être revendu.

Dans votre situation, les stocks correspondent aux jetons perçus pour votre contribution au réseau. L’opération de vente de ces jetons est assimilée à une cession d’actifs numériques.

Tout l’intérêt est que les règles de comptabilisation – et par voie de conséquence d’imposition à payer sur la plus-value en cas de cession – diffèrent et sont plus avantageuses que dans le cadre du micro. Nous y reviendrons.

On se demande alors comment sera taxé le mineur, à son niveau.

Pour le dirigeant de l’entreprise commerciale de minage

Là encore, il existe un régime micro, un réel normal et un réel simplifié, cette fois-ci dans la catégorie des bénéfices industriels et commerciaux (il s’agit en réalité de l’application de la doctrine administrative de 2014 qui avait été annulée partiellement par le Conseil d’État).

Il semble au vu des solutions dégagées que les BIC sont applicables aux gains réalisés par le mineur dès lors que “les moyens employés caractériseraient une activité commerciale et nécessiteraient une implication du contribuable telle qu’elle pourrait être qualifiée d’activité professionnelle”.

Les BIC sont prévus à l’article 34 du CGI : il s’agit des gains « réalisés par des personnes physiques et provenant de l’exercice d’une profession commerciale, industrielle ou artisanale ».

Le bénéfice imposable dans la catégorie des BIC est le bénéfice net.

La catégorie micro-BIC (art. 50-0,1 CGI)

Appelé microentreprise (ou évaluation forfaitaire), il concerne les entreprises dont le chiffre d’affaires annuel est inférieur à 176 200 € HT (condition de seuil).

La base imposable est alors constituée des recettes brutes desquelles il va déduire un abattement forfaitaire de 71 % (pour de la vente) ou 50 % (pour des prestations de service) au titre des frais et charges (en résumé, respectivement imposé sur une base forfaitaire fixée à 29 % ou 50 % du montant de leurs recettes).

Ces abattements ne peuvent être inférieurs à 305 €.

La microentreprise ne s’applique qu’aux seuls entrepreneurs individuels.

La catégorie « réel normal », et le réel normal simplifié

Le réel simplifié concerne les entreprises qui sont imposées d’après leur bénéfice réel, soit obligatoirement, soit volontairement.

Il est applicable de plein droit aux entreprises exclues du micro et dont le chiffre d’affaires annuel n’excède pas un montant de 818.000 € HT pour les entreprises de vente ou 247.000 € pour les autres.

Ces entreprises peuvent, sur option, choisir d’être soumis au réel normal. Le réel normal est applicable de plein droit aux entreprises qui dépassent les seuils précités. Les entreprises peuvent ainsi faire ce choix, qu’elles relèvent initialement du régime micro ou du régime réel simplifié.

Les contribuables placés sous ce régime doivent tenir une comptabilité complète et régulière, de nature à justifier l’exactitude des résultats déclarés.

Dans le doute, demandez l’avis du fisc.

En effet, quelle que soit votre situation, nous vous conseillons de recourir au rescrit fiscal. Il est vivement souhaitable, car chaque mineur peut être placé dans une situation avec des caractéristiques propres de sorte que vous pourrez par cette voie obtenir une position ferme et claire de l’administration sur votre situation.

Si vous souhaitez obtenir plus d’informations sur le rescrit fiscal, nous vous invitons à consulter le site du service public : https://www.service-public.fr/particuliers/vosdroits/F13551

Imposer la plus value de cession : calcul de l’impôt sur le mining crypto

Il s’agit d’une autre problématique sur le sort des cryptos minés une fois cédées.

En réalité, le traitement par la loi dépend de la qualification de vos actifs :

- Si l’actif est un actif professionnel : vous tombez dans le régime des plus-values professionnelles. L’actif sera professionnel, par exemple si vous exercez via une société et dans ce cadre, cela a été dit, l’actif peut être qualifié tantôt de stock, tantôt d’immobilisation, ce qui a un impact sur la plus ou moins-value réalisée (voir notre article sur le sujet)

- Si l’actif est un actif personnel, inscrit dans votre patrimoine privé : vous tombez dans une taxation en BNC puisque le Conseil d’État a jugé qu’il s’agissait, dans l’arrêt de 2018 évoqué ci-dessus, d’une rémunération en “contrepartie de la participation du contribuable à la création ou au fonctionnement d’un système d’unité de compte virtuel”. Ici, le gain imposable issu de la cession est constitué par la différence entre la valeur de cession et la valeur d’acquisition. Par ailleurs, le Conseil d’État a précisé, toujours dans ce même arrêt et à propos de la valeur d’acquisition, qu’elle était réputée nulle (c’est-à-dire à 0, ce qui mécaniquement augmente la plus-value imposable)

Toutefois, cette solution n’est pas définitive, raison pour laquelle vous devez rester vigilant en cas d’évolution future.

L’activité de minage est-elle soumise à TVA ?

Dernière question désormais sur l’assujettissement à la TVA des mineurs de cryptomonnaie.

Le 2 septembre 2019, l’administration a (enfin) donné sa solution : le fait de miner n’est pas soumis à TVA puisqu’une des conditions d’assujettissement à la TVA ne peut, par principe, être remplie par les mineurs de crypto.

Elle a ainsi relevé plusieurs raisons qui les empêchent de collecter, de déduire et de reverser de la TVA au trésor.

Parmi les arguments avancés, on note :

- Ils n’ont pas besoin d’adhérer au protocole pour exercer, mais ont uniquement besoin d’un logiciel open source pour travailler

- Ils ne sont pas rémunérés par les parties à la transaction, mais par “le système qui s’autogère et uniquement lorsqu’ils remportent la validation d’un bloc”

- Ils n’ont pas conclu de contrat avec le réseau

- La rémunération étant aléatoire, il n’est pas possible de caractériser un lien direct entre la prestation de service individualisée du mineur et le bénéficiaire. Or, la caractérisation d’un lien direct est une condition d’assujettissement à la TVA

Pour toutes ces raisons, le fisc en déduit que le fait de miner est hors du champ d’application de la TVA (BOI-TVA-CHAMP-10-10-10). Par ailleurs, cette position est partagée par la quasi-totalité des États membres de l’Union européenne, faute de pouvoir qualifier un lien direct.

Pour illustrer, c’est le cas de l’Allemagne.

Conclusion

Que retenir de tout ça ? Ces nouvelles professions se développent plus rapidement que l’adaptation par le droit. D’une manière générale, on voit que le cadre légal n’est encore que peu précisé, bien qu’une certaine tendance semble se dessiner.

Il semblerait donc que le contribuable qui mine puisse s’adapter en fonction de la catégorie qui convient le plus à sa situation tout en faisant attention à éviter les hypothèses de fraude. Pour se simplifier la vie, il peut ouvrir un compte Waltio.

C’est pourquoi nous vous conseillons de rester attentif aux changements à venir, mais surtout, et notamment si vous réalisez des profits importants, de vous rapprocher du conseil d’un avocat fiscaliste, ce professionnel étant le plus à même de vous aiguiller dans vos démarches.