Un portefeuille de crypto-monnaies contient souvent une part de stablecoins (une crypto dont le cours ne bouge pas, adossée au dollar le plus souvent) plus ou moins importante selon sa gestion du risque. Les plus connus sont l’USDT, l’USDC, le BUSD et le DAI. En période de baisse ou d’incertitude, il est intéressant d’avoir un pourcentage de son capital en stablecoin. Cela permet d’être moins exposé à la volatilité, et d’avoir de la liquidité prête à être utilisée.

La DeFi (decentralised finance ou finance décentralisée) permet de gagner des intérêts dans le marché crypto grâce à des techniques spécifiques de cet écosystème basé sur la blockchain. Les taux sont bien sûr beaucoup plus intéressants que dans une banque traditionnelle, notamment grâce à l’absence d’intermédiaire. Les avantages d’avoir des stablecoins dans la DeFi sont donc multiples :

- Rester dans le marché cryptos, et donc ne pas payer de taxes sur la plus-value lors de la revente

- Être protégé de la variation des cours

- Gagner de l’argent dans le monde des cryptos grâce aux intérêts, sans avoir la moindre notion de trading

Immobiliser ses cryptos sur un wallet pour sécuriser la blockchain avec le staking

Le staking est un des procédés les plus simples pour gagner de l’intérêt sur les cryptos. Le staking est directement lié au mécanisme de Proof of Stake (PoS). En verrouillant ses cryptos, l’utilisateur devient un validateur du réseau et est récompensé avec des intérêts. Vous l’aurez compris, le staking est normalement disponible seulement pour les cryptos basées sur le PoS (Cardano, Polkadot, Tezos, ETH 2.0, etc). Cependant, il y a un abus de langage et on a tendance à utiliser le mot “staking” dès lors que l’on prête ses cryptos un certain temps contre des intérêts. Par exemple, Binance parle de “staking DeFi” pour des stablecoins ou du Bitcoin.

Prêts et emprunts : la finance décentralisée est accessible à tous et simplifiée au maximum

Les prêts et les emprunts sont le pilier majeur de la DeFi. En prêtant vos stablecoins, vous recevez des intérêts, et tout est géré automatiquement par des smart contracts. Les emprunteurs, quant à eux, doivent avoir un collatéral forcément supérieur à 100%, c’est à dire que pour emprunter 1000 USDT, ils doivent mettre en assurance l’équivalent de plus de 1000 USDT pour qu’on soit sûr qu’ils rembourseront bien leurs prêts.

Les intérêts changent d’un jour à l’autre selon le nombre d’emprunteurs et de prêteurs, mais le principe reste simple : les emprunteurs paient les intérêts des prêteurs. Lors des bullruns, les intérêts sont plus élevés, car le nombre d’emprunteurs grimpe énormément.

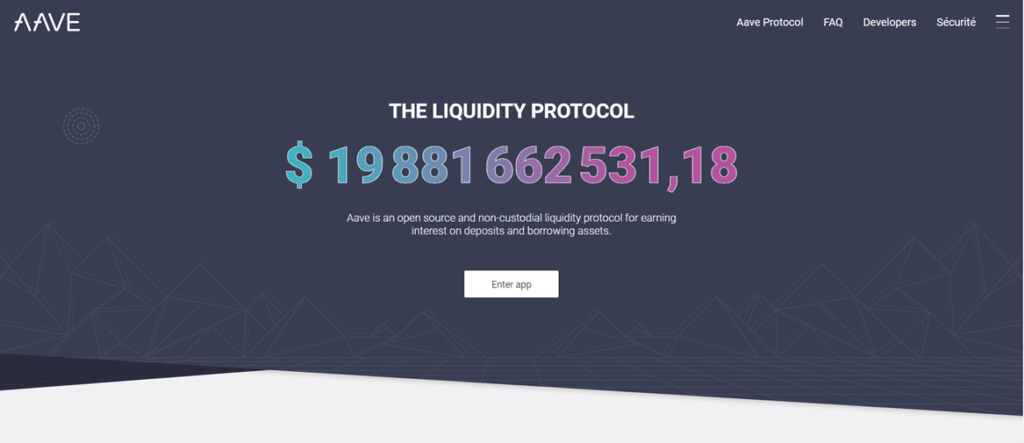

L’avantage de prêter ses cryptomonnaies est aussi de profiter des gains reversés très régulièrement. En effet, les intérêts sont récupérables chaque jour. Les possibilités de gains à terme, sur plusieurs années, sont donc exponentielles grâce aux intérêts composés. Les principales plateformes de lending sont Compound et AAVE, avec plusieurs milliards de dollars sous gestion.

Contrairement au système financier traditionnel, pas besoin de justifier d’un CDI ou d’attendre des semaines pour effectuer un prêt. Vous êtes maîtres de votre argent avec une visibilité immédiate sur les contrats et les services sont disponibles 24h/24. Vous pouvez aussi comparer les concurrents en quelques clics. Sans oublier que les taux sont bien plus intéressants car les plateformes décentralisées n’ont pas toutes les contraintes des banques et institutions financières traditionnelles.

Yield farming : le système le plus optimisé

En jonglant entre les différents DEX (échanges décentralisés) et les différentes offres de prêts et d’emprunts, ou en fournissant de la liquidité pour permettre ces échanges, on peut espérer des taux encore plus alléchants. Cette pratique de rechercher l’optimisation maximale s’appelle le yield farming.

Le moyen le plus simple est de fournir de la liquidité dans ce qu’on appelle des “pools”. Ces pools fonctionnent par paire. Par exemple, pour participer à la pool BUSD/USDT, il faut fournir le même montant des deux stablecoins. Une fois l’argent prêté, on récupère une preuve sous forme de jeton (un LP token), et les intérêts sont reçus sous forme de token de gouvernance. Par exemple, les intérêts sur Uniswap sont versés en Uni et sur Pancakeswap en Cake.

Il peut être intéressant de convertir les intérêts en stablecoin chaque semaine pour les remettre dans des pools. Cela évite d’être dépendant du prix du token de l’échange décentralisé et de ses fluctuations. Actuellement, on peut constater des rendements entre 7 et 10% dans des pools uniquement composées de stablecoins.

Il est important de se renseigner sur les frais de conversions. Durant les derniers mois, la BSC a pu rivaliser pleinement avec Ethereum, car les frais sur Ethereum sont encore élevés. Si vous avez un petit capital, il sera donc préférable de passer par la Binance Smart Chain ou par la blockchain Solana.

Investir dans le farming est le plus rentable. Mais se renseigner sur les taux qui varient chaque jours pour améliorer continuellement sa stratégie peut prendre du temps. C’est pour cela que certaines plateformes centralisées se proposent d’investir votre capital dans la DeFi à votre place.

Nexo, Celsius et Swissborg : la solution de facilité

Ces plateformes proposent des taux d’intérêt très bons, que ce soit sur les stablecoins ou sur d’autres cryptos. Une fois l’argent déposé sur la plateforme, leurs algorithmes s’occupent de trouver les meilleurs placements en finance décentralisée du moment pour faire grossir votre capital à votre place. Ces plateformes ont évidemment des assurances en cas de faillite de leurs sociétés, ou de hack d’une des plateformes où l’argent est placé. Comme pour les plateformes décentralisées, si vous choisissez de récupérer les intérêts dans le token de la plateforme, les intérêts sont plus élevés (exemple : l’USDC est à 8.88% de rendement annuel en ce moment sur Celcius, mais passe à 11.21% si vous le percevez en CEL).

Vous pouvez retrouver notre avis complet sur Swissborg, une société francophone avec des taux très intéressants, ici.

Connaître les risques

Les rendements offerts par la finance décentralisée ne sont pas sans risques, c’est pour cela qu’il faut le plus possible se tourner vers les plateformes auditées et qui gèrent déjà de gros montants. Cependant il faut toujours être conscient que :

- Les rendements sont toujours plus élevés pendant les bullruns.

- Les stablecoins peuvent varier très légèrement durant de courtes périodes.

- On ne peut pas connaître la réaction d’une grosse plateforme suite à un hack de smart contract et la répercussion sur les taux.

- Les frais de transfert peuvent exploser sur Ethereum et ainsi vous bloquer (même si cela va changer avec les prochaines mises à jour).

- Le rugpull (quand une plateforme disparaît avec l’argent des utilisateurs) est toujours envisageable. D’où l’importance de bien choisir ses plateformes.

- Le farming sur des paires autres que des stablecoins vous expose à l’impermanent loss (perte d’argent liée à la volatilité des cryptos de la pool).