Tout le contenu Coin Academy pour Parallel Finance (PARA)

Introduction

L’investissement dans les cryptomonnaies s’est ouvert de plus en plus au grand public ces dernières années grâce à des échangeurs centralisés (DEX) accessibles, facilitant l’accès à un grand nombre de crypto monnaies.

Cependant, certains aspects, comme la Finance décentralisée (DeFi) restent principalement le domaine des investisseurs les plus aguerris qui souhaitent maximiser les rendements de leur capital numérique.

C’est pourquoi, certaines Dapps ont émergé afin de rendre accessible ce domaine qui pourrait bien, dans les années à venir, apporter une autonomie complète aux utilisateurs sur la façon dont ils souhaitent faire travailler leur argent avec des rendements nettement supérieurs à ceux de la finance traditionnelle.

C’est dans cette optique que Parallel Finance a été conçu.

Parallel Finance choisi l’écosystème Polkadot

Polkadot, le réseau sur lequel Parallel Finance s’est construit, est une blockchain permettant l’interopérabilité de blockchains “spécialisées”.

Cette blockchain, a été fondé par Gavin Wood l’un des cofondateurs de la blockchain Ethereum.

Pour rappel, Polkadot est composé d’une relay chain (layer 0) et de parachains et parathreads (blockchains secondaires / spécialisées – layers 1) qui vont nous intéresser dans le cas de Parallel.

Les parachains (L1) sont des blockchains secondaires rattachées à la relay chain. Elles possèdent une grande liberté pour construire leur réseau et ont même la possibilité de créer leur propre token natif pour leur blockchain. Ces parachains sont ainsi connectées les unes aux autres par la relay chain tout en ayant des garanties de sécurité communes.

Les projets souhaitant se développer sur le réseau Polkadot doivent obtenir un emplacement de parachain en participant à des crowdloans (enchères).

Nombreux sont les projets souhaitant décrocher un emplacement de parachain, et Parallel Finance fut le 4e du premier tour des crowdloans.

Qu’est ce que Parallel Finance ?

Parallel finance est une aplication décentralisée (Dapp) ayant sa propre parachain sur le réseau Polkadot. Le protocole présente un écosystème composable et interopérable d’applications décentralisées, axées sur la communauté, qui aident les utilisateurs à rester liquides, à composer leur rendement et à accroître l’efficacité de leur capital.

Les produits offerts par leur protocole DeFi comprennent : le staking liquide, l’AMM, le marché monétaire décentralisé, le liquid crowdloan, le protocole de flux (outillage DAO), un portefeuille et des fonctions de yield farming.

Parallel Finance est conçue pour créer une faible barrière à l’entrée pour accéder à la finance décentralisée.

Peu de protocoles permettent aux utilisateurs d’utiliser leurs actifs DOT/ KSM et de rester liquides, tout en obtenant des rendements intéressants. Parallel Finance introduit une nouvelle approche de la finance décentralisée via une combinaison composable d’applications DeFi et l’introduction de nouvelles primitives financières.

Les primitives financières sont des actifs dérivés qui sont émis aux utilisateurs lorsqu’ils utilisent leur DOT/KSM dans la suite native de DApp de Parallel, offrant ainsi la possibilité de gagner plusieurs niveaux de rendement.

Les jetons dérivés sont de différents types. Ils comprennent les sTokens et les cTokens (selon le produit) et sont émis aux utilisateurs lorsqu’ils mettent en jeu leurs actifs dans les produits de staking liquide et via la plateforme de crowdloan liquide.

Les innovations

Parallel Finance tente de construire le plus grand protocole de Dapps de l’écosystème Polkadot comprenant une suite d’applications DeFi composables qui permettent aux utilisateurs de rationaliser leur capital, d’avoir une meilleure efficacité de celui-ci et d’amplifier leur rendement.

Pour cela, ils misent sur des applicatifs user friendly et sécurisés :

- Portefeuille multichaîne : Afin de maximiser l’accessibilité à la Defi, Parallel Finance tente de développer un wallet non custodiale multichain. Ce produit sert de point d’entrée aux utilisateurs pour les aider d’abord à sécuriser leurs actifs, puis à les gérer et à les faire fructifier grâce aux solutions DeFi de Parallel Finance.

- Liquid staking : Contrairement à la méthode conventionnelle de staking, qui exige que les utilisateurs bloquent leurs fonds pendant une période donnée, Parallel Finance propose une forme unique et efficace de staking appelée liquid staking (staking liquide).

Le liquid staking consiste au fait qu’une fois qu’un utilisateur a bloqué son actif, par exemple DOT, il reçoit une version dérivée de celui-ci – sDOT, qui lui permet de rester liquide et peut être utilisée dans la suite composable de Dapps.

En dehors des récompenses de staking que l’utilisateur gagne, ce jeton dérivé peut également être utilisé de la même manière que l’utilisateur utilisera l’actif staké – le prêter sur le marché monétaire pour gagner des récompenses supplémentaires et le fournir comme garantie pour emprunter un autre actif qui peut également être staké pour multiplier leur rendement.

- Liquid Crowdloan : Parallel étendra son interface d'emprunt aux enchères parachain, offrant des taux compétitifs pour les projets qui veulent s’approvisionner directement en prêts de parachain et pour les utilisateurs qui cherchent des incitations par le biais de crowdloans.

Lorsque les utilisateurs participent à des crowdloans de parachain via Parallel, ils reçoivent un jeton dérivé cDOT ou cKSM. En retour, cela leur permet de racheter le DOT ou le KSM qu’ils ont bloqué dans la parachain sélectionnée après la période de location.

Durant la période de location, ces jetons dérivés permettent aux utilisateurs de rester liquides pendant que leurs pièces sont bloquées. Ils peuvent être utilisés de la même manière que les jetons dérivés de staking, sDOT ou sKSM.

- Marché monétaire : Ici les marchés monétaires sont au cœur de la tentative du protocole visant à révolutionner la finance traditionnelle (TradFi).

Parallel Finance va plus loin en incluant une fonctionnalité de yield farming dans son protocole de marché monétaire, en plus de ses fonctions primaires de prêt (lending) et d'emprunt (borrowing). Le produit permet aux utilisateurs de faire travailler leurs actifs inutilisés en leur donnant la possibilité d'emprunter de l’argent en fournissant des garanties sur le marché.

Le marché monétaire est interopérable avec les autres produits de leur suite de Dapp, ce qui offre aux utilisateurs une flexibilité sur leurs actifs pouvant être utilisés sur tous ces produits comme ils le souhaitent. Cela permet d’augmenter leur effet de levier et le taux d’utilisation de leurs actifs.

- AMM : Parallel Finance propose un Automated Market Maker (AMM) ou Swap dynamique. Ce produit a été créé pour permettre aux utilisateurs d’effectuer un trading autonome et non custodial.

Ce mécanisme de trading autonome supprime le besoin de tiers centralisés tels que les exchanges, les plateformes de trading, les entités financières et permet aux utilisateurs de négocier des actifs sans dépendre d’aucun de ces intermédiaires.

L’AMM fonctionne sans qu’il soit nécessaire de créer un compte ou de passer par une quelconque procédure KYC (Know Your Customer). Au contraire, il suffit à l’utilisateur de connecter son portefeuille, de sélectionner les jetons et la direction de l’échange et l’AMM exécute instantanément la transaction.

L’AMM dispose d’un protocole de liquidité automatisé qui est contrôlé par une formule de « produit constant » similaire à Uniswap V2 qui permet à quiconque de fournir des liquidités et de contribuer à une valeur équivalente du jeton sous-jacent – DOT/KSM.

La sécurité sur Parallel

Inutile de préciser que pour un projet voulant se faire sa place dans la DeFi, la sécurité est l’un des points primordiaux à mettre au centre des priorités.

C’est pourquoi, Parallel Finance s’est offert une sécurité de premier ordre avec un nombre d’audits conséquent de la part des plus grands auditeurs de sécurité du secteur de la cryptomonnaie tels que :

- Audit de Substrate Parachain

- Halborn

- Bridge Substrate Pallet

- Audit DevOps CI/CD

- Secfault

- SlowMist

- Blockchain Audit

Au niveau sécurité fondamentale du réseau, Parallel finance n’est pas en difficulté puisqu’il dépend de la sécurité du réseau Polkadot qu’y n’est plus à prouver.

Également, le protocole hérite des promesses de sécurité apportées par le lange Rust.

Depuis sa création en mars 2021, Parallel Finance a atteint plus de 180 000 utilisateurs sur sa plateforme. Il n’y a eu aucune attaque réussie contre leur plateforme, leur protocole ou toute autre partie de leur écosystème, y compris leur Bridge.

De plus, étant donné la capitalisation boursière de l’écosystème Polkadot dont fait partie Parallel, une attaque ciblant ce dernier serait extrêmement coûteuse.

Le token PARA de Parallel Finance

Parallel Finance possède son propre token natif appelé PARA possédant un certains nombres d’utilités :

Gouvernance du protocole

Les détenteurs de PARA auront chacun la possibilité de voter sur tous les aspects liés à la gestion et à l’administration du protocole, par le biais de la gouvernance, y compris les actions de gouvernance, les mises à niveau du réseau, ainsi que les ajustements des paramètres, les intégrations, les modifications des incitations et toutes les autres fonctions de gestion.

Frais de transaction

Le token PARA fonctionne également comme un moyen de paiement pour les frais de réseau de manière native. Il sera nécessaire pour exécuter toutes les transactions, y compris le staking, les prêts, les emprunts, les prêts collectifs, les échanges et autres accords de pair-à-pair.

Utilité du réseau et incitation

PARA est également utilisé pour encourager les collateurs et les validateurs, qui sont le mécanisme qui alimente l’infrastructure de nœuds décentralisés du réseau. De nouveaux jetons PARA sont frappés en permanence pour récompenser les collateurs.

Le token est aussi utilisé pour inciter les utilisateurs à utiliser nos produits, dans le cadre du programme d’exploitation des liquidités.

Staking du module de sécurité

Le token peut être staké sur un module de sécurité pour couvrir les risques en cas d’interruption du staking, et en retour, les contributeurs à ce pool d’assurance seront rémunérés avec des jetons PARA/HKO. Les paramètres d’assurance sont déterminés par la gouvernance des jetons PARA/HKO en cas de slash.

Il est possible également de staker le Token sur un module de sécurité pour couvrir les risques en cas d’interruption de staking. En retour, les contributeurs de ce pool d’assurance sont récompensés avec des jetons PARA.

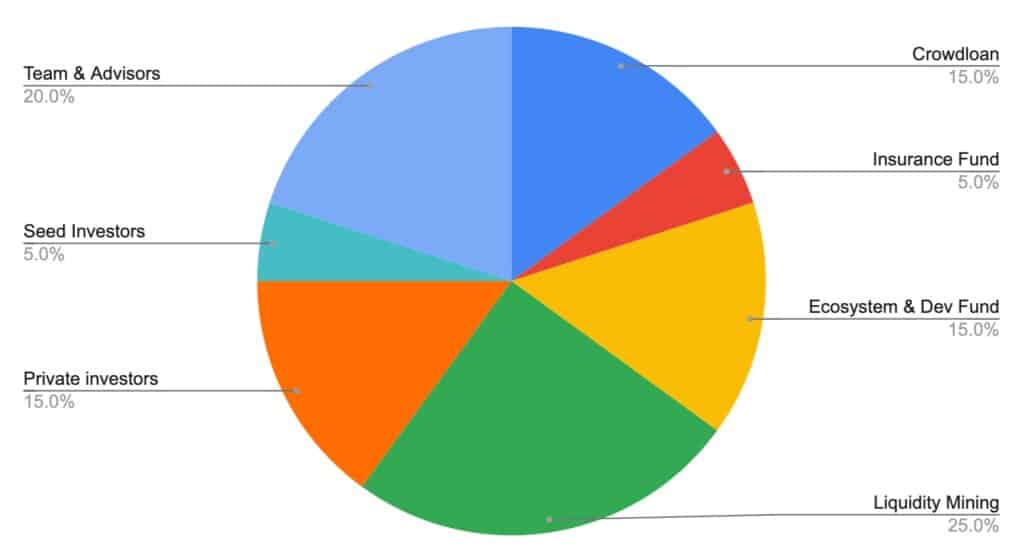

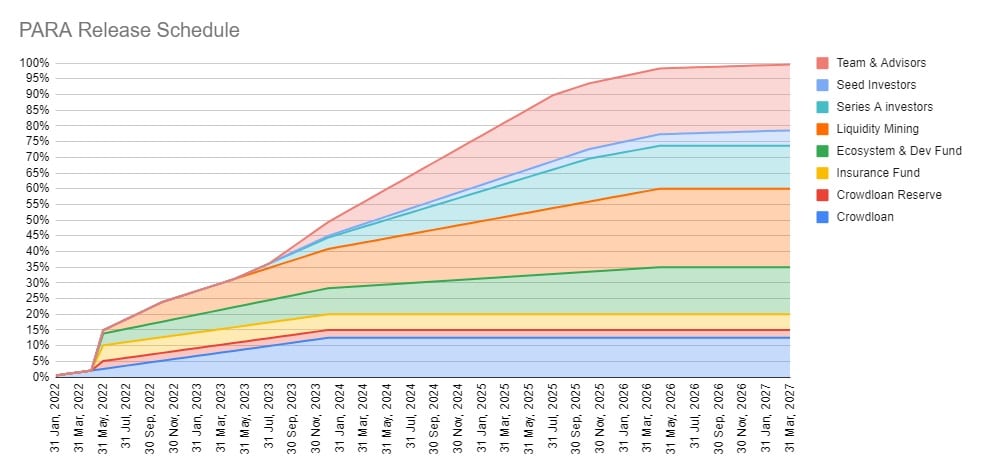

La répartition et l’émission du token ont été programmées de la manière suivante :

Conclusion

La DeFi représente sans nul doute une grande part de l’avenir de la finance traditionnelle, de part ses avantages et innovations.

Malgré son accessibilité réservée pour le moment aux utilisateurs les plus aguerris, les protocoles comme Parallel Finance vont dans le sens d’une adoption de masse en se concentrant sur un produit sécurisé et user frendly.