Waltio test

Waltio testDans le monde financier, il y a deux types de marchés : les marchés organisés (réglementés et avec des conditions strictes dictées par les régulateurs) et les marchés libres. Les marchés OTC appartiennent à la deuxième catégorie.

Un achat OTC signifie un achat « Over The Counter » ou « de gré à gré » en français.

Bien moins connus que les achats sur des plateformes d’échanges classiques, les achats “Over the Counter” permettent des échanges entre deux parties sur la base d’un accord commun. Très populaire dans la finance traditionnelle, ces marchés se sont développés rapidement dans l’univers des cryptomonnaies.

À quoi correspond un achat OTC ?

Peu connus du public, les marchés OTC sont destinés aux investisseurs possédant de gros moyens financiers. On parle ici d’investisseurs particuliers avec un très gros capital, de gestionnaire de fonds spéculatifs ou d’institutions financières. Il est possible de trader toute sorte de produits et titres financiers sur les marchés OTC. Les actions, les devises fiat (Forex), les forwards (contrats à terme), les swaps (qui n’existent que sur les marchés OTC), les CFD et maintenant les cryptomonnaies. Les contrats de gré à gré sont flexibles, discrets, et ont des frais relativement plus faibles que les contrats traditionnels.

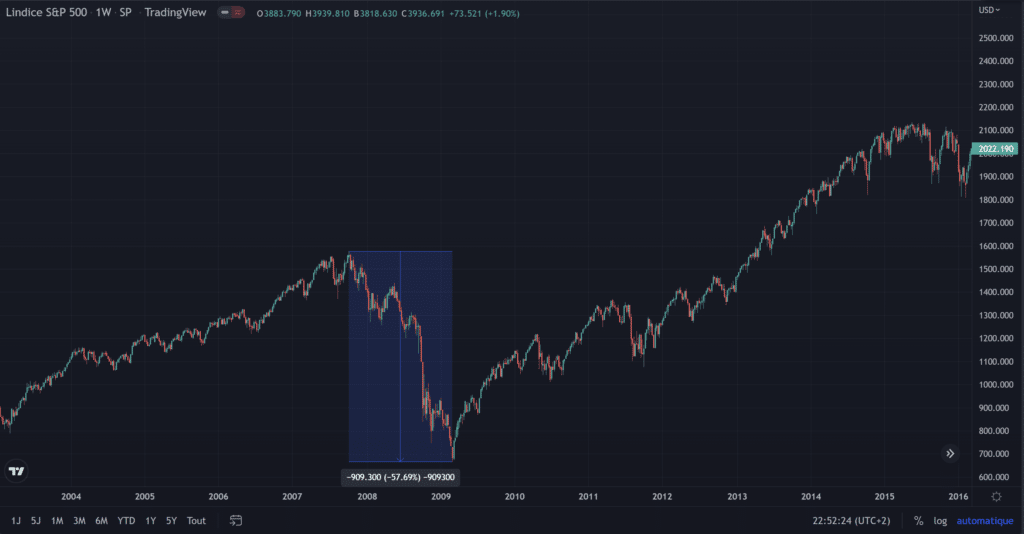

En contrepartie, ils comportent un risque plus élevé, même si c’est moins le cas depuis la crise des subprimes de 2008. En effet, de nombreuses personnes considèrent que ce sont les contrats dérivés OTC et non l’immobilier américain en lui-même, qui a créé la bulle de 2008.

Il s’en est ensuivi l’explosion de l’économie mondiale et la crise financière d’il y a 14 ans que nous connaissons si bien. Les régulateurs ont alors regardé de plus près ces marchés. Ils ont créé des standards et des normes à adopter, notamment lors du G-20 de Pittsburgh en 2009. Les plus grands dirigeants du monde se sont alors mis d’accord pour « améliorer la transparence des marchés dérivés OTC, réguler les instruments financiers de gré à gré, prévenir des abus de marché et réduire les risques systémiques ».

Dans le marché des actions, les informations boursières sont listées sur l’OTCBB (OTC Bulletin Board), un système de cotation électronique. Il permet la rencontre de l’acheteur et du vendeur. Les prix dans les marchés régulés sont dirigés en partie grâce aux market makers qui mettent à disposition la liquidité suffisante pour que les actifs puissent être achetés et vendus. Dans le cas du trading OTC, il y a seulement la confrontation entre l’offre et la demande. Tout ceci est évidemment facilité par des courtiers spécialisés dans ces échanges.

Pourquoi les achats OTC sont-ils si présents dans le monde de la crypto ?

Les marchés OTC se prêtent très bien à l’univers des cryptoactifs. À l’heure actuelle, le market cap des cryptomonnaies est de 1000 milliards de dollars (400 milliards pour le bitcoin). C’est une goutte d’eau dans l’océan de la finance.

Les acteurs très fortunés ne peuvent pas se permettre d’acheter ou de vendre de gros montants sur les plateformes centralisées, notamment à cause du slippage.

En effet, si un acteur institutionnel désire investir des centaines de millions de dollars sur le bitcoin sur Binance par exemple, il va absorber toute la liquidité présente et acheter de plus en plus cher ses bitcoins. C’est le même principe en cas de vente, il ne pourra jamais tout vendre sans causer l’effondrement du cours. La solution est donc de passer par des plateformes OTC, qui vont trouver un acheteur et un vendeur qui vont s’entendre sur un certain prix, pour un certain montant.

La discrétion est le deuxième gros avantage du trading OTC. Il n’existe pas la même transparence lorsque l’on passe un accord sur une plateforme de gré à gré. Bien évidemment, la blockchain permet de voir les transactions, mais une transaction ne suffit pas à comprendre ce qu’il se passe réellement entre certains acteurs financiers.

Avantages et inconvénients d’un achat OTC

Les avantages de trader sur un marché OTC sont les suivants :

- Horaires de trading plus allongés que ceux des plateformes boursières régulées

- Actifs financiers et dérivés plus nombreux

- Flexibilité des contrats. Tout est réalisable tant que les deux intervenants sont d’accord, ce qui permet de créer des contrats sur mesures et de « mixer » des produits financiers différents dans un même contrat

Les inconvénients de trader sur plateformes de gré à gré :

- Moins de détails pour le grand public. Les entreprises, courtiers et autres acteurs ne sont pas contraints à autant de transparence pour leurs accords que sur les marchés traditionnels

- Liquidité plus faible que sur les plateformes régulées. C’est vrai pour une action en bourse, mais encore plus pour une crypto monnaie

- Risque que l’un des acteurs ne respecte pas le contrat

Plateformes financières cryptos proposant des achats OTC

Les plus grosses plateformes en ligne de trading crypto possèdent chacune des services de trading gré à gré de qualité. Crypto.com propose un service OTC disponible 24h/24. Les VIP et clients institutionnels ont automatiquement l’option de passer par ce service. La limite minimale de trading s’élève à 50 000 dollars pour les utilisateurs particuliers, et à 100 000 dollars pour les institutionnels.

Toutes les cryptos échangeables sur la plateforme publique classique sont disponibles sur le service OTC. La limite maximale d’un ordre est de 5 millions de dollars, il faut contacter l’équipe de vente pour les montants supérieurs. Une fois les fonds ou les cryptos déposés, crypto.com se charge de trouver un acheteur / vendeur, puis réalise la transaction.

Kraken propose un service similaire, mais chouchoute encore plus ses clients fortunés. Accompagnement personnalisé, récapitulatifs et opinions sur l’état du marché par des traders professionnels chaque jour, tout en étant disponible 24h/24.

La plateforme Binance propose évidemment, elle aussi, le trading OTC.

Comment se passe concrètement un échange OTC ?

Pour réaliser un ordre peu volumineux, et concernant une monnaie peu « exotique », la plateforme OTC va directement trouver une contrepartie qui a les mêmes caractéristiques. Mais dans de nombreux cas, le broker lui-même va prendre un risque. Soit il a les fonds nécessaires pour réaliser l’échange directement, soit il a un vendeur / acheteur pour réaliser la transaction, soit il va devoir déployer un peu d’énergie pour vous satisfaire.

Imaginons que vous souhaitiez acheter 10 000 BTC. En premier lieu, le courtier va vous proposer un prix basé sur le marché à ce moment-là. Vous allez signer un contrat légal, puis la plateforme va se mettre à la recherche de ces 10 000 BTC. Pour cela, elle va activer son réseau et faire appel à d’autres échanges ou d’autres plateformes spécialisées dans les échanges de gré à gré. Le temps de trouver les cryptos nécessaires, le prix continue d’évoluer puisque les marchés cryptos sont ouverts tout le temps.

Une fois que le broker aura réuni les cryptos nécessaires à votre échange, il vous contactera pour que vous versiez l’argent prévu dans le contrat, et il vous enverra vos cryptos. C’est à ce moment-là que se termine le trade. Dans ce cas, le courtier peut avoir réalisé une plus-value ou une moins-value importante selon la variation du cours pendant la recherche des bitcoins.

Conclusion

L’opacité et le mystère autour de ces échanges secrets ne viennent pas de la crypto. Mais ces pratiques se prêtent particulièrement bien à notre univers. Plus le domaine s’institutionnalise, plus les ordres de type OTC fleuriront.