Vélodrome est un AMM modelé sur Solidly conçu pour fournir une liquidité profonde et un faible slippage aux protocoles sur Optimism tout en optimisant correctement la liquidité pour leurs propres cas d’utilisation.

Tout le contenu Coin Academy pour Velodrom Finance (VELO)

Alors que nous nous aventurons dans une saison baissière où les réseaux sont de moins en moins utilisés et les innovations moins suivies, il existe encore certains secteurs comme les réseaux Layer 2, qui arrivent à garder un certain engouement.

Les projets Layer 2 multiplient les Airdrops de tokens, les projets phares des L1 migrent sur des L2 et les fees sont encore plus abordables que jamais. Ces arguments forcent un certain intérêt initial chez les utilisateurs crypto.

Si ces réseaux ne nous sauveront probablement pas d’un marché baissier, ils visent néanmoins à créer une expérience plus fluide, des frais moins onéreux, tout en exécutant des transactions à grande vitesse pour leurs utilisateurs. Cet engouement sur les L2 est présent depuis quelques mois et Optimism vise à en devenir le leader.

Cependant, on ne peut en devenir le leader sans une liquidité suffisante sur le marché. Pour cela, il faut un protocole qui puisse faciliter l’apport de liquidités et les échanges au moment où la TVL d’Optimism prend son envol. Et c’est pour accomplir cet objectif qu’est né Velodrome Finance.

Qu’est-ce que Vélodrome Finance?

Velodrome Fi est un AMM (Automated Market Maker) et une place de marché de liquidité sur Optimism. Un AMM est un programme prenant la forme d’un smart contract qui permet de fournir de la liquidité et de proposer un prix entre deux cryptomonnaies à tout moment pour un utilisateur de manière décentralisé (l’échange se fait entre les utilisateurs de la plateforme grâce à un smart contract).

On pourrait comparer Vélodrome a des projets plus connus comme Uniswap ou PancakeSwap. Cependant, le protocole adopte plus des caractéristiques du « tristement » célèbre Solidly, mais aussi des aspects techniques de Curve, Convex et Votium.

Pour mieux comprendre le fonctionnement d’un AMM, vous pouvez lire notre article sur les AMM ici.

Comment fonctionne Vélodrome Finance?

Très proche de Solildly

En tant qu’AMM adapté de Solidly, Velodrome Finance est doté des fonctionnalités popularisées par Uniswap V2 et Curve, tout en adaptant quelques nouveautés essentielles au développement de l’écosystème Optimism.

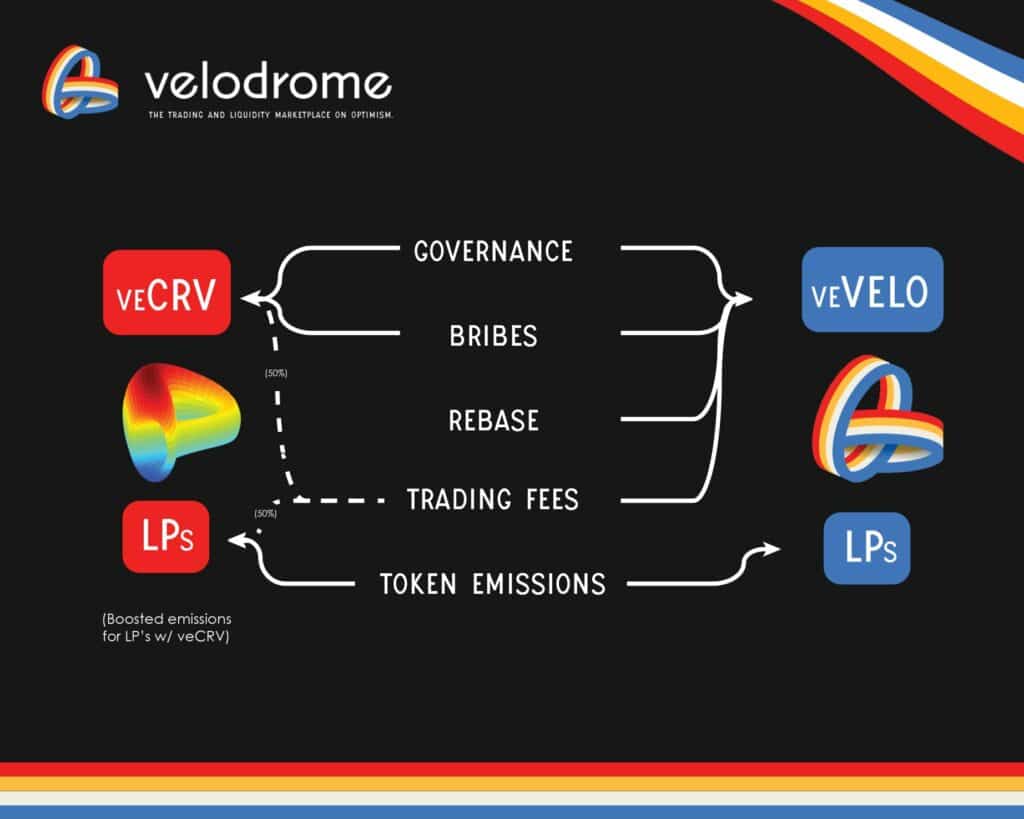

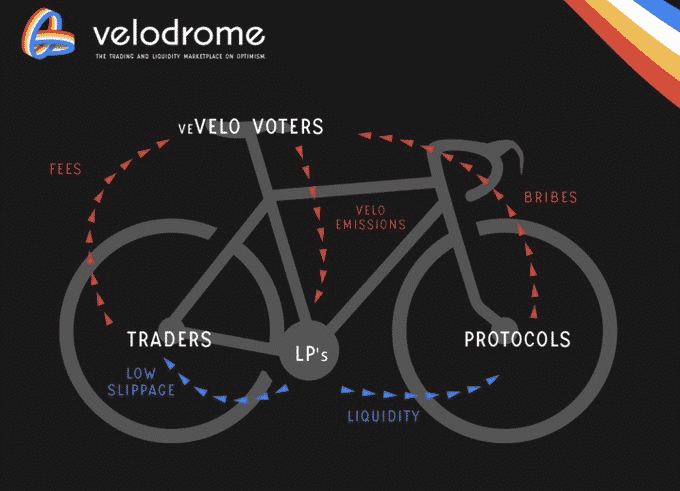

Velodrome s’inspire de Solidly, qui a été conçu comme un AMM de nouvelle génération optimisé pour faciliter l’échange d’actifs corrélés et non corrélés. Comme dans le cas de Curve, ceux qui verrouillent leurs tokens peuvent voter pour diriger les émissions vers les pools souhaités et recevoir une part des revenus des frais du protocole.

Toutefois, contrairement à Curve, où les détenteurs de CRV pouvaient staker des CRV et diriger les futures émissions de CRV vers des pool non productives (qui ne produisaient pas de frais), Solidly et Velodrome par conséquent, a été conçu pour encourager les frais d’échange plutôt que la liquidité passive. Les stakers de votes sur Solidly recevaient 100 % des frais pour les seuls pools pour lesquels ils avaient voté, ce qui favorisait les pools les plus productives de frais.

Le lancement de Solidly a échoué pour de nombreuses raisons, notamment à cause des bugs, d’une mauvaise structure d’émissions et distribution de tokens, une withelist de projets très bancales, etc. WeDao essaie de corriger ces problèmes via Velodrome avec pour objectif de rendre un produit solide et fonctionnel.

Token VELO et la Ve(3,3) Tokenomics

Vote Escrow

En visitant les classements de tokens sur Coin Academy, vous avez probablement remarqué de noms de tokens qui commencent par « Ve », ces initiales veulent dire « Vote Escrow » (Vote bloqué).

Ce mécanisme de Tokenomics « Vote Escrow », fonctionne avec des dépôts de vote. Ces dépôts de vote permettent aux détenteurs de tokens de choisir une période de blocage pour leurs tokens. Plus vous choisissez de bloquer vos tokens longtemps, plus vos tokens peuvent avoir de poids. La théorie veut que ceux qui sont prêts à bloquer leurs tokens le plus longtemps soient ceux qui croient le plus au protocole. Par conséquent, ce sont les personnes qui devraient récolter le plus de récompenses et avoir le plus de poids.

VELO et VeVELO

C’est de cette manière que Velodrome utilise deux tokens pour gérer son utilité et sa gouvernance :

- $VELO – token utilitaire ERC-20 du protocole

- $veVELO – token de gouvernance ERC-721 sous la forme d’un NFT (non fongible token)

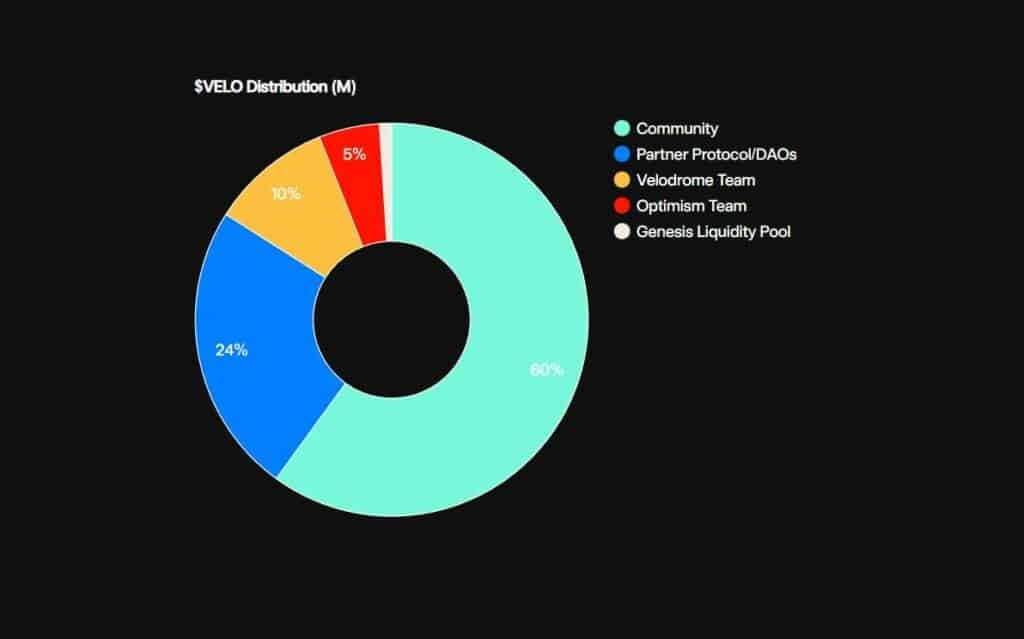

L’offre initiale de VELO est de 400 millions de tokens, avec 60% de cette offre distribuée en forme de Airdrop à la communauté le premier jour du lancement, 24% supplémentaires aux partenaires et aux DAO, 10% à l’équipe Velodrome, 5% à l’équipe Optimism, et 1% supplémentaires dans les pools de liquidité de départ.

Ce qui concerne la gouvernance avec le token veVELO, la période de verrouillage peut aller jusqu’à 4 ans avec la relation suivante :

- 100 $VELO bloqués durant 4 ans deviendront = 100 $veVELO

- 100 $VELO bloqués durant 1 an deviendront = 25 $veVELO

Plus la période de verrouillage est longue, plus le pouvoir de vote et les récompenses que reçoit le détenteur de veVELO sont élevés.

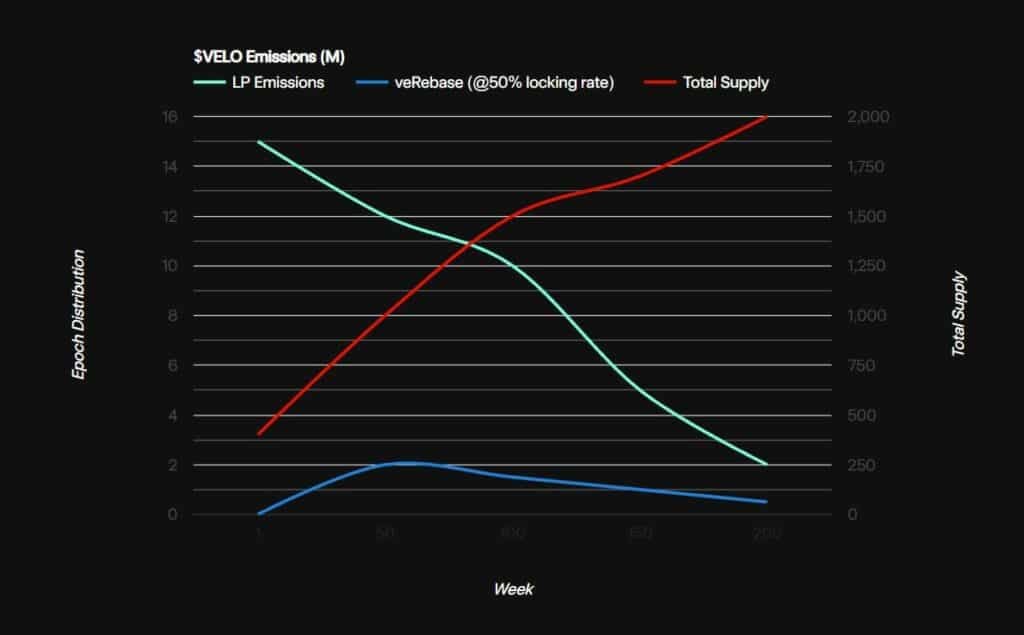

Le token natif du protocole, VELO, a une émission hebdomadaire qui est distribuée aux fournisseurs de liquidité et il peut être donc verrouillé pour des tokens veVELO, qui ont le pouvoir de vote sur les pools de liquidité qui reçoivent les émissions hebdomadaires.

En ce qui concerne les récompenses hebdomadaires pour les fournisseurs de liquidités, elles sont actuellement à 14.2 millions de VELO et diminuent de 1 % par semaine (epoch), ce qui signifie que plus vous participez tôt, plus la récompense est importante. Les votants reçoivent les commissions de négociation et les pots-de-vin collectés auprès des pools de liquidité pour lesquels ils votent, ainsi qu’un rabaissement anti-dilutif.

Le protocole fait en sorte que les tokens verrouillés ne soient pas dilués par les émissions continues du protocole en adoptant un rabais pour leurs veTokens. Les détenteurs de $veVELO reçoivent un rabais proportionnel aux émissions LP de l’epoch et au rapport entre $veVELO et $VELO, réduisant ainsi la dilution du pouvoir de vote pour leurs $veVELO.

Pour éviter cette dilution par les émissions agressives de tokens, le montant du rabais hebdomadaire est calculé selon la formule suivante :

(veVELO.totalSupply ÷ VELO.totalSupply)³ × 0,5 × Émissions

Comme les émissions ont commencé avec un taux hebdomadaire de 15M tokens par semaine (qui diminue de 1% par semaine), il aura forcément un taux d’émission très élevé et devrait profiter aux premiers participants. Cependant, si vous ne verrouillez pas ou ne fournissez pas de liquidité, attendez-vous à être fortement dilué si vous êtes juste un détenteur de tokens.

Il convient de prêter attention aussi au calendrier d’acquisition des droits de l’équipe :

– 15 520 816 $VELO acquis pendant 12 mois, 6 mois de blocage en $veVELO suivi d’une période de déblocage linéaire de 6 mois. 0,5 % des émissions totales, prélevées sur les émissions au trésor, seront ajoutées à cette tranche pour le contrôle de la dilution.

– 7 200 000 $VELO acquis durant 24 mois, 12 mois de blocage en $VELO suivi d’une période de déblocage linéaire de 12 mois.

– Tous les paiements courants effectués aux membres de l’équipe en $VELO seront acquis pendant 6 mois, 3 mois de blocage en $veVELO suivi d’une période de déblocage linéaire de 3 mois.

– 25% des tokens acquis seront investis en $veVELO pour voter sur les paires de vélodromes.

D’autres caractéristiques de Velodrome Finance

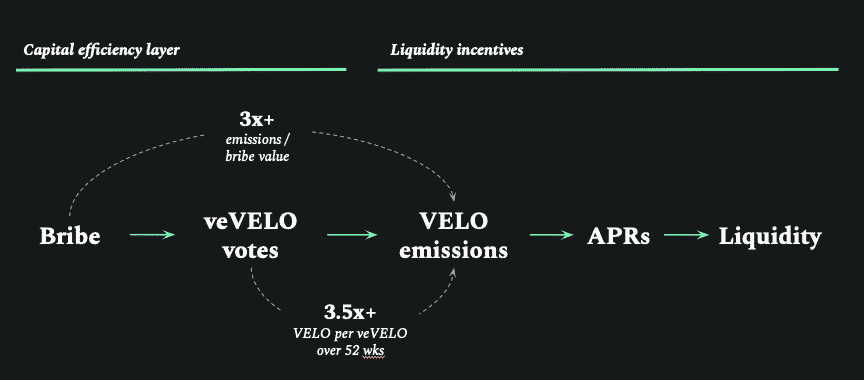

Les pots-de-vin

De la même manière qu’il y a des pots-de-vin dans Curve et Solidly, il y a des pots-de-vin ici aussi. Ce qui signifie que les lockers recevront un revenu s’élevant à 100% des frais de négociation de la pool pour lequel ils ont voté et des pots-de-vin ultérieurs. Cependant, dans ce cas, ils ne reçoivent ce montant que pour le pool de liquidité pour lequel ils ont voté. Le raisonnement derrière cela est d’aligner les incitations et de s’assurer que les gens votent pour les pools de liquidité qui génèrent le plus de frais pour les détenteurs de tokens.

Gouvernance NFT

Le verrouillage de tokens est un problème auquel les utilisateurs sont confrontés lorsqu’ils envisagent la perspective d’obtenir un pouvoir de gouvernance dans un projet.

L’impossibilité d’utiliser le capital dans un marché qui évolue extrêmement rapidement est un risque qui doit être correctement pondéré. C’est l’avantage de la gouvernance NFT qui signifie que le token de gouvernance veVELO est transformé en un NFT qui peut être échangé sur le marché secondaire. Cela vous donne une porte de sortie pour vos tokens verrouillés. Cela permet une plus grande efficacité du capital, ce qui est dans l’intérêt des détenteurs et du protocole (car les tokens sont verrouillés dans tous les cas).

Whitelisting

Sur Solidly, la whitelist des projets a été exploitée, permettant aux acteurs de jouer avec les émissions. Par exemple en déployant des paires d’échange avec des tokens entièrement détenus par le créateur et en dirigeant les émissions vers ces pools. Le système de pools non régulé est inefficace, les émissions sont mal reparties et les mauvais acteurs peuvent pousser en avant des pools inutiles et changer les votes à la dernière minute.

En implémentant une whielist, velodrome veut s’assurer d’avoir que des paires utiles qui attireront un volume élevé et apporteront de la valeur à l’écosystème Optimism. De cette manière, le lancement du projet à été fait avec une liste initiale de tokens et de partenaires suggérés par Optimism tout en ajoutant des partenaires régulièrement.

En outre, Velodrome à tirer des leçons de l’expérience Solidly en matière de liste blanche. Bien entendu, un certain pourcentage de détenteurs de veVELO pourront également initier un vote pour ajouter certains tokens, qui seront ensuite disponibles pour les autres.

Actuellement, Velodrome dispose de partenaires de renommée, notamment Optimism, MakerDAO, Frax Finance, Redacted, Alchemix, Liquity, Hop Protocol, Synthetix et bien d’autres encore. Vous pouvez suivre leur compte twitter pour être au courant de toutes les novelles.

Le Commissaire

Pour garantir que le protocole ne puisse pas être exploité par des acteurs tentant de profiter des émissions, en plus de la Whitelist, la DAO se garde le pouvoir de mettre des tokens sur liste noire.

Cette partie de la DAO s’appelle « the Commissaire » et sera initialement composée de sept membres de l’équipe de Vélodrome et de personnalités éminentes de la communauté Optimism.

Qui est derrière ce projet ?

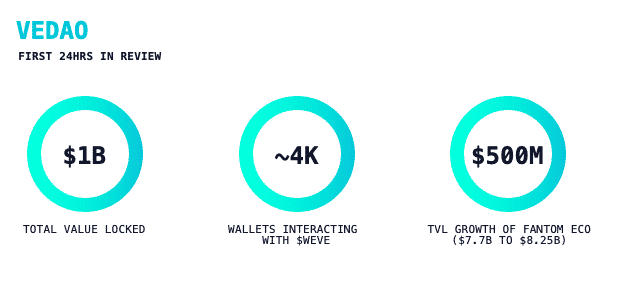

L’équipe derrière Velodrome Finance est composée de personnes de la VeDAO. Cette DAO avait comme objectif de s’engager activement dans le développement de l’écosystème Solidly, lancé principalement sur le réseau Fantom, tout en apportant une valeur à long terme à la communauté VeDAO.

L’équipe Velodrome a depuis développé une expertise approfondie sur Solidly et ses mécanismes, devenant ainsi une ressource incontournable pour les protocoles et les chaînes qui recherchent un soutien sur ces types de sujets.

En chiffres, la VeDAO a réussi à attirer 1 milliard de dollars de TVL (Total Value Locked) et environ 1,1 million de dollars d’actifs de trésorerie dès les premiers jours de son exitance. Même si la VeDAO avait subi un grand coup après qu’Andre Cronje ait annoncé son retrait de l’industrie DeFi, la DAO à montre sa consistance et son engagement dans l’écosystème avec une reconstruction du projet initial maintenait sur Optimism.

Vous pouvez suivre les réflexions de l’équipe VeDAO après la chute de Solidly et avant la création de Velodrome Finance sur leur Medium.

Conclusion

Le protocole vise essentiellement à recréer le succès de Curve sur Optimism tout en s’y inspirant de Solidly. Curve est devenu l’échange universel par défaut où les gens veulent échanger un actif spécifique (stablecoins) avec un faible slippage et un volume très élevé, ce qui est très difficile à recréer.

En termes de distribution de tokens, l’airdrop de Velodrome était très généreux, distribuant 60% de l’offre initiale le premier jour du projet, en ciblant les protocoles et les utilisateurs les plus susceptibles de contribuer à Velodrome, tels que les détenteurs de tokens de la veDAO, les utilisateurs d’Optimism, et les utilisateurs de protocoles tels que Curve et Convex.

Ce que nous créons ici, en donnant des tokens aux utilisateurs « fidèles » et aux protocoles (qui seront plus susceptibles de bloquer leurs allocation), c’est une retrait de tokens du marché pour réduire la pression de vente. Cependant, de cette manière vous pouvez facilement vous retrouver en tant que liquidité de sortie si vous ne suivez pas l’avancée du protocole et le calendrier de distribution / déverrouillage de tokens.

Néanmoins, les récompenses du yield sont très lucratives au début. Mais cela a un prix, ce prix c’est qu’il y a beaucoup de pression de vente sur le token au fur et à mesure qu’il sera récolté et vendu. Bien que cela puisse être considéré comme un point de vue négatif, la nuance est nécessaire. Si le protocole gagne en popularité avec cette stratégie, il pourra atteindre son objectif de devenir la couche de liquidité de base sur Optimism et il sera certain qu’il générera beaucoup de volume. Dans ce cas, il y aura une valeur réelle et des revenus intéressants pour les détenteurs du token. En cas de succès, le protocole sera un fort générateur de revenus, donc un fort soutien pour le prix du token.