L’année 2022 a été la pire année pour les marchés financiers depuis au moins 50 ans. Le moins qu’on puisse dire, c’est que le marché des cryptos lui aussi n’a pas été épargné. Bear market, faillite de FTX et Blockfi, autant dire que tous ces ingrédients ont pu faire mal à énormément de portefeuilles d’investisseurs. Cependant, la baisse de la valeur des wallets ne signifie pas pour autant qu’il n’y aura pas de transactions imposables et donc d’impôt à payer.

WaltioWaltio, l’outil de stratégie fiscal français, permet néanmoins à ses utilisateurs d’optimiser leur fiscalité ! En effet, jusqu’au 31 décembre 2022, les personnes ayant réalisé des plus-values imposables mais se retrouvant désormais en moins-value peuvent diminuer voire annuler complètement leurs impôts ! En lisant ces lignes, vous vous insurgez peut-être en vous disant : « mais pourquoi payer des impôts si mon portefeuille est en négatif ? »

Rappelons que le montant d’impôts dû est calculé sur la valeur du portefeuille au moment de la cession imposable d’actifs numériques. Pas très clair ? Prenons donc l’exemple de Paul. Voici les différentes transactions réalisées par Paul au cours de l’année 2022 :

| Janvier 2022 | Paul achète 6000€ de BTC |

| Mars 2022 | Le portefeuille de Paul vaut désormais 10000€ |

| Avril 2022 | Paul vend pour 2500€ de BTC |

| Novembre 2022 | Après la chute du marché, le portefeuille de Paul vaut maintenant 3000€ |

Nous constatons donc qu’en novembre 2022, Paul est en perte sur ses investissements. Néanmoins; il doit toujours payer un impôt sur sa vente de BTC, car sa cession se réfère à la valeur de son portefeuille (10k) au moment de la vente. Sachez tout de même qu’il est possible de mettre en place une stratégie fiscale pour réduire son impôt !

Réduire ses impôts crypto avec Waltio

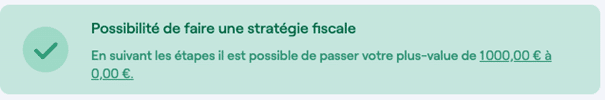

Waltio dispose d’un outil spécifiquement conçu pour répondre à cette situation. Avec ce dernier, la plateforme peut détecter automatiquement si l’utilisateur est éligible ou non à une optimisation de son montant imposable. Pour réduire le montant d’impôt, cet outil identifie de potentielles compensations des plus-values réalisées avec des moins-values latentes sur votre portefeuille. Notons que si vous n’êtes pas en moins-values latentes, alors il n’y a pas de possibilités de réduire votre imposition.

Reprenons l’exemple de notre ami Paul. Voilà comment avec Waltio, Paul aurait pu annuler ses impôts crypto sur l’année 2022 :

| Janvier 2022 | Paul achète 6000€ de BTC |

| Mars 2022 | Le portefeuille de Paul vaut désormais 10000€ |

| Avril 2022 | Paul vend pour 2500€ de BTC, dont 1000€ de plus-value |

| Avril 2022 | Le portefeuille de Paul vaut désormais 7500€ |

| Novembre 2022 | Après la chute du marché, le portefeuille de Paul vaut maintenant 3000€ |

| Décembre 2022 | Il vend à perte pour 2 000 € : sa plus-value passe de 1 000 € à 0€ et Paul rachète juste après la vente |

Voilà comment Paul a réussi à complètement annuler ses impôts sur l’année, et ce légalement ! Pierre Morizot, CEO de Waltio, s’est exprimé sur le sujet :

“Pour beaucoup de propriétaires de cryptomonnaies, il s’agit de la première année de bear market’. Certains ont même connu la disparition ou le blocage de leurs fonds sur certaines plateformes d’échanges comme FTX. Grâce à cette fonctionnalité, nous souhaitons permettre aux propriétaires de crypto-actifs de réduire leurs pertes. Nous avons voulu rendre cette fonctionnalité accessible au plus grand nombre, y compris au sein de notre offre gratuite.”

Alors, envie de tenter l’aventure Waltio et vous aussi réduire voire annuler vos impôts crypto ? Créez votre compte gratuitement juste ici (lien non sponsorisé). Attention, pour bénéficier de cet avantage sur l’année fiscale 2022, ces optimisations doivent être réalisées avant le 31/12/2022.

Questions fréquemment posées au sujet de Waltio, le choix de Coin Academy

1. Quelles sont les obligations fiscales liées aux crypto ?

En France, les détenteurs de crypto-actifs ont deux principales obligations fiscales. Premièrement, ils doivent déclarer les plus-values ou moins-values résultant de la cession d’actifs numériques, que ce soit contre des monnaies fiduciaires ou pour acquérir des biens et services. Deuxièmement, ils doivent déclarer tous les comptes liés aux crypto-actifs créés, utilisés ou clôturés au cours de l’année.

2. Faut-il déclarer les moins-values réalisées ?

Oui, les moins-values doivent être déclarées, car elles influencent le montant imposable. Même en cas de moins-value globale, celle-ci doit être déclarée, sans toutefois entraîner d’impôt à payer.

3. Le coût du service Waltio dépend-il de l’ensemble des transactions effectuées ?

Non, le tarif de Waltio dépend uniquement des transactions réalisées durant une année spécifique, et non du total des transactions.

4. Quelles plateformes sont compatibles avec Waltio ?

Waltio est compatible avec plus de 190 plateformes, incluant des échanges centralisés (Binance, Coinbase) et des portefeuilles décentralisés (Metamask, Ledger).

5. Comment procéder si la plateforme utilisée n’est pas prise en charge par Waltio ?

Si votre plateforme n’est pas compatible, vous pouvez ajouter manuellement les transactions ou utiliser un format de fichier spécifique à Waltio.

6. Quels documents sont fournis par Waltio ?

Waltio fournit un certificat fiscal, une annexe de déclaration annuelle des plus-values (formulaire 2086 pré-rempli), une fiche de stock et un grand livre. Des informations sur le formulaire 3916-BIS sont également fournies.

7. Comment déterminer si votre activité crypto est amateur ou professionnelle ?

Pour déterminer le caractère occasionnel ou professionnel de votre activité, plusieurs critères sont à considérer, tels que le montant des opérations, la part des revenus issus du trading et les moyens mis en œuvre. Un avocat fiscaliste peut vous aider à qualifier votre activité.

8. Que signifient les avertissements émis par Waltio ?

Les avertissements servent à attirer votre attention sur des transactions potentiellement imposables. Ils vous incitent à vérifier et catégoriser correctement vos transactions pour obtenir un calcul précis du montant imposable.

9. Que faire si vous n’avez jamais déclaré vos crypto ?

Il est conseillé de consulter un avocat fiscaliste spécialisé en actifs numériques pour vous accompagner dans la régularisation de votre situation fiscale. Waltio peut prendre en charge les déclarations fiscales de 2019 à 2022.

10. Le service Waltio est-il adapté pour les comptes ayant de nombreuses transactions et/ou des transactions en DeFi ?

Oui, Waltio supporte la plupart des blockchains et propose une offre personnalisée pour les situations complexes. Pour en savoir plus, contactez l’équipe Waltio à l’adresse [email protected].

11. Y a-t-il un service client pour aider les utilisateurs de Waltio ?

Oui, Waltio dispose d’une assistance clientèle pour aider les utilisateurs dans l’utilisation de la plateforme et répondre à leurs questions. Vous pouvez contacter l’équipe Waltio par e-mail à l’adresse [email protected].

12. Comment Waltio garantit-il la sécurité des données des utilisateurs ?

Waltio accorde une grande importance à la sécurité des données. La plateforme utilise des technologies de pointe pour protéger les informations personnelles et financières des utilisateurs. Les données sont chiffrées, stockées sur des serveurs sécurisés et protégées par des pare-feu. Waltio ne conserve pas les clés API des utilisateurs et n’a pas accès à leurs fonds.

13. Existe-t-il des alternatives à Waltio pour la déclaration fiscale des crypto-actifs ?

Parmi les alternatives à Waltio, on peut citer Koinly, CoinTracking, Accointing et CryptoTrader.Tax. Cependant, il est important de choisir une plateforme adaptée à la législation fiscale française et qui prend en compte les spécificités du marché local.

14. Quels sont les avantages de Waltio par rapport aux autres solutions de déclaration fiscale des crypto-actifs ?

Waltio se démarque par sa spécialisation dans la fiscalité française des crypto-actifs, assurant une conformité optimale avec les exigences des autorités françaises. La plateforme propose également une interface conviviale, un support client réactif et une large compatibilité avec les plateformes de trading et les portefeuilles.