Le stablecoin d’Aave, le GHO se positionne comme une belle innovation dans l’univers crypto. Comme tous les stablecoins, il cherche à garder une valeur stable autour d’une monnaie fiduciaire (fiat), ici le dollar.

Ce qui distingue GHO de nombreuses autres stablecoins sur le marché comme l’USDT ou l’USDC est son caractère décentralisé, transparent et sur-collatéralisé. Ces caractéristiques font du stablecoin GHO un token très liquide et sécurisé.

Sommaire

GHO, un stablecoin sur-collatéralisé

La sur-collatéralisation est un mécanisme de sécurité dans lequel la valeur totale des actifs déposés sur la plateforme comme garantie dépasse en tout temps la quantité de tokens émis.

Ce mécanisme est important pour être sûr que 1 GHO soit toujours échangeable contre $1, et ce même en cas de fluctuations majeures du marché.

Dans le cas d’un stablecoin centralisé comme USDT ou USDC, cette garantie est opaque : nous devons faire confiance à l’émetteur pour qu’il garde des fonds liquides qui assurent la valeur du stablecoin.

Dans le cas du stablecoin GHO, toutes les garanties sur les actifs qui sécurisent la valeur du jeton sont disponibles sur la blockchain à tous moments, ce qui est une garantie de sécurité supplémentaire.

Le stablecoin GHO est gouverné par la DAO d’Aave

Le stablecoin GHO est gouverné par la DAO d’Aave : ce mécanisme de sécurité permet à la fois de rendre toutes les opérations plus transparentes, mais aussi pour s’assurer que ces dernières aillent toujours dans le sens du bien commun.

En effet, c’est la communauté qui décide collectivement des changements apportés au GHO, et ce, de manière publique, permettant à tous de donner leur mot sur le futur du stablecoin.

Comment est créé le stablecoin GHO ?

Le stablecoin GHO est créé par des acteurs que l’on appelle « Facilitateurs« . Ceux-ci sont décidés par la gouvernance d’Aave et sont autorisés à créer des tokens GHO, selon les règles écrites dans leur smart-contract.

Aave est le premier Facilitateur du stablecoin GHO. Les utilisateurs qui déposent de la liquidité sur le protocole peuvent en retour emprunter des tokens GHO. Chaque token déposé dispose de réglages d'emprunts différents : par exemple, l’ETH permet d'emprunter plus de GHO que l’USDC.

Lorsqu’un utilisateur choisit d'emprunter du GHO, alors le Facilitateur va « créer » de nouveaux tokens GHO. En retour, l'emprunteur paye un taux d’intérêt annualisé fixé par la gouvernance d’Aave (aujourd’hui à 1.5% par an).

Dès que l’utilisateur souhaite payer sa dette de tokens GHO afin de libérer ses actifs bloqués en contrepartie, il renvoie l’intégralité des GHO au Facilitateur en plus des taux d’intérêt.

Les taux d’intérêt sont conservés par la DAO d’Aave et les tokens GHO sont brulés. Mais que se passe-t-il si un utilisateur ne rembourse pas son prêt et que la valeur de ses actifs descend en dessous du total de ses GHO empruntés ?

Alors un mécanisme de liquidation est déclenché.

La Liquidation

La liquidation est un mécanisme qui maintient la solvabilité et la sécurité du protocole. Ces liquidations se produisent lorsque la valeur des actifs mis en garantie par un utilisateur chute en dessous d’un certain seuil défini pour chaque actif en prêt, compromettant la sécurité de son emprunt.

Par exemple, sur Aave, l’utilisateur qui dépose des tokens ETH peut emprunter jusqu’à 80% de la valeur de ses tokens déposés et sera liquidé avec une pénalité de 5% sur ses actifs quand sa valeur empruntée est au-dessus de 83% de ses ETH qu’il a mis en prêt.

Dans ce cas, s’il dépose pour $1000 de jetons ETH, il peut emprunter au maximum jusqu’à $800 de jetons GHO et sera liquidé si le ratio « valeur du GHO emprunté / valeur de l’ETH déposé » descend en dessous de 0.83.

D’un autre côté, toujours sur Aave, l’utilisateur qui dépose des jetons LINK ne peut emprunter que jusqu’à 50% de la valeur de ses tokens déposés, avec une liquidation à 67% avec 7% de pénalité.

La liquidation est donc déclenchée quand la valeur totale des actifs qui sont utilisés pour emprunter d’autres actifs atteint son taux de liquidation. Pour les prêteurs et le système dans son ensemble, les liquidations garantissent que les fonds prêtés sont récupérés et que le protocole préserve son l’intégrité et sa solvabilité.

La liquidation n’est pas seulement un mécanisme défensif pour le protocole, mais elle offre également des opportunités pour d’autres acteurs du système, à savoir les liquidateurs. Ces liquidateurs sont des acteurs externes qui surveillent la plateforme Aave à la recherche de positions qui deviennent sous garantie.

Lorsqu’une telle position est identifiée, les liquidateurs peuvent intervenir pour rembourser une partie ou la totalité du montant emprunté par l’utilisateur. En échange, ils peuvent acheter la garantie de cet utilisateur à un prix réduit (sur Aave, le liquidateur rachète le taux de pénalité).

Cette remise offerte aux liquidateurs les motive à intervenir rapidement, garantissant ainsi que la plateforme reste solvable.

L’importance d’Aave dans le stablecoin GHO

Rappel : Qu’est-ce que Aave ?

Le protocole Aave est une plateforme proposant aux utilisateurs de prêter leurs crypto monnaies contre une rémunération. Elle permet également d'emprunter une quantité de crypto monnaies en mettant leur emprunt en garantie.

Ce protocole permet plusieurs usages assez innovants : par exemple, on peut penser à créer des boucles de levier ou même shorter un actif (c’est-à-dire parier à la baisse) directement sur la blockchain.

À ce jour (aout 2023), Aave sécurise près de 4 milliards de dollars d’actifs sur sa plateforme.

Pourquoi Aave dévoile-t-il un stablecoin ?

Un des atouts majeurs de la plateforme Aave est sa technologie de pointe dans le cadre des liquidations d'emprunts. En effet, la plateforme a prouvé à de nombreuses reprises la robustesse de son modèle.

En proposant aux utilisateurs un moyen de prêter leurs tokens contre l'emprunt de leur stablecoin natif GHO, Aave permet un taux compétitif ainsi que de la génération de frais pour la DAO. Aujourd’hui, les stablecoins comme USDC et USDT représentent plus de $500M de valeur empruntée.

En utilisant sa technologie de liquidation, couplée à la liquidité déjà préexistante sur sa plateforme, Aave s’assure de capturer une belle part de marché sur les stablecoins.

Mais il faut noter qu’Aave n’est pas la seule plateforme qui propose le GHO : d’autres acteurs, appelés « facilitateurs », peuvent, sous autorisation de la DAO, créer des tokens GHO. Découvrons leur rôle juste ici !

Qu’est-ce que les Facilitateurs du stablecoin GHO ?

Les « Facilitateurs » sont une liste de smart contracts définis par la DAO d’Aave qui sont autorisés à créer les tokens GHO. Il est important de noter que ces facilitateurs agissent conformément aux règles et directives établies dans leurs smart contracts, donc de manière automatisée.

Les facilitateurs peuvent être des smart contracts développés par Aave pour servir certains marchés spécifiques (par exemple, un marché spécifique aux RWAs, Real World Assets), mais peuvent être aussi d’autres protocoles.

Le ‘Seau’ des Facilitateurs

Pour garantir la sécurité du réseau ainsi que la pérennité du stablecoin GHO, chaque facilitateur dispose d’un plafond de création de stablecoins GHO. Par exemple, le marché Aave V3 peut créer au maximum 100M de tokens GHO.

La notion de Seau assure une décentralisation des facilitateurs : cela évite qu’un seul facilitateur ait une influence disproportionnée sur l’offre totale de GHO, renforçant ainsi la décentralisation et la sécurité du système.

Cette limitation est également un outil de gestion des risques, afin que même en cas de comportement malveillant ou d’erreur de la part d’un facilitateur, l’impact sur le système soit contenu et gérable.

Quel est le Rôle de la DAO d’Aave dans le stablecoin GHO ?

La Gouvernance d’Aave tient une place centrale dans la gestion et la surveillance de la stabilité du stablecoin GHO : elle détermine l’évolution du smart contract du stablecoin, le choix des Facilitateurs et leur limite de Seau ainsi que le taux d’intérêt de l'emprunt et reçoit en retour l’intégralité des récompenses.

Taux d’Intérêt & Remise du stablecoin GHO

Contrairement aux autres actifs disponibles sur Aave, lorsqu’un utilisateur choisit d'emprunter le stablecoin GHO, il n’y a aucun dépositaire de fonds à payer, car le token est créé de toute pièce.

De ce fait, le taux d’intérêt de l'emprunt du token est fixe et donné par la DAO, ce qui permet de réguler le prix du stablecoin sur le marché secondaire pour garantir la stabilité de celui-ci.

Si le prix du GHO sur le marché secondaire venait à dépasser le seuil de $1, cela indiquerait une forte demande pour une offre moindre. La DAO pourrait alors augmenter le seau des Facilitateurs ou bien baisser le taux d’intérêt de l'emprunt, pour qu’il y ait plus de GHO en circulation.

Inversement, si le GHO se négocie en dessous de son prix d’ancrage de $1, cela signifierait une plus grande offre pour une moins grande demande. Une augmentation des taux d’intérêt encourage les utilisateurs à rendre leurs tokens sur le protocole, baissant drastiquement l’offre disponible.

De plus, le stablecoin GHO dispose d’une remise pour les stakers de tokens AAVE. Cette remise est aussi décidée par la DAO.

Sécurité et Remise sur le stablecoin GHO :

Pour encourager les participants à renforcer la sécurité du protocole Aave, ceux qui mettent en gage (ou « stake ») leurs tokens AAVE dans le Module de Sécurité se voient offrir des réductions sur les taux d’intérêt lorsqu’ils empruntent du $GHO.

En cas de hack du protocole, ce sont ces fonds qui seront utilisés pour couvrir les pertes des utilisateurs. Cette remise sur l'emprunt de GHO permet alors de mettre une incentive en plus pour les stakers d’Aave et de renforcer leurs positions dans le module de sécurité.

La Remise fonctionne par palier : pour chaque token AAVE déposé dans le module de sécurité, l’utilisateur dispose d’une réduction de 30% sur l'emprunt de 100 GHO.

Si l’utilisateur souhaite par exemple emprunter 1 000 GHO, il devra déposer 10 AAVE dans le module de sécurité pour bénéficier de 30% de réduction sur tout son emprunt.

Dans le cas où il aurait déposé seulement 5 AAVE par exemple, alors il disposera d’une réduction de 30% sur l'emprunt de 500 AAVE mais devra payer 100% des frais sur les 500 AAVE restants.

Par nature, les taux de réductions sont décidés par la DAO et sont donc sujets à changement. Pour contrer les « mauvaises surprises » et assurer une certaine stabilité, les taux de réduction sont verrouillés pour des durées spécifiques décidées par la DAO.

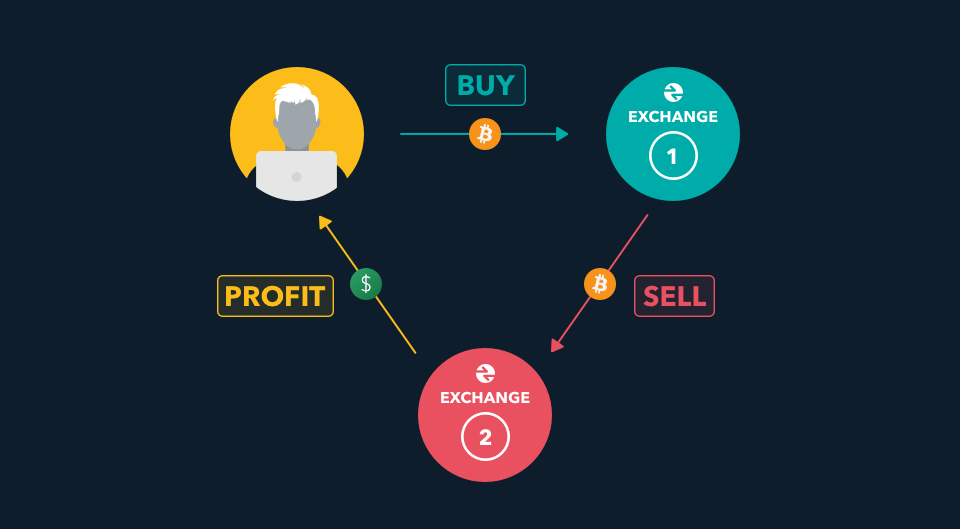

Opportunités d’Arbitrage

Au-delà des interventions directes de la gouvernance d’Aave, les acteurs du marché ont un rôle important à jouer dans la stabilisation du prix du GHO.

Les écarts de prix entre différents marchés ou plateformes peuvent créer des opportunités d’arbitrage pour les traders : en achetant du GHO là où il est moins cher et en le vendant là où il est plus cher, les arbitragistes contribuent naturellement à équilibrer l’offre et la demande, et donc à stabiliser le prix du GHO.

FlashMint et FlashMinter

Le FlashMinter est un des facilitateurs du GHO, qui permet la création et la destruction instantanée de GHO dans le même bloc, contre des frais payés par l’utilisateur.

Cette caractéristique permet aux traders de bénéficier d’une grande liquidité tout en garantissant au protocole que les tokens sont bien retournés dans la même transaction.

Le rôle du Facilitateur FlashMinter est donc essentiel pour le bon fonctionnement de la liquidité et du prix du GHO. En assurant une réponse rapide et efficace aux demandes, ils contribuent à renforcer la flexibilité et la robustesse du système GHO dans son ensemble.

Conclusion sur le stablecoin GHO

Aave, avec son stablecoin GHO, illustre la puissance et la flexibilité de la finance décentralisée. En intégrant toute la suite d’outils de la DeFi dont la gouvernance, le Module de Sécurité et les liquidations, Aave s’assure que son stablecoin puisse performer dans le futur.

La mise en place de ces mécanismes complexes et interconnectés démontre comment la DeFi peut rivaliser, voire surpasser, les systèmes financiers traditionnels en termes d’efficacité, de sécurité et d’innovation.

Or quelques points noirs subsistent, notamment, les problèmes de gouvernance ainsi que la liquidité restreinte d’un stablecoin décentralisé. Finalement, seul l’avenir nous dira si le stablecoin GHO bénéficiera de l’adoption qu’il mérite.