Les pools de liquidité ont défini une nouvelle norme pour les échangeurs décentralisés (DEX), tout en permettant aux investisseurs d’obtenir un rendement sur leurs actifs.

Introduction pool de liquidité en DeFi

La Finance décentralisée (DeFi) vise à décentraliser les services financiers classiques tels que les prêts, les emprunts et échanges d’actifs. Depuis maintenant deux ans, les protocoles DeFi se multiplient et une majeure partie de cette croissance est axée vers la décentralisation de la liquidité, en tirant profit des pools de liquidités.

Avec plus de 75 milliards de dollars de TVL (Total Value Locked) et un volume quotidien de 5 milliards de dollars, les pools de liquidité permettent des échanges sécurisés, incensurables et sans tiers de confiance à travers le monde entier.

Définition pool de liquidité en DeFi

On peut représenter les pools de liquidité comme un ensemble de fonds verrouillés et sous le contrôle d’un smart contract codé dans la blockchain. Les pools de liquidité permettent dans la majorité des cas des transactions entre particuliers sans tiers de confiance, comme l’emprunt, le prêt et l’échange de crypto actifs.

Les pools de liquidité sont la fondation de l’ensemble des protocoles décentralisés (DEX) comme Curve Finance, AAVE et Uniswap.

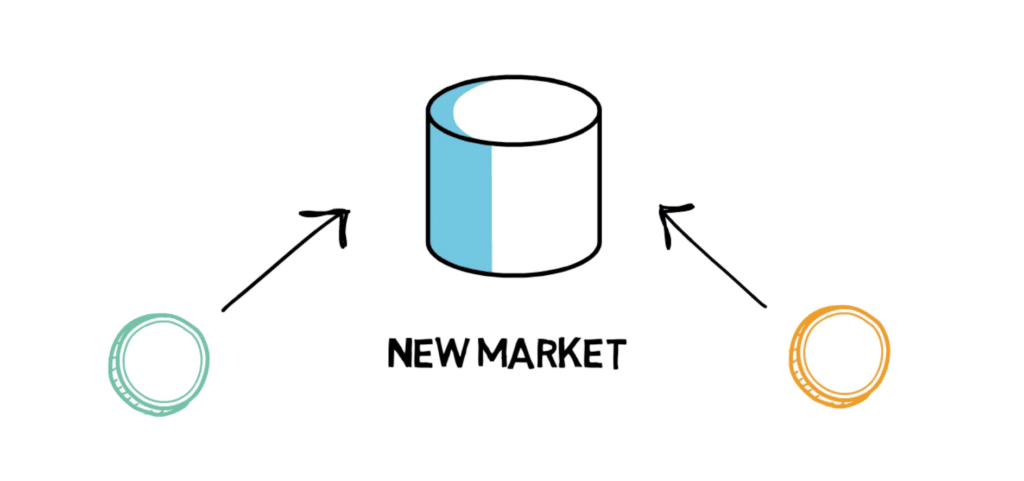

Les utilisateurs peuvent déposer des fonds au sein des pools de liquidité, généralement sous forme d’une paire de token afin de créer un marché entre ces actifs.

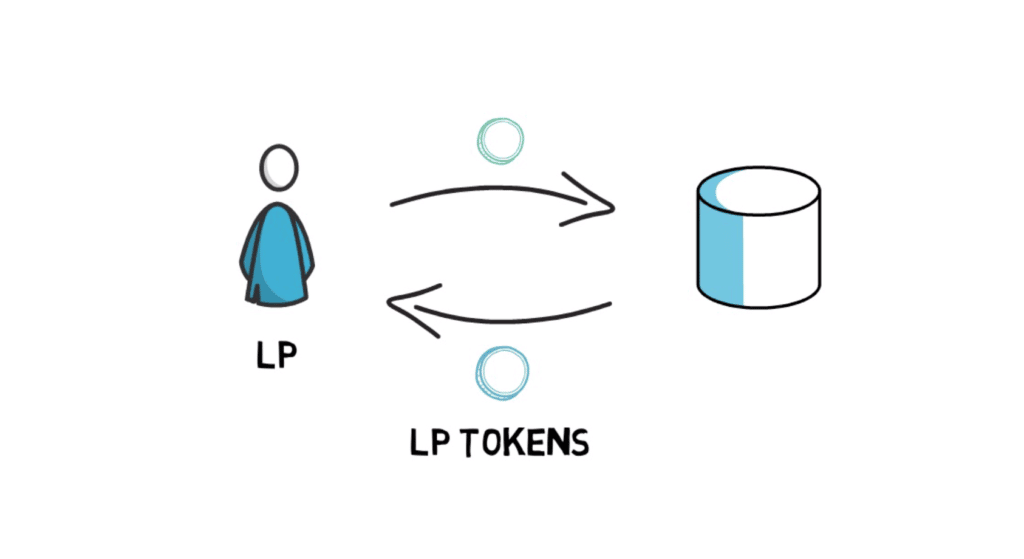

L’utilisateur appelé Liquidity Provider (fournisseur de liquidité) percevra en contrepartie les différents frais de transaction de la pool.

L’importance des pools de liquidités en DeFi

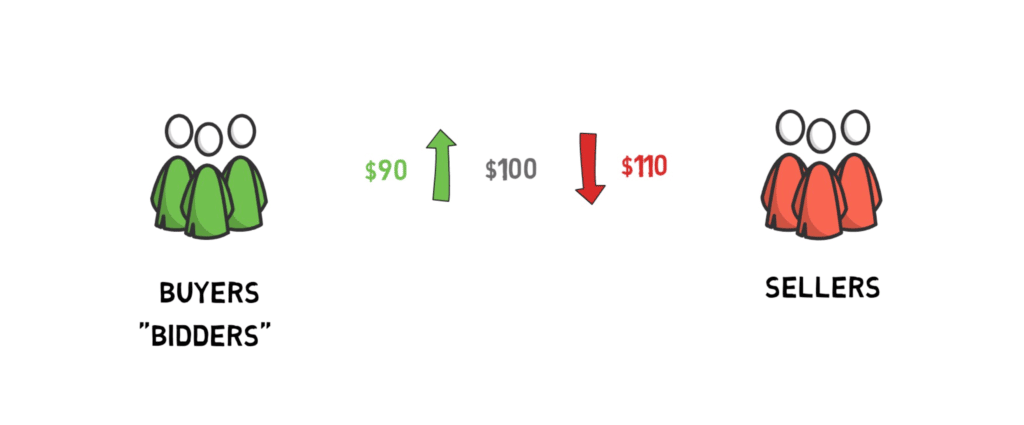

Les pools de liquidité sont aujourd’hui primordiales au sein de la DeFi. À l’opposé des échangeurs centralisés, les DEX ne fonctionnent pas sur le principe d’un order book (carnet d’ordre) qui permet aux vendeurs et acheteurs de trouver un prix d’entente, afin de s’échanger des actifs.

Dans un modèle de carnet d’ordres, les acheteurs visent à acheter un actif au prix le plus bas possible, tandis que les vendeurs se concentrent sur la vente de l’actif au prix maximum.

L’order book n’est pas compatible avec la demande, le volume d’échange et les frais de transaction sur une blockchain.

C’est pourquoi les pools de liquidité ont été inventées, permettant à un utilisateur d’échanger un token et de recevoir les liquidités de manière instantanée. Le prix d’échange n’est donc plus déterminé par un order book mais par un Automated Marker Maker (AMM), et la liquidité est apportée par les pools de liquidité.

Les pools de liquidité fonctionnent de ce fait de pair avec un AMM permettant d’offrir des échanges, emprunts, prêts décentralisés et sécurisés au sein de la blockchain en se basant sur la technologie des smart contracts.

Fonctionnement des pools de liquidités en DeFi

Les pools de liquidité sont essentiellement un ensemble de fonds déposés par les fournisseurs de liquidité dans un smart contract. Traditionnellement, deux crypto monnaies sont réparties à valeur égale au sein de la pool.

Un Automated Market Maker (AMM) s’occupe d’équilibrer la part de token au sein de la pool et d’établir un prix d’échange pour la paire en question.

Lorsqu’un utilisateur souhaite acheter, il n’a pas besoin de compter sur un vendeur à ce moment précis. Au contraire, une liquidité adéquate dans la pool permet l’exécution de la transaction.

Vous n’avez donc pas de vendeur de l’autre côté de la transaction lorsque vous achetez un token sur un DEX. L’algorithme (AMM) gère l’ensemble de la transaction.

Un autre fait intéressant concernant les pools de liquidité DeFi est la possibilité pour quiconque de devenir un fournisseur de liquidité.

À quoi servent les tokens LP en DeFi ?

Il est possible pour n’importe quel utilisateur de la DeFi de déposer des actifs au sein d’une pool de liquidité. Aucune censure, frais additionnels ou KYC n’est requis afin de participer.

Quand un investisseur souhaite déposer des liquidités au sein d’une pool, il dépose une paire de tokens ayant chacun une valeur équivalente.

Par exemple : une personne souhaitant déposer 200$ dollars dans une pool ETH/USDT déposera 100$ d’ETH et 100$ d’USDT.

En contrepartie, l’investisseur reçoit des Liquidity Provider Tokens (LP tokens) représentant sa part déposée au sein de la pool. Les LP tokens fonctionnent comme une preuve de dépôt certifiant au smart contrat que tel utilisateur a bien déposé X$ au sein de la pool et l’utilisateur reste libre de les retirer à tout moment.

Lorsqu’une personne effectue une transaction, les frais de transaction sont déduits de l’actif que le trader envoie au contrat d’échange et ajoutés à la pool de liquidité après la transaction. Cette part ajoutée à la pool de liquidité augmente la valeur des LP tokens : ce sont les frais perçus par l’investisseur pour son apport de liquidité au sein de la pool.

Traditionnellement les DEX ont des frais entre 0.03-0.05% par transaction permettant aux fournisseurs de liquidité de percevoir entre 3 et 10% d’intérêts annuels.

La plupart des DEX offrent la possibilité de farmer leur jeton natif afin d’attirer les utilisateurs sur leur plateforme. Pour ce fait l’investisseur devra staker ses tokens LP et recevra en contrepartie des tokens natifs du protocole, tels que le JOE sur TraderJoe ou le UNI sur Uniswap.

On appelle plus communément cette stratégie le yield farming.

Conclusion sur les pools de liquidité en DeFi

Les pools de liquidité sont l’une des technologies les plus innovantes au sein de l’écosystème DeFi ces dernières années.

Les pools de liquidité sont à la base de l’ensemble des protocoles DeFi, sécurisant les différents échanges, prêts et emprunts sans recourir à un tiers de confiance.

Les pools de liquidité offrent de nombreuses opportunités de rendement pour les utilisateurs de la DeFi. Cela se traduit par une multitude de nouveaux jetons afin d’inciter l’apport de liquidité sur les différents protocoles.

Les jetons de gouvernance tels que le CRV prennent de l’importance et permettent de diriger les opportunités de rendement.