Dernière modification effectuée le 02.10.2023 18:52

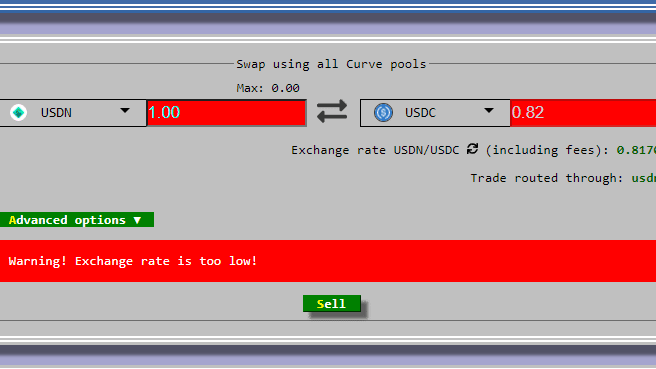

Le stablecoin algorithmique $USDN basé sur le projet WAVES s’est fortement décroché du cours du dollar, atteignant $0,83 alors que le projet WAVES et ses fondateurs sont accusés d’alimenter un gigantesque schéma ponzi.

Les stablecoins algorithmiques sont de plus en plus populaires, bien que beaucoup considèrent ce fonctionnement comme étant encore en phase de test pour le moment.

$USDN est le stablecoin algorithmique du protocole Waves. Une comparaison simpliste revient à $USDN = $UST et Waves ($WAVES) = Terra ($LUNA).

En reprenant cette comparaison, le protocole phare du Layer 1 Waves est Vires Finance (que l’on peut rapprocher à Anchor protocol chez Terra).

Une croissance impressionnante, WAVES surperfome le marché

Les raisons pour les performances impressionnantes de l’écosystème Waves et son jeton natif ces derniers mois ne sont pas totalement claires. Tout d’abord surnommé l’Ethereum russe, Waves a, semblerait-il, bénéficié de l’invasion russe en Ukraine et des sanctions financières qui ont suivi. Les traders peu expérimentés adorent surfer sur les narratives de ce style et cela n’a rien de nouveau, mais cette poussée du prix du $WAVES semble avoir provoqué un effet boule de neige.

Quelle est la fonction du Layer 1 Waves ?

$WAVES permet principalement de mint le stablecoin natif de l’écosystème $USDN, mais aussi de le backer pour assurer un prix équivalent à $1.

En achetant du $WAVES, l’utilisateur peut alors obtenir de l’$USDN et le staker pour bénéficier d’un yield lucratif. Le prix du $WAVES et la quantité de jetons par rapport au nombre d’$USDN sont des variables qui impactent le yield perçu par les stakers.

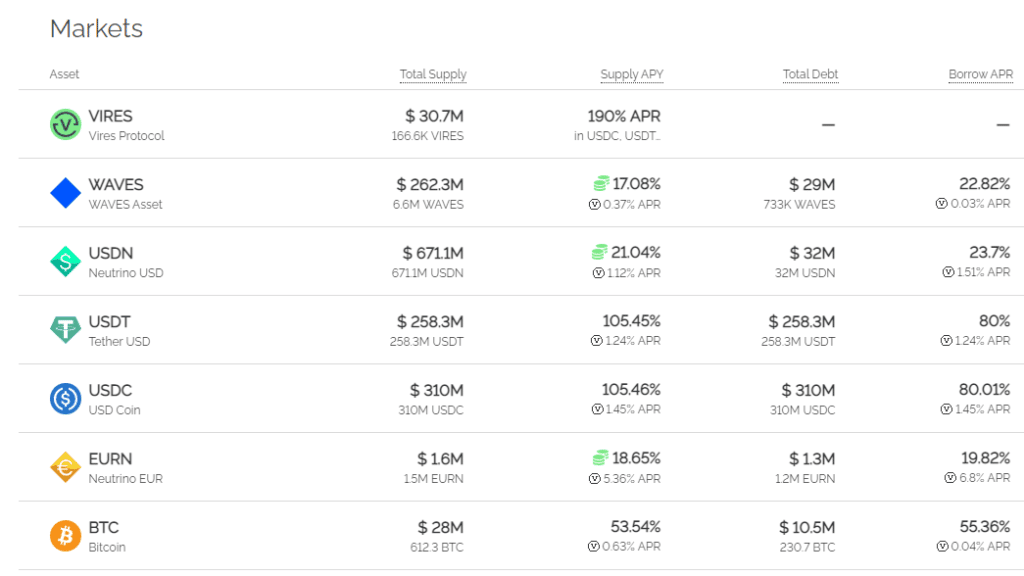

Le protocole Vires Finance, responsable de la majorité de la TVL Waves propose un système classique de lend / borrowing (prêt / emprunt), mais les taux d’emprunt paraissent anormalement élevés, bien trop pour être intéressants. Le volume des transactions sur le réseau est également bien loin des plus hauts historiques, pourtant, le prix du $WAVES s’est envolé récemment.

Cela semblerait provenir d’un volume d’échange extrêmement élevé en Corée, plus particulière sur l’exchange UpBit, où le jeton $WAVES est parmi les plus tradés, surpassant même Bitcoin depuis quelque temps.

Avec une majorité des jetons stacké et une hyper spéculation, le prix du $WAVES a pu décoller, élevant avec lui le rendement du yield $USDN. Les taux élevés attirent alors de nouveaux utilisateurs, fans de yield farming, dans l’écosystème. Mais pour pérenniser ces taux et donc stabiliser l’écosystème, le prix du $WAVES doit continuer de grimper.

Waves est-il un ponzi différent de la finance de manière générale ?

C’est ici que les accusations de système de Ponzi entrent en jeu. En effet, de nombreux utilisateurs soupçonnent l’équipe derrière le protocole Waves, et plus particulièrement Sasha Ivanov, de gonfler artificiellement les prix.

Un wallet isolé à commencé à suivre une structure de transactions assez louche :

- Déposer une grosse somme d’USDN sur Vires Finance

- Emprunter des USDC / USDT sur Vires Finance

- Transférer les USDC / USDC sur des exchanges centralisés

- Acheter des WAVES sur les exchanges centralisés

- Échanger les WAVES contre de l’USDN

Sources : wavesexplorer et etherscan

transaction waves

transaction waves

transaction etherscan

transaction waves

transaction waves

adresse waves

Le wallet se retrouve à nouveau avec de l’USDN et peut redémarrer la boucle en déposant ses jetons sur Vires Finance. Si ce wallet appartient réellement à la team Waves, alors les accusations de ponzi seraient, au moins, partiellement fondées.

Pour attirer des utilisateurs à déposer leurs USDC / USDT sur la plateforme Vires Finance (et pouvoir échanger les USDN contre ces stablecoins), les taux proposés sont bien au-dessus du marché (ils atteignent aujourd’hui plus de 100%).

Ce système de levier en plus d’une supply limité permettrait de gonfler artificiellement le prix du $WAVES et attirer les traders dans un effet boule de neige.

Bien évidemment, cette boucle ne peut pas durer éternellement et est généralement mise en place pour attirer un maximum d’attention sur le protocole afin qu’il survive sans “aide extérieure” par la suite.

Tous les deux jours, le dépôt d’USDN, sur Vires Finance afin d’acheter plus de WAVES provoque une bougie verte et relance la croissance de l’écosystème, jusqu’à ce que les personnes responsables de ces emprunts / achats arrivent à court de liquidité.

La fin du tunnel pour Waves et l’USDN

Si le prix du jeton WAVES n’a subi “qu’une chute de 15%”, le prix de l’USDN a, quant à lui, décroché du dollar américain, perdant sa stabilité et donc sa fonction principale.

D’après Sasha Ivanov (Waves), les principaux responsables sont les traders qui short le $WAVES, comme le fonds Alameda Research (FTX).

S’ensuivent des accusations de manipulation de marché venant des deux côtés. Ivanov accuse Alameda Research de forcer la chute de Waves avec un emprunt de 630 000 WAVES(près de 30 millions de dollars au moment de l’emprunt) dans le but de short le jeton.

Pourtant, le fondateur de Waves ne répond pas lorsqu’il est accusé de contrôler le wallet responsable d’un mouvement inverse (long) sur le WAVES à hauteur de plusieurs centaines de millions de dollars.

Alors que la communauté commence à s’interroger sur la fiabilité de l’équipe derrière Waves et sur la viabilité du projet, de nombreux utilisateurs ont commencé à vouloir retirer leurs fonds du protocole Vires.

En conséquence, les taux de prêt se sont envolés jusqu’à des niveaux ahurissants :

L’équipe Waves encourage ses holders à ouvrir des positions long en masse pour provoquer un short squeeze et liquider toutes les positions short, dont Alameda Research.

En allant encore plus loin, une proposition de la DAO Vires Finance prévoit de liquider la totalité des positions short du protocole DeFi en changeant de façon rétroactive les règles d’emprunt.

Chaque personne qui emprunterait l’un des jetons $USDN et $WAVES sur Vires Finance serait liquidée instantanément.

Dans le même temps, de nombreuses fonctionnalités du protocole Vires sont désactivées et de nombreux utilisateurs se plaignent de ne pas pouvoir retirer leurs fonds. Les emprunts d’USDN et de WAVES sont désactivés en attendant les résultats du vote de la proposition.

L’équipe derrière Waves semble perdre la confiance de ses utilisateurs, mais sa situation d’emprunt conséquent la force à de telles solutions pour éviter sa propre liquidation. Évidemment, les mouvements massifs de fonds sortant ont fini par causer une chute du prix de l’USDN pourtant considéré comme un stablecoin, supposé valoir $1.

Le jeton $USDN s’échange autour des $0,82 sur le DEX stablecoin numéro 1 Curve Finance à l’heure où ces lignes sont rédigées.