Parmi les politiques monétaires qui influencent les marchés financiers, on trouve le Quantitative Easing (QE).

Cette stratégie, qui consiste à injecter massivement de la liquidité dans l’économie pour stimuler la croissance, peut avoir un gros impact (pas toujours positif) sur l’économie et les marchés financiers.

Qu’est-ce que c’est ? Comment ça fonctionne ? C’est ce que vous découvrirez tout au long de cet article.

Sommaire :

- Qu’est-ce que le Quantitative Easing ?

- Contexte historique : comment le Quantitative Easing a vu le jour ?

- Comment fonctionne le Quantitative Easing ?

- Quels sont les avantages du Quantitative Easing ?

- Quels sont les inconvénients et risques du Quantitative Easing ?

- Exemples historiques de quantitative Easing : Japon, États-Unis, Europe

- Le Quantitative Easing consiste en l’achat massif d’actifs financiers par les banques centrales.

- Le but étant d’abaisser les taux d’intérêt pour encourager l'emprunt et l’investissement.

- Le Quantitative Easing est une politique monétaire très controversée, notamment car elle peut entraîner une dévaluation de la monnaie nationale.

Qu’est-ce que le Quantitative Easing ?

Le Quantitative Easing (QE) signifie “assouplissement quantitatif” en français, et c’est une politique monétaire non conventionnelle utilisée par les banques centrales (exemple : la FED aux États-Unis) pour stimuler l’économie en augmentant la masse monétaire. Autrement dit : le QE permet aux banques centrales de créer de la monnaie qu’elles utilisent pour acheter des actifs financiers, afin de relancer l’économie.

Vous devez comprendre que le QE intervient lorsque les taux d’intérêt sont déjà proches de zéro et ne peuvent plus être réduits efficacement.

Pour vous l’expliquer simplement, le QE consiste pour une banque centrale à acheter des actifs financiers, principalement des obligations d’État, sur les marchés financiers. Par cette action, la banque centrale injecte directement de l’argent dans le système financier. Et donc, cette injection de liquidités augmente (en théorie) les réserves des banques commerciales, ce qui leur permet de prêter plus facilement, en espérant que cela encourage les entreprises à emprunter et à dépenser (et donc à stimuler l’économie).

Oui, on peut dire que l’objectif principal du QE est donc de réduire les taux d’intérêt à long terme. Car en rendant le crédit moins coûteux, cette politique cherche à stimuler l’économie en encourageant justement l’investissement des entreprises et la consommation des ménages. En théorie, le fait d’augmenter la quantité de monnaie en circulation permet d’augmenter la demande globale dans l’économie, ce qui contribue à relancer la croissance économique.

Contexte historique : comment le Quantitative Easing a vu le jour ?

Il peut être intéressant de revenir aux racines du Quantitative Easing, afin de voir comment cette politique monétaire s’est développée au fil du temps.

Pour ça, il faut revenir dans les années 1990, et plus précisément dans le pays du soleil levant, à savoir le Japon. Il faut savoir que l’idée du QE est née dans un contexte de déflation assez persistante, mais aussi de stagnation économique au Japon, un phénomène connu sous le nom de “décennie perdue“.

On peut le dire, le Japon a connu l’éclatement de sa bulle économique. Et mes méthodes monétaires traditionnelles, comme la réduction des taux d’intérêt, ne suffisaient plus : les taux étaient déjà proches de zéro, ce qui ne laissait plus de marge de manœuvre pour stimuler l’économie.

Face à cette situation, la Banque du Japon (BoJ) a été la première à mettre en œuvre une forme de QE à la fin des années 1990. C’est en achetant massivement des obligations d’État que la BoJ injectait de la liquidité dans le système financier, avec donc pour but de réduire encore les taux d’intérêt à long terme. Alors oui, cette méthode a été très controversée, mais nous y reviendrons plus tard dans l’article.

C’est ensuite que le QE a été adopté par d’autres grandes économies, dont principalement après la crise financière mondiale de 2008, qui a entraîné une profonde récession. C’est alors que les banques centrales des États-Unis, de l’Europe et du Royaume-Uni, confrontées à des taux d’intérêt déjà très bas, ont eu recours au QE pour éviter une dépression prolongée.

Comment fonctionne le Quantitative Easing ?

Revenons désormais sur le fonctionnement même du Quantitative Easing.

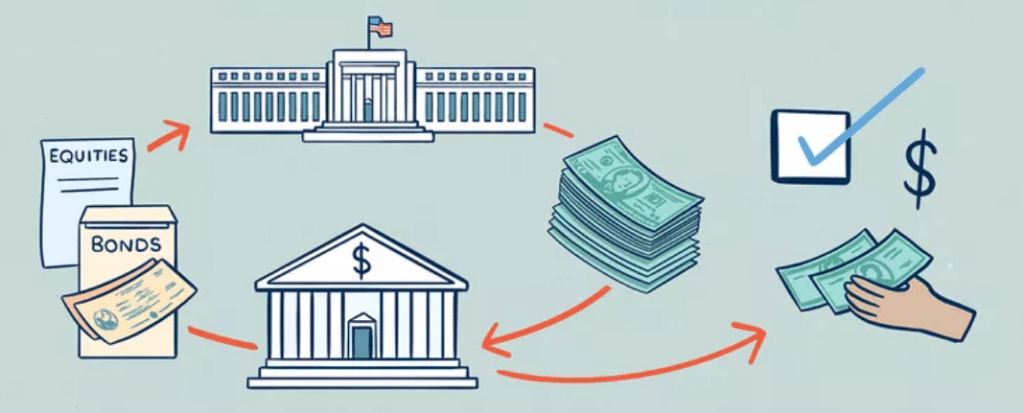

On l’a déjà évoqué plus haut, mais le mécanisme de base du QE réside dans l’achat massif d’actifs financiers par les banques centrales.

Voici comment ce processus fonctionne :

- La banque centrale identifie les actifs à acheter : cela inclut principalement des obligations d’État, mais peut également inclure des titres adossés à des créances hypothécaires et parfois même des obligations d’entreprises.

- Achat sur le marché secondaire : la banque centrale achète ces actifs sur les marchés financiers, et ça permet d‘augmenter la demande pour ces titres.

- Augmentation de la liquidité : le fait d’acheter ces actifs permet à la banque centrale d’injecter directement de l’argent dans l’économie.

Vous l’aurez compris, ces achats créent de nouvelles réserves dans les banques commerciales, ce qui est un aspect clé du QE.

Mais quand est-il de l’impact sur les réserves bancaires et la capacité de prêt ?

En fait, lorsque la banque centrale achète des actifs financiers, les banques commerciales qui vendent ces actifs voient leurs réserves augmenter. Et ces réserves sont des fonds supplémentaires que les banques peuvent utiliser pour accorder des prêts.

En théorie, cela devrait encourager les banques à prêter plus, car elles disposent de plus de capital.

- Nouvelles réserves : Les réserves supplémentaires permettent aux banques de prêter davantage.

- Capacité de prêt accrue : Avec plus de fonds disponibles, les banques peuvent offrir des prêts à des conditions plus favorables, ce qui stimule donc l’investissement et la consommation.

Maintenant, il est important d’appuyer sur le fait que le QE a également un effet direct sur les taux d’intérêt à long terme. En augmentant la demande pour les obligations, les rendements de ces obligations (qui sont inversement proportionnels à leur prix) diminuent. Cela entraîne une baisse des taux d’intérêt à long terme, ce qui rend l’emprunt moins coûteux pour les entreprises et les ménages.

Donc oui, le QE vise à stimuler une économie, car plus d’argent dans le système signifie que les entreprises et les consommateurs ont plus de facilités à emprunter et à dépenser, ce qui devrait en théorie relancer la croissance économique.

QE vs Politiques budgétaires : quelles sont les différences ?

| Caractéristiques | Quantitative Easing (QE) | Politiques budgétaires |

|---|---|---|

| Type de politique | Monétaire | Budgétaire |

| Mise en œuvre par | Banque centrale | Gouvernement |

| Mécanisme principal | Achat d’actifs financiers pour injecter de la liquidité | Dépenses publiques directes et ajustements fiscaux |

| Effet sur la masse monétaire | Augmentation indirecte par l’achat d’actifs | Peut inclure la création directe de monnaie |

| Objectif | Réduction des taux d’intérêt, stimulation de l’économie | Stimulation économique par la dépense publique |

Quels sont les avantages du Quantitative Easing ?

Voici désormais les avantages qu’offre le Quantitative Easing (QE) :

- Stabilisation de l’économie en période de crise : le QE peut stabiliser une économie lorsqu’elle est confrontée à une crise. Si une banque centrale injecte de la liquidité dans le système financier, elle permet, en théorie, d'empêcher la déflation. Pour info, la déflation – c’est la baisse généralisée des prix – qui pousse d’ailleurs les consommateurs et les entreprises à réduire leurs dépenses.

- Maintien des taux d’intérêt bas : le QE permet aussi de maintenir les taux d’intérêt à un niveau bas. Les banques centrales achètent des obligations d’État, ce qui augmente leur prix et réduit leurs rendements. Cette baisse des rendements se traduit par des taux d’intérêt plus bas.

- Soutien aux marchés financiers : le QE soutient également les marchés financiers, car le fait d’augmenter la demande pour les actifs, il fait monter leur prix, et ce qui renforce donc la confiance des investisseurs.

Si l’on devait résumer, le QE peut stabiliser une économie en crise, maintenir des taux d’intérêt bas, soutenir les marchés financiers et prévenir une récession prolongée.

Quels sont les inconvénients et risques du Quantitative Easing ?

Le Quantitative Easing est une politique monétaire très controversée. Il nous semble donc important de faire le point sur ces controverses et de mettre en avant les inconvénients de cette politique :

Dévaluation de la monnaie :

Déjà, le Quantitative Easing peut affaiblir la monnaie nationale. En effet, lorsque la banque centrale augmente la masse monétaire, la valeur de la monnaie peut baisser par rapport aux autres devises.

Et en sachant qu’une monnaie plus faible peut rendre les importations plus coûteuses, cela pour avoir pour conséquence d’alimenter l’inflation et réduire là aussi le pouvoir d’achat des consommateurs.

Risque d’inflation :

Naturellement, si l’injection de grandes quantités de liquidités n’est pas bien calibrée, elle peut entraîner une inflation excessive. Et lorsque l’offre de monnaie augmente plus rapidement que la capacité de production de l’économie, les prix des biens et services peuvent grimper rapidement.

Oui, cette situation peut donc clairement éroder le pouvoir d’achat des consommateurs. Bien entendu, cela n’est pas toujours le cas, l’inflation dépend de nombreux facteurs, et pas uniquement de la masse monétaire.

Inefficacité potentielle :

Il faut comprendre que le Quantitative Easing ne garantit pas toujours une relance économique efficace. Parfois, même avec des réserves de liquidité relativement importantes, les banques peuvent choisir de ne pas prêter davantage.

Bien au contraire, elles peuvent conserver ces réserves comme mesure de précaution, surtout en période d’incertitude économique. Dans ces cas, l’effet stimulant du QE sur l’économie reste limité.

Augmentation des inégalités économiques :

Le fait d’augmenter les prix des actifs financiers profite principalement à ceux qui possèdent déjà des investissements importants.

Les personnes les plus riches, qui détiennent la majorité des actifs, voient ici leur patrimoine fluctuer à la hausse, tandis que les ménages modestes, moins exposés aux marchés financiers, n’en bénéficient que peu.

Effets secondaires sur les marchés financiers :

Un autre aspect important étant que le Quantitative Easing peut perturber d’autres segments des marchés financiers. Par exemple, la baisse artificielle des taux d’intérêt peut nuire aux obligations à long terme et aux retraites.

De leur côté, les investisseurs à la recherche de rendements peuvent être contraints de prendre plus de risques, ce qui peut créer des bulles spéculatives sur d’autres marchés.

Exemples historiques de quantitative Easing : Japon, États-Unis, Europe

Revenons sur des exemples vraiment pertinents d’utilisation de la politique du quantitative Easing, à savoir au Japon en 2001, aux États-Unis en 2008 et en Europe en 2015.

Japon (2001-2006 et post-2012) :

Nous l’avons déjà évoqué plus haut, mais le Japon a été l’un des premiers pays à expérimenter le QE. Après l’éclatement de sa bulle économique dans les années 1990, le pays est entré dans une longue période de stagnation économique (la décennie perdue).

Et pour combattre la déflation et relancer l’économie, la Banque du Japon (BoJ) a lancé un programme de QE en 2001.

- Phase 2001-2006 : la BoJ a acheté des obligations d’État à long terme pour injecter de la liquidité dans le système financier. Alors oui, cette politique a contribué à stabiliser certains aspects de l’économie, mais elle n’a pas réussi à relancer la croissance de manière vraiment durable. La déflation est restée un problème majeur…

- Post-2012 (Abenomics) : sous le gouvernement de Shinzō Abe, le Japon a intensifié son recours au QE dans le cadre de sa stratégie économique connue sous le nom d’Abenomics. Cette fois, la BoJ a non seulement acheté des obligations d’État, mais aussi des actifs plus risqués comme des actions et des obligations privées. Malgré une légère amélioration de l’inflation, le yen s’est affaibli et la déflation n’a pas été totalement éliminée.

Les États-Unis (2008-2014 et post-2020) :

La Réserve fédérale américaine (FED), la banque centrale des États-Unis, a réalisé plusieurs séries de QE en réponse à la crise financière de 2008 et à la pandémie de COVID-19 en 2020. Examinons de plus près ces événements :

- 2008-2014 : en réponse à l’effondrement des marchés financiers (et à la récession qui a suivi), la FED a lancé trois programmes de QE entre 2008 et 2014. Elle a acheté des bons du Trésor et des titres adossés à des créances hypothécaires (MBS) pour stabiliser les marchés financiers et donc encourager le crédit. Bien que les taux d’intérêt aient été maintenus bas, l’économie a tardé à retrouver son plein potentiel.

- Post-2020 : face à la pandémie de COVID-19, la FED a de nouveau utilisé le QE pour injecter des milliers de milliards de dollars dans l’économie. Cette fois, l’objectif était de prévenir une récession profonde. Cependant, cette politique a aussi été critiquée pour avoir potentiellement alimenté une inflation élevée en 2021, poussant la FED à durcir sa politique monétaire en augmentant les taux d’intérêt.

L’Europe (2015-2018) :

La Banque centrale européenne (BCE) a adopté le QE en 2015 pour faire face à la faible inflation et à la stagnation économique dans la zone euro. Ici, la BCE a acheté des obligations d’État et des actifs privés pour relancer l’économie.

Certes, l’inflation a légèrement augmenté et le chômage a diminué dans certains pays, mais les résultats ont été inégaux à travers la zone euro.

En effet, des pays comme l’Allemagne ont vu une reprise plus forte, tandis que d’autres, comme la Grèce et l’Italie, ont continué à lutter contre une croissance faible et une dette élevée.

Là encore, le programme a suscité des critiques sur le risque de surchauffe des marchés d’actifs et sur l’impact limité sur la croissance réelle.