Dernière modification effectuée le 02.03.2026 23:51

Toute la cryptosphère a forcément entendu parler du procès opposant la U.S. Security and Exchange Commission (SEC) à la société Ripple Labs, mère du réseau Ripple ainsi que du jeton XRP. La nouvelle de la poursuite a eu d’importantes répercussions sur le cours du XRP en plein démarrage de ce qui pourrait être le plus grand bullrun vécu par l’écosystème des cryptomonnaies.

Se plaçant en troisième place des cryptomonnaies les plus capitalisées derrière les cryptos Ethereum et Bitcoin, le XRP s’était vu lourdement impacter par ce qui peut être considéré par certains comme une attaque à l’encontre de l’écosystème dans son ensemble par le vieux monde de la finance, celui-ci ne comprenant pas la révolution à venir. Serait-ce le cas ou ne serions-nous pas devant la piètre défense d’une partie prenante ayant franchi la ligne de trop ?

La réalité est à nuancer, il n’y a rien d’évident quant à l’issue de ces poursuites dont les enjeux, s’ils sont importants pour les deux parties, reposent essentiellement sur une question purement juridique.

Court récapitulatif du procès opposant Ripple à la SEC

- Mai 2015 – premier procès contre Ripple sur son incapacité à respecter les normes en vigueur en matière de Know Your Customer et de mesures antiblanchiment (LCB-FT). 700 000$ d’amende infligés à la firme américaine.

- 21 décembre 2020 – La SEC engage une procédure judiciaire à l’encontre de la société Ripple Labs, son CEO Carl Garlinghouse ainsi que son cofondateur Chris Larsen.

- Mars 2021 – Le Juge Sarah Netburn considère que la cryptomonnaie XRP a une utilité contrairement à ce qu’allègue la SEC.

- 15 juillet 2021 – Le Juge Sarah Netburn accepte la demande d’audition portée par Ripple de l’ancien Directeur de la division corporate finance de la SEC, William Hinman, qui avait exposé qu’Ethereum n’était pas une security.

- 27 juillet 2021 – Audition de William Hinman, résultat mitigé pour la défense (retranscription ici).

- 9 aout 2021 – La SEC demande les conversations complètes des employés de Ripple faites sur le réseau Slack de l’entreprise (plus d’un million de messages seraient visés par la demande).

- 31 aout 2021 – Conférence téléphonique avec le juge sur l’état d’avancement du procès, limite de temps accordé pour la production d’éléments factuels liés à l’affaire en cours.

- 12 novembre 2021 – Limite de temps pour la production d’expertises (à l’origine en octobre, prolongée à la demande de la SEC).

- Q1 2022 – Fin espérée du procès en l’absence de règlement à l’amiable.

Les parties prenantes au procès Ripple vs SEC

La U.S. Security and Exchange Commission :

La SEC est aux États-Unis ce que l’Autorité des Marchés Financiers est à la France : une autorité étatique chargée de réguler le marché des produits et instruments financiers mis à disposition du public avec plus ou moins de restrictions.

Par produits financiers, il faut comprendre les actions (parts d’une entreprise, traduisible par stocks dans la langue de Shakespears), les bonds (du trésor ou d’une entreprise, une reconnaissance de dette avec paiement d’intérêts à l’issue d’une période de temps), et d’autres produits ayant pour intérêt commun de financer une activité.

Par instruments financiers, il faut comprendre les contrats et instruments dérivés des produits financiers (les ventes à découvert, les effets de levier, etc.). Les dérivés étant par nature plus risqués que de simples investissements, certaines restrictions quant à leur utilisation ont été établies par les régulateurs tels l’AMF ou la SEC.

Par ailleurs, ces derniers s’attachent à la notion de consentement rendu en parfaite connaissance de causes. C’est ainsi que d’importantes mesures sont rendues obligatoires pour la mise en vente d’actions ou d’autres produits financiers au public, notamment des obligations d’information sur l’état financier de l’entreprise et la proposition de valeur qu’elle compte mettre en place / qu’elle met en place dans le cadre de son activité.

Ripple, ex Ripple Labs :

Ripple est une entreprise américaine créée en 2012 (à l’origine sous le nom OpenCoin) par Chris Larsen et Jed McCaleb. Ripple est à l’origine du protocole de paiement baptisé du même nom, utilisant le XRP comme cryptomonnaie permettant l’utilisation du réseau.

À l’instar d’autres cryptos comme Bitcoin ou Ethereum, Ripple est une blockchain. Néanmoins, de nombreux points distinguent ces blockchains : contrairement au Bitcoin ou Ethereum, le XRP n’est pas miné, à savoir qu’il n’y a pas de création monétaire prévue dans le code de Ripple. Les 100 milliards de jetons constituant la quantité totale des XRP ont été créés durant la genèse du projet, et ont été attribués pour la plupart (80%) à l’entreprise Ripple Labs pour que celle-ci puisse développer la blockchain Ripple et se financer. Les 20% restants ont été attribués aux fondateurs du projet.

Les charges retenues à l’encontre des créateurs du XRP

Dans cette affaire, la SEC accuse la société Ripple Labs ainsi que son exécutif d’avoir organisé une campagne de financement par la vente de ses jetons sans avoir été enregistrée au préalable, et donc sans avoir eu à remplir les contraintes d’une campagne de financement par émission d’actions ou de bonds sur un marché traditionnel. Ripple aurait, à la suite de ces ventes, réalisé une levée de fonds de plus de 1,3 milliard de dollars. Par ailleurs les personnalités poursuivies, Chris Larsen et Carl Garlinghouse auraient vendu une partie des jetons qui leur ont été attribués pour approximativement 600 millions de dollars. Néanmoins, le problème auquel fait face la justice américaine reste avant tout juridique : faut-il qualifier le XRP de “security”, de produit financier tombant sous la juridiction de la SEC ?

XRP : une “security” ?

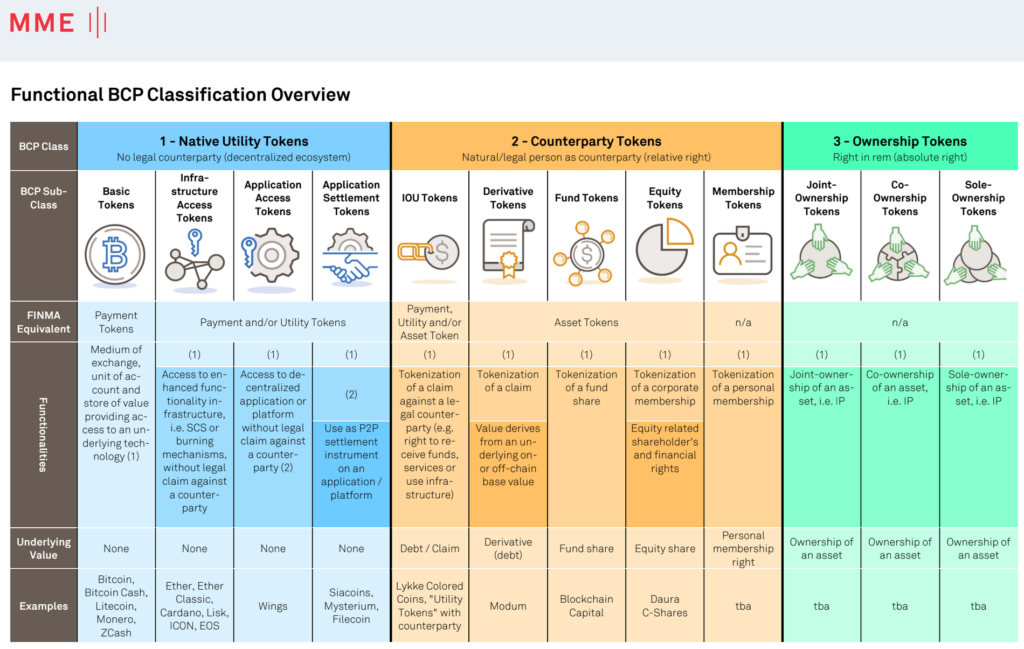

La question de la qualification des cryptomonnaies est très certainement le plus gros problème rencontré par le législateur désireux de construire un cadre légal pour les cryptos, tout simplement puisqu’il est très délicat de généraliser les caractéristiques de toutes les cryptos existantes.

Instruments financiers donnant des droits similaires aux actions, monnaies “pont” visant à faciliter les transferts de valeur, représentation sur la blockchain de la propriété d’un bien dématérialisé, voire d’un bien matériel, les projets cryptos sont d’une telle diversité qu’une classification plus ciblée pour déterminer le régime applicable sera à minima nécessaire. Un travail au cas par cas serait vraisemblablement ce qu’il conviendrait au mieux à la diversité du marché.

Le procès intenté à l’encontre de Ripple n’est autre que la parfaite illustration de cet état de fait : coller une vieille étiquette à un produit innovant peut difficilement faire l’affaire.

Les États-Unis ont défini la security au sein de la section 2(a)(1) du Securities Act :

“any note, stock, treasury stock, security future, security-based swap, bond, debenture, evidence of indebtedness, certificate of interest or participation in any profit-sharing agreement, collateral-trust certificate, preorganization certificate or subscription, transferable share, investment contract, voting-trust certificate, certificate of deposit for a security, fractional undivided interest in oil, gas, or other mineral rights, any put, call, straddle, option, or privilege on any security, certificate of deposit, or group or index of securities (including any interest therein or based on the value thereof), or any put, call, straddle, option, or privilege entered into on a national securities exchange relating to foreign currency, or, in general, any interest or instrument commonly known as a “security,” or any certificate of interest or participation in, temporary or interim certificate for, receipt for, guarantee of, or warrant or right to subscribe to or purchase, any of the foregoing.”

Cette définition pourrait être traduite en français par “un contrat de financement d’une entreprise donnant au créancier certains droits (droit à la participation aux bénéfices, droits à percevoir des intérêts, etc), ainsi que les contrats dérivés de ces contrats”. Le XRP, ou toute autre cryptomonnaie, paraissent à première vue difficilement s’inscrire dans un tel cadre.

Cependant, la SEC s’appuie sur une définition différente de celle-ci, une définition établie par la jurisprudence américaine.

Petite parenthèse concernant le droit américain et la jurisprudence :

Le droit américain dit de “common law”, c’est-à-dire le droit et le système juridique utilisé en pays anglo-saxons, diffère des systèmes judiciaires d’origine latine (romaine plus précisément, comme celui appliqué en France). En France les jurisprudences (les décisions antécédentes du pouvoir judiciaire) n’ont pas à être suivies par le juge : même si en pratique la cohérence dans les décisions de justice et leur évolution tient une place importante dans la décision à venir, le juge est en droit d’aller à l’opposé de la décision précédente. Dans le système anglo-saxon, la place de la jurisprudence est prépondérante et doit en principe être impérativement suivie par le juge dans la décision à venir. Les décisions jurisprudentielles ont donc une tout autre importance.

La Cour Suprême nord-américaine a défini plus simplement ce qui pourrait ou ne pourrait pas constituer une security lors de l’arrêt SECURITIES AND EXCHANGE COMMISSION v. W. J. HOWEY CO. et al. Supreme Court.

À cette occasion, les juges américains ont créé le “Howey Test“, une série de critères visant à déterminer si une chose quelconque tombe sous le régime des securities :

“(…)this test holds that you have bought a security if you: (1) make an investment (2) of money or something else of value, (3) in a common enterprise, (4) with the expectation of profits, (5) from the essential managerial efforts of others.”

Les critères sont donc le fait d’avoir réalisé :

- Un investissement

- Avec de l’argent ou une réserve de valeur

- Au sein d’une même entreprise

- Dans l’attente de profits

- Réalisé grâce à la production d’un travail fait par des tiers

Plus simple, cette définition avait déjà été utilisée dans un rapport visant le projet crypto The DAO. Ce n’est donc pas une première dans l’argumentation de la SEC, mais la première fois qu’elle passe à l’attaque à l’encontre d’un si gros projet.

XRP : pas assez décentralisé ?

L’argumentaire de la SEC s’articule essentiellement autour du troisième point mis en évidence plus haut : le fait que la vente ait eu lieu au sein d’une même entreprise. Pour comprendre cette réflexion, il faut mettre l’accent sur les choix d’émission faits par les créateurs d’autres crypto monnaies et ceux faits par Chris Larsen et ses collaborateurs lors de la création du réseau Ripple et du XRP.

Comme chacun sait, le Bitcoin, l’Ethereum et une majorité des cryptos existantes fonctionnent par le biais d’une émission monétaire constante récompensant les validateurs du réseau. L’émission n’est en aucun cas contrôlée par une seule personne : chaque validateur obtient ses récompenses et fait le choix de les céder ou non. Ce fonctionnement garantit une certaine décentralisation du réseau. Plus le réseau se développe et plus la décentralisation sera importante.

À l’inverse, la société Ripple a décidé de faire fonctionner son réseau d’une autre manière : 100 milliards de jetons ont été créés à partir de rien et ont été distribués à la société et à son exécutif. Si la vente a permis de décentraliser une partie de la quantité des jetons détenus par Ripple, une grande majorité reste encore en possession de la société et de ses dirigeants. Ripple détient donc le monopole d’émission des jetons XRP.

Sans doute à la suite de rappels du régulateur américain, Ripple a mis en place des procédures au sein du code du XRP empêchant l’entreprise d’utiliser plus d’un milliard par mois pour le développement du réseau. À la fin du mois, les jetons non utilisés sont remis sous séquestre au sein du code, et ce, jusqu’à la distribution complète des jetons.

Le problème reste le même cependant, l’émission des jetons est à la discrétion totale de Ripple. Et c’est peut-être cette différence de taille qui a pu décider la SEC à engager une procédure à l’encontre des créateurs du XRP.

William Hinman a été auditionné le 27 juillet 2021 et son témoignage était très attendu par les personnes suivant l’affaire opposant la SEC à Ripple. William Hinman a été directeur du pôle corporate finance de la SEC entre mai 2017 et janvier 2021.

Or en 2018, celui-ci déclarait qu’Ethereum avait certainement violé la régulation mise en place par la SEC concernant les ventes de securities, mais le réseau était devenu “suffisamment décentralisé” pour que ces allégations soient encore d’actualité. “Injustice !” direz-vous. Pourquoi Ethereum et pas Ripple ?

Il est possible qu’Hinman ne parlait pas uniquement d’une décentralisation de fonctionnement, puisque pour le coup Ripple remplit ce critère à présent (il existe une multiplicité de validateurs du réseau Ripple, et pas seulement au sein même de l’entreprise, mais également parmi des institutions bancaires ainsi que le très célèbre Massachusetts Institute of Technology).

Ce qui pousse la SEC à poursuivre ses attaques réside très certainement dans le monopole d’émission du XRP que détient Ripple, ce qui remplirait le troisième critère qui veut que le profit attendu par les investisseurs provienne essentiellement de l’action de la firme américaine. Aujourd’hui Ethereum pourrait parfaitement survivre sans la Fondation Ethereum. Peut-on en dire autant du protocole Ripple ? Ce dernier est, certes, en opensource, néanmoins la communauté de développeurs hors Ripple est loin de se rapprocher de celle que connait Ethereum.

XRP : pas d’utilité ?

La SEC argumente également que le XRP, crypto monnaie utilisée pour le fonctionnement du protocole Ripple n’aurait pas d’utilité concrète. Ainsi sans utilité concrète, il est difficile d’arguer que le XRP est une marchandise (commodity), par opposition à la security.

La SEC précise par exemple que l’utilisation du XRP comme une “bridge currency” (une monnaie pont permettant de faire des transactions internationales rapides, fonds de commerce de Ripple) ne représenterait qu’1,6% du volume d’échange des jetons XRP.

Cette partie de l’argumentaire de la SEC est fragile et a déjà été presque balayée par la juge Sarah Netburn en charge du jugement lorsque celle-ci a déclaré que les jetons XRP avaient une utilité et, qui plus est, répondaient aux caractéristiques d’une monnaie.

Concernant l’utilité, il était important que la SEC traite de ce sujet, cependant l’argument manque de pertinence lorsque des NFT sont échangés en masse sur le réseau Ethereum. L’utilité n’est pas nulle et pourrait effectivement prendre tout son sens avec l’avènement des monnaies numériques de banques centrales.

Le fait que la SEC veuille anticiper l’argumentaire de la défense à ce sujet démontre le principal problème issu de l’activité du régulateur : son incapacité à faire réellement entrer le XRP dans la case security qui ne lui correspond pas.

Le rapport The DAO précédemment cité caractérisait une distribution de jetons comme security parce que les jetons donnaient aux détenteurs de vrais droits de vote, se rapprochant de ce que l’on peut qualifier aujourd’hui d’une security. Or le jeton XRP ne donne aucun droit aux détenteurs, il permet seulement d’utiliser le réseau, qui n’est qu’une caractéristique secondaire du jeton dont la raison d’être principale réside avant tout dans le transfert de valeur.

En l’absence de précédents clairs l’issue ne peut être qu’incertaine. Malgré tout, l’action du régulateur américain pourrait avoir d’importantes conséquences sur Ripple.

Les conséquences du procès Ripple vs SEC

Ripple, Chris Larsen et Brad Garlinghouse, si la justice américaine venait à conclure favorablement à la plainte de la SEC, pourraient être contraints à payer d’importantes sommes.

Le mot “importantes” est à relativiser, rappelons que Block.one, société ayant organisé l’initial token offering (ICO) de EOS avait accepté de payer une amende à hauteur de 24 millions de dollars après une campagne de financement de plus de 4 milliards de dollars. Il est possible de relativiser cette vision, l’ampleur médiatique prise par l’affaire en cours ne saurait se finir sur un accord d’une importance minime.

D’autres possibilités sont à envisager, comme l’obligation pour Ripple d’enregistrer chaque cession de tokens en tant que security. Il est également possible que Ripple se voie obligé de supprimer les jetons que la société détient encore à ce jour, ce qui la mettrait en grande difficulté financière.

Conclusion

Les pires scénarios ayant été envisagés, il faut maintenant prendre la situation avec du recul. Le témoignage de William Hinman n’a pas apporté énormément de substance au débat. Une partie reste censurée par la cour, mais il ne semble pas pertinent de spéculer sur la substance de ces parties censurées (qui sont loin de constituer la majorité des échanges devant le juge).

En l’absence de législation claire permettant d’attribuer à XRP un cadre légal ne faisant que peu débat, toute fin peut être envisagée. La substance du débat reste juridique et aucun argument, qu’il soit à charge ou à décharge, ne peut, aujourd’hui, garantir l’issue du procès.

Il apparaît cependant clair que le problème réside principalement dans l’émission des jetons qui incombe exclusivement à la société Ripple. Il est à noter également que la vente des jetons a contribué de manière non négligeable à l’enrichissement pure et simple des cofondateurs de Ripple, et ce sans qu’ils aient eu à vendre une seule de leurs parts au sein de la société.

Enfin il semblerait que Ripple ait voulu faire évoluer l’état de la compliance tout en ne s’attaquant pas au cœur du problème, à savoir sa détention de la quasi-totalité des jetons XRP jamais créés.

À l’inverse, l’argumentaire de la SEC paraît léger quant à la qualification de security du jeton XRP, ce qui ne correspond en rien à l’utilisation qui pourrait être faite du jeton ainsi qu’aux droits qui y seraient attachés.

Ainsi, la SEC joue une grande part de sa crédibilité sur ce procès. Rappelons que les poursuites ont été officialisées à la veille du départ de l’administration Trump, caractérisée comme hostile à l’écosystème des cryptomonnaies. Ce ne sont donc pas les mêmes personnes qui portent aujourd’hui l’accusation, ce qui pourrait faciliter la conduite de négociations entre Ripple et la SEC.

À noter qu’une grande majorité des procédures intentées par le régulateur américain finissent en règlement à l’amiable avec le paiement d’une amende. S’il s’avérait que le procès Ripple versus SEC ne se finisse pas de cette façon, il y a fort à parier que l’administration soit extrêmement confiante quant à son issue.

Cet article vous a plu ? Recevez les prochains par email

Rejoignez +40 000 abonnés. L'essentiel du marché crypto dans votre boîte mail, tous les 2 jours.