Le concept de « staking » est devenu une pratique courante, permettant aux détenteurs de tokens de contribuer à la sécurité et au fonctionnement d’un réseau blockchain tout en recevant des récompenses en retour.

Cependant, le staking traditionnel a un inconvénient majeur : une fois que vos crypto monnaies sont mises en jeu, elles deviennent inaccessibles pour d’autres utilisations.

C’est là qu’intervient le liquid staking, une innovation qui octroie beaucoup plus de flexibilité aux utilisateurs de la finance décentralisée (DeFi).

Comprendre le Liquid Staking

Le liquid staking est une évolution du staking traditionnel qui permet aux utilisateurs de staker leurs crypto monnaies et de générer des rendements dessus, tout en ayant la possibilité de les utiliser dans l’écosystème DeFi. Vous l’aurez compris, cela vous donne la possibilité de générer davantage de rendements sur vos cryptos.

Ce modèle est rendu possible grâce à la création de tokens représentatifs (liquid staking tokens ou LSTs) que les utilisateurs reçoivent en échange de leurs jetons stakés. Concrètement, ces derniers agissent comme une preuve de votre participation à un pool de staking. Ces tokens sont « liquides », c’est-à-dire qu’ils peuvent ensuite être utilisés pour interagir avec d’autres applications décentralisées, comme des services de prêts / emprunts, des AMM’s et bien plus encore.

Les jetons présents dans le pool de liquid staking initial, quant à eux, seront utilisés comme garantie. Si vous décidez de les récupérer, vous devez disposer du montant de LST proportionnel à votre retrait (ratio 1:1) dans votre portefeuille numérique (wallet). Notez que le processus de retrait peut être soumis à des conditions spécifiques du protocole de liquid staking, y compris des délais ou des frais.

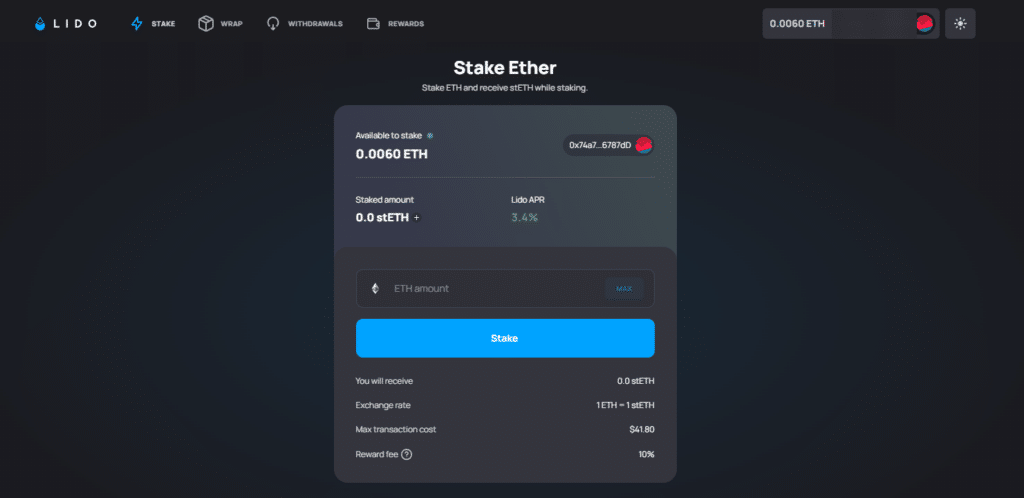

Le liquid staking a été rendu populaire par le protocole Lido Finance, via lequel les utilisateurs peuvent staker des ETH et recevoir des stETH en échange (Lido Staked Ether). Aujourd’hui, Lido Finance est le protocole de liquid staking le plus utilisé sur le marché, avec une TVL (Total Value Locked) qui dépasse les 33 milliards de dollars.

Liquid Dtaking vs Staking Classique : quelle différence y’a-t-il ?

La différence principale entre le staking classique et le liquid staking réside dans la flexibilité et l’utilisation des actifs stakés.

D’un côté, avec le staking classique, les utilisateurs bloquent leurs crypto monnaies auprès de validateurs pour recevoir des récompenses en retour. Cependant, pendant la période de staking, les actifs deviennent inaccessibles pour d’autres usages.

Tandis qu’avec le liquid staking, les utilisateurs peuvent staker leurs crypto monnaies tout en conservant leur liquidité.

Comment fonctionne le liquid staking :

Vous l’aurez compris, le liquid staking est un mécanisme on-chain qui permet aux détenteurs d’actifs de participer activement au staking tout en conservant leur liquidité.

Le processus commence lorsque vous décidez de staker vos crypto monnaies, par exemple de l’ETH, dans un protocole de liquid staking. Pour faire simple, ces protocoles fonctionnent comme des intermédiaires, facilitant le staking de vos actifs dans le réseau tout en offrant une solution de liquidité.

Une fois vos actifs déposés, le protocole de liquid staking vous émet des tokens représentatifs, les LST, souvent à un ratio de 1:1. Ces tokens, tels que les stETH dans l’exemple de Lido sur Ethereum, symbolisent votre participation dans le staking et reflètent la quantité d’ETH que vous avez mise en jeu.

Les tokens représentatifs que vous avez reçus sont liquides, ce qui signifie que vous pouvez les échanger, les prêter ou les utiliser comme collatéral dans diverses applications DeFi. Cette approche peut s’avérer très intéressante, car elle vous permet de participer à d’autres opportunités sans avoir à retirer vos actifs du staking, une option non disponible avec le staking classique.

Pendant que vos actifs originaux sont stakés, ils continuent de générer des récompenses de staking selon les règles du réseau blockchain sur lequel ils sont stakés. Ces récompenses augmentent la valeur des tokens représentatifs que vous détenez, reflétant les gains accumulés grâce au staking.

Exemple de Liquid Staking :

Imaginons que vous décidiez de staker de l’ETH sur Ethereum en utilisant un protocole de liquid staking comme Lido.

En retour, vous recevez des tokens stETH, représentant vos ETH stakés. Ces stETH restent liquides, vous permettant de les prêter, de les échanger ou de les utiliser comme collatéral, tout en continuant à recevoir des récompenses de staking sur vos ETH originaux.

Par exemple, vous pouvez très bien choisir de « Restaker » vos ETH stakés (stETH) sur le protocole KelpDAO. Dans ce cas précis, vous recevrez en retour des « rsETH, des LRT (Liquid Restaked Tokens), un autre type de jetons liquides que vous pouvez, là aussi, utiliser sur d’autres protocoles décentralisés.

Pour en apprendre davantage sur le fonctionnement du restaking : [cliquez sur ce lien]

Quels sont les avantages et risques liés du Liquid Staking ?

Les avantages du Liquid Staking :

- Liquidité : le principal avantage du liquid staking est la possibilité de conserver la liquidité des actifs même lorsqu’ils sont engagés dans le staking. Cela permet aux utilisateurs de participer à d’autres opportunités d’investissement sans avoir à retirer leurs actifs.

- Accès à la finance décentralisée (DeFi) : les tokens représentatifs obtenus via le liquid staking peuvent être utilisés dans divers protocoles DeFi pour le prêt, l'emprunt, ou comme collatéral pour d’autres investissements, maximisant ainsi le potentiel de rendement des actifs.

- Récompenses de staking continues : les utilisateurs continuent de recevoir des récompenses de staking sur leurs actifs originaux, offrant ainsi une double source de revenus potentiels.

Les risques liés au Liquid Staking :

- Risque de contrepartie : les protocoles de liquid staking agissent comme des intermédiaires, introduisant un risque de contrepartie. Si le protocole rencontre des problèmes, cela pourrait affecter la valeur des tokens représentatifs et la capacité de récupérer les actifs stakés.

- Volatilité des tokens représentatifs : la valeur des tokens représentatifs (principalement les faibles capitalisations boursières) peut être sujette à une volatilité plus élevée par rapport aux actifs originaux, en fonction de la demande et de l’offre dans les marchés DeFi et des réactions du marché à l’évolution du protocole de staking.

- Risques de sécurité des smart contracts : comme pour toute application DeFi, les protocoles de liquid staking sont basés sur des smart contracts qui peuvent contenir des vulnérabilités ou des bugs, exposant les utilisateurs à des risques de pertes dues à des exploits ou des attaques.

Top des protocoles de Liquid Staking les plus utilisés

Il existe aujourd’hui plusieurs dizaines de protocoles de Liquid Staking sur le marché. Retrouvez ci-dessous une liste des protocoles les plus réputés et utilisés de l’écosystème Ethereum et Solana :

Protocoles de Liquid Staking Ethereum :

| Lido | EtherFi | Swell | |

|---|---|---|---|

| Rendement du staking (APR) | 3.4 % | 3,95 % | 3,41 % |

| Liquidité totale verrouillée (TVL) en $ | 33 milliards | 1,9 milliard | 1 milliard |

| Frais sur les récompenses | 10 % | ? | 10 % |

| Jeton liquide (LST) | stETH | eETH / weETH | swETH |

Protocoles de Liquid Staking Solana :

| Jito Finance | Marinade Finance | Blaze | |

|---|---|---|---|

| Rendement du staking (APR) | 7,56 % | 8,15 % | 7,12 % |

| Liquidité totale verrouillée (TVL) | 1,1 milliard | 1,39 milliard | 380 millions |

| Frais sur les récompenses | 4 % | 6 % | 5 % |

| Jeton liquide (LST) | JitoSOL | mSOL | bSOL |

Ce qu’il faut retenir :

En conclusion, le liquid staking révolutionne la manière dont nous pouvons interagir avec nos actifs stakés. C’est une avancée majeure pour les détenteurs de crypto-monnaies, alliant les bénéfices du staking traditionnel à la liberté de la finance décentralisée.