Avec l’expansion du marché des cryptos, les fonds de capital-risque (VC) se tournent de plus en plus vers ce secteur en plein essor pour investir dans des startups prometteuses. De fait, ces derniers jouent aujourd’hui un rôle clé dans le développement et la légitimation des nouveaux acteurs sur le marché.

Mais alors, qu’est-ce qu’un fonds capital-risque ou « Venture Capital » ? Comment fonctionnent-ils ? Quels sont leurs rôles au sein des marchés ?

Qu’est-ce qu’un Venture Capital ?

Le concept de « Venture Capital » (VC) est une forme de financement privé destinée aux entreprises en phase de démarrage et aux startups qui présentent un potentiel de croissance à moyen / long terme. Contrairement à une idée reçue, le capital-risque ne se limite pas seulement à l’apport financier. En effet, il peut également inclure une expertise technique ou managériale (c’est-à-dire des conseils stratégiques concernant la gestion de l’entreprise).

Par ailleurs, les investisseurs en capital-risque sont généralement des personnes fortunées, des banques d’investissement ou d’autres institutions financières. En effet, on ne parle pas ici de quelques milliers de dollars d’investissement, mais plutôt de plusieurs millions, voire centaines de millions.

Alors oui, il s’agit d’un investissement risqué, même très risqué. Toutefois, ce type d’investissement peut offrir des rendements supérieurs à la moyenne, et c’est d’ailleurs l’une des raisons pour lesquelles il est tant convoité par les grosses fortunes. Certains fonds “capital-risque” investissent dans plusieurs centaines de startups qu’ils jugent “prometteuses”. Bien que la plupart de ces investissements ne mèneront à rien, il suffit qu’un petit pourcentage de ces startups “explose” pour rentabiliser le coût global.

Il est également bon de savoir que l’investissement en capital-risque peut entraîner une dilution de la propriété de l’entreprise. Autrement dit : en échange du financement, les investisseurs obtiennent généralement des parts de l’entreprise, ce qui leur donne un certain pouvoir de décision.

Comment fonctionnent les Venture Capital (VC) ?

Le fonctionnement des Venture Capital (VC) est un processus complexe, mais bien structuré. Comme dit précédemment, les fonds de VC collectent des capitaux auprès d’acteurs fortunés (family offices, institutions financières, etc.). Ces fonds sont ensuite investis dans des startups soigneusement sélectionnées, qui se trouvent généralement en phase de démarrage ou en phase de croissance rapide.

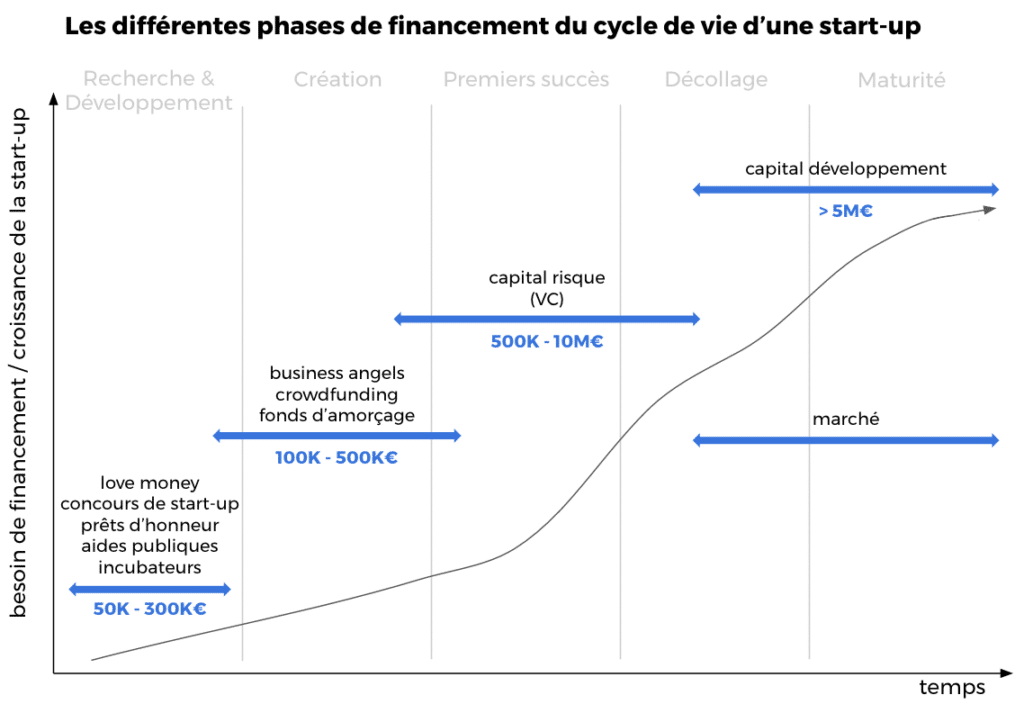

Cycle de financement des Venture Capital (VC) :

Voici le cycle d’investissement en capital-risque adopté par la plupart des fonds actuels :

- Pre-seed : à ce stade initial, l’entreprise est souvent à l’étape de “formation”. Les fonds proviennent généralement d’un cercle restreint composé de la famille, des amis et des fondateurs. L’objectif principal est de valider si l’idée peut être transformée en un produit viable. Notez que des investisseurs providentiels, ou « angel investors« , peuvent également s’impliquer dans le financement.

- Seed : cette étape est cruciale pour tester la viabilité du produit sur le marché. Concrètement, l’objectif des startups est de convaincre les fonds Venture Capital (VC) que leur produit mérite un investissement.

Les montants investis à ce stade sont généralement “limités” (de quelques centaines de milliers d’euros à un ou deux millions), mais suffisants amplement pour permettre à l’entreprise de faire ses premiers pas.

- Série A : l’entreprise a déjà un ou plusieurs produits validés. De fait, les fonds levés lors de la Série A sont destinés à affiner le produit et à élargir la base de clients. Les montants sont situés en 1 million et 10 millions de dollars. Les fonds récoltés seront principalement destinés à l’acquisition de clients ainsi que sur la mise en place d’une stratégie marketing très efficace (publicité, nouveau canal d’acquisition, etc.).

- Série B : la Série B est centrée sur l’expansion et la montée en puissance de l’entreprise. Les startups qui atteignent cette étape ont déjà une base d’utilisateurs importante et cherchent à étendre leur portée sur le marché. Les fonds levés sont souvent utilisés pour renforcer les équipes, notamment dans les domaines du marketing, des ressources humaines et du développement commercial.

- Série C & D : ces étapes sont axées sur l’expansion à grande échelle et la diversification. Les entreprises qui atteignent les séries C et D ont déjà fait leurs preuves sur les marchés. De fait, les fonds levés servent à créer de nouveaux produits ou services et à s’étendre sur des marchés internationaux.

- Cession ou introduction en bourse : L’objectif ultime pour un VC est souvent l’introduction de la startup en bourse, ce qui permet de valoriser l’entreprise et d’offrir de la liquidité aux investisseurs.

L’arrivée des Venture Capital sur le marché des crypto monnaies

Depuis quelques années, le marché des crypto monnaies est en pleine effervescence, et les fonds de capital-risque (VC) sont de plus en plus nombreux à s’y intéresser. Bien que le processus de financement des projets crypto soit identique (à quelques détails prêts) aux startups traditionnelles, les entreprises du secteur crypto ont certaines particularités qui attirent ces investisseurs.

Tout d’abord, les fonds de VC sont particulièrement attirés par le potentiel de croissance exponentielle et les rendements élevés que peuvent offrir des domaines comme la finance décentralisée (DeFi) ou le marché des tokens non fongibles (NFT). Bien qu’associés à des risques très élevés, ces domaines offrent des opportunités d’investissement à haut rendement. Comme vous le savez, les fonds de VC sont prêts à assumer ce genre de risques, du moment où le retour sur investissement potentiel est à la hauteur.

De plus, contrairement aux marchés traditionnels, le marché des cryptos est encore en pleine maturation, offrant ainsi à ces fonds l’opportunité d’entrer tôt dans des projets qu’ils estiment prometteurs.

Sans parler de l’adoption croissante des crypto monnaies par le grand public qui ajoute une couche de légitimité et réduit le risque perçu, rendant l’investissement encore plus attrayant pour ces fonds.

Enfin, l’arrivée des Venture Capital dans l’espace crypto a également un effet de légitimation. En effet, les startups financées par des VC sont souvent perçues comme plus fiables (bien que ça ne soit pas toujours le cas), ce qui peut attirer d’autres types d’investisseurs.

Quels sont les plus gros fonds d’investissement (Venture Capital) crypto ?

Vous trouverez ci-dessous un classement des 10 plus gros fonds capital-risque opérant sur le marché des crypto monnaies.

| Venture Capital Crypto | Date de création | Actifs sous gestion | Entreprises / projets soutenus |

|---|---|---|---|

| Coinbase Venture | 2021 | 30 milliards de $ | Magic Eden, Diagonal Finance, etc. |

| Pantera Capitale | 2003 | 4.1 milliards de $ | BitDAO, Korbit, Prism, SynFutures, Zcash, etc. |

| Sequoia Capital | 1972 | 85 milliards de $ | Caldera, Handshake, Multis, Privy, Strips Finance, etc. |

| Polychain Capital | 2016 | 6 milliards de $ | Ava Labs, Kollider, Orca, River Financial, etc. |

| Binance Labs | 2018 | 7.5 milliards de $ | Aptos Labs, Improbable, Sky Mavis, 1inch Network, CertiK, etc. |

| Block Labs | ? | 29 milliards de $ | LawBEAM, Fight Out, Tamadoge, etc. |

| Digital Currency Group | 2015 | 3.5 milliards de $ | Abra, eToro, Paxos, Staked, Zerion, etc. |

| Paradigm | 2017 | 1.5 milliard de $ | Blur, Genesis Digital Assets, MoonPay, Sky Mavis, Zora, etc. |

| Andreesen Horowitz (a16z) | 2009 | 4.5 milliards de $ | Alongside, Halliday, Loop Crypto, Talos, etc. |

| Protocol Ventures | 2017 | 250 millions de $ | Coinbase, Ciricle, Genesis, Bitstamp, etc. |

Ce qu’il faut retenir

Il ne fait aucun doute que l’implication des fonds de capital-risque (VC) dans le secteur des crypto monnaies marque une étape significative dans l’évolution de cette industrie. En effet, ces investisseurs contribuent à la croissance et à la légitimité des startups crypto, tout en s’exposant à des rendements potentiels très élevés.

Questions fréquemment posées au sujet des VC

Qu’est-ce que le venture capital (VC) en crypto ?

Le venture capital en crypto est une forme de financement où des investisseurs fournissent des fonds à des start-ups et projets blockchain en échange d’une participation au capital ou de tokens.

Comment fonctionne le VC dans l’industrie des cryptomonnaies ?

Les investisseurs en VC injectent des fonds dans des projets crypto à fort potentiel de croissance, généralement en phase de démarrage, en espérant un retour sur investissement important lorsque le projet prend de la valeur.

Pourquoi les investisseurs en VC s’intéressent-ils aux projets crypto ?

Les investisseurs en VC sont attirés par le potentiel de croissance rapide et les innovations technologiques des projets crypto, qui peuvent offrir des rendements élevés à long terme.

Quels sont les risques associés au VC en crypto ?

Les risques incluent la volatilité des marchés crypto, l’incertitude réglementaire, l’échec technologique des projets et le risque de perte totale de l’investissement en raison de la faillite des start-ups.

Comment les fonds VC évaluent-ils les projets crypto ?

Les fonds VC évaluent les projets en fonction de l’équipe de développement, de la technologie, de la feuille de route, du modèle économique, et du potentiel de marché avant de décider d’investir.

Qu’est-ce qu’un tour de financement de série A en crypto ?

Un tour de financement de série A est une première levée de fonds importante où les start-ups crypto reçoivent un capital significatif pour développer leurs produits et attirer de nouveaux utilisateurs.

Quelle est la différence entre un financement par VC et une ICO ?

Le financement par VC implique l’investissement de fonds par des investisseurs professionnels, tandis qu’une ICO (Initial Coin Offering) est une levée de fonds publique où les tokens sont vendus aux investisseurs individuels.

Quels sont les avantages pour une start-up crypto de lever des fonds auprès de VC ?

Lever des fonds auprès de VC permet aux start-ups d’accéder à des ressources financières importantes, à un réseau d’expertise et de soutien stratégique pour accélérer leur croissance.

Quels sont les fonds de VC les plus actifs dans le secteur crypto en 2024 ?

Les fonds de VC les plus actifs dans le secteur crypto incluent des acteurs comme Andreessen Horowitz (a16z), Pantera Capital, et Sequoia Capital, qui investissent massivement dans la blockchain.

Comment les investisseurs en VC réalisent-ils un retour sur investissement dans les projets crypto ?

Les investisseurs en VC réalisent un retour sur investissement en vendant leurs participations ou tokens après que le projet ait pris de la valeur, généralement après une introduction en bourse (IPO), une ICO, ou une acquisition.

Qu’est-ce qu’une seed round dans le VC en crypto ?

Un seed round est une première phase de levée de fonds où les start-ups crypto lèvent du capital pour développer leur prototype ou leur MVP (Minimum Viable Product) avant d’attirer de plus gros investisseurs.

Comment les start-ups crypto utilisent-elles les fonds levés auprès des VC ?

Les start-ups crypto utilisent ces fonds pour financer le développement de produits, recruter des talents, renforcer leur infrastructure technologique, et mettre en œuvre des stratégies de marketing et de croissance.

Quels sont les critères des VC pour investir dans une start-up blockchain ?

Les VC recherchent des start-ups avec un solide modèle d’affaires, une technologie innovante, une équipe compétente, et un potentiel de marché significatif avant de décider d’investir.

Comment les tendances du marché affectent-elles les investissements VC en crypto ?

Les tendances du marché, telles que l’intérêt accru pour la DeFi, les NFT, ou les solutions de couche 2, influencent les domaines dans lesquels les VC choisissent d’investir.

Quelle est la durée typique d’un investissement VC dans un projet crypto ?

Les investissements VC dans le secteur crypto sont souvent à moyen ou long terme, avec une durée typique de 3 à 7 ans avant de réaliser un retour sur investissement.

Comment la réglementation affecte-t-elle le VC en crypto ?

La réglementation peut avoir un impact significatif sur les investissements VC en crypto, car des règles restrictives ou incertaines peuvent décourager les investisseurs, tandis que des environnements réglementaires clairs peuvent attirer davantage de capitaux.

Quels sont les avantages d’investir dans le VC en crypto par rapport à d’autres secteurs ?

Investir dans le VC en crypto offre un potentiel de rendements élevés en raison de l’innovation rapide et de la croissance exponentielle du secteur, bien qu’il s’agisse d’un marché plus risqué et plus volatile que d’autres secteurs.

Quels sont les risques de la volatilité des cryptomonnaies pour les investisseurs en VC ?

La volatilité des cryptomonnaies peut affecter la valeur des investissements des VC, entraînant des pertes potentielles à court terme et augmentant le risque d’investissement.

Quelle est la différence entre un fonds VC crypto et un hedge fund crypto ?

Un fonds VC investit principalement dans des start-ups en phase de démarrage avec un horizon à long terme, tandis qu’un hedge fund crypto investit de manière plus active dans des actifs cryptos cotés pour générer des rendements à court terme.

Comment les VC identifient-ils les opportunités dans la DeFi ?

Les VC identifient les opportunités dans la DeFi en analysant les innovations technologiques, la demande croissante pour des services financiers décentralisés, et les solutions à des problèmes existants dans le secteur financier traditionnel.

Comment une start-up crypto peut-elle attirer des investisseurs VC ?

Une start-up crypto doit présenter une vision claire, un produit innovant, un modèle d’affaires solide, une équipe expérimentée, et un plan de développement convaincant pour attirer les investisseurs VC.

Quels sont les secteurs de la blockchain les plus attractifs pour les VC en 2024 ?

Les secteurs les plus attractifs incluent la DeFi, les NFT, les solutions de couche 2 pour la scalabilité, les infrastructures blockchain, et les métavers.

Comment fonctionne un exit dans le VC crypto ?

Un exit se produit lorsque les investisseurs VC vendent leur participation dans une start-up, généralement lors d’une IPO, d’une ICO, d’une acquisition par une entreprise plus grande, ou par la vente de tokens sur le marché secondaire.

Quels sont les fonds VC spécialisés dans les cryptomonnaies ?

Des fonds comme a16z Crypto, Pantera Capital, et Digital Currency Group sont spécialisés dans les investissements en cryptomonnaies et blockchain.

Qu’est-ce qu’une série B dans le VC crypto ?

Une série B est une phase de levée de fonds où les start-ups crypto cherchent à obtenir des capitaux pour élargir leur équipe, lancer leur produit sur le marché, et accélérer leur croissance.

Quels sont les enjeux juridiques pour les VC qui investissent dans des projets crypto ?

Les enjeux juridiques incluent la conformité avec les régulations locales, les droits de propriété intellectuelle, et les incertitudes autour des régulations spécifiques aux cryptomonnaies et aux ICO.

Quel rôle jouent les tokenomics dans l’évaluation des projets crypto par les VC ?

Les VC analysent les tokenomics pour comprendre comment les tokens sont distribués, utilisés, et brûlés, afin de s’assurer que le modèle économique est durable et que les incentives sont alignés avec les utilisateurs et investisseurs.

Comment les VC financent-ils des projets de métavers basés sur la blockchain ?

Les VC investissent dans des projets de métavers en apportant des fonds pour développer des mondes virtuels, des plateformes de NFT et des économies basées sur la blockchain, en échange de parts ou de tokens.

Quels sont les rendements typiques des investissements VC en crypto ?

Les rendements des investissements VC en crypto peuvent être très élevés en cas de succès, souvent plusieurs fois le capital investi, mais le risque de pertes est également important en raison de la volatilité et de l’échec potentiel des start-ups.

Comment la DeFi a-t-elle changé l’investissement en VC dans la crypto ?

La DeFi a élargi les opportunités pour les VC, en leur permettant d’investir dans des protocoles décentralisés qui offrent des rendements élevés via le yield farming, le staking, et les prêts décentralisés.

Quelle est la différence entre un investissement en equity et en tokens pour les VC crypto ?

Un investissement en equity donne aux VC une part du capital de la start-up, tandis qu’un investissement en tokens leur donne des droits sur des tokens qui peuvent être échangés sur les marchés crypto.

Comment les VC diversifient-ils leurs investissements en crypto ?

Les VC diversifient en investissant dans différents secteurs de la blockchain, comme la DeFi, les NFT, les infrastructures, et les solutions de scalabilité, ainsi qu’en répartissant les fonds entre plusieurs start-ups.

Quels sont les projets crypto qui attirent le plus les VC en 2024 ?

Les projets crypto attractifs en 2024 incluent ceux qui offrent des solutions de scalabilité, des innovations dans la DeFi, des écosystèmes NFT en croissance, et des applications pratiques dans les métavers.

Comment les VC crypto gèrent-ils la volatilité des marchés ?

Les VC crypto gèrent la volatilité en diversifiant leurs investissements, en se concentrant sur des projets à long terme et en gardant un horizon d’investissement de plusieurs années pour surmonter les fluctuations à court terme.