En finance décentralisée (DeFi), le trading de rendement offre des opportunités très intéressantes, mais comporte également des incertitudes considérables. Les rendements futurs sont souvent imprévisibles, affectés par une multitude de facteurs dans l’écosystème cryptographique.

C’est dans ce contexte que le protocole Pendle se démarque, avec son modèle de tokenisation et d’AMM unique.

Qu’est-ce que Pendle ? Comment fonctionne le protocole ? Eh bien, c’est ce que vous allez découvrir tout au long de cet article.

Comprendre le protocole Pendle (PENDLE)

L’origine du protocole Pendle

Le protocole Pendle est le fruit du travail d’une équipe anonyme composée de personnes connues sous les pseudonymes de TN Lee, GT, YK et Vu. Établi en Corée du Sud, le projet a réussi à lever un capital de 3,7 millions de dollars auprès de divers investisseurs de renom, notamment Bitscale Capital ainsi que Crypto.com Capital pour n’en citer qu’une partie.

Après une phase de développement intense, Pendle a vu le jour en juin 2021. Depuis son lancement, le protocole a connu une croissance rapide, avec un volume d’échanges qui a grimpé jusqu’à 350 millions de dollars.

Qu’est-ce que le protocole Pendle ?

Pendle est un “protocole de rendement tokenisé” construit sur la blockchain Ethereum. Concrètement, il permet aux investisseurs de tokeniser et de tirer profit du rendement futur d’un actif.

Autrement dit, Pendle est en mesure de séparer l’actif principal et le rendement anticipé de ce même actif en deux tokens différents : le token principal (PT) et le token de rendement (YT). Cette séparation offre aux utilisateurs une plus grande flexibilité pour gérer leurs actifs et adopter diverses stratégies pour maximiser leur rendement.

Ce qui distingue également Pendle des autres protocoles de rendement tokenisés, c’est sa fonction de teneur de marché automatisé (AMM) “time-decaying”, spécialement conçue pour gérer les tokens de rendement. Pour faire simple, cette fonctionnalité unique ajuste dynamiquement les prix des actifs en fonction de leur durée de vie restante.

Avec ce modèle unique, les utilisateurs ont la possibilité de récupérer leurs gains avant la date d’expiration d’un actif quelconque.

Quelles sont les principales composantes du protocole Pendle ?

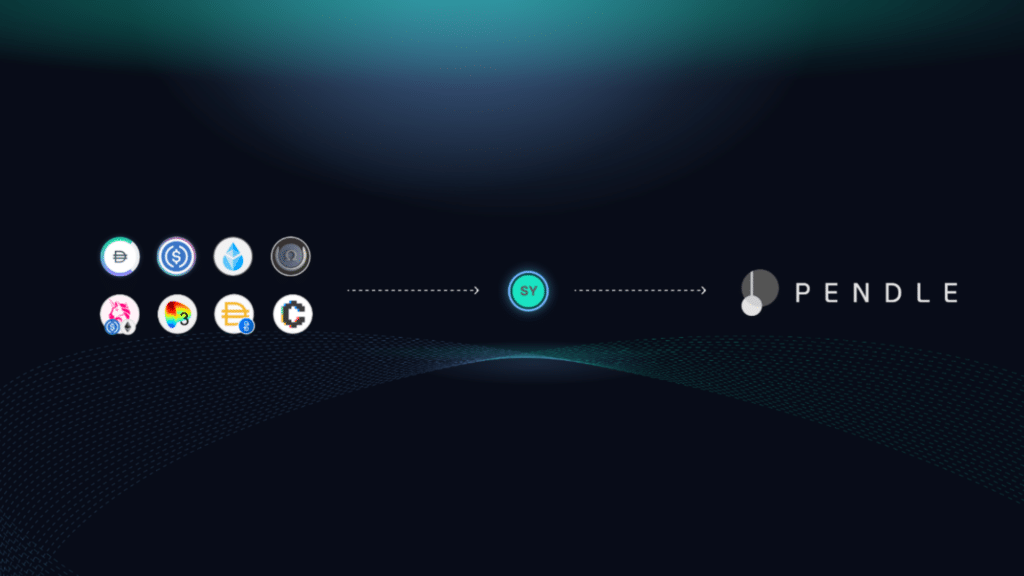

Tokenisation du rendement (futur yield) :

Comme mentionné dans la section précédente, la tokenisation du rendement est l’une des innovations les plus notables de Pendle. En utilisant le standard de token SY (Standardized Yield), Pendle divise un actif en deux composants distincts : le Token Principal (PT) et le Token de Rendement (YT). De fait, lorsqu’un utilisateur dépose un actif générant des rendements, comme le DAI dans un pool de prêt Compound, il reçoit en retour des PT-DAI et des YT-DAI.

Dans le cadre de cet exemple, le PT-DAI représente la valeur sous-jacente du DAI, tandis que le YT-DAI représente les intérêts futurs ou “futur yield” que le DAI générera.

Vous l’aurez compris, la tokenisation du rendement permet aux investisseurs de spéculer sur les fluctuations des rendements de manière plus précise. Par exemple, un utilisateur peut parier que le rendement généré par un token de liquidité d’un DEX perpétuel diminuera avec le temps. Au final, cette flexibilité ouvre de nouvelles possibilités de stratégies d’investissement et de couverture.

Teneur de marché automatisé (AMM) unique de Pendle :

Dans un AMM traditionnel, les utilisateurs peuvent échanger des actifs de manière décentralisée sans avoir besoin d’un intermédiaire. Cependant, ces AMM ne tiennent généralement pas compte de l’élément temporel des actifs, c’est-à-dire qu’ils ne prennent pas en considération la décroissance de la valeur des actifs au fil du temps. Un “time-decaying AMM”, en revanche, permet aux utilisateurs de négocier des actifs en fonction de leur “durée de vie.

En d’autres termes, cet AMM natif prend en compte le fait que certains actifs, comme les tokens de rendement (YT) dans le cas de Pendle, perdent de la valeur au fur et à mesure que leur date d’expiration approche. Ainsi, le prix de ces actifs est ajusté dynamiquement en fonction du temps restant jusqu’à leur expiration. Cela permet une tarification plus précise et une meilleure efficacité du capital pour les traders et les fournisseurs de liquidité.

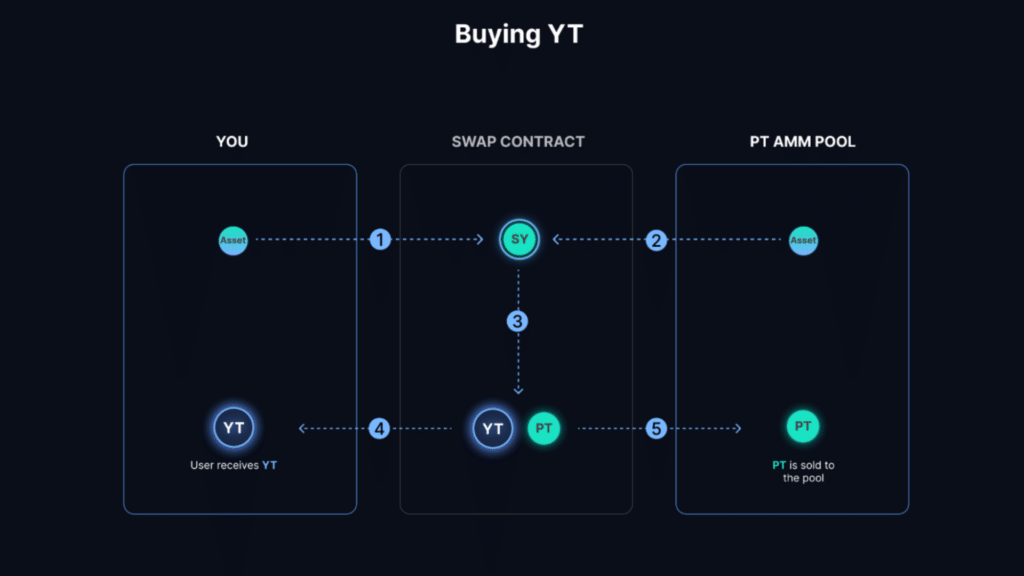

Avec ce nouveau type d’AMM, des mécanismes spécifiques sont en place pour assurer une transaction efficace lors de l’achat ou de la vente de jetons YT. Par exemple, lors de l’achat de jetons YT, l’acheteur reçoit à la fois des jetons PT et YT en échange de ses jetons SY. Lors de la vente, les jetons YT et PT sont utilisés pour récupérer les jetons SY.

Enfin, la V2 de l’AMM de pendle introduit un concept très intéressant pour réduire les pertes impermanentes (Impermanent Loss). Pour rappel, les pertes imminentes (IL) sont un problème courant. Elles surviennent lorsque la valeur relative des actifs dans un pool de liquidité change, ce qui peut entraîner une perte pour les fournisseurs de liquidité.

L’AMM de Pendle, en particulier sa version 2, aborde ce problème de manière innovante. En effet, L’AMM ajuste dynamiquement sa courbe pour prendre en compte le rendement accumulé des jetons au fil du temps.

vePENDLE – le jeton de gouvernance du protocole Pendle :

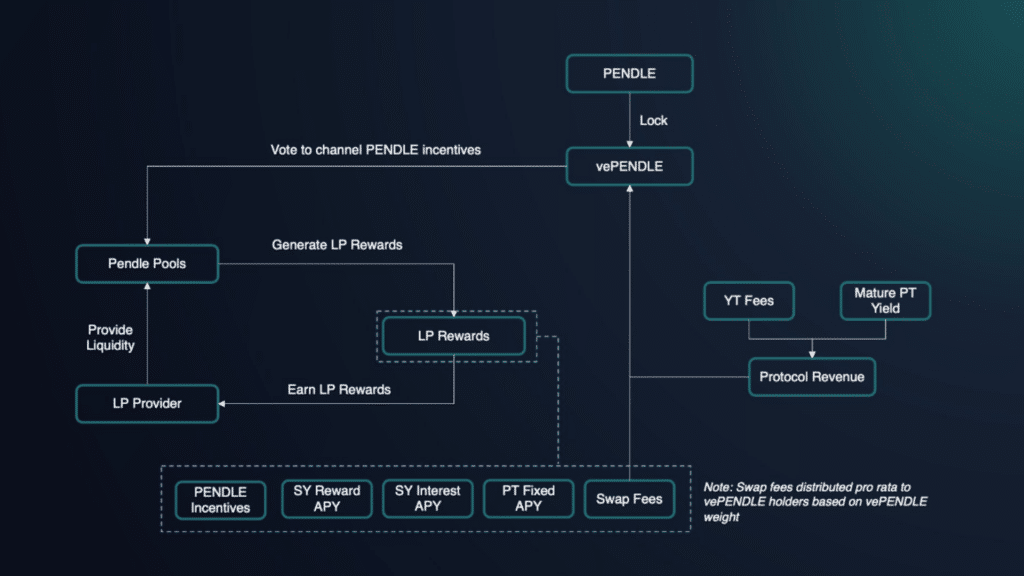

Le protocole Pendle dispose également de son propre jeton de gouvernance. En effet, les détenteurs de tokens PENDLE peuvent les verrouiller pour obtenir des vePENDLE, qui leur donnent des droits de gouvernance sur le protocole. En mettant en jeu (stake) leurs tokens, les utilisateurs bénéficient également de rendements réguliers.

Par ailleurs, ce modèle a donné naissance à ce qu’on appelle “Les guerres de Pendle“, où différents protocoles rivalisent pour contrôler la plus grande part de vePENDLE et, par conséquent, la distribution des récompenses.

Ce phénomène est similaire aux “Guerres de Curve” dans le monde DeFi. Des protocoles ont été construits sur Pendle pour maximiser les récompenses de farming, créant une forme de compétition pour le contrôle des jetons vePENDLE.

Pour en revenir au modèle de gouvernance de Pendle, les détenteurs de vePENDLE bénéficient non seulement de droits de gouvernance, mais aussi de rendements accrus et d’une part des revenus du protocole. Ce modèle incitatif a conduit à un verrouillage significatif de l’offre en circulation de PENDLE, renforçant ainsi la robustesse du modèle économique de la plateforme.

Tokenomics du jeton PENDLE

Le PENDLE est le jeton utilitaire (ERC-20) natif du protocole Pendle, avec une offre totale et maximale de 231 725 335 jetons. Le PENDLE est présenté comme un jeton “hybride inflationniste”, avec un taux d’inflation perpétuel de 2%.

En ce qui concerne la distribution initiale de jetons, Pendle a alloué 37% aux incitations à la liquidité, 22% à l’équipe, 15% aux investisseurs, 18% au fonds de l’écosystème, 7% au démarrage de la liquidité et 1% aux conseillers. Vous y verrez plus clair sur le graphique ci-dessous :

Cependant, en octobre 2022, la distribution a été révisée. Actuellement, 65,1% sont alloués à la circulation, 19,2% au fonds de l’écosystème, 10% aux incitations et 5,7% à l’équipe.

Ce qu’il faut retenir

Vous l’aurez compris, le protocole Pendle se distingue comme une innovation très intéressante dans l’écosystème DeFi. Il offre un modèle unique pour la négociation de rendements futurs d’actifs financiers. Avec des fonctionnalités comme son AMM à “décroissance temporelle” et son jeton de gouvernance vePENDLE, Pendle ne se contente pas de résoudre des problèmes existants, mais ouvre également la voie à de nouvelles opportunités dans le monde de la finance décentralisée.