La blockchain est une technologie compliquée. Elle est généralement difficile à prendre en main et son utilisation est délicate à envisager dans le monde réel. La série “La blockchain irl” vise à répondre à ces interrogations et à éduquer les personnes qui, dans les dix prochaines années, se serviront de cette technologie sans même le savoir.

La blockchain IRL épisode 2 : permettre la décentralisation du monde

Avant toute chose, le sujet des CBDC pourrait représenter à lui seul une série d’articles détaillés. Nous n’aborderons donc qu’une partie infime de ce que ce domaine représente.

Depuis quelques mois le sujet des monnaies numériques de banque centrales commence à prendre de plus en plus de place dans le paysage médiatique. Cela fait finalement quelques années que les banques centrales s’intéressent de près à la technologie du réseau Bitcoin, et s’attèlent à en faire un usage qui leur est propre.

Contrairement aux “initiatives privées” des cryptomonnaies, ces monnaies numériques de banques centrales (l’acronyme CBDC pour central bank digital currencies est plus couramment utilisé et le sera donc tout au long de l’analyse) sont directement créées par les banques centrales et utiliseraient la technologie des Distributed Ledger (DLT). Celles-ci permettraient des frais de transaction moins importants et un fonctionnement plus rapide. Christine Lagarde, actuelle Présidente de la Banque Centrale Européenne (BCE), estime également qu’elles seront, de fait, plus sécurisées puisqu’elles seront garanties par la BCE.

Faut-il s’attendre à une révolution des paiements ou une nouvelle façon de traquer nos faits et gestes ? L’avenir nous le dira, néanmoins une chose est sûre : la technologie n’est jamais coupable de l’usage que l’Homme en fait.

Sommaire

- Qu’est-ce qu’une Central Bank Digital Currency (CBDC) ou monnaie numérique de Banque centrale ?

- La CBDC : un moyen de paiement plus rapide à moindres frais

- Le staking d’euros numériques : nouvelle forme d’inflation ?

- Des banques commerciales servant d’intermédiaire de terrain

- Les monnaies numériques de banque centrale (CBDC) : avènement de Big Brother ?

- Conclusion au sujet des CBDC

Qu’est-ce qu’une Central Bank Digital Currency (CBDC) ou monnaie numérique de Banque centrale ?

Les CBDC sont à considérer comme des monnaies fiat, par opposition aux cryptomonnaies. Ce sont des monnaies ayant cours légal, distribuées et garanties par une banque centrale.

Petit rappel sur les banques centrales : une banque centrale est une institution détenant le pouvoir d’émission monétaire : BCE pour l’euro, Bank of England pour le Royaume-Uni, FED pour les États-Unis, etc. Elle s’oppose à la banque commerciale (BNP, LCL, Crédit mutuel, Bank of America, HSBC, etc.) qui sert d’intermédiaire entre la banque centrale et les autres acteurs de l’économie : le public, les sociétés, les États. Ainsi nous n’avons pas, à ce jour, de relations directes avec une banque centrale.

Les CBDC s’appuient sur la technologie des registres distribués (DLT précédemment citée), technologie utilisée par les réseaux des cryptomonnaies les plus connus (Bitcoin, Ethereum, Solana, etc). Cette technologie permet le fonctionnement décentralisé d’un réseau de paiement : chaque validateur du réseau va comparer sa version du registre avec celle des autres, ce qui permet de garantir la sécurité des transactions.

Quelle différence avec une monnaie numérique classique ?

La principale différence à noter entre les paiements par carte traditionnels et la technologie proposée par les banques centrales réside dans l’origine des fonds. D’un côté, il y a une banque commerciale, de l’autre il y a une banque centrale. Or, Il faut comprendre que la sécurité n’est pas identique dans ces deux cas.

Comme le souligne Christine Lagarde dans son apparition sur le plateau de BFMTV, les CBDC seront garanties par les banques centrales directement et sans intermédiaires.

Cette interview est particulièrement intéressante puisqu’elle met en lumière deux points très importants :

- D’une part la différence notable entre monnaie détenue au sein des comptes d’une banque centrale et monnaie détenue au sein d’une banque commerciale.

- D’autre part la méconnaissance totale du système monétaire dans lequel nous vivons par les journalistes face à la directrice de la BCE.

Nous avions vu à l’occasion de l’épisode précédent que l’argent mis en dépôt dans une banque commerciale fait office de reconnaissance de dette de la banque envers le déposant et qu’en cas de faillite bancaire, même en présence d’une garantie légale à hauteur de 100 000€, tous les épargnants ne pourraient pas recouvrir leurs avoirs.

La monnaie présentée comme “numérique” par le journaliste n’est qu’un arrangement entre deux banques commerciales pour la validation d’une transaction exercée numériquement.

L’idée derrière les CBDC est de gommer le tiers de confiance à l’image de ce que font Bitcoin et les autres cryptomonnaies. Ainsi, les capitaux détenus sur un wallet de CBDC sont garantis par l’émetteur même de la monnaie.

Il est impensable d’imaginer que la BCE ne puisse pas vous rembourser les euros numériques que vous détenez puisqu’elle en est le direct créateur. Il y a donc une notion de sécurité attachée à cette nouvelle façon d’envisager la monnaie (à noter que la notion de sécurité est bien souvent mise en opposition à celle de liberté).

Les CBDC ont également l’avantage de représenter des moyens de paiement plus rapides et moins coûteux que les systèmes de règlement actuels, notamment le système SWIFT.

La CBDC : un moyen de paiement plus rapide à moindres frais

Tout le monde a, un jour, entendu parler du système SWIFT (l’acronyme de Society for a Worldwide Interbank Financial Telecommunication), une infrastructure déployée par les banques pour faciliter les paiements internationaux.

Trivialement, le système SWIFT est un réseau permettant aux banques d’effectuer des paiements internationaux par l’intermédiaire d’une multitude d’autres banques pour atteindre le créditeur au bout de la chaîne.

Petit exemple : Pour un paiement de la France (Banque A française) aux USA (Banque B américaine), la banque A n’a pas de liens directs avec la banque B, mais en a avec la Banque C suédoise, qui, elle, a des relations avec la banque D également américaine. Cette dernière va terminer le travail en délivrant l’information du paiement à la banque B. On a donc A –> C –> D –> B

Chaque fois qu’un intermédiaire intervient (C et D dans l’exemple), des frais de plus en plus importants vont s’accumuler, ce qui va rendre la transaction chère en fin de voyage. Le système semble dépassé, néanmoins, c’est celui qui a permis le transfert de fonds vers chaque recoin de la Terre depuis 1973.

Aujourd’hui des entreprises privées comme le Britannique Quant Network ou l’Américain Ripple (état des lieux complet du procès contre la SEC ici) s’attachent à proposer aux institutionnels une solution pour remplacer le système SWIFT par l’utilisation des CBDC. L’idée serait de faire passer les transactions par une monnaie “pont/bridge” que les acteurs institutionnels détiendraient ou qu’ils utiliseraient uniquement pour satisfaire la transaction.

Petit exemple : Banque A achète du XRP avec ses euros, envoie l’actif numérique à la banque B, qui vend ses actifs pour des dollars américains.

De nombreuses expérimentations sont encore en cours au sein des banques centrales et peu d’informations permettent d’établir le fonctionnement technique qui sera privilégié. Néanmoins, il est certain que les frais de transactions internationales seront très largement affaiblis par leur utilisation.

Une autre caractéristique permet de différencier les CBDC du système monétaire actuel : un traitement différencié de l’inflation.

Le staking d’euros numériques : nouvelle forme d’inflation ?

Dans un rapport paru en octobre 2020 sur l’euro numérique, la BCE a émis de nombreuses hypothèses sur le lancement à venir de sa monnaie numérique de banque centrale. L’un des nombreux sujets abordés concerne la “rémunération” que l’on peut facilement traduire par “staking” dans le domaine des cryptos. Une analogie avec le fonctionnement du coin ALGO peut être faite tant les deux systèmes semblent se ressembler.

Algorand est une blockchain comme Ethereum, Solana et bien d’autres. Cependant, Algo a décidé de mettre en place un système de distribution des récompenses de stacking à tous les wallet déployés sur son réseau. Ainsi, le seul fait de détenir des coins sur son portefeuille numérique permet de se rendre éligible à la redistribution.

La rémunération envisagée par la BCE serait équivalente à celle utilisée par Algorand : un taux d’intérêt non nul appliqué au solde du portefeuille d’euros numériques.

Petit rappel sur l’inflation. Notre système monétaire est inflationniste et se base sur la monnaie-dette : chaque prêt accordé est le salaire d’une autre personne. Les prêts sont accordés par les banques commerciales et le taux est déterminé en fonction des taux directeurs mis en place par la banque centrale. Les taux directeurs permettent à la banque centrale de déterminer une politique monétaire et de contrôler in fine la quantité de monnaie-dette en circulation dans notre économie. Voilà comment est contrôlée l’inflation. Avec l’euro numérique, l’inflation pourra être directement contrôlée et distribuée aux détenteurs de cette CBDC. Cela ne changera en rien le fait que l’inflation bénéficiera avant tout aux plus riches, ne vous en faites pas.

Un lien si direct entre la BCE et les citoyens européens pourrait-il sonner la fin des banques commerciales ?

Des banques commerciales servant d’intermédiaire de terrain

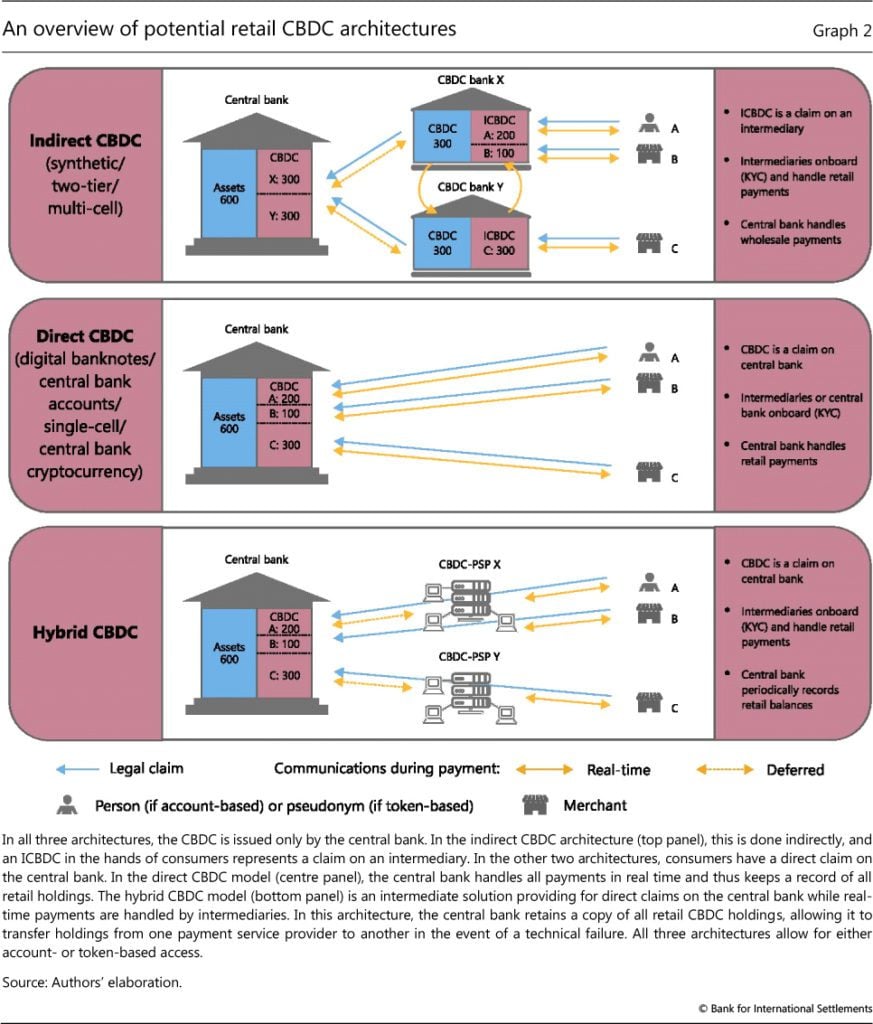

La question pourrait se poser : qu’adviendrait-il des banques commerciales ? Concrètement le but premier des CBDC est d’éliminer les intermédiaires entre la banque centrale et le public. Ce qui signifie de ne plus avoir à passer par les banques commerciales qui peuvent ajouter à la transaction des frais plus ou moins importants.

Or l’idée n’est visiblement pas d’évincer totalement les banques de détail. Celles-ci, pourraient faire partie du système des CBDC en tant qu’infrastructures de fonctionnement du réseau, en tant qu’intermédiaire de terrain, ainsi que la proposition de valeur habituelle d’une banque : proposer des produits financiers à ses clients.

Les monnaies numériques de banque centrale (CBDC) : avènement de Big Brother ?

Contrairement à ce que pourrait penser une grande partie de la communauté suivant l’univers des cryptomonnaies, il y a des avantages certains à l’adoption des CBDC en comparaison au système bancaire actuel.

Ceci étant dit, d’importantes problématiques se posent en matière de liberté. Les CBDC permettront une traçabilité des paiements sans réelle limite, constituant une intrusion flagrante dans la vie privée du peuple.

Pire que tout, le manageur général de la Banque Internationale des Règlements (BRI, une institution chargée d’assurer le lien entre les banques centrales d’une majorité des États de la planète) nous assure que la différence principale entre le cash et les CBDC réside dans le fait que les banques centrales auront un contrôle absolu sur les règlementations s’appliquant à leur utilisation.

L’analogie avec le cash et la nuance qu’y apporte M. Carstens est intéressante : le cash est détestable en ce sens qu’il est impossible à traquer. Le cash, c’est la liberté de se soustraire à l’œil de l’État. L’idée derrière les CBDC est de pouvoir devenir le nouveau moyen de paiement de détail. Néanmoins, il n’est pas certain que celles-ci soient vraiment de meilleure qualité que le système existant. La vraie innovation réside dans les paiements internationaux à moindre frais. En revanche, il sera bien plus aisé de geler les fonds d’une quelconque personne.

Il est donc à prévoir que les banques centrales puissent se doter d’outils permettant le blocage de fonds, le blocage de transactions et toutes les dérives liberticides imaginables. Il y a donc une certaine ironie dans l’aspect “sécurité” abordé en première partie puisqu’en échange, il faut renoncer à sa liberté de consommation.

Conclusion au sujet des CBDC

Il ne faut pas être mauvaise langue, le Rapport de la BCE précédemment cité aborde le sujet de la protection de la vie privée et estime que l’euro numérique ne gagnera pas la confiance des citoyens européens à moins de s’en préoccuper. Un système permettant un minimum de vie privée tout en étant suffisamment conciliant pour ne pas devoir avoir une connexion Internet en continu a donc été envisagé.

Le rapport décrit un projet “d’euro numérique” offline, parallèle à la CBDC et complètement interopérable. L’idée étant d’avoir un portefeuille numérique sur lequel nous déposerions des euros numériques afin de payer en peer-to-peer (consommation de tous les jours). Il n’y aurait pas de suivi véritable des transactions par ce biais-là qui fonctionnerait sans connexion Internet.

Malgré tout, il ne faut pas oublier que ces outils ne pourront jamais égaler la liberté donnée par le cash. Il est donc très important de conserver les moyens de paiement physiques en tant qu’alternative. La liberté est une chose précieuse qui se fait de plus en plus rare à mesure que le temps passe … comme le Bitcoin.

Pour aller plus loin sur le sujet :