Depuis sa démocratisation, la finance décentralisée (dite DeFi) ne cesse de se développer, bien plus vite que ce que la fiscalité est capable de suivre. À l’heure où nous écrivons ces lignes, le montant total des actifs en satking hors plateforme centralisée continue d’augmenter inlassablement : la total value locked avoisine aujourd’hui les 190 847 milliards de dollars ! Si ces chiffres paraissent élevés, sachez qu’aujourd’hui, la plupart des utilisateurs n’utilise pas (encore) ces procédés. Une enquête récente relève que seules 4,3 millions d’adresses ETH ont interagi avec un protocole DeFi.

Cette démocratisation apporte avec elle de nouvelles opportunités de gains pour les investisseurs. Il n’y a pas si longtemps, ces derniers se contentaient d’effectuer de simples opérations d’achat ou de cession d’actifs numériques, mais ils sont aujourd’hui nombreux à les verrouiller sur un protocole décentralisé, alimentant ainsi la total value locked du protocole. En contrepartie de cette mise à disposition, ils reçoivent ainsi des rewards (ou “récompenses”), la plupart du temps sous forme de jetons.

Pour ces développements, vous l’aurez compris, on prendra l’exemple du staking puisqu’il est le plus courant, mais sachez que les raisonnements qui suivent ne seront pas systématiquement transposables aux autres attributions de crypto à titre de “récompense” (lending, liquidity, yield farming, etc.).

Cependant, nombreuses sont les personnes qui ne savent pas exactement comment déclarer ces gains, et surtout comment ils seront imposés.

Malheureusement, le cadre n’est pas encore très clair sur ce domaine en plein développement… Si vous souhaitez être en conformité avec les services fiscaux et déclarer ces gains correctement, ayez recours aux services d’un professionnel, mais avant ça vous pouvez jeter un œil à nos différentes analyses.

Cession du revenu du staking : le même régime fiscal que celui des crypto-monnaies ?

Comme vous le savez, les particuliers qui vendent leurs cryptomonnaies contre une monnaie traditionnelle (fiat), un bien ou un service, doivent procéder au calcul et à la déclaration d’une plus-value brute qui concourt à la détermination d’une plus-value annuelle. On vous réexplique en quelques lignes ce qu’on appelle l’impôt sur la plus-value de cession des actifs numériques, vous pouvez approfondir ce thème en lisant un précédent article de CoinAcademy (Calcul des plus-values et déclaration des actifs).

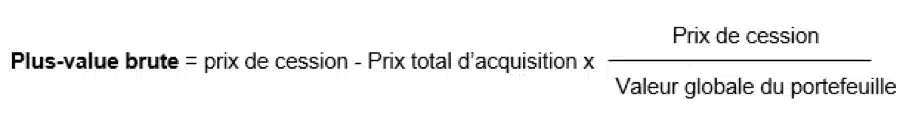

Globalement, chaque fois que vous réaliserez une cession imposable (vente de n’importe quelle crypto contre une monnaie, un bien ou un service), il faut calculer et déclarer une plus ou moins-value. On parle alors de plus-value brute.

L’ensemble de vos plus ou moins-values brutes forme une plus ou moins-value nette annuelle sur laquelle pèsera la fameuse flat tax de 30%. On vous rappelle donc que ce n’est pas chaque vente de crypto qui est imposable, mais bien la somme de vos transactions (qui figure, en principe, sur le formulaire n°2086) sur une année fiscale qui le sera. Pour mémoire, la plus-value globale ainsi déterminée sera imposable au taux de 30%, mais la moins-value n’est pas déductible et ne confère aucun crédit d’impôt.

Un paramètre à prendre en compte dans la détermination de chaque plus-value brute est la notion de prix d’acquisition. C’est le montant que vous avez investi (en euros) pour l’achat de votre crypto. Schématiquement, plus votre prix d’acquisition est élevé (un montant de BTC acheté très cher par exemple), moins votre plus-value sera conséquente, car il n’y aura pas beaucoup de bénéfices : logique, le prix d’acquisition s’impute sur le prix de cession ! Vous comprenez ainsi que nous avons tout intérêt, fiscalement, à avoir un prix d’acquisition plus ou moins élevé.

De ce constat, il semble que deux voies se distinguent. Soit, les rewards seront imposées selon le régime des BNC, soit les rewards ne seront imposées qu’en cas de cession. Evoquons la première option pour commencer.

Pour plus de clarté, on vous rappelle la méthode de calcul :

Le problème avec l’attribution d’une reward en contrepartie du verrouillage d’actifs sur un protocole est que le prix d’acquisition sera nécessairement de zéro. En effet, pour l’attribution de ce reward, vous avez certes acheté – par exemple – des ethers pour les staker, le prix d’acquisition de ces ethers investis sera naturellement bien pris en compte, cependant le prix d’acquisition du reward lui-même sera nul, donc les ethers seront plus sévèrement imposés en cas de cession. Deux points doivent donc être retenus.

- D’une part, l’application de ce régime conduit à n’imposer les rewards qu’en cas de cession, ce qui est favorable aux détenteurs puisque le régime de l’impôt sur actifs numériques vise bien les cessions à titre onéreux d’actifs numériques (cf. art. 150 VH bis du code général des impôts). Mais l’application de ce raisonnement ne tient pas compte d’une éventuelle imposition à l’attribution, on y revient ci-dessous.

- D’autre part, la règle posée par ce même régime est une imposition par foyer. Dit autrement, même si le prix d’acquisition de vos rewards sera de 0, le calcul de votre plus value ultérieure tiendra compte du prix d’acquisition versé pour les autres cryptos qui composent le portefeuille global de votre foyer. Dit autrement, si vous décidez de ne céder que vos rewards, l’imposition tiendra compte de la valeur globale du portefeuille au moment de la cession.

Cession du revenu staking crypto : le régime fiscal des BNC ?

En plus des deux catégories précédentes, vos rewards sont susceptibles d’entrer dans la catégorie des bénéfices non commerciaux. Il s’agit, selon nous, de l’option la plus plausible. On vous explique pourquoi.

Relèvent de cette catégorie (dite “BNC”), non seulement les bénéfices des professions libérales, des charges et offices dont les titulaires n’ont pas la qualité de commerçant, mais également tous les profits ayant le caractère de revenus et non soumis à l’impôt dans une autre catégorie (art. 92 du code général des impôts).

Autrement dit, la catégorie des BNC est une catégorie “fourre-tout”, où l’on fait entrer les revenus qui ne peuvent être imposés dans une autre catégorie d’imposition. Les revenus au titre du minage de BTC sont également imposés dans cette catégorie, lorsque l’activité de minage est exercée par un particulier.

L’inconvénient de ce régime est d’imposer les rewards dès l’année de leur attribution. En matière de BNC, l’imposition se fait sur les recettes effectivement encaissées au cours de l’exercice. Il y a donc une première imposition du jeton dès son attribution sur la base du cours au jour du versement. L’investisseur devra tenir un suivi extrêmement détaillé de ces attributions. En effet, chaque attribution, donc chaque fois vous que vous réclamez vos rewards, oblige l’investisseur à convertir la valeur de ses rewards en monnaie traditionnelle.

Dans cette hypothèse, une fois les jetons reçus en récompense cédés, ils devraient faire l’objet d’une autre imposition, lors de la cession. Cette seconde imposition est à relativiser dans la mesure où elle tiendra compte de l’impôt payé lors de la perception. Cette seconde imposition se fera sur la base de l’article 150 VH bis du CGI, tel que présenté en première partie de cet article.

Pour schématiser, dans la première hypothèse, les rewards ne sont imposés qu’en cas de cession. Certes, mais le prix d’acquisition sera moins élevé puisque le prix d’acquisition des rewards sera de 0. Mécaniquement, si le prix d’acquisition est moins élevé, la plus-value est plus importante puisque le prix d’acquisition s’impute sur le prix de cession. Dans cette seconde hypothèse, en cas de cession, les rewards n’auront pas un prix d’acquisition nul, mais la valeur pour laquelle ils ont été imposés en amont. Mécaniquement, le prix d’acquisition sera plus élevé et la plus-value moins élevée. Il faut donc relativiser ce « risque » d’imposition en amont.

Ainsi, faute de précision sur la question, l’investisseur se retrouve dans l’incertitude. Soit il « considère » que ces actifs ne sont imposables qu’en cas de cession et, dans ce cas, formuler une demande de rescrit auprès des services fiscaux pourrait permettre de sécuriser sa position ; soit il considère que ces rewards sont imposables dès l’attribution dans la catégorie des bénéfices non commerciaux, en tenant compte d’une imposition en cas de cession sur la base des dispositions de l’article 150 VH bis. Il n’est évidemment pas recommandé de recourir à la premier hypothèse sans avoir consulté un professionnel ou les services fiscaux sur ce point.

Conclusion : l’ impot sur le staking, un énième bazar fiscal !

Bien que le nombre de traders désireux de faire un investissement dans la finance décentralisée augmente, la fiscalité des revenus réalisés au titre de ces activités n’est pas certaine.

A priori, et si vous agissez en bonne foi, il semblerait que vous puissiez « choisir » l’un des régimes décrits dans cet article, mais toujours sous réserve d’avoir consulté un professionnel ou les services fiscaux à l’aide de la procédure de rescrit.

Le cadre fiscal étant totalement imprécis, CoinAcademy vous recommande de vous diriger soit vers un prestataire fiscal tel que Waltio qui pourrait faire le calcul des plus-values sur revenus imposables à votre place, soit vers un avocat fiscaliste, notamment si les sommes en jeu sont importantes. Il vaut mieux prévenir que guérir !