Dernière modification effectuée le 15.09.2023 15:27

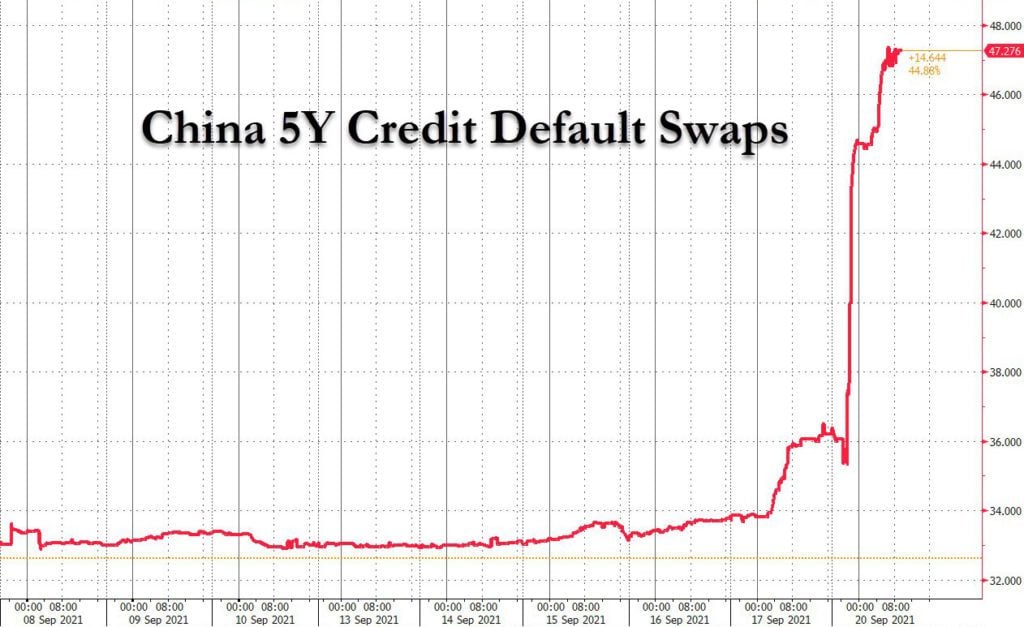

Ce lundi 20 septembre a été marqué par une importante secousse des marchés, qu’il s’agisse de celui des cryptos ou du marché boursier traditionnel. La raison ? La chute vertigineuse du géant chinois de l’immobilier Evergrande.

“Who the f*** is Evergrande ?”

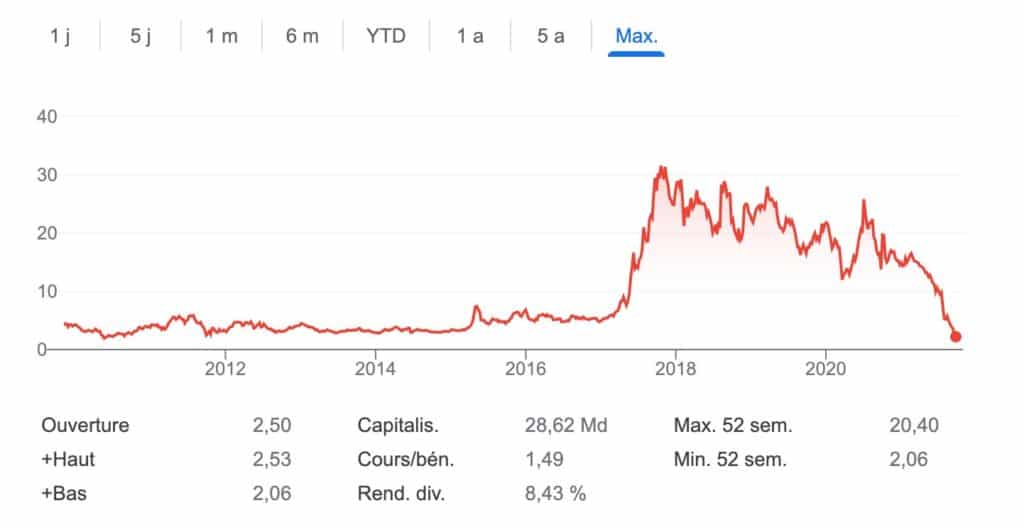

Evergrande est un groupe de sociétés avant tout connu pour ses activités de marchand de biens immobiliers. En 2018, après une hausse de plus de 400%, le cours de l’action dépasse les 30$ pour atteindre une capitalisation de plus de 50 milliards de dollars. Evergrande devenait ainsi le groupe de gestion immobilière le plus coté au monde. Cette croissance s’explique par une stratégie long terme de conquête et d’expansion du marché par l’endettement : faire gros et vite pour s’assurer une position de leader et, in fine, pouvoir rembourser ses emprunts.

L’endettement spectaculaire de la société a permis une extension d’une extrême rapidité. Cependant, cette stratégie doit être accompagnée par une forte croissance du marché et surtout par une facilité d’accès à des liquidités pour pallier les innombrables remboursements.

Or Evergrande était devenu gros, très gros, si gros que la société faisait craindre un risque systémique à cause de l’accumulation de ses dettes.

Pour pallier ce risque, le gouvernement chinois a mis en place une série de mesures visant à limiter les risques de surendettement des entreprises de développement de biens immobiliers. Baptisée les “trois lignes rouges”, la mesure impose des ratios dette/cash, dette/actifs et dette/fonds propres qui feront office de limite. Ainsi une société doit respecter ces ratios et est limitée à une augmentation de 15% par an.

Evergrande a expliqué qu’elle pourrait respecter ces contraintes d’ici 2022, mais qu’en revanche elle serait confrontée à de grandes difficultés, notamment dans la recherche de liquidités pour satisfaire ses obligations de paiement d’intérêts et de remboursement.

Evergrande : le serpent qui se mord la queue ?

C’est ainsi que le groupe avait signifié en septembre 2020 au gouvernement provincial de Guangdong qu’il serait en grande difficulté pour parvenir à payer les intérêts dus pour janvier 2021. Finalement, après avoir réussi à repousser l’échéance (en remboursant des obligations avec des biens immobiliers inachevés par exemple), c’est cette semaine du 20 septembre 2021 qui a sonné l’alarme sur les marchés.

Evergrande est désormais rattrapé par son bilan comptable catastrophique. Le groupe chinois qui emploie près de 200 000 personnes cumule un passif de plus de 300 milliards de dollars (emprunts, obligations, dettes clients et fournisseurs, etc), soit l’équivalent de 2% du PIB de la Chine.

À noter que le groupe devrait rembourser pas moins de 83,5 millions de dollars d’intérêts ce jeudi 23 septembre 2021 pour des obligations arrivant à expiration en mars 2022, mais également quelques 47,5 millions de dollars le 29 septembre 2021 pour d’autres arrivant à échéance en mars 2024. Evergrande serait officiellement en cessation de paiement à compter du 23 octobre 2021 s’ils sont dans l’incapacité de payer et en l’absence de solution (comme aller chercher des liquidités dans la poche de ses employés ?).

Petit rappel pour les novices en comptabilité : les obligations sont des produits financiers échangeables. Les investisseurs financent une société émettrice d’obligations pour un certain montant, à charge pour la société de rembourser la somme investie à terme. Durant la période d’investissement, l’investisseur reçoit généralement des intérêts, fixes ou variables et peut revendre son obligation à un tiers. Ce dernier touchera alors les intérêts à son tour. C’est un moyen de financement utilisé notamment par les États et les sociétés.

Evergrande : Risque systémique ?

“Monday, Bloody Monday” pouvait-on chanter ce 20 septembre, à mesure que les bourses, et notamment celle des cryptomonnaies, saignaient. Pourquoi une telle ampleur ?

Le marché des cryptos n’est, pour le moment, pas décorrélé de la bourse traditionnelle. Or cette dernière s’est vue secouée par les annonces du potentiel “Lehman Brother chinois” qui, s’il s’effondrait, emporterait avec lui la finance mondialisée.

Il est certain qu’Evergrande pourrait avoir des conséquences sur une partie de l’économie chinoise puisque l’entreprise fait vivre indirectement des millions de Chinois. Néanmoins, rien n’est moins sûr concernant l’économie mondiale.

Le risque anticipé par les marchés reviendrait à craindre que la situation de défaut du géant chinois n’entraine, comme à l’époque des Subprimes, des défauts de paiement en cascade contaminant l’économie mondiale. À ce sujet, la banque centrale chinoise avait appelé les banques créancières d’Evergrande à réduire leur exposition après qu’un document a révélé que la situation d’Evergrande pouvait toucher plus de 128 banques et plus de 121 institutions financières.

Il faut savoir qu’il n’est pas certain qu’un tel scénario se concrétise. Plusieurs hypothèses sont à anticiper : la faillite totale à la Lehman Brothers ou le sauvetage in extremis par le gouvernement chinois, un accord avec les créanciers ou un allègement exceptionnel de la loi.

Choisissez votre camp et tradez en conséquence, mais n’oubliez jamais que les hommes mentent, pas les charts :

Cet article vous a plu ? Recevez les prochains par email

Rejoignez +40 000 abonnés. L'essentiel du marché crypto dans votre boîte mail, tous les 2 jours.