Waltio test

Waltio testL’Open Interest en vidéo

Qu’est-ce que l’Open Interest – Les bases

L’Open Interest représente la somme totale positionnée sur les produits dérivés d’un actif.

Prenons deux exemples :

- Je long (achat sur dérivé) le Bitcoin pour $10,000 sur le marché perpétuel : l’open Interest augmente de $10,000. Si j’étais amené à cloturer ma position long alors l’open interest baisserait de $10,000.

- Je short (vente à découvert) le Bitcoin pour $10,000 sur le marché perpétuel : l’open interest sur Bitcoin augmente de $10,000.

C’est aussi simple que ça !

L’open Interest est un indicateur d’intensité. Il n’a pas pour but de vous donner une direction, mais simplement de voir quand se positionnent les intervenants et avec quelle taille de positions ils le font sur les marchés perpétuels.

En soi, l’open interest synthétise simplement l’éternel combat bull (acheteurs) vs. bear (vendeur).

Comment utiliser l’Open Interest dans son trading ?

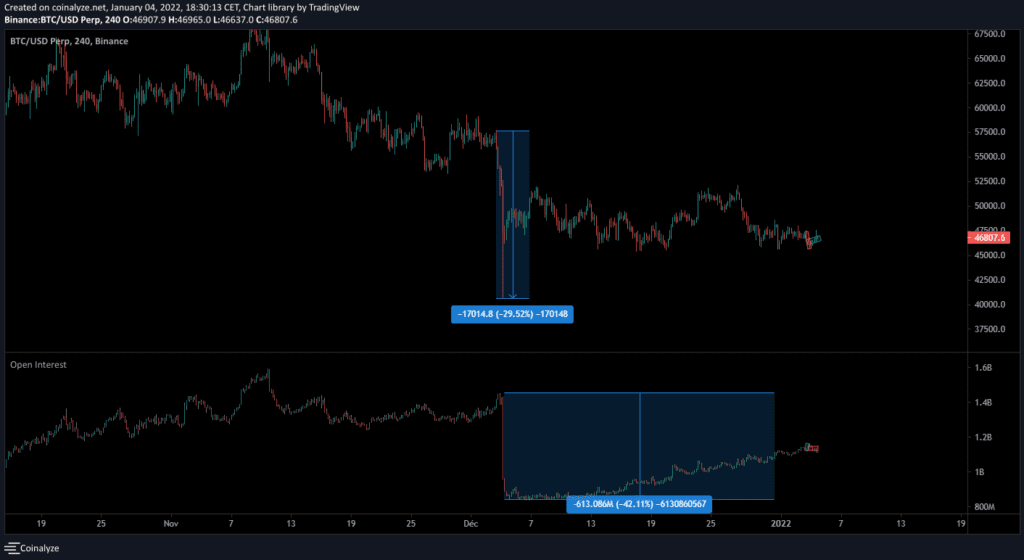

Liquidations et Open Interest

Les marchés perpétuels sont souvent utilisés par les traders utilisant l’effet de levier. Ils sont donc soumis au risque de liquidation.

En conséquence, lorsque le marché est très volatil et effectue de gros mouvements, l’Open Interest chute donc lourdement.

Les intervenants se font alors liquider, ou bien leurs stop loss sont déclenchés et clôturent leurs positions, ce qui fait directement diminuer la somme totale des positions ouvertes sur le marché.

L’aspect psychologique du trading est extrêmement important. La majorité des intervenants sont perdants sur les marchés, il faut donc la plupart du temps faire l’inverse de la majorité pour être gagnant.

L’open interest indiquant quand se positionne la majorité, il est donc particulièrement pertinent de l’utiliser pour essayer de comprendre dans quel sens les traders sont positionnés et à quel point leurs positions, et donc convictions, sont fortes.

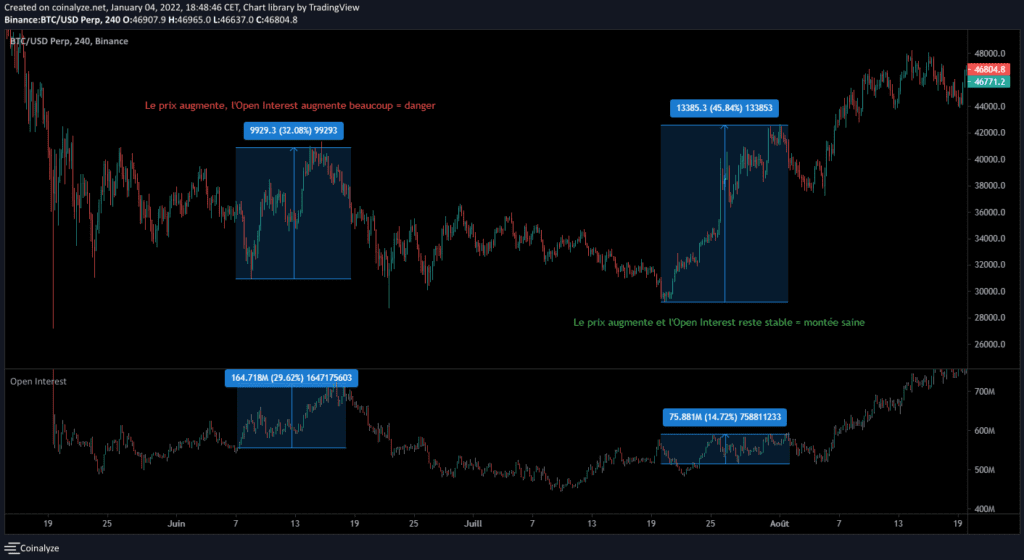

Cas pratique sur Bitcoin

Nous sommes ici sur le graphique du Bitcoin contre le dollar durant l’été 2021 après une lourde chute.

Premier rebond

Le rebond, à gauche, est alimenté par des leviers : l’Open Interest s'emballe et augmente drastiquement. Le prix corrige alors progressivement par la suite.

On peut supposer que lorsque l’Open Interest augmente trop violemment, un phénomène de FOMO (Fear Of Missing Out : la peur de manquer une occasion) se met en place. L’émotivité des intervenants est alors rapidement punie par le marché en poussant dans le sens contraire.

👉 Une montée saine doit être alimentée par des achats spot. Si les achats se font majoritairement en levier et que des positions s’accumulent sur les dérivés, le marché a souvent tendance à donner tord à la majorité des intervenants.

Deuxième rebond

Le rebond, à droite, est beaucoup plus violent et sans correction notable, pourtant l’Open Interest reste relativement stable. Une majorité des intervenants avait capitulé précédemment et les mains fortes en ont profité pour accumuler sur le spot puis faire grimper le prix.

L’intérêt pour les mains fortes est de faire FOMO les intervenants ayant capitulé, qui passent à l’achat et font donc gagner de l’argent aux premiers qui se sont positionnés la plupart du temps sans levier : les mains fortes. C’est ainsi que les marchés financiers fonctionnent.

Récapitulatif de l’interprétation théorique de l’Open Interest

| Prix | Open Interest | Volume | Interprétation |

|---|---|---|---|

| Augmente | Augmente | Augmente | Tendance très haussière |

| Augmente | Baisse | Baisse | Tendance haussière faiblissante |

| Baisse | Augmente | Augmente | Tendance très baissière |

| Baisse | Baisse | Baisse | Tendance baissière faiblissante |

Ratio Open Interest / Market cap

Conclusion sur l’Open Interest

L’Open Interest est un excellent indicateur, mais comme tous les autres : il faut l’utiliser avec la convergence d’autres signaux.

Je le trouve particulièrement pertinent à utiliser avec des données on-chain (retraits des plateformes de trading, prises de profits etc.) ou avec d’autres données financières comme le funding rate !