Il existe un moyen de générer des revenus passifs tout en profitant de la croissance de l’entreprise : les dividendes.

Qu’est-ce que c’est ? Comment ça fonctionne ? C’est ce que vous découvrirez tout au long de cet article.

Sommaire :

- Qu’est-ce qu’un Dividende ?

- Types de Dividendes : en Espèces et en Actions

- Comment fonctionne le versement des Dividendes ?

- L’impact des dividendes sur le cours des actions

- Pourquoi les entreprises versent des Dividendes ?

- Quelques conseils pour investir dans des actions à Dividendes

- Fiscalité : comment les dividendes sont-ils imposés ?

- Les dividendes sont une part des bénéfices redistribuée aux actionnaires.

- Les dividendes peuvent être versés en espèces ou en actions supplémentaires

- Investir dans des actions à dividendes peut maximiser les rendements à long terme.

Qu’est-ce qu’un Dividende ?

Un dividende représente une part des bénéfices qu’une entreprise distribue à ses actionnaires en récompense de leur investissement. Pour faire simple : quand une entreprise fait du profit, elle peut choisir de partager une partie de ce gain avec ceux qui possèdent des actions de la société. Notez que ces paiements peuvent être faits en argent (cash) ou sous forme d’actions supplémentaires.

Un rapide cours d’histoire, ça vous dit ?

Il faut comprendre que le mot « dividende » vient du latin dividendum, qui signifie « ce qui doit être divisé. Ce terme est utilisé depuis longtemps pour désigner la part des bénéfices distribuée aux actionnaires. Avant que tout soit informatisé, les actionnaires recevaient des coupons en papier qu’ils devaient présenter à leur banque pour toucher leur dividende. Aujourd’hui, tout se fait bien évidemment automatiquement.

En fait, les dividendes constituent une manière pour l’entreprise de partager son succès financier avec ceux qui ont pris le risque d’investir dans ses activités (en achetant ses actions). Nous le verrons plus tard dans l’article, mais il n’agit pas uniquement de “récompenses”… les entreprises y gagnent aussi.

Types de Dividendes : en Espèces et en Actions

Comme évoqué plus haut, il existe principalement deux types de dividendes :

- les dividendes en espèces

- les dividendes en actions

Revenons désormais sur les particularités de chacune ;

Dividendes en Espèces :

Les dividendes en espèces, c’est du cash directement versé sur votre compte. Quand une entreprise fait des bénéfices, elle peut en réalité décider de partager une partie de ces gains avec ses actionnaires en leur versant de l’argent.

Par exemple, si vous avez 100 actions et que l’entreprise verse un dividende de 1 euro par action, vous recevez 100 euros. C’est aussi simple que ça.

Après avoir reçu ce versement sur leur compte, les personnes peuvent bien évidemment utiliser cet argent comme bon leur semble : le réinvestir, le dépenser, l’épargner, etc.

Par ailleurs, les entreprises qui versent régulièrement des dividendes en espèces sont souvent perçues comme stables et fiables, car elles montrent qu’elles génèrent des bénéfices constants et qu’elles ont la capacité de partager ces gains avec leurs actionnaires.

Dividendes en Actions :

Avec les dividendes en actions, vous ne recevez non pas de l’argent directement sur votre compte, mais vous recevez plus d’actions de la société. Autrement dit : votre investissement dans l’entreprise augmente sans que vous ayez à débourser un centime de plus, car vos “récompenses” sont automatiquement réinvesties en actions.

Typiquement, si l’entreprise décide de verser un dividende en actions de 5 % et que vous possédez 100 actions, vous recevrez 5 actions supplémentaires.

Pourquoi opter pour les dividendes en actions ?

- Conservation des liquidités : l’entreprise conserve son cash pour d’autres projets.

- Croissance de votre portefeuille : vous obtenez plus d’actions sans débourser un centime, ce qui peut être intéressant si la valeur de l’action monte.

- Dilution : recevoir plus d’actions peut diluer la valeur de celles que vous avez déjà, car il y a plus d’actions en circulation. Bien évidemment, vos actions seules n’impacteront pas le cours, mais c’est plutôt l’ensemble des versements à tous les actionnaires qui peuvent affecter temporairement le cours de l’action de l’entreprise.

Vous l’aurez compris, avec des dividendes en espèces, vous pouvez choisir de réinvestir où vous voulez (ou ne pas réinvestir tout simplement), alors que les dividendes en actions réinvestissent automatiquement dans l’entreprise. Le choix dépendra donc de vos préférences et de votre situation personnelle.

Comment fonctionne le versement des Dividendes ?

Bon déjà, tout commence par une décision du conseil d’administration de l’entreprise. C’est là qu’ils se réunissent et décident s’ils vont verser un dividende et, si oui, combien. Vous devez comprendre que cette décision est basée sur les bénéfices réalisés, mais aussi sur la stratégie à long terme de l’entreprise.

Une fois que tout est décidé, l’annonce est faite publiquement à la date de déclaration. C’est le moment où les actionnaires apprennent qu’ils vont bientôt (ou pas) toucher un dividende.

Maintenant, il existe quelques dates importantes à connaitre, quatre pour être précis :

- Date de déclaration : c’est le jour où l’entreprise annonce officiellement le versement du dividende. À partir de là, vous savez à quoi vous attendre.

- Date ex-dividende : cette date détermine qui aura droit au dividende. Si vous achetez l’action après cette date, vous ne toucherez pas le prochain dividende. D’ailleurs, le cours de l’action a tendance à baisser d’un montant équivalent au dividende à cette date.

- Date d’enregistrement : à cette date, l’entreprise dresse la liste des actionnaires qui recevront le dividende. Si vous êtes sur cette liste, c’est bon pour vous.

- Date de paiement : c’est le jour où vous recevez effectivement le dividende.

Le jour J (la date de paiement), vous recevez donc votre dividende de l’une des deux manières suivantes : en espèces où l’argent est directement versé sur votre compte ou en actions où, au lieu du cash, vous recevez des actions supplémentaires de l’entreprise.

Un autre point important : il existe ce qu’on appelle un plan de réinvestissement des dividendes (DRIP) qui consiste à réinvestir automatiquement ses dividendes pour acheter encore plus d’actions.

Et ce n’est pas exactement pareil que le versement en action, car ici, vous utilisez votre liquidité reçue pour acheter automatiquement de nouvelles actions, et ce, à la date de paiement du dividende. Cela n’implique pas la création de nouvelles actions qui peut avoir pour effet de diluer la valeur de toutes les actions en circulation.

L’impact des dividendes sur le cours des actions

Le versement de dividendes a un effet direct sur le prix des actions. On vous propose d’analyser les différents impacts que ça peut avoir :

Ajustement du prix de l’action :

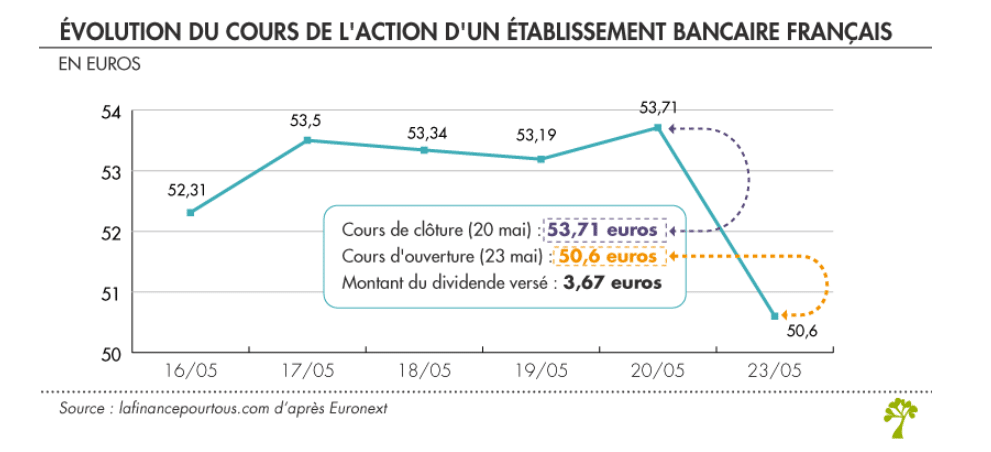

Le jour où le dividende est payé, le prix de l’action est ajusté à la baisse du montant exact du dividende. C’est-à-dire que la valeur de l’action diminue immédiatement du montant du dividende versé, reflétant cette sortie de liquidité.

Pourquoi ? Parce que l’argent distribué aux actionnaires sort directement des caisses de l’entreprise, ce qui réduit donc sa valeur globale.

Imaginons une entreprise dont l’action est cotée à 100 euros et qui annonce un dividende de 5 euros. Avant la date ex-dividende, le cours de l’action pourrait pump parce que tout le monde veut l’acheter pour toucher le dividende. Mais une fois la date ex-dividende passée, le cours de l’action (le cours d’ouverture) sera ajusté à 95 euros (100 – 5 = 95) pour refléter ce dividende.

Tenez, cette illustration devrait vous permettre d’y voir plus clair (dans cet exemple, le dividende versé est de 3.67 euros) :

Effet sur la valorisation de l’entreprise :

Le versement des dividendes envoie aussi un signal au marché. D’un côté, c’est un signe que l’entreprise est en bonne santé et capable de partager ses profits, ce qui est généralement bien perçu.

Mais d’un autre côté, certains peuvent voir cela comme un manque de meilleures opportunités de réinvestissement pour l’entreprise, c’est-à-dire qu’elle préfère distribuer ses gains plutôt que de les utiliser pour financer de nouveaux projets de croissance.

En fait, ça dépend de la perception des investisseurs : certains y voient une bonne nouvelle, d’autres un manque de vision pour l’avenir.

Bien que souvent, la réalité se trouve au milieu. Une entreprise peut très bien verser des dividendes tout en préservant une grosse trésorerie pour financer d’autres projets, technologies, etc. Un versement de dividende reste donc globalement très positif.

Pourquoi les entreprises versent des Dividendes ?

Bon, on ne vous apprend rien, mais le versement de dividendes n’est pas qu’une tradition : c’est une vraie stratégie financière. Et voici pourquoi les entreprises se tiennent à cette méthode :

Stabilité financière et signe de confiance :

Comme évoqué plus haut, les entreprises bien établies utilisent souvent les dividendes pour exposer leur “stabilité financière”.

Déjà, ce procédé a pour but d’attirer et fidéliser les investisseurs. En effet, quand une entreprise verse régulièrement des dividendes, elle montre qu’elle a une base solide de revenus et qu’elle est capable de générer des profits constants.

En fait, ça va rassurer pas mal d’investisseurs, surtout ceux qui cherchent une source de revenu stable et qui préfèrent éviter les montagnes russes des marchés plus volatils.

Attention toutefois, si une entreprise verse un dividende élevé puis le réduit par la suite, ça peut être un signe que tout ne va pas si bien que ça financièrement.

Politiques de dividende :

Il existe différentes façons de gérer les dividendes, et chaque politique en dit long sur la stratégie de l’entreprise.

Par exemple, certaines entreprises augmentent progressivement leurs dividendes au fil du temps, ce qui montre qu’elles sont confiantes dans leur avenir.

D’autres préfèrent verser des dividendes ponctuels, sous forme de “bonus”, quand elles réalisent des profits exceptionnels. Ces stratégies permettent aux entreprises d’être flexibles tout en gardant leurs actionnaires contents.

Différences Sectorielles :

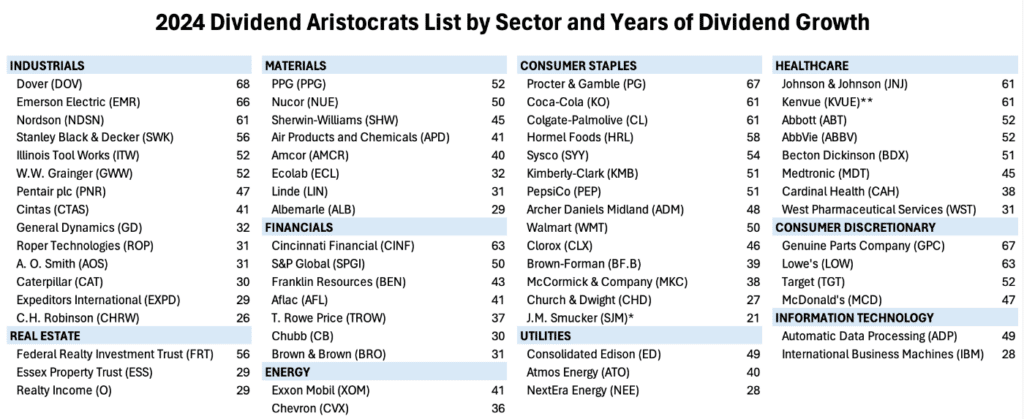

Certaines industries sont plus enclines à verser des dividendes que d’autres. Par exemple, les secteurs matures, comme les services publics ou les biens de consommation, ont tendance à verser des dividendes réguliers.

Ces entreprises évoluent souvent dans des marchés stables où la croissance est modérée, donc elles préfèrent redistribuer leurs profits aux actionnaires.

Par contre, les entreprises dans la tech ou en forte croissance préfèrent souvent réinvestir leurs bénéfices dans l’innovation et l’expansion, car elles ont besoin de capital pour continuer à se développer.

Quelques conseils pour investir dans des actions à Dividendes

Bon, pour commencer, il faut déjà détenir des actions d’une entreprise qui propose ce type de rendement. Cela peut être fait via un Plan d’Épargne en Actions (PEA), un compte-titres, ou un titre nominatif pur. Toutefois, certains ETF (fonds indiciels) distribuent également des dividendes.

D’autre part, il faut savoir comment identifier les actions avec un bon rendement de dividende et une politique de dividende fiable. Vous pouvez notamment rechercher des entreprises qui ont une longue histoire de versement de dividendes réguliers et croissants.

Ces entreprises, souvent appelées « Dividend Aristocrats« , sont généralement des sociétés bien établies, avec des bénéfices stables et un bon historique de gestion. Alors oui, un gros rendement de dividende peut s’avérer très intéressant, mais faites attention aux rendements trop élevés, qui peuvent parfois signaler des problèmes financiers sous-jacent.

Comme pour tout investissement, ne mettez pas tous vos œufs dans le même panier. N’hésitez pas investir sur des actions à dividendes associées à des entreprises de différents secteurs, comme les services publics, les finances, ou les biens de consommation.

Le fait de se diversifier permet de mieux absorber les chocs du marché, car chaque secteur réagit plus ou moins différemment aux fluctuations économiques.

Fiscalité : comment les dividendes sont-ils imposés ?

Déjà, il faut comprendre qu’il existe des dividendes “Qualifiés” et “Non Qualifiés”…

Dividendes Qualifiés vs Non Qualifiés :

Les dividendes sont généralement classés en deux catégories : qualifiés et non qualifiés. La distinction, est importante car elle détermine le taux d’imposition que vous allez payer.

- Dividendes qualifiés : ces dividendes bénéficient d’un taux d’imposition préférentiel, souvent équivalent à celui des gains en capital à long terme. Pour qu’un dividende soit qualifié, il doit provenir d’une entreprise américaine ou d’une société étrangère admissible, et l’action doit avoir été détenue pendant une période minimale (souvent plus de 60 jours). Ce type de dividende est donc avantageux sur le plan fiscal.

- Dividendes non qualifiés (dividendes ordinaires) : dividendes imposés au taux d’imposition sur le revenu ordinaire, qui est généralement plus élevé. Ce type de dividende s’applique souvent aux dividendes versés par certaines sociétés étrangères ou dans des situations où l’investisseur n’a pas détenu l’action suffisamment longtemps.

Impôts Locaux et Internationaux :

La fiscalité des dividendes varie considérablement d’un pays à l’autre, ce qui peut compliquer la gestion fiscale pour les investisseurs internationaux.

- Aux États-Unis, par exemple, les dividendes qualifiés sont imposés à des taux allant de 0 % à 20 % selon la tranche d’imposition du contribuable, tandis que les dividendes non qualifiés peuvent être imposés à des taux allant jusqu’à 37 %.

- En France, les dividendes sont soumis au prélèvement forfaitaire unique (PFU) de 30 %, qui comprend 12,8 % pour l’impôt sur le revenu et 17,2 % pour les prélèvements sociaux. Les investisseurs peuvent toutefois choisir d’intégrer leurs dividendes dans leur revenu imposable si cela leur est plus favorable, où le taux dépendra donc de la tranche dans laquelle ils se situent.

- À l’international, certains pays offrent des taux d’imposition réduits ou n’imposent pas du tout les dividendes. Par exemple, Hong Kong ne prélève pas d’impôt sur les dividendes.

Il vous est conseillé de vous rendre sur les sites officiels des impôts de votre pays pour en apprendre davantage à ce sujet.

Ce qu’il faut retenir

On peut en conclure que les dividendes sont un moyen assez efficace de générer des revenus passifs sur le long terme.

Pour en tirer le meilleur parti, il suffit de savoir choisir les bonnes actions tout en prenant en considération les risques auxquels ces investissements vous exposent.