Souvent inconnues et peu utilisées par les particuliers, les options représentent pourtant un produit financier redoutable permettant notamment de se couvrir contre les risques de volatilité sur le marché crypto. Les options font partie de la famille des produits dérivés : à noter que le marché des dérivés pèse environ dix fois plus que le marché des actions, pourtant bien plus connu par les particuliers.

Qu’est-ce qu’une option en crypto / DeFi ?

En finance, une option est un produit financier dit “dérivé” donnant le droit d’acheter ou de vendre une quantité d’actifs sous-jacents (actions, cryptos, devises, obligations, etc.) à un prix fixé à l’avance que l’on appelle prix d’exercice (“strike” en anglais). À noter que dans le cas d’une option, l’exercice de ce droit n’est pas une obligation. Le détenteur d’une option dispose d’un droit de non-exercice si les conditions de marché ne lui permettent d’en tirer un profit.

Une option établit donc un contrat entre un acheteur et un vendeur. Elles sont généralement utilisées par les acteurs d’un marché pour se couvrir contre une évolution peu favorable des prix, mais elles peuvent être directement utilisées à des fins spéculatives.

Comment fonctionne une option en crypto / DeFi ?

Il en existe 2 types sur le marché :

- Les options d’achat, que l’on appelle “call” : elles donnent le droit à son détenteur d’acheter une certaine quantité d’actif, à un prix convenu et à une date convenue à l’avance

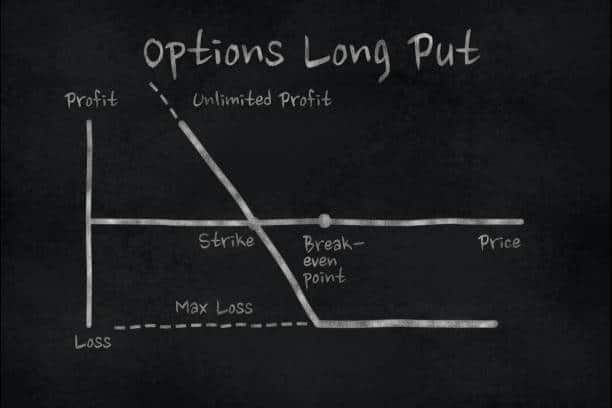

- Les options de vente, que l’on appelle “put” : elles donnent le droit à son détenteur de vendre une quantité d’actif à un prix et à une date convenue à l’avance

Avant d’acheter ou de vendre une option, 4 éléments doivent donc être connus et pris en compte :

- La taille : sur combien d’unités de l’actif sous-jacent porte le contrat

- La date d’expiration : le contrat d’une option expire à un moment précis. À ce moment, le détenteur de l’option choisit d’exercer ou non son droit

- Le prix d’exercice (strike) : le prix auquel le détenteur d’une option peut acheter ou vendre l’actif sous-jacent lorsque le contrat arrive à terme

- La prime : c’est la valeur du contrat, ce que doit payer quelqu’un s’il souhaite acheter un call ou un put

Prenons un exemple : un trader souhaite acheter une option put pour se couvrir d’une éventuelle baisse du Bitcoin. En achetant un put, le trader se donne le droit de vendre ce Bitcoin à un prix déterminé à l’avance.

Dans cet exemple, imaginons que le prix d’un Bitcoin est égal à 50 000 dollars, le 1er Janvier 2022. Pour se couvrir d’une baisse, un trader peut acheter un put indiquant les mentions suivantes :

- Taille : 1 bitcoin

- Expiration : 31/01/2022

- Prix d’exercice : $49 000

- Prime : $1 000

Dans ces conditions, le trader a ainsi le droit de vendre un bitcoin à un prix unitaire de 49 000 dollars le 31/01/2022, même si le prix du Bitcoin a chuté à 40 000 dollars. Dans le cas où le prix du Bitcoin est de 55 000 dollars à échéance, il n’est pas intéressant pour le détenteur d’exercer son droit de vente. Ainsi, le trader n’exercera pas son option, mais aura payé la prime d’une valeur de 1 000 dollars.

À noter que lorsqu’une option est exercée, c’est qu’elle est généralement rentable : elle est alors considérée comme “in-the-Money”.

Lorsqu’elle n’est pas exercée au moment de l’expiration, c’est qu’elle n’est pas rentable pour le détenteur : elle est alors considérée comme ‘out-the-Money”.

Les paramètres à prendre en compte dans son choix d’option

Les options disposent toutes d’une date d’échéance à laquelle le détenteur peut exercer son droit. Néanmoins, il existe deux types d’exercices :

- Certaines options peuvent être exercées à tout moment par le détenteur : c’est ce qu’on appelle des options de types américaines

- Celles qui ne peuvent être exercées qu’à l’expiration sont appelées des options européennes

De plus, le prix des options est déterminé par un ensemble de variables communément appelées par des lettres grecques. Il en existe 4 : delta, gamma, véga et thêta.

Les protocoles DeFi offrant des options

Auparavant uniquement disponibles sur des plateformes centralisées comme Deribit ou Delta, certains protocoles décentralisés proposent maintenant des produits dérivés, et notamment des options.

C’est le cas de protocoles comme Dopex. Dopex est un protocole décentralisé proposant des contrats d’options sous la forme de tokens ERC-20. Le protocole est construit sur Arbitrum, un des layers 2 d’Ethereum permettant de bénéficier d’un niveau de gas faible. Récemment, le protocole a également étendu ses fonctionnalités sur les blockchains BSC, Avalanche et Metis.

La plateforme se présente de la façon suivante :

- Un onglet “Farm” dans lequel il est possible de fournir de la liquidité et d’être rémunéré en DPX, la cryptomonnaie de Dopex

- Un onglet “Single Staking Option Vaults” : sur cet onglet, les utilisateurs peuvent acheter des options call ou put et déterminer la taille, le prix d’exercice et la date d’expiration

- Un onglet “OTC” encore en bêta au sein duquel les investisseurs pourront s’échanger des options directement de gré à gré

D’autres protocoles décentralisés existent comme Opyn ou Hegic mais sont pour le moment moins connus que Dopex.

Exemples de stratégies à mettre en place avec des options

Plusieurs stratégies peuvent être mises en place avec des options : elles permettent à la fois de se protéger des variations du cours d’un actif via des stratégies de hedging, mais peuvent aussi être utilisées comme des produits de spéculation, sur le cours d’un actif ou sur sa volatilité.

La stratégie de couverture la plus connue est appelée “protective put” : elle consiste à acheter un contrat put d’un actif que l’on détient déjà en portefeuille. Avec cette stratégie, dans le cas où l’actif sur lequel l’investisseur est exposé chute, ce dernier peut exercer son droit et vendre l’actif à un prix déterminé à l’avance. En ce sens, il se couvre d’une chute de l’actif. À l’inverse, si l’actif monte, l’investisseur n’exerce pas son droit et perd uniquement la prime de l’option, c’est-à-dire le coût d’achat de l’option.

Une stratégie intéressante permettant de spéculer sur la volatilité d’un actif est également possible avec les options : elle se nomme “straddle”. Cette stratégie consiste à acheter un call et un put sur un seul et même actif, avec les mêmes prix d’exercice et les mêmes dates d’expiration. Ainsi, plus l’actif en question est loin du prix d’exercice, et plus l’investisseur est gagnant, car il pourra exercer l’une de ses deux options.

Prenons un exemple : un investisseur achète un call et un put sur un Bitcoin à un prix d’exercice égal à $50 000 et à une échéance au 1er Juin. Cela signifie qu’au 1er Juin, l’investisseur a le droit d’acheter ou de vendre un Bitcoin à un prix de $50 000. Ainsi, si le prix d’un Bitcoin est supérieur à $50 000, l’investisseur pourra exercer son call. Si le prix est inférieur, il pourra exercer son put.

D’autres stratégies existent et permettent bien souvent aux investisseurs d’augmenter leurs gains ou de couvrir certaines positions.

Conclusion sur les options en crypto / DeFi

Pour conclure, les options ne doivent donc pas être ignorées par les investisseurs qui souhaiteraient optimiser leur investissement. Elles constituent un produit financier permettant notamment de limiter les risques de perte sur son capital.

Néanmoins, il est bon de rappeler que ces produits dérivés sont utilisés par tous les acteurs institutionnels et les professionnels de l’investissement en bourse. Ils doivent donc être compris avant d’être utilisés.

Avertissement

Négocier des cryptomonnaies comporte un niveau de risque élevé et peut ne pas convenir à tous. Il est recommandé de pleinement s’informer des risques associés, et de n’investir que des sommes que vous pouvez vous permettre de perdre.

Les articles sur CoinAcademy sont uniquement à vocation pédagogique et informative. Les contenus proposés ne constituent en aucune façon des recommandations et ne peuvent être assimilés à une incitation pour négocier des instruments financiers.