Quand on parle de finance, il y a un élément qui revient très souvent : les indices boursiers !

Qu’est-ce que c’est ? Comment ça fonctionne ? C’est ce que vous découvrirez tout au long de cet article.

- Les indices boursiers mesurent la performance d’un groupe d’actions ou d’obligations.

- Ils servent de référence pour évaluer les portefeuilles et suivre les marchés.

- Les ETF permettent d’investir facilement dans des indices tout en diversifiant son portefeuille.

Qu’est-ce qu’un indice boursier ?

Un indice boursier, c’est tout simplement un indicateur qui permet de mesurer la performance d’un groupe d’actions ou d’obligations dans un marché spécifique. Concrètement, il regroupe les valeurs d’un certain nombre d’entreprises pour donner une vue d’ensemble du marché.

Un indice fonctionne comme un panier d’actions : plutôt que de suivre chaque action individuellement, on regarde l’évolution de l’ensemble. Si les entreprises incluses dans l’indice sont en croissance, l’indice montera, et inversement.

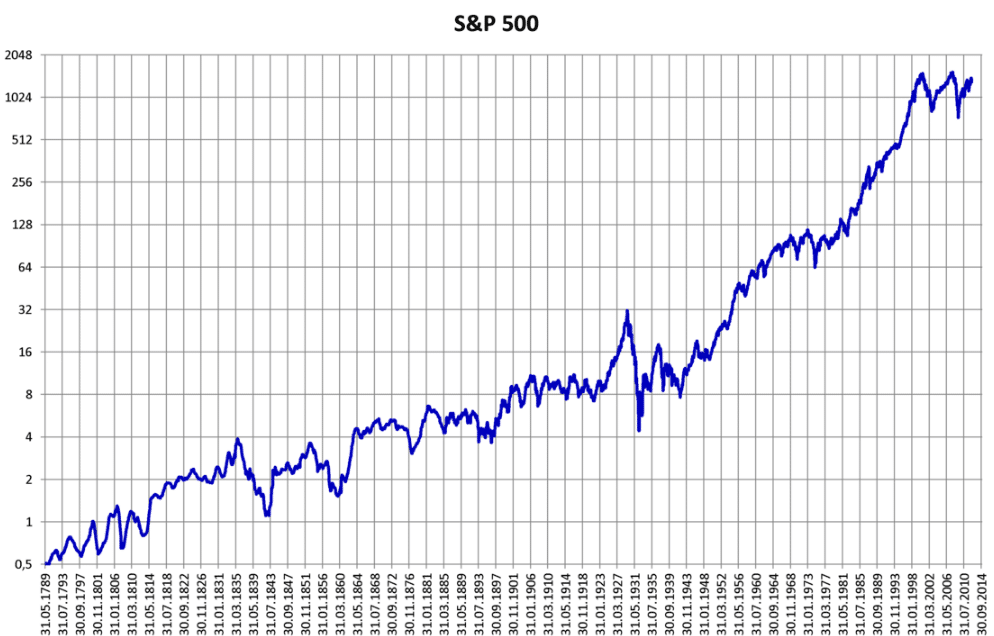

Vous devez comprendre que les indices boursiers facilitent vraiment le travail des investisseurs. En fait, ils offrent un point de vue très efficace sur l’évolution d’un marché entier, sans qu’il soit nécessaire de suivre chaque action une par une. Toujours en prenant l’exemple du S&P 500, ce dernier permet de savoir si les grandes entreprises américaines se portent bien économiquement parlant, sans avoir besoin d’analyser chaque entreprise du groupe.

L’histoire et l’évolution des indices boursiers

Il faut savoir que les premiers indices boursiers ont vu le jour à la fin du 19e siècle, à une époque où les marchés financiers prenaient de l’ampleur. Le Dow Jones Industrial Average (DJIA), créé en 1896 par Charles Dow, est l’un des plus anciens et des plus connus. Notez qu’à l’origine, il suivait 12 entreprises américaines, principalement dans l’industrie.

Au fil du temps, les indices se sont diversifiés pour couvrir des secteurs spécifiques, comme la technologie, l’énergie, ou encore des segments de marché comme les actions de petites et moyennes entreprises (PME). D’ailleurs, des indices obligataires ont également été créés pour suivre la performance des marchés obligataires, comme le Bloomberg US Aggregate Bond Index.

Et puis avec la mondialisation des marchés financiers, des indices internationaux comme le FTSE 100 au Royaume-Uni ou le Nikkei 225 au Japon ont pris une importance croissante. Ils permettent aux investisseurs de diversifier leurs portefeuilles en suivant la performance d’entreprises de différentes régions du monde. Cela permet non seulement de mieux répartir les risques, mais aussi de saisir des opportunités dans des marchés étrangers.

Types d’indices boursiers : marché, sectoriel, géographique

Revenons désormais sur les différents types d’indices boursiers que l’on retrouve en finance :

Indices de marché :

Les indices de marché suivent la performance d’un large groupe d’actions qui représentent un marché entier. Prenons l’exemple du S&P 500 aux États-Unis, qui regroupe les 500 plus grandes entreprises américaines, ou encore le CAC 40, qui suit les 40 plus grandes entreprises cotées à la Bourse de Paris.

On peut voir ces indices comme des baromètres : ils donnent une idée de la santé globale du marché ou de l’économie d’un pays.

En utilisant ces indices, les investisseurs peuvent rapidement évaluer si le marché dans son ensemble est en hausse ou en baisse, sans avoir besoin de suivre chaque action individuellement. C’est pratique et souvent utilisé comme référence pour comparer la performance des portefeuilles d’actions.

Indices sectoriels :

Les indices sectoriels, quant à eux, se concentrent sur des secteurs spécifiques, comme la tech, l’énergie, ou l’automobile. Par exemple, l’indice NASDAQ-100 Technology Sector suit les entreprises tech américaines. De fait, ce type d’indice permet aux investisseurs de se focaliser sur des secteurs qu’ils jugent prometteurs ou de se protéger contre les secteurs qu’ils estiment plus risqués.

Vous devez savoir que ces indices sont souvent utilisés par ceux qui veulent investir dans un domaine précis, comme l’énergie renouvelable ou la santé. Ils donnent une vue d’ensemble de la performance d’un secteur tout en facilitant le suivi des tendances économiques.

Indices géographiques :

Les indices géographiques, comme leur nom l’indique, suivent les performances d’entreprises dans une zone géographique précise.

Par exemple, le FTSE 100 se concentre sur les entreprises britanniques, tandis que le Nikkei 225 couvre le Japon. Ces indices sont idéals pour les investisseurs qui veulent diversifier leurs portefeuilles à l’international et avoir une exposition à d’autres marchés.

Cela permet aussi de suivre la santé économique d’un pays ou d’une région tout en investissant de manière ciblée.

Autres types d’indices :

Il existe aussi des indices thématiques, qui suivent des tendances spécifiques comme les énergies renouvelables ou la blockchain. Par exemple, l’indice Reality Shares Nasdaq Blockchain Economy suit les entreprises liées à la blockchain.

Méthodes de calcul des indices boursiers

Vous devez savoir qu’il existe différentes méthodes qui sont utilisées pour calculer un indice, et chacune peut influencer la façon dont il réagit aux fluctuations des actions :

Pondération par prix :

La pondération par prix est utilisée dans certains indices comme le Dow Jones Industrial Average (DJIA). Dans cette méthode, la valeur de l’indice est déterminée par le prix des actions qui le composent. En fait, les actions ayant un prix plus élevé ont plus de poids dans l’indice, ce qui signifie que leurs fluctuations influencent davantage l’évolution de l’indice que les actions à prix plus bas.

Prenons un exemple simple : si une action cotée à 200 $ augmente de 10 %, cela aura un impact plus important sur l’indice qu’une action à 20 $ qui augmente également de 10 %. Vous l’aurez compris, cette méthode est facile à comprendre, mais elle ne reflète pas toujours la taille réelle des entreprises dans l’indice.

Pondération par capitalisation boursière :

La pondération par capitalisation boursière est beaucoup plus courante, notamment pour des indices comme le S&P 500. Ici, c’est la taille de l’entreprise qui compte, mesurée par sa capitalisation boursière (prix de l’action x nombre d’actions en circulation). Donc, plus l’entreprise est grosse, plus son poids dans l’indice est important. Les géants comme Apple ou Amazon ont donc beaucoup d’influence sur le S&P 500.

Cela signifie que si une entreprise de grande taille voit son cours augmenter, l’indice réagira plus fortement que si une petite entreprise enregistre une performance similaire. Cette méthode est souvent considérée comme plus représentative de la réalité économique, car elle reflète mieux l’importance relative de chaque entreprise dans le marché.

Pondération par flottant et pondération fondamentale

Il existe aussi des méthodes un peu plus techniques comme la pondération par flottant, qui ne prend en compte que les actions disponibles sur le marché (celles qui ne sont pas détenues par des insiders ou des actionnaires de contrôle). Cela reflète mieux ce qui se passe sur le marché en temps réel.

La pondération fondamentale, elle, se base sur des critères économiques comme les revenus ou les bénéfices d’une entreprise. C’est un moyen de calculer l’indice en se concentrant sur la « valeur réelle » des entreprises plutôt que juste sur le prix de leurs actions.

Indices boursiers et gestion de portefeuille

Les indices boursiers peuvent être des outils intéressants pour les investisseurs qui veulent gérer leurs portefeuilles Voici comment ils sont utilisés dans la pratique :

Suivi de la performance du marché :

L’une des façons les plus courantes d’utiliser les indices est de comparer la performance d’un portefeuille à celle du marché. Par exemple, si vous investissez dans des actions américaines, vous allez probablement comparer vos résultats à un indice comme le S&P 500.

Cela vous permet de voir si votre portefeuille fait mieux que le marché, ou s’il est en dessous. C’est un outil super pratique pour ajuster votre stratégie et voir où vous en êtes.

Investissement passif via les fonds indiciels :

Si vous n’avez pas envie de passer des heures à choisir des actions, les fonds indiciels (ou ETF) sont faits pour vous. Ces fonds suivent la performance d’un indice, comme le CAC 40 ou le S&P 500, et vous permettent d’investir dans tout un marché en un seul coup.

Pour résumer, vous avez accès à un portefeuille diversifié sans avoir à gérer chaque action individuellement. L’autre gros avantage, ce sont les frais réduits, car contrairement aux fonds gérés activement, les ETF sont souvent moins coûteux.

Cela rend l’investissement accessible à tous, même si vous débutez. Et en bonus, vous profitez d’une diversification à moindre coût, en répartissant le risque sur plusieurs entreprises plutôt que de tout mettre sur une seule carte.

Comparaison des performances sectorielles :

Les indices sectoriels sont parfaits pour ceux qui veulent cibler un secteur en particulier, comme la tech ou l’énergie. Ils permettent de comparer la performance d’un secteur à celle du marché global.

Par exemple, si vous suivez le NASDAQ-100, qui regroupe les grandes entreprises technologiques, vous pouvez voir si ce secteur surperforme ou sous-performe par rapport au S&P 500. Cela vous aide à repérer les opportunités d’investissement ou à éviter les secteurs qui sont surévalués.

C’est un excellent moyen de savoir où placer vos investissements en fonction des tendances du marché.

Stratégies d’allocation d’actifs :

Les indices sont également utiles pour structurer votre portefeuille en fonction de vos objectifs financiers.

Si vous voulez un portefeuille équilibré, vous pourriez allouer une partie à un ETF qui suit un indice boursier comme le S&P 500 et une autre partie à un indice obligataire, comme le Bloomberg US Aggregate Bond Index.

Cela permet de diversifier vos investissements, en réduisant les risques tout en maximisant les opportunités de gains.

Retour sur les plus grands indices boursiers mondiaux

Certains indices boursiers sont des stars à part entière dans le monde de la finance. Voici un récap des indices les plus populaires :

Dow Jones Industrial Average (DJIA) :

Comme évoqué plus haut, le Dow Jones, créé en 1896, est l’un des indices les plus emblématiques. Il regroupe 30 des plus grandes entreprises américaines, et son importance est autant historique que symbolique.

Par ailleurs, le DJIA est calculé selon la méthode de pondération par prix, ce qui signifie que les actions plus chères influencent davantage l’indice. Autrement dit : les mouvements des actions avec un prix élevé auront un impact plus important sur la valeur globale de l’indice, même si ces entreprises ne sont pas nécessairement les plus grandes en termes de capitalisation boursière.

Même si cette méthode n’est pas parfaite pour refléter la taille des entreprises, le Dow reste un baromètre important de l’économie américaine.

S&P 500 :

Le S&P 500 est probablement l’indice le plus suivi au monde. Il regroupe les 500 plus grandes entreprises américaines, pondérées par leur capitalisation boursière, ce qui signifie que plus une entreprise est grosse, plus elle a de poids dans l’indice.

Et autant vous dire que c’est un excellent indicateur de l’économie américaine globale, et il sert souvent de référence pour évaluer la performance des portefeuilles.

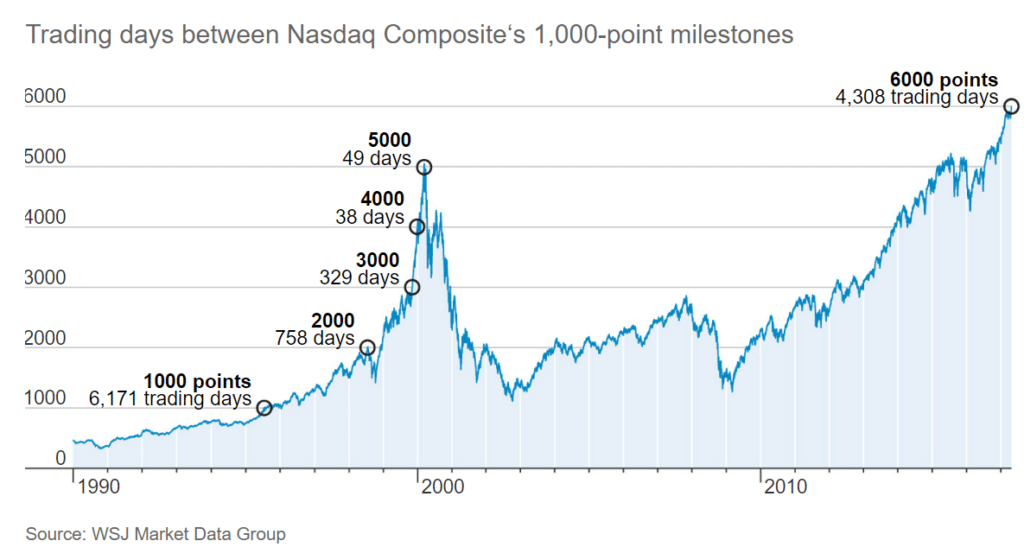

NASDAQ Composite :

Le NASDAQ Composite est l’indice à suivre si vous êtes intéressé par les entreprises technologiques. Il est composé en grande partie de valeurs technologiques, avec des géants comme Apple, Amazon, et Tesla.

C’est un indice qui bouge rapidement et qui reflète bien l’évolution de l’innovation technologique.

FTSE 100 et DAX :

En Europe, le FTSE 100 (Royaume-Uni) et le DAX (Allemagne) sont des indices très populaires. Le FTSE 100 suit les 100 plus grandes entreprises cotées à Londres, tandis que le DAX suit les 40 plus grandes entreprises de Francfort.

Ces indices donnent un aperçu solide des deux plus grandes économies européennes et sont souvent utilisés pour évaluer la santé économique de l’Europe.

Nikkei 225 :

Le Nikkei 225 est l’indice phare du Japon. Il représente 225 entreprises cotées à la Bourse de Tokyo et est un excellent baromètre pour suivre les tendances économiques en Asie.

C’est aussi un bon indicateur pour la région Asie-Pacifique dans son ensemble.

Indices émergents :

Enfin, les indices des marchés émergents, comme le MSCI Emerging Markets Index, suivent les économies en développement comme le Brésil, la Chine, ou l’Inde. Ils sont parfaits pour ceux qui veulent diversifier leur portefeuille en s’exposant à des économies à forte croissance.

On peut en conclure que les indices boursiers sont des indicateurs devenus presque indispensables pour suivre les marchés, évaluer vos investissements et diversifier vos placements.