Lorsqu’il s’agit de déclarer ses cessions imposables de crypto monnaies, le formulaire Cerfa n° 2086 est un document essentiel à maîtriser pour les contribuables.

Qu’est-ce c’est réellement ? Quand et comment le remplir ? C’est ce que vous découvrirez tout au long de cet article.

Sommaire :

Remplir le formulaire 2086 lors de sa déclaration de revenus cryptos :

- Le formulaire 2086 permet au contribuable de calculer sa plus ou moins-values réalisée lors de cessions d’actifs numériques.

- La déclaration des transactions en cryptomonnaies doit s’effectuer en même temps que la déclaration de revenus annuelle.

- Chaque contribuable doit disposer des informations détaillées de chaque transaction, y compris la date de cession, la valeur globale du portefeuille au moment de la cession, ainsi que le prix de cession et le prix total d’acquisition des actifs numériques.

Qu’est-ce que le formulaire 2086 crypto ?

Le formulaire 2086 est un document fiscal français destiné à déclarer les plus ou moins-values réalisées sur les cessions d’actifs numériques au cours d’une année fiscale.

Une “cession imposable” fait référence à deux types principaux d’opérations. Premièrement, la conversion d’une cryptomonnaie en monnaie fiduciaire (comme l’euro, le dollar, etc.). Deuxièmement, l’utilisation de cryptomonnaies pour l’achat de biens ou de services. Ces opérations déclenchent un événement taxable, car elles réalisent une plus-value ou une moins-value, en fonction du prix d’acquisition par rapport à sa valeur au moment de la cession.

Il est crucial de prendre en compte l’ensemble des opérations imposables réalisées non seulement par vous-même, mais aussi par les autres membres de votre foyer fiscal. Chaque cession peut influencer le montant total imposable et doit être déclarée de manière précise.

Note : si le montant total de vos cessions d’actifs numériques au cours d’une année fiscale est inférieur à 305 euros, vous ne serez pas soumis à l’imposition sur ces cessions. Ces cessions doivent toutefois être déclarées via le formulaire 2086.

Quand et où remplir le formulaire 2086 ?

Lorsqu’il s’agit de déclarer vos revenus en cryptomonnaies, le timing et la méthode de remplissage du formulaire 2086 sont importantes. Concrètement, ce document doit être complété au même moment que votre déclaration de revenus annuelle, selon un calendrier précis dicté par l’administration fiscale française.

Pour remplir le formulaire 2086, suffit de vous rendre sur votre espace personnel impots.gouv.fr

Pour l’année 2026 (concernant les cessions réalisées en 2024), les déclarations commenceront en avril 2026, mais les dates exactes restent à définir.

Voici les dates clés de la déclaration de l’année précédente pour la déclaration en ligne :

- 11 avril 2024 : ouverture de l’espace de déclaration en ligne.

- 23 mai 2024 : date limite pour les départements de 01 à 19.

- 30 juin 2024 : date limite pour les départements de 20 à 54.

- 6 juin 2024 : date limite pour les départements de 55 à 976.

Ces dates sont essentielles pour planifier à l’avance et s’assurer que votre formulaire 2086 soit prêt et correctement rempli pour être intégré à votre déclaration de revenus globale.

Comment remplir le formulaire 2086 : guide étape par étape

Le calcul de la plus ou moins-value est sans doute l’aspect le plus ardu du processus. Il ne s’agit pas simplement de soustraire le prix de cession du prix d’acquisition (sauf en cas de vente totale d’actifs). En effet, la part de votre portefeuille au moment d’une cession partielle d’actifs, et les plus ou moins-values latentes associées, doit être pris en compte.

La formule exacte à utiliser est : Prix de cession – (Prix total d’acquisition net x Prix de cession / Valeur globale du portefeuille avant la cession).

Autrement dit : cela revient à déduire du montant pour lequel vous avez vendu votre cryptomonnaie, une fraction qui représente le coût initial d’acquisition de cet actif (cash in), ajusté proportionnellement à sa part dans la valeur totale de votre portefeuille au moment de la vente (voir l’exemple plus bas).

Avant de passer à l’exemple, vous aurez besoin des informations suivantes concernant vos investissements en cryptomonnaie :

- Valeur globale du portefeuille : le montant total en euros de toutes les cryptomonnaies que vous détenez au moment d’une cession.

- Prix de cession (cash out) : le montant pour lequel vous avez vendu vos cryptomonnaies. Ce chiffre doit être reporté pour chaque transaction (cession) effectuée.

- Prix total d’acquisition (cash in) : le coût total d’achat de vos cryptomonnaies.

- Plus-values et moins-values : la différence de valeur entre le moment de l’achat et celui de la vente de vos actifs numériques.

Revenons désormais sur un exemple concret :

Imaginons que vous avez vendu une certaine quantité de cryptomonnaie pour un total de 2 000 euros (cash out). Le prix total d’acquisition net de cette cryptomonnaie était de 1 000 euros au moment de l’achat (cash in). Au moment de la cession, la valeur globale de votre portefeuille de cryptomonnaies était de 10 000 euros.

Pour calculer la plus ou moins-value réalisée, vous déduiriez du montant de vente (2 000 euros) une fraction qui représente le coût d’acquisition (1 000 euros) ajusté proportionnellement à sa part dans la valeur totale du portefeuille au moment de la vente.

Ainsi, vous calculeriez :

- Le ratio du prix de cession par rapport à la valeur globale du portefeuille avant la cession, soit 2000/10000=0,2

- Puis, multipliez le prix total d’acquisition net par ce ratio, 1000∗0,2=200.

- Enfin, soustrayez ce résultat du prix de cession pour trouver la plus-value : 2000−200=1800.

Dans cet exemple, la plus-value réalisée sur la vente de votre cryptomonnaie serait donc de 1 800 euros. Avant une Flat Tax de 30 %, cela reviendrait à payer un impôt de 540 euros (30 % de 1800 = 540), soit un cash out restant de 1260.

Pour en apprendre davantage sur le calcul de votre plus ou moins-value 👉 cliquez sur ce lien

Guide étape par étape :

Dans un premier temps, rendez-vous sur votre espace personnel sur la plateforme impots.gouv.fr

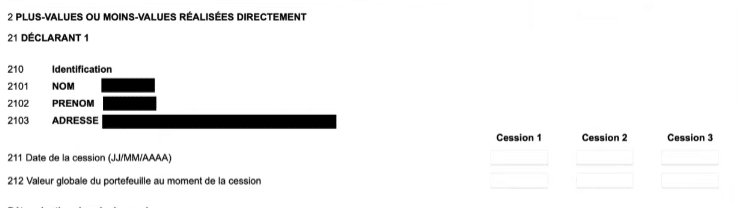

Section 1 :

- Informations personnelles : indiquez votre nom, prénom, et adresse complète.

- Date de la cession : notez la date précise à laquelle chaque cession d’actifs numériques a été effectuée.

- Valeur globale de votre portefeuille au moment de la cession : indiquez le montant total en euros de l’ensemble de vos actifs numériques (détenus sur une ledger, un wallet, un exchange, etc) au moment de CHAQUE cession (au cours de la même année, exemple : 2024 dans le cadre de la déclaration de 2026).

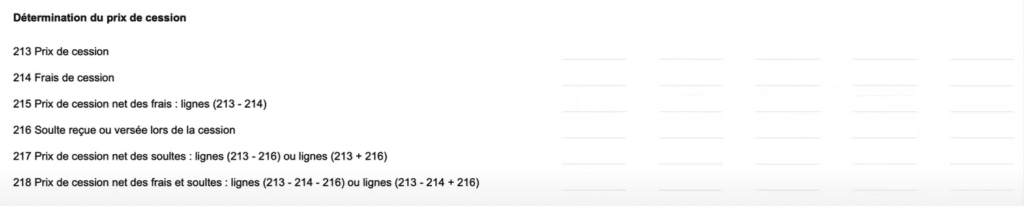

Section 2 : Détermination du prix de cession

- Prix de cession : saisissez le montant total en euros pour lequel les actifs numériques ont été vendus.

- Frais de cession : indiquez les coûts associés à la vente, tels que les frais de transaction ou de courtage, le cas échéant.

- Prix de cession net de frais : calculez ce montant en soustrayant les frais de cession du prix de cession.

- Soulte reçue ou versée lors de la cession : une soulte est une somme d’argent versée pour équilibrer une différence de valeur lors d’un échange. Indiquez le montant de toute soulte reçue ou versée.

- Prix de cession net des soultes : ajustez le prix de cession en ajoutant ou soustrayant le montant de la soulte.

- Prix de cession net des frais et soultes : calculez ce montant en prenant en compte à la fois les frais de cession et les soultes.

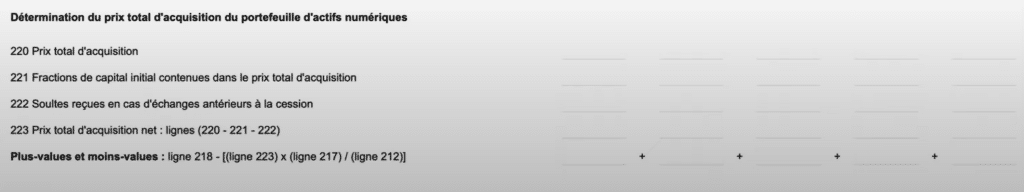

Section 3 : Détermination du prix total d’acquisition

- Prix total d’acquisition (cash in) : indiquez le montant total en euros dépensé pour acquérir les actifs numériques que vous détenez sur votre portefeuille.

- Fractions de capital initial contenues dans le prix total d’acquisition (en cas de plusieurs cessions) : Prix total d’acquisition (cession précédente) x Prix de cession (cession précédente) / Valeur globale du portefeuille au moment de la cession (cession précédente)

- Soultes reçues en cas d’échanges antérieurs à la cession : si vous avez participé à des échanges d’actifs numériques où une soulte (une compensation financière pour équilibrer la valeur des actifs échangés) a été reçue, le montant de cette soulte doit être inclus ici.

- Prix total d’acquisition net : pour calculer ce montant, soustrayez à votre prix total d’acquisition les fractions de capital initial ainsi que les soultes reçues en cas d’échanges antérieurs à la cession.

- Plus-values et moins-values : prix de cession net – (prix total d’acquisition net x prix de cession net / Valeur globale du portefeuille au moment de la cession)

Rassurez-vous, la plupart de ces cases se rempliront automatiquement après avoir complété les premières informations.

Pour y voir plus clair concernant chacune de ces étapes, nous vous conseillons de regarder la vidéo d’un expert fiscaliste :

Waltio : le moyen le plus simple de déclarer vos crypto monnaies

Waltio est une plateforme française spécialisée dans la déclaration fiscale des cryptomonnaies. Elle permet aux utilisateurs de centraliser leurs transactions crypto pour simplifier la déclaration d’impôts et optimiser le montant dû.

De plus, Waltio offre des outils automatiques pour le calcul des impôts et la génération de rapports fiscaux, tout en assurant la sécurité des données, qui sont traitées en lecture seule et jamais vendues à des tiers.

La plateforme est conçue pour être conforme aux réglementations fiscales françaises et facilite le processus grâce à un support client réactif.

En supplémentant, vous avez également la possibilité de parler avec des experts fiscalistes qui feront leur maximum pour répondre à vos questions.

Pour vous rendre sur Waltio 👉 cliquez sur ce lien

Questions fréquemment posées sur le formulaire 2086 :

- Qu’est-ce que la déclaration des cryptomonnaies en France ? La déclaration des cryptomonnaies en France est le processus par lequel les résidents fiscaux français déclarent leurs gains et pertes issus des transactions en cryptos, conformément à la fiscalité en vigueur.

- Comment les gains en Bitcoin et autres cryptos sont-ils taxés en France ? Les gains en Bitcoin et autres cryptos sont taxés en tant que plus-values sur actifs numériques, avec un régime fiscal spécifique qui requiert le remplissage du formulaire 2086 lors de la déclaration des impôts.

- Quels sont les impôts à payer sur les gains de cryptomonnaies ? Les impôts sur les gains de cryptomonnaies sont basés sur la Flat Tax, et dépendent du montant total des plus-values réalisées au cours de l’année fiscale.

- Faut-il déclarer les comptes de cryptomonnaies détenus à l’étranger ? Oui, en France, vous devez déclarer tous vos comptes de cryptomonnaies détenus à l’étranger en plus de vos gains et pertes.

- La fiscalité des cryptos est-elle différente pour les jetons (tokens) et les monnaies comme Bitcoin ? La fiscalité appliquée est généralement la même pour les jetons et les cryptomonnaies comme le Bitcoin, traités comme des actifs numériques dans le cadre de la déclaration fiscale.

- Peut-on bénéficier d’une exonération d’impôts sur les cryptomonnaies ? Une exonération est possible si le montant annuel des cessions de cryptomonnaies est inférieur à 305 euros, ces cessions doivent être déclarées mais ne seront pas imposées.

- Qu’est-ce que le régime fiscal des plus-values sur actifs numériques ? Le régime fiscal des plus-values sur actifs numériques en France détaille comment les gains de la vente de cryptomonnaies sont calculés et taxés.

- Comment calculer la valeur globale de son portefeuille de cryptomonnaies ? La valeur globale d’un portefeuille de cryptomonnaies est la somme des valeurs en euros de toutes les cryptos détenues au moment de la cession.

- Quelles informations sont nécessaires pour remplir le formulaire 2086 ? Pour le formulaire 2086, il vous faut les dates de cession, la valeur globale du portefeuille, le prix de cession, ainsi que le prix total d’acquisition des cryptomonnaies vendues.

- En quoi consiste la détermination du prix de cession net dans la déclaration de cryptos ? La détermination du prix de cession net pour la déclaration de cryptos implique de soustraire les frais de cession et d’ajouter toute soulte reçue à la somme pour laquelle les cryptomonnaies ont été vendues.

- Comment déterminer le prix total d’acquisition net de cryptomonnaies ? Le prix total d’acquisition net de cryptomonnaies est calculé en déduisant la fraction du capital initial et en ajoutant les soultes reçues à la somme initialement payée pour les actifs numériques.

- Quand doit-on soumettre la déclaration de plus ou moins-values de cryptomonnaies ? La déclaration de plus ou moins-values de cryptomonnaies doit être soumise lors de votre déclaration de revenus annuelle, conformément au calendrier fiscal publié par les autorités françaises.

- Comment les monnaies virtuelles sont-elles considérées dans le cadre fiscal français ? Les monnaies virtuelles, telles que Bitcoin et autres jetons, sont considérées comme des actifs numériques et leur cession est sujette à imposition en France selon les plus-values réalisées.

- Quels conseils donneriez-vous pour la première fois que l’on déclare ses cryptomonnaies ? Pour une première déclaration, assurez-vous de bien comprendre le régime fiscal des cryptomonnaies en France, gardez un historique détaillé de toutes vos transactions et n’hésitez pas à consulter un expert fiscal spécialisé en cryptomonnaies.