- Bitcoin a chuté de plus de 10%, en raison de l’appréciation rapide du yen japonais et de la liquidation des carry trades.

- Le volume de trading sur la paire BTC/yen japonais a explosé de 241% en 24 heures sur bitFlyer, atteignant 220 millions de dollars.

- La “normalisation” de la courbe des taux du Trésor américain pourrait signaler une récession imminente, alors que les opérateurs parient sur une baisse des taux d’intérêt.

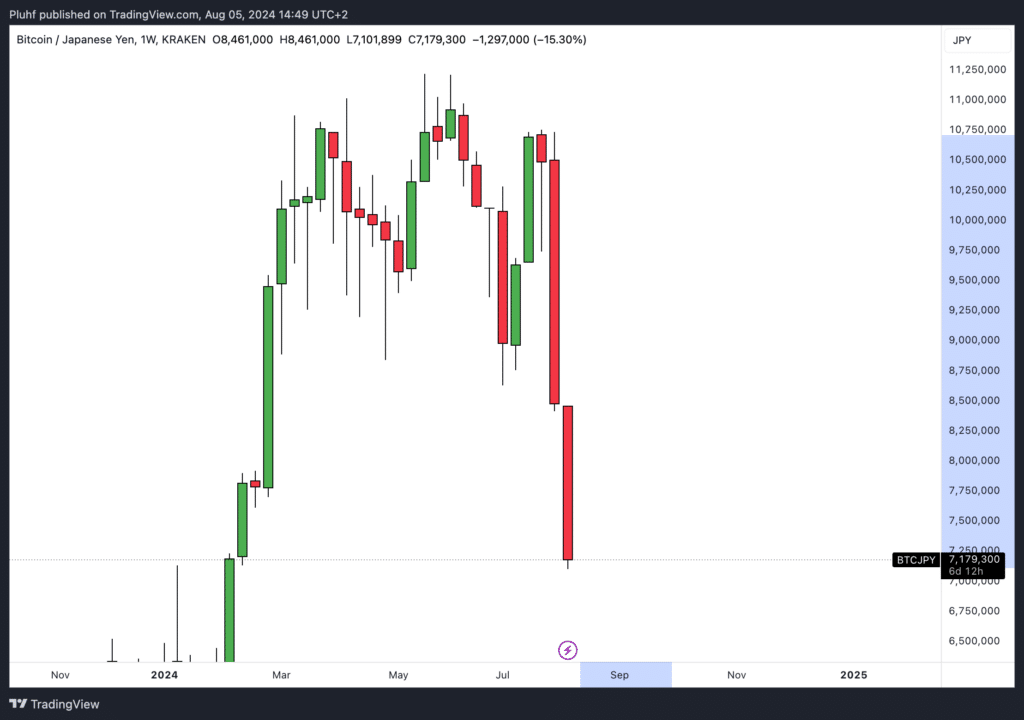

Le marché crypto a récemment été secoué par une chute significative du Bitcoin, particulièrement notable sur les échanges libellés en yen japonais. La paire bitcoin / yen japonais sur Kraken à vu le prix du BTC chuter de plus de 30% sur la semaine, une baisse plus marquée que celle observée sur les échanges occidentaux où le Bitcoin a perdu environ 24% par rapport au dollar américain.

Cette différence est attribuée à l’appréciation rapide du yen japonais.

Montée du yen et liquidations des carry trades

Le yen japonais a connu une forte hausse, augmentant de presque 10% par rapport au dollar américain en seulement trois semaines. Cette appréciation rapide fait suite à une hausse des taux d’intérêt par la Banque du Japon.

En conséquence, les traders ont commencé à clôturer leurs carry trades, une stratégie qui consiste à emprunter à un taux d’intérêt bas pour investir dans des actifs à rendement plus élevé. Cette vague de liquidation de trades a contribué à la vente massive d’actifs risqués, y compris les cryptomonnaies.

Que sont les carry trades

Les carry trades sont une stratégie d’investissement couramment utilisée sur les marchés financiers, consistant à emprunter des devises à faible taux d’intérêt pour investir dans des actifs offrant des rendements plus élevés. Cette méthode exploite les différences de taux d’intérêt entre les pays. Par exemple, un investisseur peut emprunter du yen japonais à un taux d’intérêt très bas et investir ces fonds dans des obligations américaines ou d’autres actifs offrant des rendements plus élevés. Le profit vient de l’écart entre les taux d’intérêt.

Cependant, cette stratégie comporte des risques importants, surtout lorsque les taux d’intérêt dans le pays d'emprunt augmentent ou lorsque la devise empruntée s’apprécie. Dans le contexte actuel, la hausse des taux d’intérêt par la Banque du Japon a conduit à une appréciation rapide du yen japonais. Les investisseurs se sont alors empressés de liquider leurs carry trades, entraînant une vente massive d’actifs risqués comme les cryptomonnaies. Cette liquidation a contribué à une chute significative des prix du Bitcoin, exacerbée par l’augmentation du volume de trading sur les paires BTC/yen japonais.

Augmentation du volume de trading et géopolitique

La montée en flèche du yen a provoqué une augmentation significative du volume de trading sur les paires BTC/yen japonais, avec le volume sur bitFlyer, une plateforme basée à Tokyo, atteignant une hausse de 241% en 24 heures, avec des transactions dépassant les 220 millions de dollars.

Si la hausse des taux d’intérêt au Japon a renforcé l’attrait du yen, déclenchant une vente massive d’actifs risqués, les crypto monnaies ne sont pas les seuls actifs touchés. L’indice Topix 100 du Japon a enregistré sa pire session depuis 2011, et le Nikkei 225 a chuté de 12,4%. Le Nasdaq et le S&P 500 chutent de 4,7% et 3,2% en pré-marché, alors que de grandes lignes comme Amazon, Apple et Microsoft pourraient connaitre d’importantes chutes.

Ces baisses ont aggravé la situation sur les marchés asiatiques, se propageant aux cryptomonnaies et augmentant les liquidations sur les contrats à terme crypto, qui ont dépassé le milliard de dollars en 24 heures.

Les rendements du Trésor présagent d’une récession ?

Les rendements du Trésor américain se “normalisent” alors que les opérateurs augmentent leurs paris sur une baisse des taux d’intérêt. Les rendements des bons du Trésor à dix ans ont dépassé ceux des bons à deux ans ce lundi pour la première fois depuis juillet 2022, les opérateurs ayant multiplié les paris sur une baisse prochaine des taux d’intérêt de la Réserve fédérale.

Les rendements à deux ans sont supérieurs aux rendements à dix ans depuis des années, un phénomène connu sous le nom de “courbe de rendement inversée“, car la Fed a maintenu les taux d’intérêt à leur niveau le plus élevé depuis 23 ans. Mais cette tendance s’est finalement inversée ce lundi matin, la faiblesse du rapport sur l'emploi vendredi ayant signalé aux opérateurs que la Fed commencerait bientôt à assouplir sa politique monétaire.

L'”inversion” de la courbe des taux est un signe avant-coureur de récession dans un délai de six mois à deux ans, et la normalisation de la courbe se produit généralement peu de temps avant l’arrivée de la récession…

Cet article vous a plu ? Recevez les prochains par email

Rejoignez +40 000 abonnés. L'essentiel du marché crypto dans votre boîte mail, tous les 2 jours.