Le RSI (Relative Strengh Index) est probablement l’un des indicateurs les plus connus sur les marchés! Mais il est cependant assez mal utilisé, les traders particuliers ne regardant pour la majorité que les zones de surventes et de sur achat. Essayons ensemble d’apprendre à lire cet indicateur, qui peut se révéler très efficace!

Indicateur bourse RSI – Théorie

Le RSI, définition

Le RSI (Relative Strength Index) est un indicateur qui appartient à la famille des oscillateurs. Il a été développé à la fin des années 70 par J. Wilder. Après avoir brillé plusieurs années sur les marchés en tant que trader, il décide de synthétiser ses recherches et son savoir. Il crée alors une série d’indicateurs dans le but de faciliter l’approche du marché des intervenants. Le RSI fait partie de l’un d’eux.

Comment fonctionne l’indicateur de trading RSI ?

Par défaut, le RSI mesure la variation sur 14 périodes.

Exemple concret : 14 jours si vous êtes en unité de temps Daily, 14 heures si vous êtes en H1 etc…

Vous pouvez également modifier ce nombre, afin d’avoir un indicateur plus sensible, ou au contraire un indicateur plus long.

La formule de cet indicateur est simple : augmentation moyenne du prix au cours de cette période / perte moyenne qu’il a subie au cours de cette période.

Il trace ensuite ce rapport sur une échelle, de 1 à 100.

Indicateur trading RSI – Pratique

La question qu’on se pose désormais : comment l’utiliser dans votre stratégie de trading au quotidien. Étape par étape, de la lecture la plus basique à sa lecture la plus avancée !

Zone de surachat et zone de survente

La lecture la plus basique du RSI, permet de déterminer si un actif est en surachat ou en survente, et cette lecture est assez simple :

→ Si le RSI est au dessus de 65-70, nous sommes en zone de surachat

→ Si le RSI en dessous de 30-35, nous sommes en zone de survente

Et là vous vous dites que c’est très simple :

s’il est haut, je vends !

s’il est bas : j’achète !

Évidemment, ce n’est pas si simple que ça. Le RSI peut atteindre des zones de surachat et grimper très haut, avant de voir une période de correction ou un signal de vente. Tout est une affaire de dosage.

Comme tout indicateur, il doit être combiné à beaucoup d’autres données comme la Price Action (étude de l’action du prix), l’Open Interest (l’intérêt utilisé pour ouvrir des positions avec levier), le Funding Rates (différence entre le prix spot et le prix futures)…

Nous aborderons ces notions dans un prochain article. L’indicateur magique n’existe pas, chaque indicateur est à mettre dans un contexte afin de maximiser ses chances de réussite et, par extension, maximiser ses profits. Attendez toujours plusieurs signaux avant de prendre votre décision.

La zone neutre

À titre personnel, la zone neutre est celle dont je me sers le plus dans mes analyses techniques. Car oui, les intervenants aiment regarder les zones d’achat de surventes, mais il y a une zone extrêmement importante entre les deux, appelée la zone neutre.

La zone neutre intervient après qu’on soit passé en zone de surachat, ou à contrario, de survente.

Reprenons notre graphique et imaginons que nous avons raté le train qui vient de passer sur le BTC. Nous sommes de bons traders, et attendons sagement un retracement avant de passer à l’achat.

La zone neutre est intéressante à surveiller, car elle peut indiquer une fin de correction, et un excellent point d’entrée, reprenons le même graphique que précédemment.

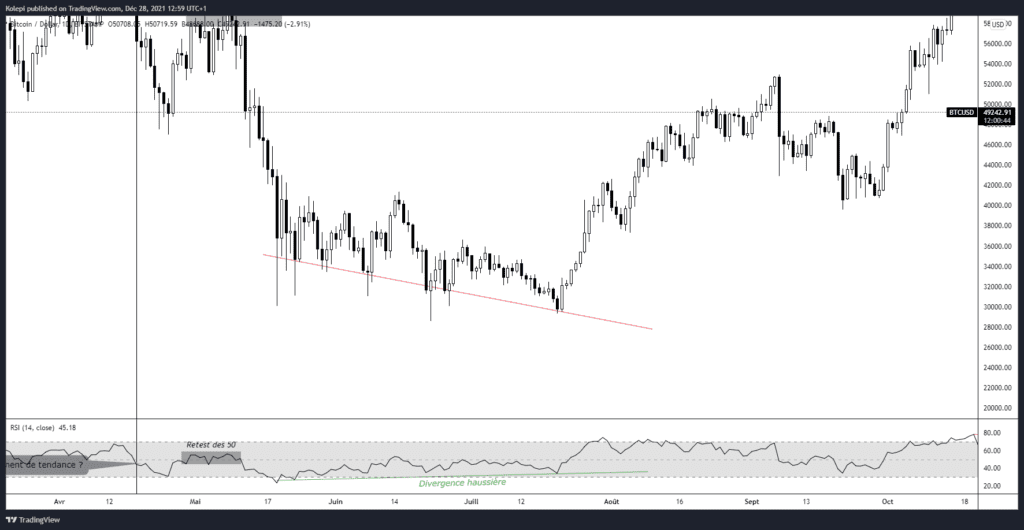

La zone réellement la plus neutre du RSI : les 50, ont très bien tenu, ça se reflétait très bien sur le prix, et nous avons eu une continuation de ce mouvement haussier, c’était un excellent point d’entrée.

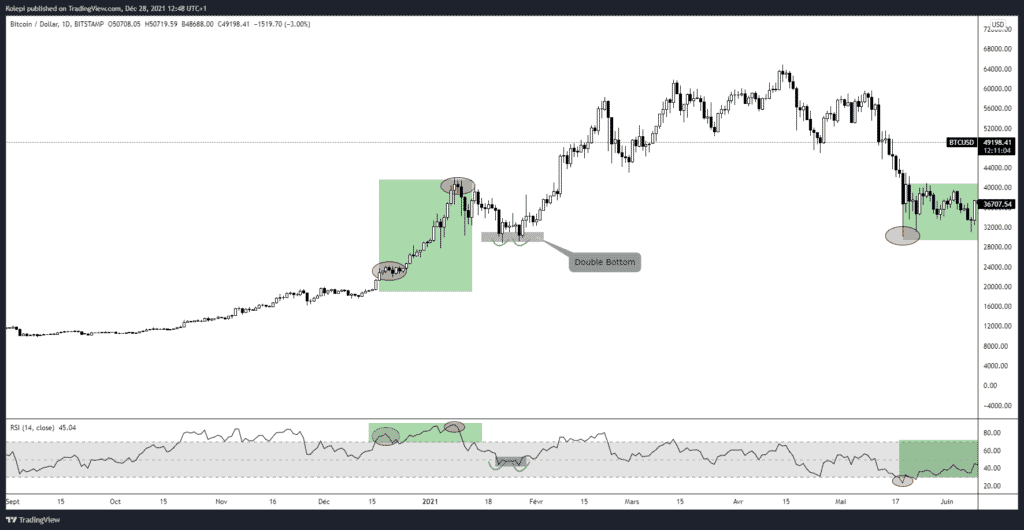

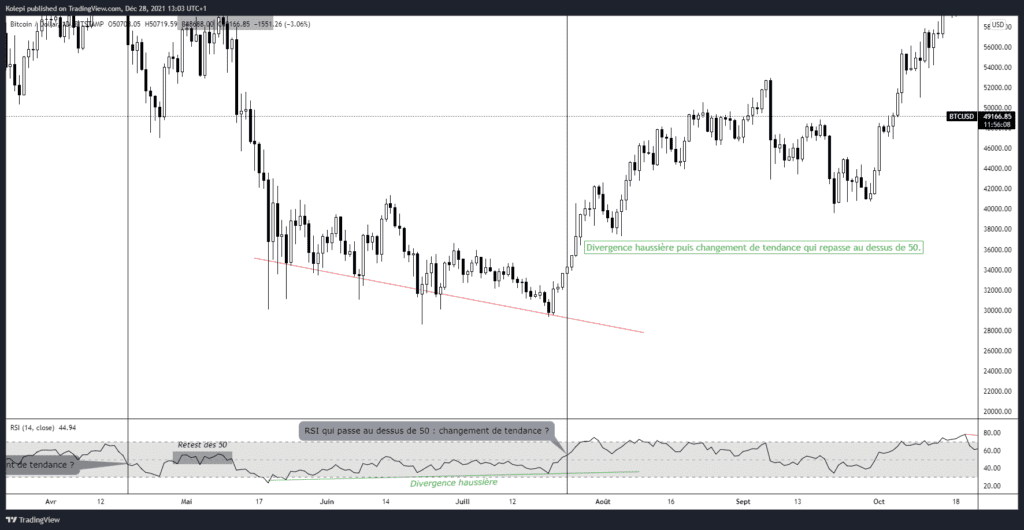

Les 50 du RSI sont un niveau important. Pour appuyer mes propos, voilà un graphique qui montre l’importance de ce seuil.

Ici, on peut voir que les 50 du RSI ont été perdus, nous sommes entrés au début de la zone de survente. Le prix a rebondi, marqué un sommet plus bas que le précédent, et le RSI quant à lui a retesté les 50. Échec de franchissement avant une grosse jambe baissière, c’était un signal de vente !

Les divergences

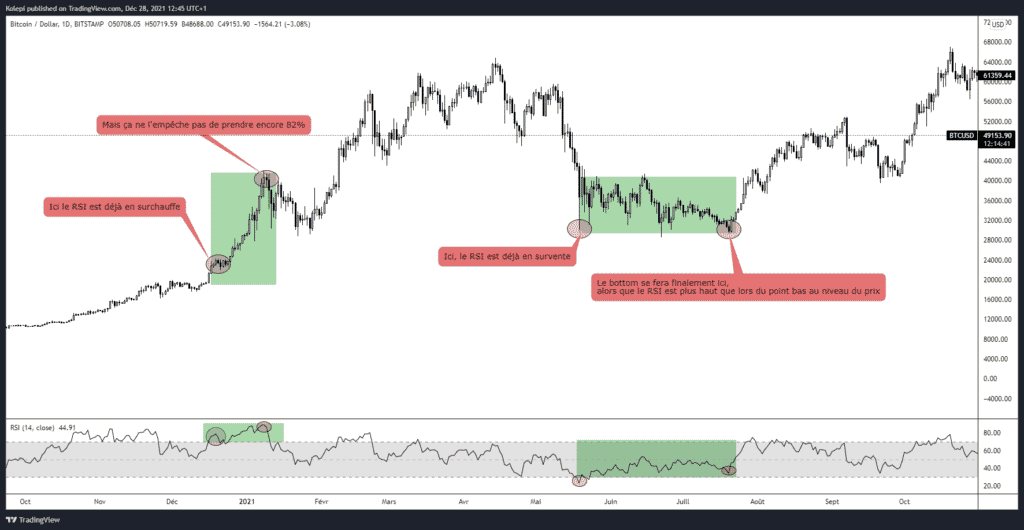

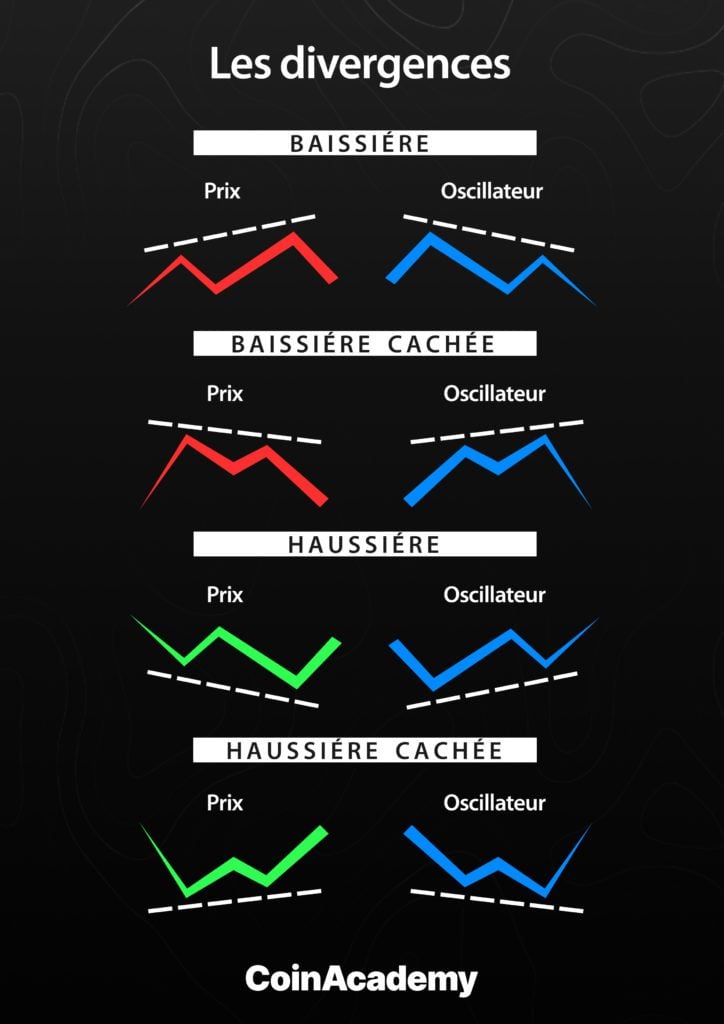

Une divergence apparaît quand un indicateur technique ne marque pas les mêmes plus hauts / bas que le prix.

Exemple de divergence

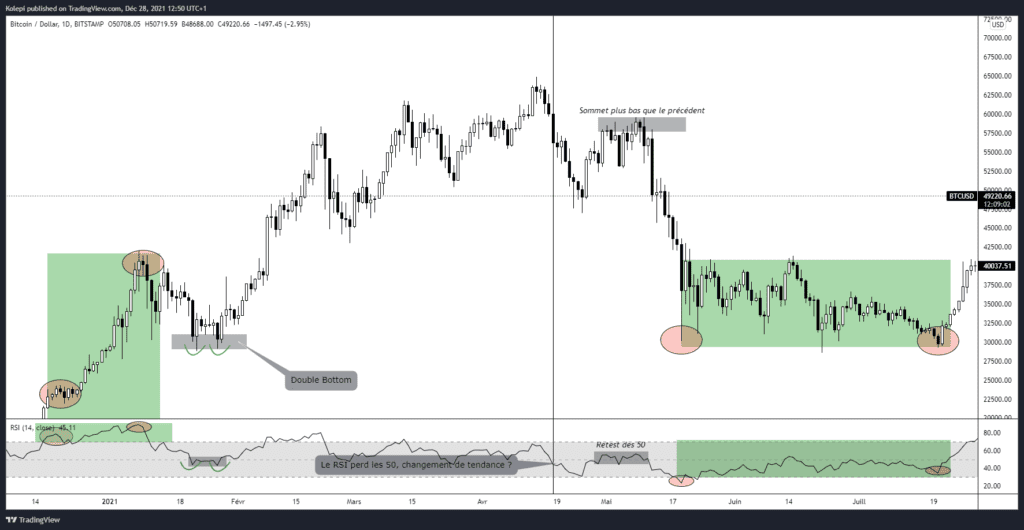

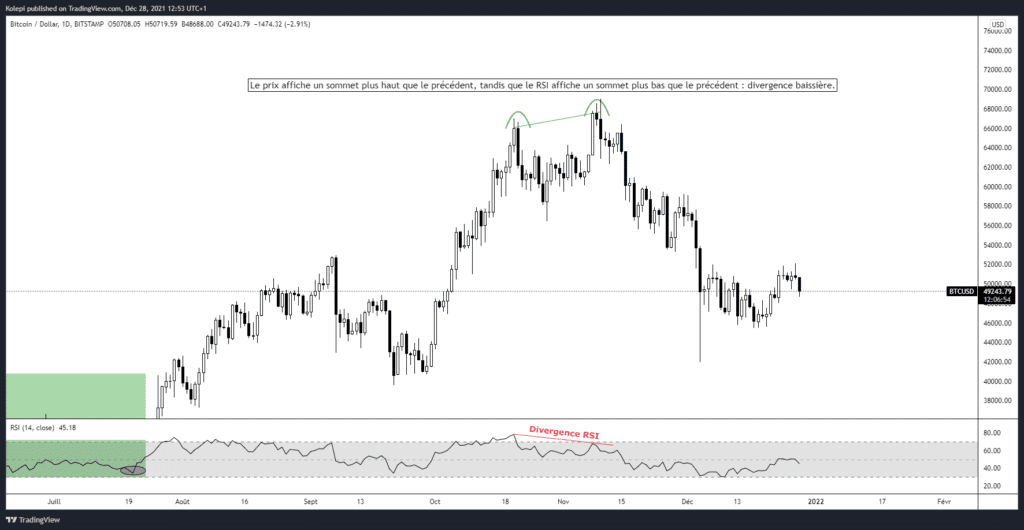

Ici, le prix du Bitcoin affichait un sommet plus haut que le précédent, tandis que le RSI affichait un sommet plus bas que le précédent, c’est donc une divergence baissière. C’était bel et bien un signal de vente, le cours du Bitcoin a ensuite entamé une violente période de correction.

Zoomons en unité de temps 4 heures de ce mouvement :

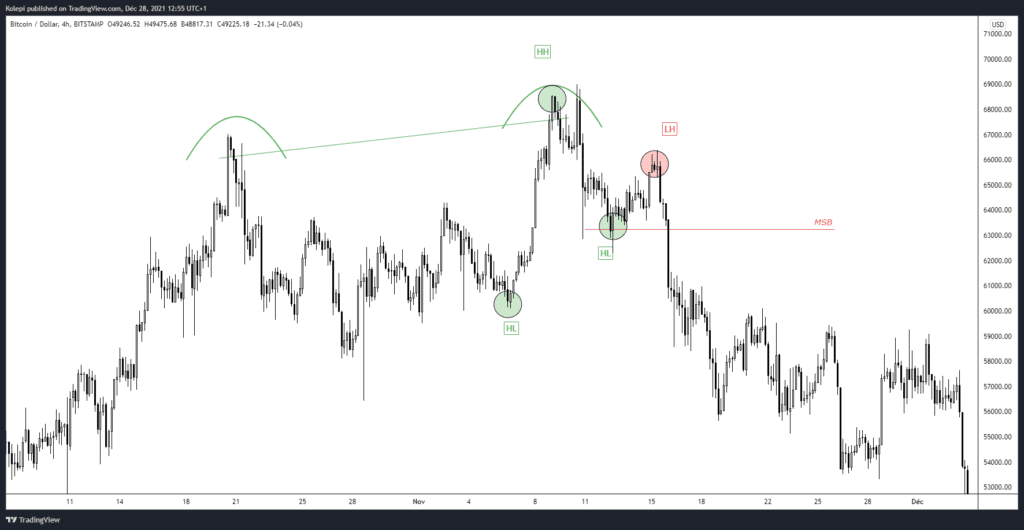

La price action permet de confirmer cette divergence baissière. Le marché avait repris une tendance haussière en H4, marquant des sommets et des creux de plus en plus haut (HH = Higher High = Sommet plus haut que le précédent, HL = Higher Low = Creux plus haut que le précédent, tendance haussière). Le HH s’est soldé par une bougie englobante, qui est une figure de retournement.

Puis, un LH est apparu (Lower High = sommet plus bas que le précédent) m’indiquant une perte d’engouement acheteur, et, par extension, que les vendeurs avaient repris la main. La ligne MSB, signifie Market Structure Break. En effet, casser cette ligne équivaut à casser la structure du marché, qui passe alors en tendance baissière.

À l’inverse, ici le prix marquait des creux de plus en plus bas, tandis que le RSI marquait des creux de plus en plus haut, c’est une divergence haussière. S’en est suivi une hausse du cours, confirmant cette divergence.

Cas pratique

J’ai parlé plus haut du fait qu’il fallait mêler un indicateur à plusieurs autres éléments, voyons comment il peut être inclus dans une stratégie!

Cas pratique n°1 : Analyse technique d’Ethereum

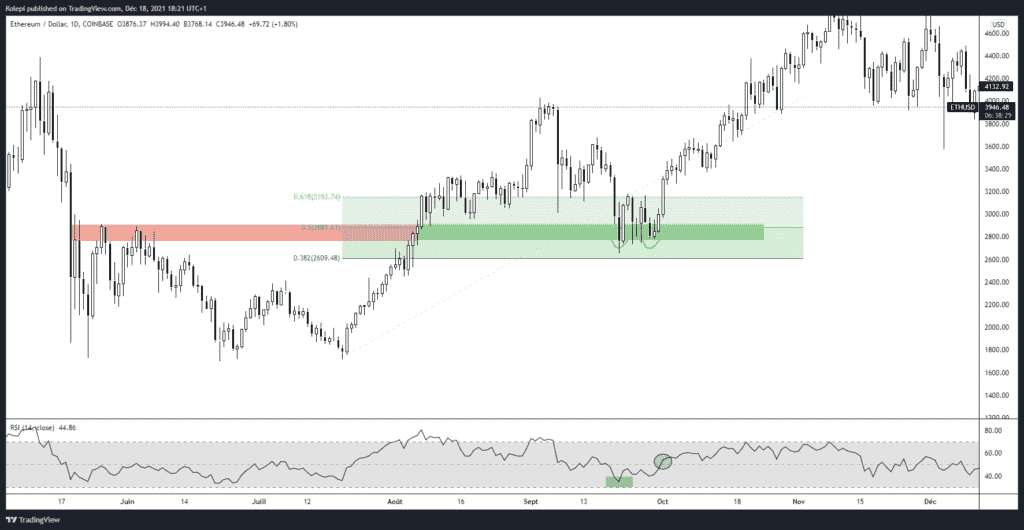

Nous voilà sur le graphique d’ETH. Dans un premier temps, nous pouvons repérer que les 2800$ ont déjà servi de résistance précédemment, ce qui en fait une zone d’intérêt. Ces 2800$ ne sont pas anodins, car ils correspondent également à un niveau important : celui des 0.5 de Fibonacci. Cette zone a très bien réagi à deux reprises en tant que support, un double bottom donc, qui signifie que les vendeurs ont échoués à deux reprises. Enfin, le RSI confirme notre pensée, avec le croisement de bas vers le haut, signal de reprise d’une tendance haussière.

Cas pratique n°2 : Analyse technique de Bitcoin

On change désormais de graphique avec celui de BTC en juillet 2021. Après une longue et douloureuse tendance baissière, une englobante daily apparaît, signal de retournement, et le RSI croise les 50 à la hausse après sa divergence haussière. Plusieurs signaux forts donc, et la reprise acheteuse se confirme : le cours reprend une tendance haussière. En temps que trader, votre but est de trouver une convergence de signaux qui conviennent à votre stratégie, nous avons un bon exemple ici.

Conclusion sur l’indicateur technique RSI

Le RSI peut se révéler être un indicateur très pertinent. Cependant, comme chaque indicateur, il est à combiner avec une multitude d’informations, la Price Action, les données on-chain, l’Open Interest ou encore le funding rate. Il faut également rester vigilant, les différentes lectures possibles de cet indicateur peuvent le rendre très piégeux. Il vous faudra probablement une période de prise en main afin de l’intégrer à votre stratégie, mais il trouvera peut être une place prépondérante dans vos analyses techniques.

Attendez donc toujours plusieurs confirmations, tel que des configurations de chandeliers japonais particulières ou encore la validation de structures de retournement, afin de maximiser vos chances de réussite.