Une stratégie de trading basée sur l’analyse technique doit s’accompagner d’outils ayant prouvé leur efficacité. Les traders (acheteurs ou vendeurs) souhaitant analyser la courbe d’un actif doivent en comprendre ses fondamentaux pour s’assurer une vision d’ensemble cohérente.

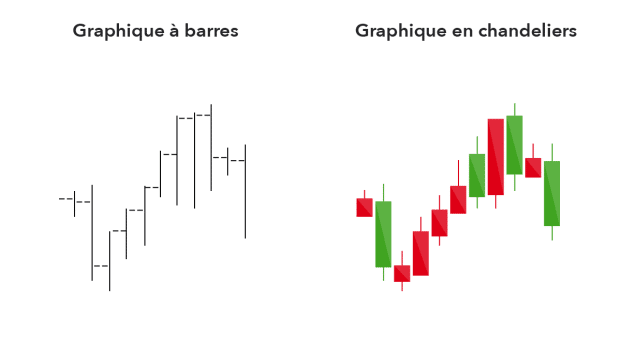

Le site d’analyse technique Trading view permet de configurer ses graphiques à sa guise (forex ou crypto). Ainsi, si l’on souhaite avoir un aperçu linéaire de la courbe, on pourra choisir d’utiliser la configuration de la courbe en droite tandis que si l’on souhaite avoir un aperçu plus détaillé on pourra faire le choix d’un graphique en bougies japonaises.

Dans cet article, le graphique en chandeliers japonais fera l’objet d’une analyse approfondie. Cet outil possède une grande pertinence du fait de son exhaustivité naturelle.

L’origine des chandeliers japonais dans le trading

Popularisé par Steve Nisson, auteur du livre les chandeliers japonais, cet outil a été utilisé tôt par les Japonais pour analyser le cours du riz. Par définition, un chandelier est un support destiné à recevoir des bougies. De fait, l’accumulation des bougies au fur et à mesure des clôtures rappelle cet objet ayant donné son nom à cet outil d’analyse technique.

Les chandeliers japonais permettent d’acquérir une science du marché en analysant la tendance ou les potentiels retournements de tendances. L’accumulation de ces informations est d’autant plus pertinente dans des timeframes élevés.

Une bougie – représentant une session de son ouverture à sa clôture selon l’unité de temps désiré – permet d’offrir une indication précise sur l’évolution du prix et le comportement du marché sur ce prix. Alors, de quoi est composée réellement une bougie dans un graphique en chandelier japonais ?

La composition d’une bougie dans un graphique en chandelier japonais

Une bougie dans un graphique en chandelier japonais doit se décomposer en trois attributs distincts pour pouvoir être interprété dans sa globalité. Tout d’abord, il faut analyser le corps de la bougie puis s’en détacher pour observer les ombres de la bougie qui se caractérisent par une mèche supérieure et une mèche inférieure.

Le corps de la bougie japonaise

Le corps de la bougie représente l’intervalle de prix entre le cours d’ouverture et le cours de fermeture. Comme présenté sur l’illustration photographique, deux couleurs différentes de bougies peuvent coexister au sein d’un même graphique.

Un corps de bougie rouge signifie que le cours de fermeture est plus bas que le cours d’ouverture. Le prix s’est donc apprécié à la baisse. À l’inverse, un corps de bougie vert signifie que le cours de fermeture est plus haut que le cours d’ouverture. Dans cette configuration, le prix s’est apprécié à la hausse.

Le corps d’une bougie permet de se faire une idée rapide de l’évolution du prix au cours d’une période définie afin d’analyser précisément la variation finale de prix.

La mèche supérieure de la bougie japonaise

La mèche supérieure de la bougie permet d’avoir une représentation visuelle de la volatilité du prix à la hausse sur la période donnée.

Ainsi, supposons une bougie rouge (baissier). L’ombre supérieure de la bougie rouge permet de s’apercevoir en un coup d’œil si le prix est monté plus haut que le prix d’ouverture bien qu’ayant clôturé à la baisse.

La mèche inférieure de la bougie japonaise

La mèche inférieure de la bougie quant à elle représente l’exact inverse de la mèche supérieure. Grâce à elle, on peut observer la volatilité du prix à la baisse sur une période donnée.

Ici, supposons une bougie verte (haussier). L’ombre inférieure de la bougie offre un aperçu sur la volatilité du prix à la baisse quand bien même le prix ait clôturé à la hausse.

Les chandeliers japonais dans une stratégie de trading

Le terme de chandelier n’est pas un hasard. La rencontre des différentes bougies permet de créer un ensemble cohérent et lisible. Ainsi, l’analyse des mèches inférieures et supérieures au regard du corps de la bougie est indispensable en prenant en compte plusieurs périodes à la suite.

La tendance est indissociable du trading. Si l’on sait reconnaître la tendance haussière ou baissière dans laquelle le marché se trouve, son interprétation est facilitée.

Grâce aux chandeliers et à la compréhension des attributs des bougies, on peut efficacement les interpréter de sorte à envisager une continuation ou un renversement de la tendance.

De nombreuses figures peuvent apparaître sur les graphiques s’analysant en chandeliers japonais. On pourrait citer Le Marteau notamment. Attardons-nous sur la figure d’indécision appelée Le Doji.

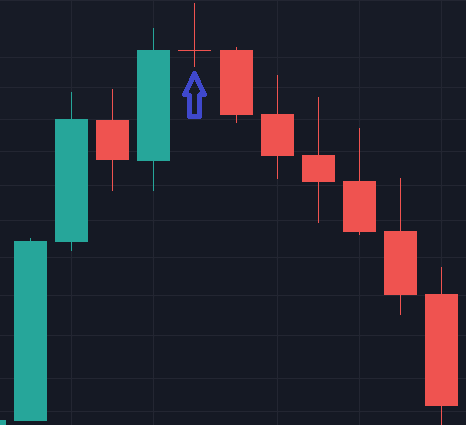

L’exemple du Doji

Un doji est une figure chartiste qui se distingue par l’absence de corps de la bougie principale de la figure. Ainsi, les ombres de la bougie ont une volatilité importante, mais l’ouverture et la clôture de la bougie sont similaires au point d’avoir un corps inchangé ou presque.

Cette figure a pour objectif de démontrer l’incertitude du marché quant à la direction à prendre. Sur l’exemple, on s’aperçoit que le marché haussier s’est retourné suite à un Doji. Pour autant, tout Doji n’est pas significatif d’un retournement de marché puisqu’un faux signal peut apparaître.

Néanmoins, avoir à l’esprit qu’une telle configuration de bougies puisse avoir une signification offre un panel plus étendu aux traders qu’ils soient acheteurs ou vendeurs.

Conclusion

Les chandeliers japonais se distinguent par une grande précision dans la démonstration de la volatilité d’un actif sur une période donnée. Sa pertinence n’est plus à démontrer dans une stratégie de trading.

Les interprétations possibles sont multiples et les figures chartistes potentielles également. Avoir connaissance de ces différentes informations à l’avantage d’ouvrir l’esprit du trader ou d’aider l’investisseur à rentrer à un moment opportun sur le marché. Son utilisation peut être un véritable gap positif.

C’est un outil à manier en corrélation avec d’autres outils de trading tel que le RSI (Relative Strengh Index).