Si vous tradez de temps à autre sur les marchés financiers, vous connaissez probablement le concept “Wyckoff”, au moins de noms. Mais encore faut-il savoir comment cette méthode fonctionne réellement. Eh bien, c’est ce que vous allez découvrir tout au long de cet article.

La méthode Wyckoff : C’est quoi ?

La méthode de Wyckoff est une approche analytique du marché financier développée par Richard Wyckoff au début des années 1930. Cette méthode est conçue pour aider les traders et les investisseurs à comprendre les mouvements du marché en se basant sur une série de principes et de stratégies. Initialement axée sur les cours des actions, elle est aujourd’hui applicable à divers marchés financiers, y compris les crypto monnaies.

Il faut savoir que Wyckoff a introduit trois lois fondamentales pour analyser le marché : la loi de l’offre et de la demande, la loi de la Cause et de l’Effet, et la loi de l’Effort vs le Résultat. Il a également développé des schémas d’accumulation et de distribution pour mieux comprendre ce qu’on appelle les “cycles du marché”. Ces schémas sont divisés en différentes phases, allant de l’accumulation à la distribution, et sont utilisés pour prédire les mouvements futurs du marché.

La méthode de Wyckoff est non seulement une technique d’analyse, mais est également considérée comme une “philosophie de trading” qui encourage les investisseurs à agir de manière logique plutôt qu’émotionnelle.

Comprendre les trois lois fondamentales de Wyckoff

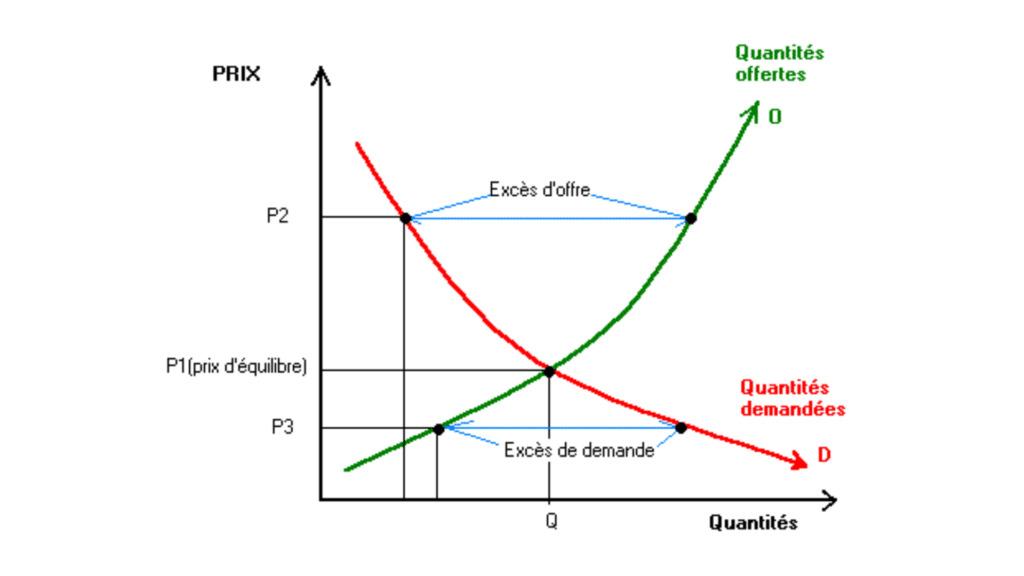

La loi de l’Offre et de la Demande

La première loi fondamentale dans la méthode de Wyckoff est celle de l’offre et de la demande. Vous la connaissez sûrement, c’est tout simplement le pilier de toute activité de marché. Elle sert de base pour comprendre les mouvements de prix. En d’autres termes, si la demande pour un actif dépasse l’offre, le prix est susceptible de monter. À l’inverse, si l’offre dépasse la demande, le prix a tendance à baisser.

Wyckoff a souvent souligné l’importance de suivre les volumes de trading en corrélation avec les mouvements des prix pour évaluer la force de la demande ou de l’offre. Par exemple, un volume de trading élevé associé à une hausse des prix indique une forte demande, ce qui est un signe positif pour les investisseurs.

La loi de la Cause et de l’Effet

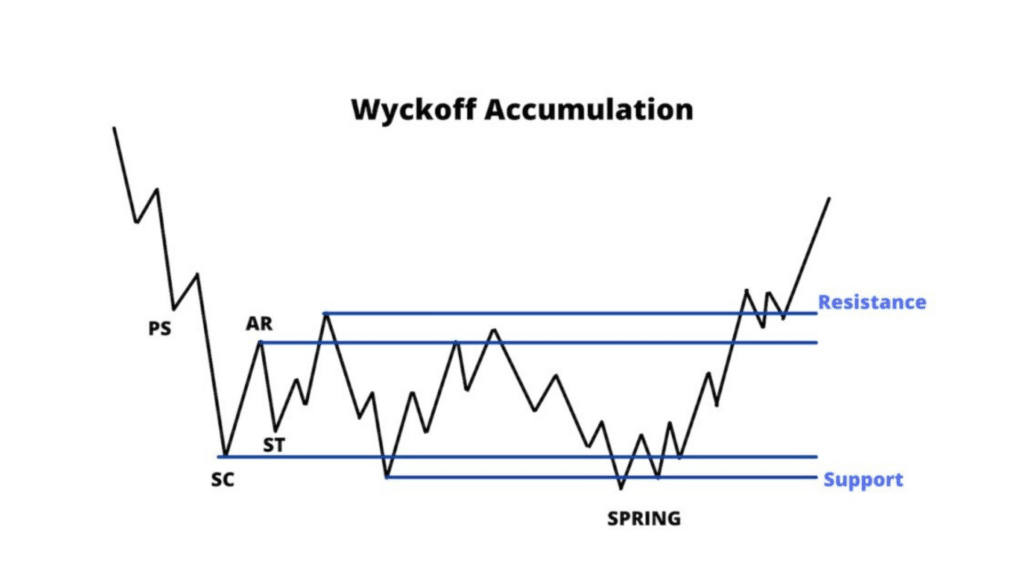

La deuxième pierre angulaire de la méthode de Wyckoff, c’est la loi de la Cause et de l’Effet. En clair, cette loi stipule que chaque grand mouvement du marché est précédé d’une phase de préparation ou de consolidation. C’est un peu comme si le marché prenait son élan avant de sauter. En d’autres termes, avant qu’un grand changement de prix ne se produise, il y a généralement une période où le marché semble stagner ou se préparer pour le prochain mouvement.

Wyckoff a utilisé cette loi pour développer ce qu’on appelle des schémas d’accumulation et de distribution qui servent à identifier ces périodes de “cause” (que ce soit à la baisse ou à la hausse). Ces modèles sont comme des signaux d’alarme pour les traders, leur indiquant que quelque chose de grand est sur le point de se passer. En repérant ces signaux, ces derniers peuvent mieux anticiper où le marché va aller et ajuster leurs stratégies en conséquence.

La loi de l’Effort vs le Résultat

Selon la troisième loi de Wyckoff, le volume de trading est un indicateur clé pour comprendre les mouvements de prix d’un actif. Dans ce cas, le volume représente l’effort déployé pour provoquer un changement de prix, que ce soit à la hausse ou à la baisse. Si le volume et le mouvement des prix sont en phase, il y a de fortes chances que la tendance actuelle se poursuive.

Cependant, si le volume et le mouvement des prix ne sont pas en harmonie, cela pourrait signaler un changement imminent de la tendance du marché.

Par exemple, si vous voyez un volume de trading élevé, mais que les prix restent stables, c’est peut-être un signe que la tendance est sur le point de s’inverser.

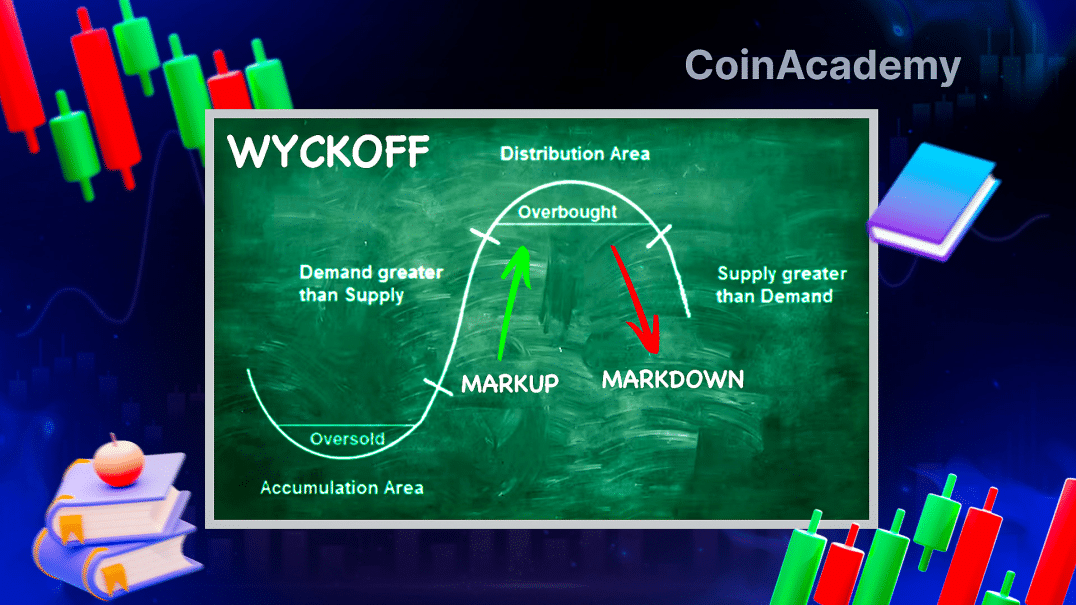

Le Cycle du Marché selon Wyckoff

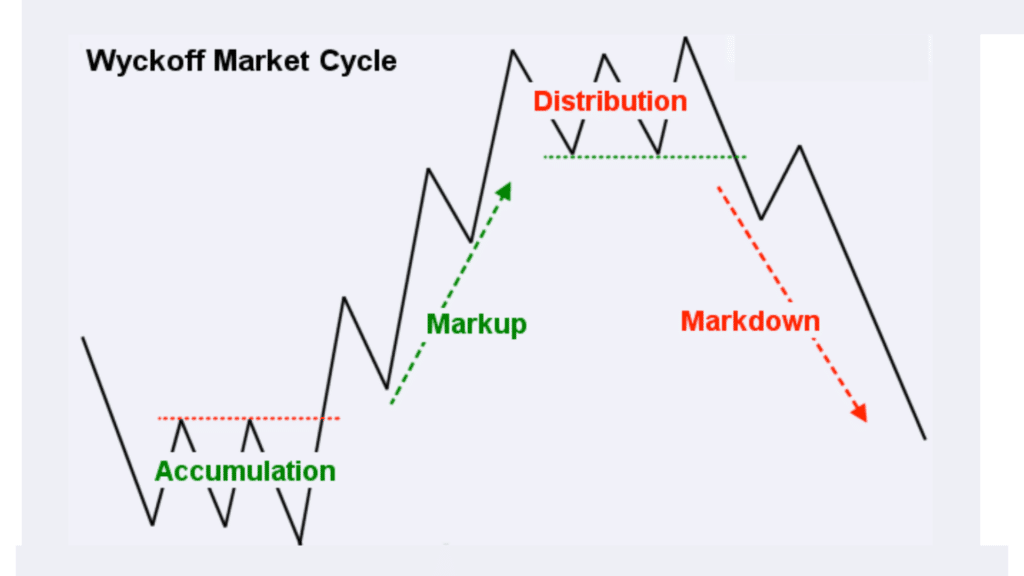

La méthode Wyckoff repose sur un cycle de marché composé de quatre phases distinctes : accumulation, markup (hausse), distribution et markdown (baisse). Chaque phase représente un comportement spécifique des traders et peut indiquer la direction future du prix d’un actif :

- Accumulation : Cette première phase est caractérisée par une augmentation de l’achat par les investisseurs, particuliers comme institutionnels. Le prix commence à former des creux plus élevés, indiquant une demande croissante. Une fois que la puissance acheteuse surpasse la force vendeuse, le prix sort de la plage de négociation (phrase durant laquelle les prix “range”), marquant ainsi le début de la phase de markup.

- Markup (Hausse) : Dans cette phase, le prix montre une tendance à la hausse constante. Des opportunités d’achat se présentent également lors de “throwbacks“, soit de légères baisses du prix. Durant cette phase, les investisseurs individuels commencent généralement à prendre conscience de l’actif et à y investir, ce qui ajoute du carburant à la hausse des prix. Les médias financiers peuvent également commencer à couvrir l’actif plus fréquemment, générant ainsi un certain engouement atour de ce dernier.

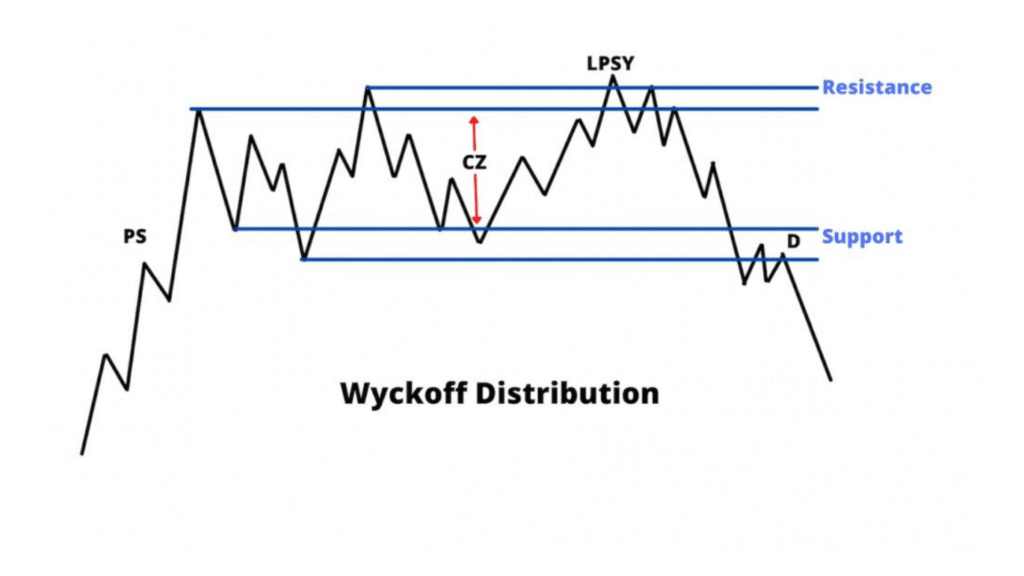

- Distribution : Durant cette phrase, ce sont les vendeurs qui commencent à prendre le dessus. En effet, après une belle montée des prix pendant la phase de “Markup”, les investisseurs institutionnels, souvent appelés “mains fortes“, commencent à vendre leurs positions. Ce n’est généralement pas un bon signe, que ce soit pour les investisseurs individuels ou le marché en général.

Dans cette phase, le prix de l’actif commence à montrer des signes de faiblesse, comme des sommets plus bas et une volatilité élevés. Et pourtant, c’est souvent le moment où les médias et la plupart des investisseurs particuliers sont les plus optimistes… Comme quoi, investir durant les moments les plus “hype” n’est souvent pas la meilleure solution.

- Markdown (Baisse) : Place désormais à la phrase que tout investisseur souhaite éviter : la chute des prix. C’est le moment où le prix de l’actif commence à chuter, souvent de manière rapide et significative. Elle se termine lorsque le prix entre dans une nouvelle phase d’accumulation, recommençant ainsi le cycle.

Comment appliquer la méthode Wyckoff ?

C’est bien tout ça, mais vous vous demandez sûrement comment faire pour appliquer la méthode Wyckoff à vos stratégies d’investissement. Vous retrouverez ci-dessous le processus à suivre étape par étape pour utiliser la stratégie Wyckoff de la meilleure des manières :

- Étape 1 – Évaluer la tendance générale du marché : La première étape consiste à analyser la tendance actuelle du marché et à anticiper sa direction future. Vous pouvez notamment vous servir des différentes lois créées par Wyckoff (ex : L’offre et la demande). Il est peut être également intéressant d’utiliser d’autres indicateurs techniques, bien que ça ne soit pas le sujet de cet article.

- Étape 2 – La sélection d’actifs numérique : Choisissez des actifs qui suivent la même tendance que le marché. Optez pour ceux qui montrent une plus grande force par rapport à la moyenne, que ce soit durant les phrases haussières comme baissière. Autrement dit : un actif qui monte plus que les autres lors de la hausse du marché, et qui baisse moins que les autres lors de la baisse du marché.

- Étape 4 : Déterminer si un actif est prêt à bouger : L’actif coche-t-il toutes les cases pour décoller ? Pour en être certain, il ne suffit pas de regarder le prix de l’actif isolément. Il faut aussi prendre en compte le volume de trading et l’état général du marché.

- Étape 5 : Le timing : Il ne vous reste plus qu’à “timer” au mieux votre trade.

Ce qu’il faut retenir

La méthode Wyckoff, développée il y a plus d’un siècle, demeure toujours pertinente à notre époque. Elle offre aux traders un cadre solide pour analyser les mouvements du marché en se concentrant sur différents aspects clés.

Toutefois, bien que la méthode nous permette d’anticiper certaines tendances et minimiser les risques, elle n’est pas infaillible. Il est important de ne pas se fier uniquement à cette dernière, mais de prendre en compte de multiples indicateurs pour optimiser encore davantage le rendu de vos investissements.