À mesure que le monde de la finance évolue, il offre une multitude de nouvelles stratégies pour maximiser les gains et minimiser les risques. L’une de ces stratégies, bien qu’elle ne date pas d’hier, est le « straddle« , une méthode souvent utilisée dans le domaine des options.

Qu’est-ce que cette stratégie implique ? Comment utiliser un Straddle ? C’est ce que vous allez découvrir tout au long de cet article.

Qu’est-ce qu’un Straddle ?

Le straddle est une stratégie d’options qui permet à un investisseur de spéculer sur la volatilité d’un actif sans avoir à prévoir la direction exacte du mouvement du prix. Cette approche implique l’achat simultané d’une option d’achat (call) et d’une option de vente (put) sur le même actif, avec le même prix d’exercice et la même date d’expiration.

Autrement dit, le straddle offre une double opportunité : il permet de gagner de l’argent si le prix de l’actif augmente ou diminue de manière significative, tout en limitant le risque associé à une mauvaise prévision de la direction du marché.

Notez qu’il existe deux types principaux de straddles : le « long straddle » et le « short straddle.

- Long Straddle : Dans cette configuration, l’investisseur achète à la fois une option d’achat (put) et une option de vente (call). L’objectif est de profiter d’un mouvement significatif du prix de l’actif, que ce soit à la hausse ou à la baisse.

- Short Straddle : À l’inverse, un short straddle implique la vente d’une option d’achat et d’une option de vente. Cette stratégie est généralement employée lorsque l’investisseur s’attend à peu de volatilité sur le prix de l’actif.

Vous l’aurez compris, le straddle est une stratégie polyvalente qui peut être adaptée en fonction des attentes du marché et des objectifs de l’investisseur. Il amène une manière très intéressante de jouer sur la volatilité du marché, tout en offrant des opportunités de gains dans plusieurs scénarios possibles.

Qu’est-ce que la volatilité implicite (Implied Volatility) ?

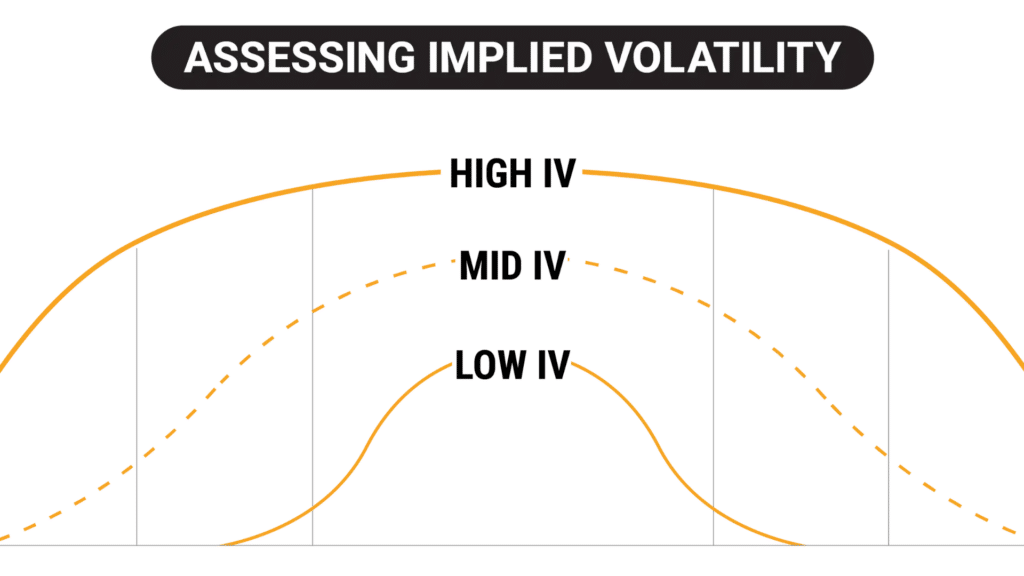

Pour bien saisir le fonctionnement des Long et Short Straddle, vous devez dans un premier temps comprendre le concept de l’Implied Volatility (IV).

Pour faire simple, la volatilité implicite est une mesure qui capture l’opinion du marché sur la probabilité de changements futurs dans le prix d’un actif donné. Elle est souvent utilisée pour déterminer les prix des contrats d’options. Contrairement à la “volatilité historique”, qui se base sur les mouvements de prix passés, la volatilité implicite est tournée vers l’avenir.

La volatilité implicite est généralement calculée à l’aide de modèles de tarification d’options, comme le modèle Black-Scholes. Ces modèles prennent en compte plusieurs facteurs, tels que le prix actuel de l’actif, le prix d’exercice de l’option, le temps restant jusqu’à l’expiration de l’option et les taux d’intérêt sans risque.

Dans le contexte du straddle, une volatilité implicite élevée peut rendre un straddle plus coûteux, car les primes d’options seront plus élevées. Inversement, une faible volatilité implicite peut rendre cette stratégie moins coûteuse et potentiellement plus rentable.

Comment fonctionne un Long Straddle ?

Le Long Straddle est une stratégie d’options qui attire de nombreux investisseurs, notamment en raison de sa flexibilité et de son potentiel de profit dans des marchés volatils.

Les fondamentaux du Long Straddle :

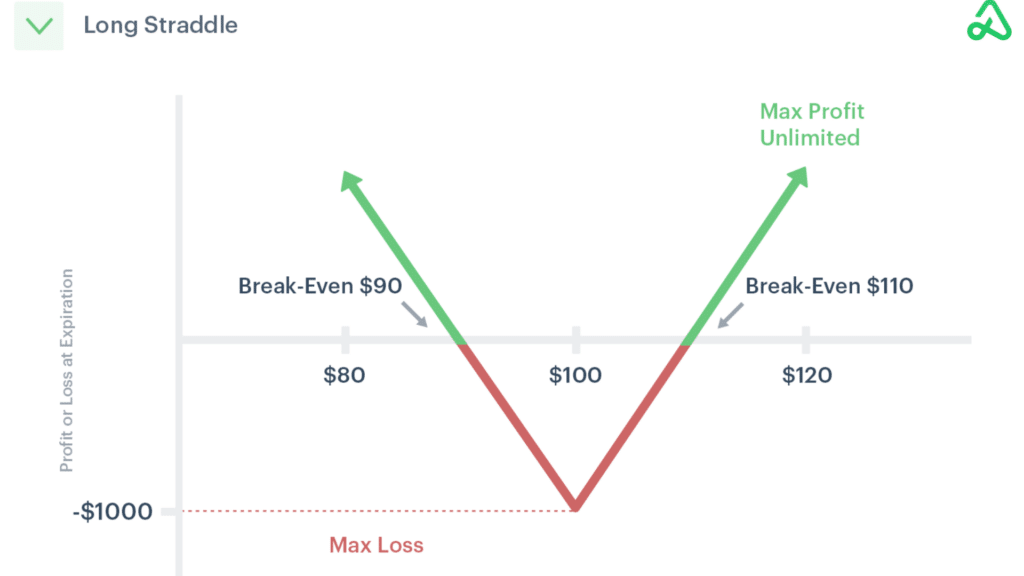

Le Long Straddle consiste à acheter simultanément une option d’achat (call) et une option de vente (put) sur le même actif sous-jacent, avec le même prix d’exercice et la même date d’expiration. Cette combinaison permet à l’investisseur de profiter de la volatilité implicite (IV) de l’actif, indépendamment de la direction dans laquelle le prix de l’actif évolue.

Exemple de Long Straddle sur le marché des crypto monnaies :

Prenons l’exemple du réseau Solana. Imaginons qu’une mise à jour majeure soit prévue dans deux semaines et que cette nouvelle fait le buzz sur les réseaux sociaux. De fait, vous anticipez un mouvement de prix significatif pour SOL, mais vous n’êtes pas sûr de la direction que cela prendra.

Dans ce cas, un Long Straddle pourrait être une stratégie judicieuse. Vous achèteriez alors une option d’achat à 20 dollars et une option de vente à 20 dollars sur SOL, sans oublier la prime de 5 dollars par exemple. Au final, pour réaliser un profit, le prix du SOL doit être inférieur à 15 dollars (prix d’exercice de 20 dollars – la prime) ou supérieur à 25 dollars (prix d’exercice de 20 dollars + la prime).

Vous l’aurez compris, le coût total de cette stratégie serait la somme des primes payées pour les deux options, et ce coût représente également votre perte maximale potentielle.

Quand utiliser un Long Straddle ?

Le moment idéal pour utiliser un Long Straddle est lorsque vous prévoyez une augmentation significative de la volatilité d’un actif. Cette stratégie est souvent employée en prévision d’événements majeurs tels que les annonces de résultats financiers, les changements réglementaires ou les mises à jour de réseau dans le cas des crypto monnaies.

Risques associés au Long Straddle :

Il est important de noter que le Long Straddle est une stratégie qui peut être coûteuse en raison des primes d’options à payer. De plus, si la volatilité implicite ne monte pas comme prévu ou si le prix de l’actif ne bouge pas suffisamment pour compenser le coût des options, vous pourriez subir une perte.

Comment fonctionne un Short Straddle ?

Le Short Straddle est une stratégie d’options qui peut être particulièrement utile lorsque l’on s’attend à peu de volatilité sur le marché. Contrairement au Long Straddle, qui vise à profiter des mouvements de prix importants, le Short Straddle est conçu pour tirer avantage d’un marché stable.

Les fondamentaux du Short Straddle :

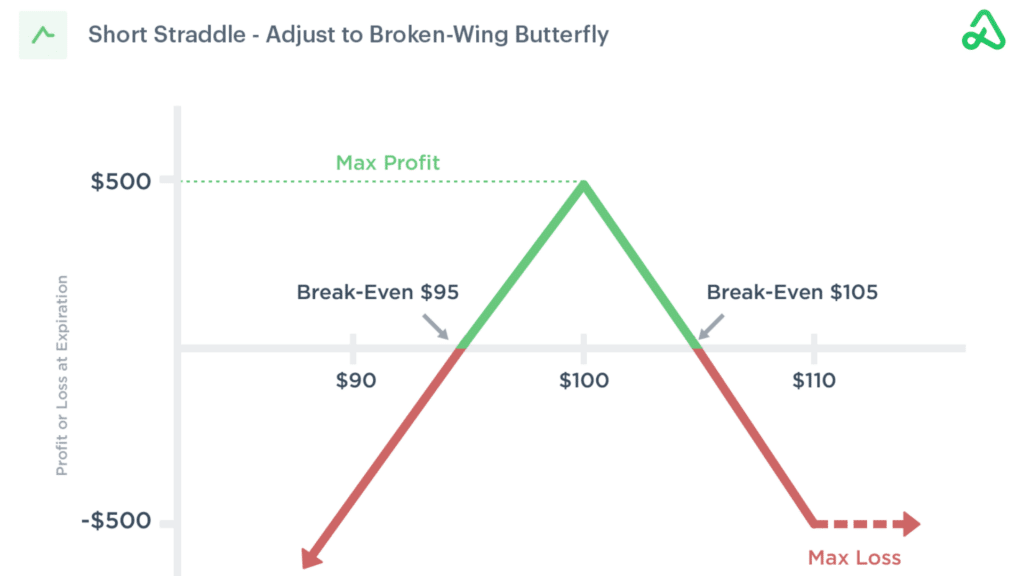

Dans un Short Straddle, l’investisseur vend simultanément une option d’achat (call) et une option de vente (put) sur le même actif sous-jacent, là aussi avec le même prix d’exercice et la même date d’expiration. L’objectif est de collecter les primes des deux options vendues, en espérant que le prix de l’actif restera stable et que les options expireront sans valeur.

Exemple de Short Straddle sur le marché des crypto monnaies

Prenons l’exemple du Bitcoin (BTC). Supposons que le marché du Bitcoin soit actuellement très calme, sans annonces ou événements majeurs prévus. Dans ce scénario, un Short Straddle pourrait être une stratégie intéressante.

Concrètement, vous vendriez une option d’achat et une option de vente sur BTC à un prix de 20 000 dollars, accompagnée d’une prime de 100 dollars pour chaque option. Pour faire du bénéfice, le prix du BTX devra rester dans la zone de prix « 19 900 / 20 000 » et « 20 000 / 20 100. »

Les primes collectées pour ces options représentent votre gain maximal potentiel, tandis que le risque est théoriquement illimité si le prix de l’actif fluctue de manière significative.

Quand utiliser un Short Straddle ?

Cette stratégie est souvent utilisée lorsque l’investisseur s’attend à ce que le prix d’un actif reste stable pendant une période donnée. Elle est également utile pour profiter de la baisse de la volatilité implicite, qui peut augmenter la valeur des options vendues.

Risques associés au Short Straddle :

Le principal risque du Short Straddle est que le prix de l’actif sous-jacent fluctue de manière significative, ce qui pourrait entraîner des pertes importantes. De plus, cette stratégie nécessite une bonne gestion des risques et une surveillance constante du marché.

Ce qu’il faut retenir

Vous l’aurez compris, l’importance du Straddle réside dans sa capacité à offrir des opportunités de profit, et ce, quelles que soient les conditions du marché. En effet, qu’il s’agisse du Long Straddle, idéal pour capitaliser sur la volatilité, ou du Short Straddle, conçu pour des marchés plus stables, chaque approche vous offre un moyen de réaliser du profit sur vos investissements.

Enfin, le straddle est un outil précieux pour les investisseurs cherchant à diversifier leurs stratégies dans un environnement de marché en constante évolution.