5. Les révolutions ICO, STO, DAO, DeFi et NFT

Rappel : Pour profiter pleinement de cette formation, sauvegarder votre progression et obtenir votre diplôme en fin de formation, il est vivement recommandé de vous créer un compte CoinAcademy et de vous y connecter.

Dans cette partie nous reviendrons sur l’un des concepts qui a permis au réseau Ethereum d’acquérir la notoriété qu’il a aujourd’hui.

Nous commencerons par un bref rappel de ce qu’est une organisation autonome décentralisée (DAO) puis nous enchaînerons directement avec une partie historique sur Ethereum et ses Initial Coin Offering (ICO).

Nous aborderons les différentes formes que peuvent prendre les levées de fonds dans l’écosystème crypto ainsi que les deux grandes narratives qui ont permis à Ethereum de se faire d’avantage connaitre, à savoir, la finance décentralisée (DeFi) et les non fungibles tokens (NFTs).

Comme d’habitude un quizz sera de mise à la fin de cette partie pour valider vos connaissances.

Rappel : Qu’est-ce qu’une DAO ?

L’écosystème crypto est très souvent synonyme de décentralisation et de suppression d’intermédiaire. C’est pourquoi le concept de DAO a rapidement fait son apparition.

Pour faire simple, une Decentralized autonomous organisation (Organisation autonome décentralisée) ou DAO est, comme son nom l’indique, une organisation sans organe central et géré collectivement par sa communauté et ses membres, un peu à la manière d’une entreprise géré par différents membres à travers le monde !

Elles sont régies par des règles inscrites de façon immuable et transparente, et chaque décision doit être approuvée au préalable par les membres via un système de vote et donc de gouvernance.

Si vous souhaitez rentrer plus en profondeur sur le sujet, nous avons sorti un article dédié aux DAO, à leur histoire et à leur fonctionnement.

Etherem et la bulle des ICO

Le réseau Ethereum que vous connaissez aujourd’hui n’a pas toujours été aussi populaire, et pour cause, la bulle ICO de 2017 a en grande partie participé à faire connaître le réseau et le monde des cryptos plus généralement auprès des investisseurs.

Vous n’êtes pas sans vous rappeler qu’ Ethereum a été lancée en 2015 via une levée de fonds en bitcoin effectuée elle en juillet 2014. Cette levée de fonds est appelée ICO.

Pour faire simple, une ICO (initial coin offering) est relativement comparable à une IPO (introduction en bourse d’une société) et suis certaines règles.

Dans l’idée, une entreprise crypto qui souhaite lever des fonds, va émettre un certain nombre de jetons de son projet pour les vendre aux investisseurs souhaitant prendre part au projet avant son lancement à des prix intéressants.

Sur ce principe, Ethereum a vendu ces premiers tokens pour financer son projet contre des bitcoins et non contre des monnaies fiat ou stablecoins, d’ailleurs en juillet 2014, les stablecoins n’existaient pas encore.

C’est en 2017, lorsque ce concept de financement est devenu populaire, que l’univers des cryptos et la popularité du réseau Ethereum ont explosé.

En effet, le mécanisme de levée de fonds ICO représente alors une manière extrêmement simple de lever beaucoup de fonds en très peu de temps (quelques jours, voire quelques heures parfois). Ce mécanisme est tellement avantageux pour les startups du monde de la blockchain qu’il fut utilisé à outrance. Pour rappel, en 2017, le marché n’était absolument pas régulé. De nombreux entrepreneurs et opportunistes ont profités de cette opportunité pour se dépêcher de lever de l’argent avant que les gouvernements se mettre à créer des lois pour encadrer ce type de levée de fonds.

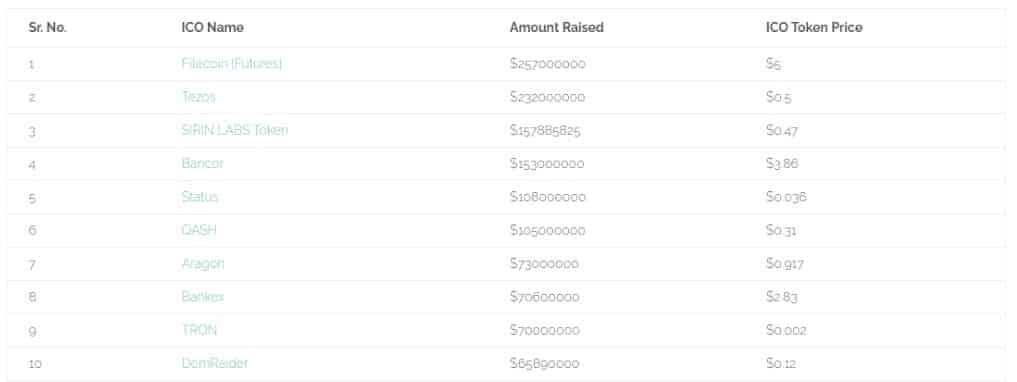

Pour vous donner un élément de comparaison, les levées de fonds ICO représentaient 96 millions de dollars en 2016 contre près de 3 milliards de dollars en 2017.

C’est alors rapidement que ce phénomène est associé à la bulle technologique des années 2000 malgré les différentielles de capitalisation.

Comme nous le savons, bien souvent les excès par l’incitation monétaire et la spéculation, sont accompagnés de nombreuses arnaques.

En effet, certains bureaux d’études spécialisés dans les ICO auraient déclaré que 80% des ICO réalisés en 2017 auraient été des arnaques.

Une autre bulle spéculative s’est formée au sein d’Ethereum venant lui offrir encore plus de visibilité, mais cette fois-ci envers les utilisateurs non-initiés. Il s’agit de la bulle des NFTs dont nous parlerons plus bas.

Les différents types de levées de fonds Crypto

Il existe aujourd’hui beaucoup de levées de fonds dérivées ou inspirées par les ICO que nous allons vous présenter.

- Les ICO : Les ICO pour Initial Coin Offering (offre initiale de jetons) sont utilisés par les startups du milieu de la cryptomonnaie afin de lever des fonds rapidement à l’image d’une IPO (introduction en bourse classique). Le projet réalisant une ICO émet un certain nombre de tokens défini en avance dans un smart contract que les investisseurs viennent acheter à un prix avantageux avant le lancement du projet.

- Les IDO : Les IDO ou Initial DEX Offering, sont, dans le concept, similaires aux ICO puisqu’il s’agit d’émettre un certain nombre de jetons pour les vendre à des investisseurs. Cependant, et c’est la grande différence avec les ICO, les IDO sont effectués par le biais de DEX (échangeurs décentralisés). Il s’agit-là d’une alternative très appréciée par les utilisateurs de l’écosystème, car elle limite la centralisation des tokens et le favoritisme parfois observable sur les ICO.

- Les IEO : Nous n’allons pas épiloguer longtemps dessus tant elles sont similaires aux deux dernières. La grande différence est que les IEO sont effectués en partenariat avec des échangeurs centralisés (CEX) comme Binance qui assurent le bon déroulement de la vente de jetons via leur plateforme centralisée. L’argument du KYC (procédure vérifiant l’identité de chaque client) est souvent mis en avant, évitant à l’équipe du projet de développer une solution similaire, mais les IEO sont aussi gage de confiance et offre une visibilité aux projets concernés.

- Les STO : Les Security Token Offering présentent un modèle différent car elles sont beaucoup plus réglementés. Les jetons émis durant une STO possèdent le statut de valeurs mobilières comme des titres financiers traditionnels. Les jetons sont donc liés directement à un ou plusieurs actifs sous-jacent sur lequel ils s’appuient comme des actions ou des obligations par exemple. De ce fait tous les projets ne peuvent pas prétendre à une STO pour cause de ces exigences de réglementations élevées. Beaucoup d’acteurs de l’écosystème voient les STO comme une suite logique dans l’univers des crypto-monnaies.

- Les INO : Les INO ou Initial NFT Offering reposent sur le concept d’une vente de jetons non fongibles. Les projets, au lieu de délivrer des jetons fongibles échangeables contre d’autres de la même valeur, délivrent à leurs investisseurs des NFTs via des plateformes d’échange décentralisées (DEX).

Ethereum, le géant de la DeFi et des NFTs

Comment vous parler d’Ethereum sans évoquer la Finance décentralisée (DeFi) et les collections de NFT les plus capitalisées de tout l’écosystème crypto ?

En effet, là où Ethereum est devenu une référence grâce à ces levées de fonds faramineuses, Le projet a également été le berceau de la DeFi et des NFTs.

Introduction à la DeFi

La finance décentralisée (DeFi) représente l’idée de supprimer les intermédiaires entre vous et les services financiers et afin de les rendre plus transparents que les solutions offertes par la finance traditionnelle.

Aujourd’hui, beaucoup d’acteurs de l’écosystème ont trouvé leur bonheur dans la finance décentralisée, et pour cause, les rendements pouvant être espérés sont nettement supérieurs à la finance traditionnelle, les intermédiaires sont inexistants ou quasiment inexistants et surtout les investisseurs n’ont plus besoin de confier leurs fonds à des institutions financières parfois peu scrupuleuses.

La DeFi est également plus accessible que de nombreux produits financiers traditionnels : vous n’avez pas besoin de révéler votre identité, vous pouvez y participer avec un très petit portefeuille (quelques dizaines de dollars en crypto monnaies) et le simple fait de posséder un wallet avec des fonds à l’intérieur vous rend directement prêt à participer à cette nouvelle aventure !

Bien évidemment tout cela est dû au fait que la DeFi repose sur la technologie de la blockchain qui offre une transparence sans égal et permet d’automatiser les interactions entre acheteurs et vendeurs grâce aux innovations apportées par les smart contracts.

2020, on peut le dire, a été une année particulièrement charnière pour la finance décentralisée. En effet cette année a vu naître de nombreux, pour ne pas dire la majorité, des gros protocoles que nous pouvons aujourd’hui utiliser.

On parle alors en 2022 de prêt de 100 milliards de dollars d’actifs verrouillé dans ces protocoles.

La finance décentralisée propose aujourd’hui un certain nombre de services permettant aux acteurs de gérer et faire fructifier leur capital de manière totalement autonome :

- Les DEX : les échangeurs décentralisés dont nous avons parlé tout à l’heure, qui permettent aux acheteurs et aux vendeurs d’être mis en contact comme sur une bourse traditionnelle mais de manière totalement décentralisée. Comme exemple nous nommerons les plus connus sur Ethereum à savoir Uniswap, Curve ou encore SushiSwap

- Les plateformes de lending et de borrowing (prêt & emprunt) : Ces plateformes permettent aux utilisateurs d’emprunter ou de prêter des actifs numériques de manière décentralisée et sans intermédiaire. Elles fonctionnent par l’intermédiaire de smart contracts qui s’assurent du bon déroulement des opérations de prêt et d’emprunt. On pourra citer Aave ou encore la plateforme Compound

- Les Flash-loans : les flash loans permettent d’emprunter un actif et de le rembourser dans une seule et même transaction, d’où l’appellation flash-loans ou emprunt flash.Ce service est souvent utilisé pour l’arbitrage sur le marché qui demande rapidité et beaucoup de fonds. Par ailleurs les flash-loans ne demandent que très peu ou pas du tout de collatérale. La plateforme Aave propose notamment ce service

- Yield farming : Il s’agit là d’une stratégie permettant d’optimiser les rendements de vos actifs par le biais de plusieurs protocoles DeFi en effectuant des boucles. Il s‘agit là d’un domaine complexe et très risqué si non maîtrisé

- Les stablecoins : Souvenez-vous, nous en avons parlé dans les parties précédentes, il s’agit d’actifs numériques stables, car adossés à un actif fiduciaire comme le dollar ou l’euro. On trouvera aussi des stablecoins basés sur des algorithmes permettant de réguler son prix par rapport à l’offre et la demande

Il existe beaucoup d’autres services accessibles via la DeFi, mais vous connaissez maintenant les plus connus et les plus utilisés.

La bulle des NFTs

Nous vous avons déjà présenté les tokens de norme ERC-721 dit non fongible et donc unique, cependant vous sous-estimerez sans doute leur impact sur l’écosystème Ethereum et crypto en générale.

Tirant plus ou moins ses origines des colored coin de Bitcoin en 2012, les NFTs ont pris plusieurs formes au cours des années :

- Les noms de domaines

- L’art et les collectibles (objets numériques de collection)

- L’immobilier et la tokenisation d’actifs tangibles en général

- Les avatars, skins et autres contenus numériques dans les jeux en ligne

- Les droits d’accès à des clubs privés ou des événements (billeterie)

Néanmoins, celui ayant fait connaître les NFTs au grand public est celui de l’art et collectibles.

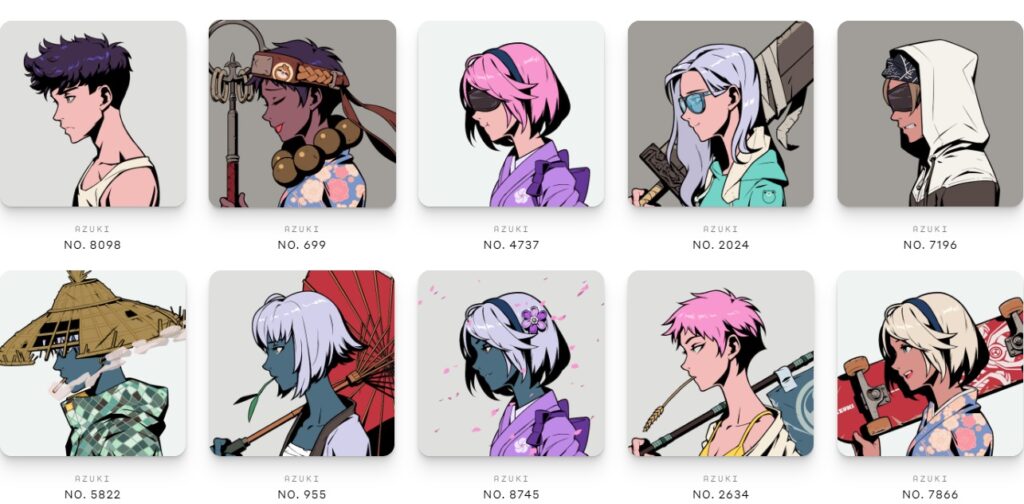

Pour faire simple, les collectibles sont des collections numérotées et limitées d’images contenant des attributs et des raretés les différenciant.

La majorité du temps lorsque vous en achetez un, il vous donne des privilèges ou simplement une appartenance à un groupe très fermé.

À noter que les NFTs peuvent être affublés par leur créateur de royalties. Les tokens non fongibles pouvant être tracés sans problème sur la chaîne grâce à leurs identités uniques (métadonnées), leurs créateurs peuvent alors intégrer à leurs métadonnées un niveau défini de royalties.

Ces royalties permettent aux créateurs et émetteurs des NFTs de recevoir une redevance (souvent fixée à 5% du prix) à chaque revente sur le marché secondaire.

Les deux grandes vagues des NFTs

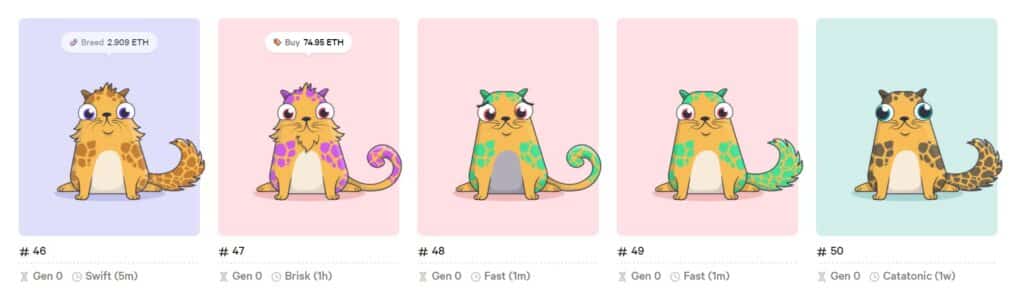

C’est en 2018 que ce phénomène des collectibles a réellement été lancé avec une collection du nom de Cryptokitties, des illustrations de chats avec différents attributs qui pouvaient être élevés, nourris et donner naissance à d’autres chatons (NFT).

Aujourd’hui on compte plus de 2 millions de cryptokitties différents, et même si leur prix s’est effondré depuis leur création, le projet aura généré un volume de près de 9 700 ethers soit près de 17 millions de dollars au moment où ces lignes sont écrites.

Cryptokitties se présentait comme un jeu de cartes, le premier de la sorte, et est venu apporter son lot d’innovations en termes de jeux sur la blockchain et a par la suite inspiré beaucoup de projets avec des mécaniques similaires.

Ce n’est qu’en 2021 dans une atmosphère encore empreinte d’un confinement mondial que la deuxième vague de collectibles est arrivée.

Cette fois-ci ce sont deux collections, toujours déployées sur le réseau Ethereum qui voient le jour. La première, et pas des moindres puisqu’elle inspirera la seconde, est la collection Cryptopunk.

Une collection dont le nom tire ses origines du mouvement Cypherpunk, à l’origine de la philosophie derrière les cryptomonnaies et bitcoin plus particulièrement.

La collection se trouve être limitée à 10 000 personnages uniques créés en pixel art qui ne mettront pas longtemps à devenir la convoitise de centaines de milliers de collectionneurs.

Et pour cause, certains cryptopunk se sont vendus pour plusieurs centaines de milliers de dollars, mais là nous sommes à un tout autre niveau quand l’on sait que la collection a passé la barre de 1.5 milliard de dollars de volume cumulé.

La démocratisation des collections de NFT est, la grande majorité du temps et légitimement, attribuée à cette collection même si les utilités de ceux-ci sont très limitées en dehors de la collection pure.

La seconde, et pas des moindres, se nomme Bored Ape Yacht Club, créée par Yuga Labs. Ces singes virtuels que vous avez sûrement dû voir passer à la télé ou sur les réseaux tant le nombre de célébrités en possédant un est élevé.

De Jimmy Fallen en passant par les rapeurs Snoop Dog & Eminem ou encore le célèbre basketteur Stephen Curry, le projet a su se créer rapidement une image de club réservé à l’élite.

10 000 singes uniques possèdent des attributs tirés de la pop culture vendus plusieurs centaines de milliers de dollars.

Le projet à lui tout seul a généré presque 950 000 ether de volume soit près de 1.6 milliard de dollars.

Outre la collection, le projet affiche une road map pour sa communauté annonçant d’autres collections à l’avenir et des services dédiés à ses détenteurs.

Le projet va si loin qu’il décide même de conclure un accord avec la société Larvalabs à l’origine de la collection Cryptopunks pour un rachat de la propriété intellectuelle des hommes de pixels.

C’est par ces deux collections que le monde du NFT est devenu chose commune dans l’univers des non-initiés aux cryptomonnaies.

Cette hype des NFT était très souvent comparée à la bulle des ICO. Ayant évolué dans un marché haussier historique, il était cohérent que les prix flambent ainsi, mais la démesure de ceux-ci a rapidement été corrigée lorsque nous sommes rentrés dans le marché baissier de l’année 2022.

Les Play to Earn

Nous ne pouvions faire abstraction de vous présenter rapidement l’un des phénomènes qui a émergé durant les mêmes années. Nous voulons bien entendu parler de Play to Earn (jouer pour gagner).

Les Play to Earn sont un modèle de jeux basé sur la blockchain où les joueurs peuvent gagner des récompenses et cryptomonnaies ensuite vendables ou échangeables contre de l’argent réel.

Ce modèle a rapidement fait parler de lui, car pour certains jeux, au départ, les récompenses distribuées étaient faramineuses. Malheureusement la majorité des Play to Earn ont fini par s’éteindre ou ne plus susciter assez d’intérêt pour les joueurs tant le modèle était instable.

Néanmoins on notera quelques belles réussites parfois seulement passagères comme avec le jeu Axie Infinity qui rentrera par la suite en partenariat avec le géant du jeu vidéo Ubisoft.

Méfiez-vous car certains de ces jeux reposent sur la conversion continue de nouveaux joueurs pour récompenser les plus anciens. Il est important de garder à l’esprit que l’argent n’est pas magique, dans le cas des jeux vidéo il faut s’amuser d’abord, le fait de générer des revenus est une activité bonus, il n’y aura jamais de l’argent pour tout le monde.

En général, seuls les très bons joueurs ou les joueurs en capacité de comprendre comment générer du rendement trouveront le moyen d’extraire la valeur du jeu pour être rentable, un peu à la manière d’un athlète professionnel ou d’un joueur Esport (joueur profesionnel de jeu vidéo), seul une infime partie des utilisateur pourra se venter de pouvoir gagner sa vie en jouant.

Pour valider ce chapitre et passer à la suite, cliquez sur « Ce qu’il faut retenir » ci-dessous. Cette étape vous aidera avant de répondre au quiz de cette partie.