7. Comment analyser des projets crypto avant d’investir ?

Rappel : Pour profiter pleinement de cette formation, sauvegarder votre progression et obtenir votre diplôme en fin de formation, il est vivement recommandé de vous créer un compte CoinAcademy et de vous y connecter.

Il existe aujourd’hui des milliers de crypto monnaies, avant de vous apprendre à savoir analyser correctement des crypto monnaies, rapide retour sur ce qu’il s’est passé ces dernières années pour comprendre comment fonctionne ce marché. Dans ce marché, les rapports et outils sont nombreux. nous allons vous en présenter plusieurs comme Defillama ou Cryptorank pour vous apprendre à devenir autonome sur ce marché.

Dans ce cours, nous allons parler des infrastructures, c’est-à-dire des crypto monnaie ayant leur propre technologie blockchain, permettant l’hébergement d’applications car historiquement c’est un investissement qui a plutôt bien marché et nous parlerons plus en détails des « narratives« .

Une narrative en crypto désigne une histoire ou un secteur d’activité communément accepté qui explique pourquoi une certaine technologie ou cryptomonnaie est importante et/ou prometteuse. Nous sommes sur un marché très émotionnel qui suit régulièrement de nouvelles modes, il faut identifier ces effets de mode, être capable de savoir si la mode est passagère ou si au contraire nous dépassons l’effet de mode pour un nouveau secteur d’activité qui survivra dans le temps et se positionner en fonction de cela.

Si la mode est passagère, le prix des projets liés à cette dernière ira probablement vers 0 après la fin de l’effet de mode. À l’inverse, si le secteur d’activité (la narrative) dépasse l’effet de mode, il se peut que cela devienne l’investissement d’une vie, il est donc important de se diversifier et de ne pas mettre tout son capital sur un seul secteur car personne ne peut prévoir ce que l’avenir nous réserve.

Internet est le parfait exemple : après l’année 2000, les investisseurs qui ont choisi de se positionner sur des entreprises cotées en bourse spécialisées dans la création de produits et de services sur Internet ont pu se positionner sur un secteur d’activité qui a dépassé l’effet de mode. À l’époque, beaucoup de gens pensaient qu’Internet ne serait qu’une mode passagère.

Par exemple l’intelligence artificielle est une narrative dont l’explosion de l’intérêt (et des prix) est lié à la sortie de l’outil ChatGPT de l’entreprise OpenAI. Les jeux vidéo sur la blockchain (GameFi) ou le metaverse étaient des narratives ayant explosé en 2021 lorsque Facebook a décidé de se renommer en Meta. Mais pour le moment, l’entreprise Meta enregistre des pertes financières record depuis sa rotation vers la réalité augmentée (AR), la réalité virtuelle (VR) et le Metaverse, nous ne savons pas si Meta a fait le bon choix, c’est pour cela qu’il n’est pas sage de mettre l’intégralité son capital dans cette entreprise.

Investir dans des crypto monnaies revient un peu à investir dans des jeunes entreprises, avec plus de potentiel de gain et plus de potentiel de perte ! Voyons ensemble comment éviter les pertes car vous verrez sur ce marché, il est très facile de gagner rapidement de l’argent, mais il est encore plus facile de rendre votre argent au marché.

Sommaire

- Pourquoi Bitcoin est un succès ?

- Explication du succès d’Ethereum et critique constructive de la 2ème plus grosse crypto monnaie au monde

- Narrative memecoins : des blagues mieux capitalisées que des entreprises

- Narrative Layer 1 (ou infrastructure) : historiquement ça marche

- Autres narratives : Intelligence Artificielle, Real World Assets (RWA), Gaming etc.

- Bitcoin, le numéro 1 pour toujours ?

- Ethereum ne fait pas l’unanimité, il y a de la place pour d’autres acteurs

- Chainspect, un outil incontournable pour surveiller les performances

- Solana : le concurrent le plus sérieux d’Ethereum

- TONCOIN : la crypto monnaie de l’application Telegram

- Quels réseaux sociaux utiliser pour se renseigner ?

- Vous avez du mal avec l’anglais ? Aidez-vous de l’intelligence artificielle

- Analyser les informations clés d’un projet : Tokenomics, investisseurs, libération des jetons…

- CryptoRank : l’outil parfait en complément de CoinAcademy pour analyser des projets crypto

- L’importance de l’équipe et des investisseurs derrière chaque projet

- Capitalisation de marché, valorisation diluée (FDV) et lancement du jeton (TGE)

Initialement il n’y avait que des crypto monnaies ressemblants énormément à Bitcoin avec quelques changements mineurs pour accélérer les transactions ou améliorer la capacité du protocole à gérer un grand nombre de transactions par seconde.

Un fork d’une crypto-monnaie est une modification du code source existant pour créer une nouvelle version de la blockchain ou du logiciel. Autrement dit, on démarre avec le programme informatique d’une crypto monnaie (Bitcoin ou Ethereum par exemple), et on ajoute/supprime/modifie des choses à l’intérieur pour créer une nouvelle crypto monnaie.

Il est très rare qu’une nouvelle crypto monnaie parte de zéro, en général, les développeurs partent d’une base comme Bitcoin, Ethereum, Polkadot (via son Framework Substrate) ou le Cosmos SDK (la boite à outils de Cosmos) et ajoutent des nouveautés à cette base pour créer leur propre projet adapté à leur vision.

- Litecoin (LTC), crypto monnaie née en 2011, est un fork de Bitcoin en « 4 fois plus rapide » avec un nouvel algorithme de preuve de travail

- Dogecoin (DOGE), crypto monnaie créée en 2013, est un fork de Litecoin encore plus rapide

- ZCASH, créé en 2016, est un fork de Bitcoin ajoutant une technologie permettant de rendre certaines transactions intraçables (Shielded transactions ou transactions protégées en français)

- Ethereum (2015), Monero (2014) & Ripple (2012) ne sont pas des forks de Bitcoin, ils ont été développés indépendamment mais sont inspirés des travaux réalisés sur Bitcoin.

À partir de l’année 2017, avec la « bulle ICO« , la tendance s’est accélérée avec l’arrivée de milliers de nouvelles cryptomonnaies. Ethereum est arrivé avec une nouveauté qui a changé le monde à jamais : la possibilité de pouvoir facilement créer son propre jeton (cryptomonnaie) directement sur Ethereum en quelques lignes de code, sans avoir à développer une cryptomonnaie entière avec une technologie blockchain dédiée et un réseau de mineurs ou de validateurs pour assurer la sécurité du projet, étant donné que le jeton hérite de la sécurité d’Ethereum.

De nombreux entrepreneurs ont choisi de créer leur propre jeton sur Ethereum et de lever des fonds en cryptomonnaies pour financer leur projet directement, plutôt que de passer par le circuit traditionnel : créer une entreprise, vendre des parts de l’entreprise ou coter leur entreprise en bourse. Cela a permis de faciliter les levées de fonds et les investissements, mais surtout, comme le marché était nouveau et totalement dérégulé, cela a aussi permis à de nombreux entrepreneurs d’économiser du temps et de l’argent pour pouvoir lancer leurs projets.

La mauvaise nouvelle, c’est que cela a aussi permis un nombre incalculable d’arnaques, et même encore aujourd’hui, notre marché est inondé de projets pleins de fausses bonnes intentions qui servent à enrichir leurs créateurs, c’est pour cela que nous allons apprendre ensemble comment analyser correctement un projet.

Il faut être honnête, plus le temps passe et plus le désir d’argent facile sur ce marché prend le dessus sur l‘idéologie de départ, à savoir : se passer des intermédiaires pour réduire les coûts, devenir autonome en reprenant le pouvoir sur ce qui vous appartient comme votre propriété privée, votre monnaie, vos données… mais aussi, lutter contre la censure et l’oppression.

Il n’y a pas de mal à vouloir faire de l’argent, au contraire, vous êtes ici pour ça, mais il est important de bien cerner l’utilité de chaque projet mais aussi qui sont derrière ces projets et quelles sont leurs intentions.

Pourquoi Bitcoin est un succès ?

Bitcoin est un projet à part, car c’est la première crypto monnaie et elle n’a pas été créée dans le but d’enrichir son créateur mais de réparer la monnaie, en proposant une évolution de la monnaie et des paiements tels que nous les connaissons, Bitcoin est à la fois une monnaie, un système de paiement et un grand registre de transactions distribués c’est donc un moyen de se passer des banques centrales, des banques commerciales, des réseaux de cartes bancaires et des réseaux de paiements comme Visa, Mastercard ou PayPal.

Depuis le départ, Bitcoin se définit comme de l’argent liquide électronique (A Peer-to-Peer Electronic Cash System). C’est également devenu dans l’esprit des investisseurs, une réserve de valeur comme l’or de par sa rareté. Ce que je veux vous dire par la c’est qu’il est facile de répondre à la question « à quoi sert Bitcoin »‘ et d’expliquer son intérêt à une personne qui ne connait pas encore Bitcoin. C’est là ou Bitcoin a su se rendre incontournable avec le temps.

Dernière chose, la politique monétaire de Bitcoin n’a jamais changé avec le temps, il y aura toujours 21 millions de bitcoins (au total). L’émission de nouveaux bitcoins a été programmée dès son lancement en janvier 2009 et c’est cette stabilité qui rassure les investisseurs. Aucun créateur ou groupe de créateurs n’a pu imprimer des bitcoins en avance pour se les mettre dans les poches ou pour justifier des développements futurs sur Bitcoin.

Dans l’écosystème Bitcoin, tous les participants sont soumis aux mêmes règles. Il n’existe pas de déséquilibre de pouvoir entre les développeurs, qui travaillent au quotidien sur le logiciel Bitcoin, et les utilisateurs, qui exploitent Bitcoin pour leurs transactions.

👉 Envie de tout savoir sur Bitcoin ? Lisez notre formation Bitcoin complète et gratuite

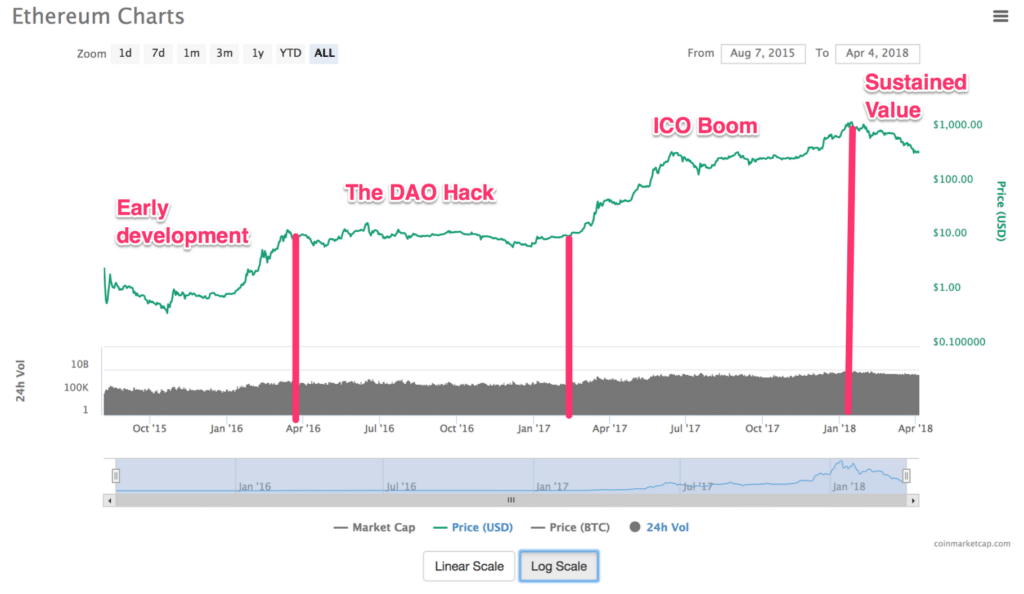

Explication du succès d’Ethereum et critique constructive de la 2ème plus grosse crypto monnaie au monde

Ethereum est un succès très différent de Bitcoin. Son créateur, Vitalik Buterin, est connu du grand public et il est très jeune. Vitalik a commencé à parler d’Ethereum au grand publique dès le début de l’année 2014 et il a étudié longtemps l’intégralité du marché émergeant des crypto monnaies avant de se lancer à son tour dans l’aventure en créant son propre projet.

On peut retrouver sa présentation lors d’une conférence Bitcoin à Miami sur YouTube, elle date de février 2014, à cette époque il a seulement 20 ans.

Pour Vitalik le constat est sans appel, le logiciel de Bitcoin a été conçu pour faire circuler de la monnaie bitcoin et des paiements mais il n’a pas été pensé pour construire des applications décentralisées, d’où l’intérêt de créer un nouveau projet, pensé dès le départ pour construire et héberger des applications décentralisées.

Ethereum permet de créer facilement des crypto monnaies et de se les échanger au sein de son réseau. Une application peut donc créer sa propre cryptomonnaie pour financer son développement ou pour récompenser ses utilisateurs en redistribuant cette monnaie.

Cette vision a permis à Ethereum d’être le protocole de crypto monnaie ayant le plus gros effet de réseau aujourd’hui, c’est en général sur Ethereum que la majeure partie des innovations technologiques de l’écosystème se passent.

Mais, contrairement à Bitcoin qui a été lancé en janvier 2009 par un personnage mystérieux sous le pseudonyme de Satoshi Nakamoto, qui s’exprimera pour la dernière fois en décembre 2010 en laissant à la communauté les clés de l’avenir du protocole Bitcoin, Ethereum est géré de façon beaucoup plus structurée, avec de nombreuses organisations et entreprises qui participent activement aux développements sur l’écosystème Ethereum comme l’organisation Ethereum Foundation et l’entreprise Consensys qui ont une place assez importante dans l’évolution du logiciel Ethereum, malgré la revendication d’une volonté de décentralisation.

De plus, malgré la volonté de Vitalik Buterin de se mettre progressivement en retrait pour permettre à Ethereum d’évoluer de la façon la plus saine et décentralisée possible, celui-ci reste une vitrine importante du projet aux yeux des développeurs et investisseurs. C’est important de le prendre en considération car, si Vitalik venait à décéder ou adapter un comportement toxique sur internet, cela pourrait avoir un impact extrêmement négatif sur l’avenir Ethereum et son prix. Ce problème n’existe pas sur Bitcoin.

Une grande famille d’entrepreneurs autour de Vitalik Buterin et des conflits d’intérêts potentiels à ne pas sous-estimer

Vitalik Butterin n’a pas créé Ethereum tout seul, il s’est entouré de nombreux personnages importants dans l’écosystème, pour le savoir, il est toujours intéressant de connaitre l’histoire d’un projet au travers de vidéos YouTube, de la page Wikipédia du projet mais également en utilisant CoinAcademy pour en savoir plus sur les différentes personnalités de l’écosystème.

Voici quelques-uns des personnages ayant entouré Vitalik au lancement d’Ethereum :

- Joseph Lubin : un des cofondateurs d’Ethereum. En 2014, il a joué un rôle clé en tant que directeur d’Ethereum Suisse GmbH (EthSuisse), une entreprise visant à étendre les capacités de la technologie blockchain pour inclure des programmes et des contrats intelligents en plus des données. Il est également le fondateur de Consensys, l’entreprise qui développe principalement des logiciels pour Ethereum comme le célèbre wallet Metamask et fournit des services de logiciels décentralisés à des entreprises et des gouvernements.

- Dankrad Feist & Justin Drake : 2 chercheurs associés à la Fondation Ethereum.

Dankrad Feist est connu pour son travail sur la technique de « danksharding » et a récemment annoncé son rôle de conseiller pour Eigenlayer, un protocole de restaking, tout en précisant qu’il prend cette position à titre personnel et non en tant que représentant de la Fondation Ethereum.

Justin Drake, également chercheur à la Fondation Ethereum, a rejoint Eigenlayer dans une fonction similaire à celle de Mr Feist. Leur implication dans Eigenlayer a suscité des discussions sur les conflits d’intérêts potentiels, notamment en ce qui concerne la sécurité et la décentralisation de l’infrastructure Ethereum - Gavin Wood : un cofondateur crucial qui a joué un rôle majeur dans le développement technique d’Ethereum. Il a notamment écrit le « Yellow Paper » qui spécifie techniquement la plateforme Ethereum. Il est aujourd’hui le créateur de la crypto monnaie Polkadot et de la Web3 Foundation.

- Charles Hoskinson : également cofondateur d’Ethereum, il a participé aux premières étapes du projet avant de le quitter. Aujourd’hui il est à la tête de la célèbre crypto monnaie Cardano.

👉 Envie de tout savoir sur Ethereum ? Lisez notre formation Ethereum complète et gratuite

Quel est le rôle de l’Ethereum Foundation et d’où vient l’argent ?

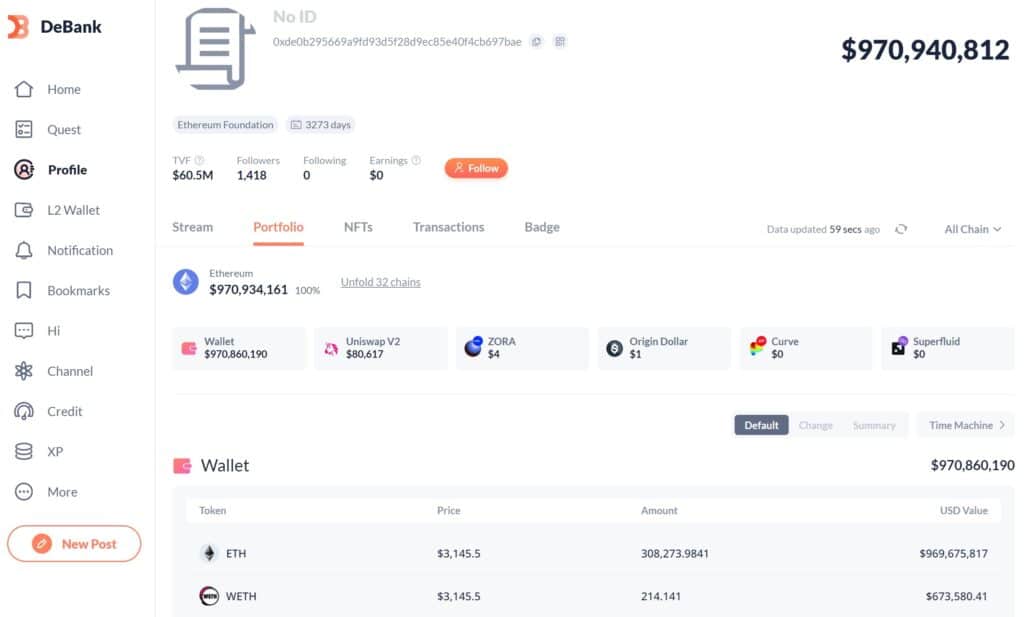

La Fondation Ethereum est une organisation à but non lucratif dont la mission est de soutenir et promouvoir le développement de l’écosystème Ethereum. Bien qu’elle joue un rôle crucial dans la gouvernance et l’orientation du projet, elle fait partie d’une communauté plus large d’organisations et d’individus impliqués dans le développement et la promotion d’Ethereum.

Les fonds de la Fondation Ethereum proviennent principalement de plusieurs sources clés :

Collecte initiale de bitcoins : lors de sa création en 2014, la Fondation Ethereum a collecté plus de 18 millions de dollars en bitcoins pour financer le développement initial d’Ethereum.

Possession d’Ether (ETH) : la Fondation détient une quantité significative d’Ether, la crypto-monnaie native de la blockchain Ethereum. Aujourd’hui, l’Ethereum Foundation possède encore environ 1 milliard de dollars dans sa trésorerie, vous pouvez consulter publiquement leur wallet ici.

Subventions et financements communautaires : la Fondation Ethereum offre des subventions pour soutenir divers projets au sein de l’écosystème Ethereum. Ces subventions sont destinées à promouvoir la réussite et la croissance de l’écosystème Ethereum en finançant des projets open source, des solutions pour l’évolutivité, la sécurité, la confidentialité, et la création de communautés

Ce modèle de fondation à but non lucratif a été repris par la quasi totalité des plus grosses crypto monnaies ayant levé des fonds auprès d’investisseurs privés pour financer leurs projets.

C’est le cas notamment des crypto monnaies : BNB, Solana, XRP, Toncoin, Cardano, Tron, Avalanche, Polkadot, Chainlink, Near Protocol, Polygon, Internet Computer etc.

Il n’y a pas de recette miracle pour qu’une crypto monnaie fonctionne

Dans le lot des crypto monnaies les plus valorisées : Bitcoin (BTC), Dogecoin (DOGE), Bitcoin Cash (BCH), Litecoin (LTC), Kaspa (KAS) et BitTensor (TAO) n’ont pas cherché à lever des fonds ou préminer (imprimer en avance) des coins au lancement de leur projet pour se créer une trésorerie.

Mais comme vous vous en doutez, les 2 recettes fonctionnent : les projets proches de l’idéologie de Bitcoin comme Kaspa (KAS) ou BitTensor (TAO), si ils ont une utilité et qu’ils sont champions dans leur « narrative » respective, sauront séduire les investisseurs et n’auront pas besoin d’un marketing agressif pour exister sur le marché contrairement à d’autres.

La communauté se charge elle-même de faire la communication du projet, mais ces projets peuvent se permettre ce luxe car leur technologie et utilité dépassent souvent la concurrence, au même titre que Bitcoin est une forme évoluée de monnaie.

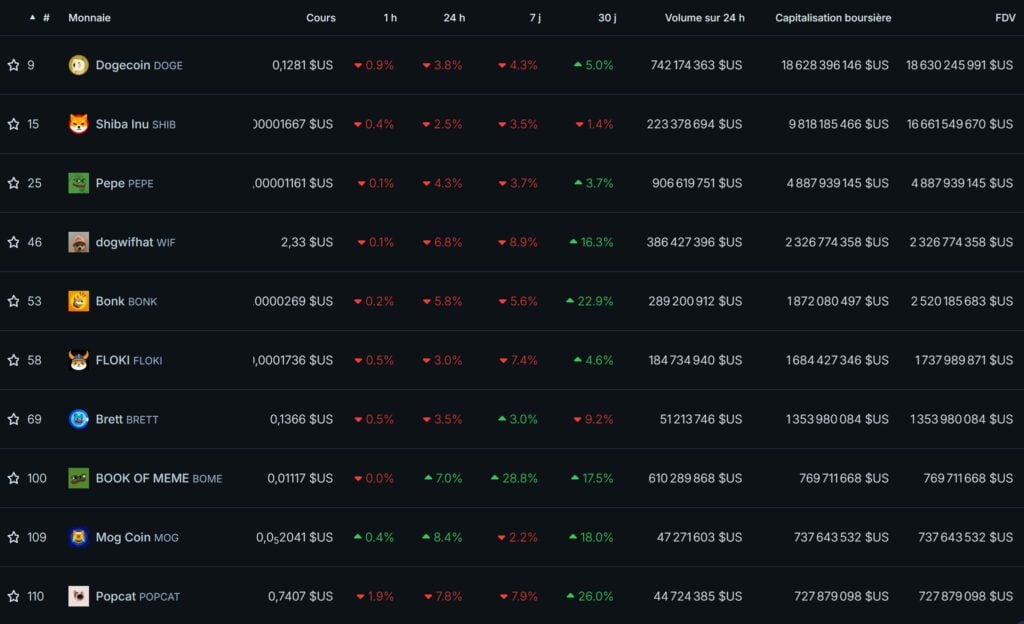

Narrative memecoins : des blagues mieux capitalisées que des entreprises

Dogecoin (DOGE), projet qui part d’une blague, est un casàa part car cette blague a pris des propositions étonnantes.

Le soutien du projet par l’entrepreneur Elon Musk sur le réseau social Twitter a permis au projet de continuer d’exister et se faire connaitre par un grand nombre de personnes, on parle ici d’une narrative nommée « memecoin« , c’est une blague et cela n’a pas vocation a être autre chose qu’une blague.

Les memecoins n’ont pas d’utilité concrète si ce n’est de parier sur un effet de réseau sur du court ou moyen terme. Les gens achètent des memecoins et s’en remettent au hasard, un peu comme dans un grand casino.

Le succès de certains memecoins s’explique par la capacité des projets à réaliser un marketing communautaire agressif sur les réseaux (Twitter, Telegram, Tiktok, YouTube etc.), mais il est impératif de comprendre que, comme dans un casino, plus vous jouez et plus vous avez de chance que l’intégralité des fonds soit repris tôt ou tard par le marché (casino).

Il ne faut donc pas voir ces crypto monnaies (à l’exception peut-être de DOGE) comme un investissement mais bien comme un pari basé sur de la pure chance. C’est un achat qui peut être très fun mais aussi très dangereux. DOGE est un peu différent dans le sens ou c’est le 1er memecoin de l’histoire et qu’il a survécu jusqu’à présent malgré son lancement en 2013.

Narrative Layer 1 (ou infrastructure) : historiquement ça marche

Les autres crypto monnaies comme BNB, Solana, TON, Cardano, Avalanche, Polkadot, Near etc. sont des projets très similaires à Ethereum, ils servent à créer facilement des nouveaux jetons, héberger des applications décentralisées et proposer une expérience utilisateur plus agréable. On peut parler ici de la narrative « Layer 1 » ou « infrastructure.

Ethereum est critiqué pour sa lenteur et ses coûts de transaction bien trop élevés. Ces 2 problèmes ne sont pas encore totalement résolus à ce jour et c’est un frein pour une adoption des crypto monnaies au plus grand nombre, donc de nombreux projets on tenté de proposer des innovations technologiques en se basant sur les travaux d’Ethereum afin de proposer « un Ethereum en mieux« .

Depuis le lancement d’Ethereum, il y a toujours eu de la place pour des nouvelles infrastructures (Layer 0, Layer 1, Layer 2…), et parier sur ces infrastructures c’est spéculer sur le fait qu’un grand écosystème d’applications vont choisir ces infrastructures, mais aussi que les applications et les utilisateurs vont acheter la crypto monnaie native de ces infrastructures : ETH, SOL, AVAX, TON, ADA, NEAR etc. pour pouvoir utiliser les applications.

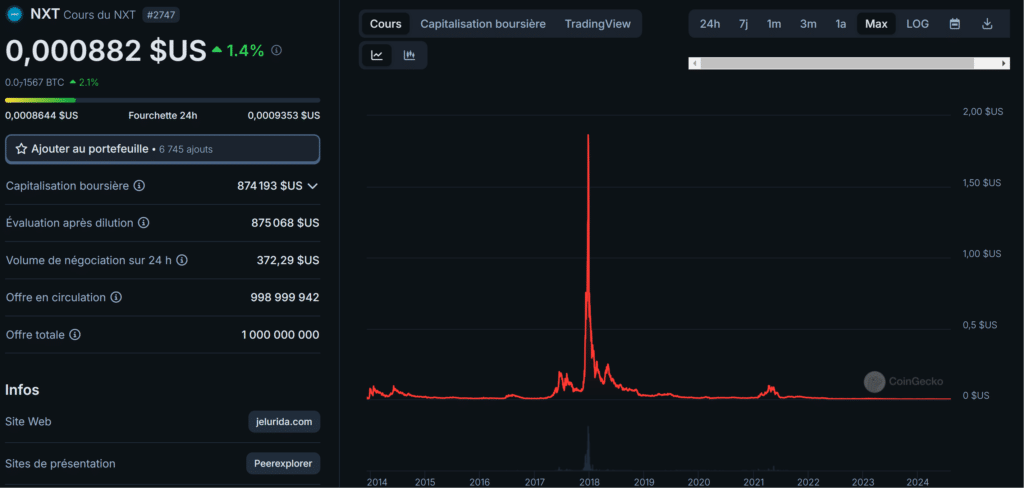

Attention cependant, nombreux sont les infrastructures concurrentes d’Ethereum dont le prix n’a pas tenu après quelques années comme les dinosaures : $NXT $UBQ $LISK $ARK, $XTZ, $EOS pour n’en citer que quelques uns.

La chute peut être très violente, alors attention ! Il vaut mieux parfois encaisser une perte de 70% sur son investissement et sortir, plutôt que de rester dans un projet et perdre 99,9% de votre capital car il ne vous restera alors plus rien.

Comme nous l’avons vu plus tôt, pour utiliser une application décentralisée sur Ethereum, il nous faut de l’Ether (ETH), c’est pareil pour Solana, pour utiliser une application hébergée sur Solana, il faut du SOL.

Il est donc plus sage de rester concentré sur les crypto monnaies hébergeant des applications (infrastructures), plutôt que les crypto monnaies émises par ces applications car historiquement, les crypto monnaies liées aux applications sous-performent très souvent leurs infrastructures respectives. Rares sont les applications sur Ethereum ou Solana qui peuvent se venter de voir le prix de leur jeton surperformer le prix de l’ETH ou du SOL.

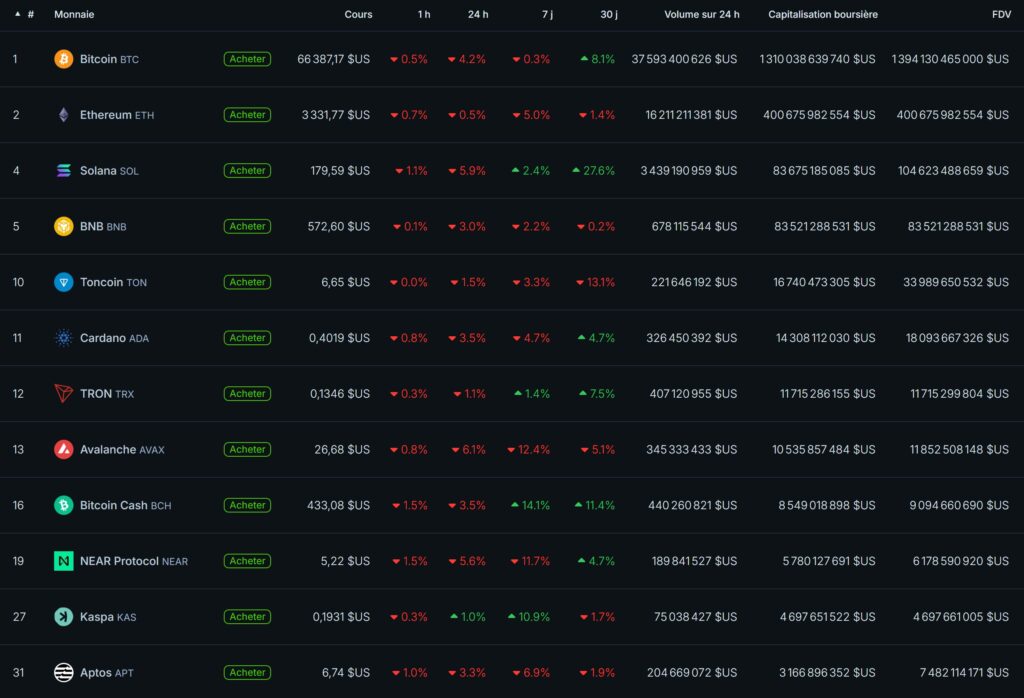

Vous pouvez vérifier ça vous même sur Coingecko ou CoinMarketcap, la majorité des crypto monnaies du TOP 100, sont des infrastructures. Si vous voulez en savoir plus sur les monnaies du TOP 100, Capet de l’équipe CoinAcademy a réalisé une série de vidéos sur l’histoire et l’utilité de ces monnaies.

Cependant, si Ethereum arrive a devenir extrêmement rapide, performant et peu cher, la quasi-totalité des autres projets concurrents n’auront presque aucune utilité et leur prix ira probablement à 0, c’est important de le comprendre, ce marché est impitoyable.

De plus, malgré le fait que les crypto monnaies d’infrastructure ont tendance à performer pour les meilleures, il y a un nombre incalculable de crypto monnaies qui n’ont jamais eu le moindre effet de réseau, ne partez pas du principe que c’est du tout cuit, il faut vraiment analyser chaque projet au cas par cas.

Autres narratives : Intelligence Artificielle, Real World Assets (RWA), Gaming etc.

Le marché des crypto monnaies adore la nouveauté et particulièrement le fait de tenter d’apporter la technologie blockchain et la tokenisation a des marchés déjà existants.

Par exemple en 2023, l’intelligence artificielle a explosé avec l’arrivé de ChatGPT et de nombreux projets de crypto monnaies liés à l’IA ont vu leur prix augmenter part la même occasion, avec en 1ère ligne les projets BitTensor, Akash et Fetch.ai qui ont vu leur prix se multiplier par plus de 10 en l’espace de 6 mois, attention cependant, lorsque l’effet de mode est passé et que le marché a commencé à se retourner, le prix de ces actifs a rapidement dégonflé.

Exemple ici avec Fetch qui a vu sont prix passer rapidement de $0,22 à $3,45 au plus haut en mars 2024, mais qui a malheureusement vu son prix revenir en dessous des $1 en aout 2024 puisque le marché des crypto monnaies dans sa globalité n’a fait que baisser d’avril à aout 2024. En résumé, ceux qui se sont rués les premiers sur cet actif par anticipation ont pu réaliser un joli multiplicateur s’ils ont vendu en début d’année 2024 mais ceux qui sont rentrés en dernier et qui ont gardé cet actif ont potentiellement divisé par 2 ou 3 leur capital s’ils sortent maintenant.

🤖👉 Voir la catégorie Intelligence Artificielle sur Coingecko

Autre exemple, lorsque Larry Fink, le PDG du plus gros fonds d’investissement au monde BlackRock a fait l’éloge de la tokenisation d’actifs du monde réel sur la blockchain pendant le 4ème trimestre 2024, de nombreux projets de crypto monnaies facilitant la tokenisation ont également vu leur prix augmenter, on parle ici de narrative « Real World Assets » ou actifs du monde réel.

Cette fois ce sont des projets comme ONDO, Pendle et plein d’autres qui ont su en profiter, mais de la même manière que pour l’intelligence artificielle, les prix ont dégonflé lorsque le marché s’est mis à baisser dans sa globalité à partir d’avril 2024.

⛓️👉Voir la catégorie Intelligence Artificielle sur Coingecko

Ce schéma peut être reproduit sur toutes les autres narratives (effet de mode), ayant chacune leurs groupes de crypto monnaies : le Gaming sur la blockchain (GameFi), les projets « modulaires », les projets d’infrastructures décentralisés (DePIN), les Layer 2 Ethereum etc. en général l’effet de mode tient plusieurs mois puis les investisseurs s’épuisent rapidement au fur et à mesure de la multiplication des projets et du trop peu d’usage concret pour chaque narrative.

Si le prix de Bitcoin (BTC) se porte bien, en général le reste des crypto monnaies prennent de la valeur voir surperforment Bitcoin car les investisseurs ont envie de prendre plus de risque pour maximiser leurs gains mais dès que le prix du Bitcoin se met à plonger, il emporte avec lui la quasi totalité des altcoins

Partez donc du principe que ce marché dépend toujours de la santé du Bitcoin, cette règle a toujours fonctionné et elle continue de fonctionner jusqu’à preuve du contraire.

Bitcoin, le numéro 1 pour toujours ?

Le marché des crypto monnaies est encore un petit marché de 2500 milliards de dollars de capitalisation, dont les 2/3 sont monopolisés par Bitcoin et Ethereum. Beaucoup de projets ont tenté de devenir « Bitcoin en mieux » entre les années 2011 et aujourd’hui, c’est la même chose pour Ethereum.

Aujourd’hui, il faut se rendre à l’évidence, il n’y aura pas de Bitcoin en mieux.

Pourquoi ? Car Bitcoin à 15 ans, il est rare (21 millions de bitcoins au total) et de nombreux protocoles en surcouche de Bitcoin permettent de créer de nouveaux usages comme Lightning Network pour faciliter les paiements instantanés et quasi sans frais, mais aussi pour permettre des paiements plus difficilement traçables.

Ethereum ne fait pas l’unanimité, il y a de la place pour d’autres acteurs

Ethereum de son côté a un effet de réseau exceptionnel, comme nous l’avons vu plus tôt, ce projet a été conçu pour permettre de nouveaux usages comme les échangeurs décentralisés (DEX), les prêts et les emprunts décentralisés (Lending/Borrowing), la tokenisation des actifs du monde (Real World Assets) comme de l’or, des bons du trésor, de l’immobilier etc.

Ethereum est, depuis juillet 2015, la 2ème crypto monnaie en termes de capitalisation, personne n’a réussi à le dépasser malgré les nombreuses tentatives.

Cependant, il y a encore de la place parmi les prétendants à la 2ème place des crypto monnaies, nous avons pu le voir avec les initiatives Solana (SOL), Toncoin (TON) & Avalanche (AVAX) pour n’en citer que quelques-unes.

Ces projets permettent des transactions instantanées et beaucoup moins chères, de plus, ce sont des projets qui sont sortis plus tard, après l’année 2021 et souhaitent proposer une expérience utilisateur supérieure.

Ethereum conservera sans doute longtemps sa place de numéro 2 pendant longtemps car c’est un projet « plus écologique » que Bitcoin, qui s’adresse aux entreprises et institutionnels qui souhaitent embrasser les possibilités de la finance décentralisée offertes par Ethereum.

Chainspect, un outil incontournable pour surveiller les performances

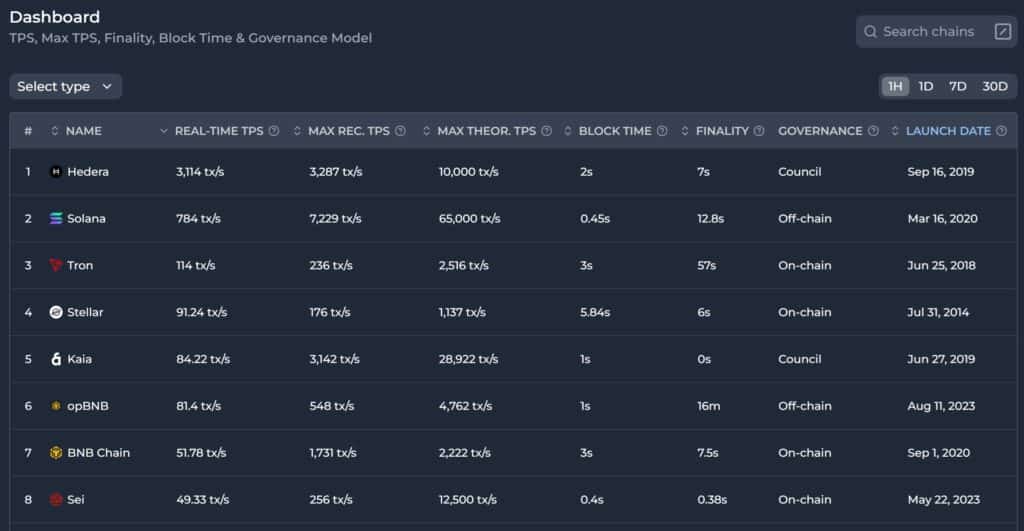

Vous pouvez comparer les performances des différentes crypto monnaies sur le site Chainspect, attention cependant, certaines crypto monnaies sont manquantes comme TON, NEAR ou Internet Computer mais elles seront probablement ajoutée plus tard.

De plus, Chainspect ne liste pas le prix des transactions, seulement les performances et le temps de finalité d’une transaction (c’est-à-dire le temps qu’une transaction soit jugée comme valide et irrévocable). Ils ne listent pas non plus le nombre de validateurs et de nœuds complets sur le réseau afin de juger de la décentralisation du projet.

Concentrons-nous sur 2 gros projets concurrents d’Ethereum : Solana (SOL), Toncoin (TON). Rien ne garantit que ces projets survivront dans 5 ou 10 ans tellement l’écosystème des crypto monnaie évolue vite, mais essayons de comprendre leur succès récent.

Solana : le concurrent le plus sérieux d’Ethereum

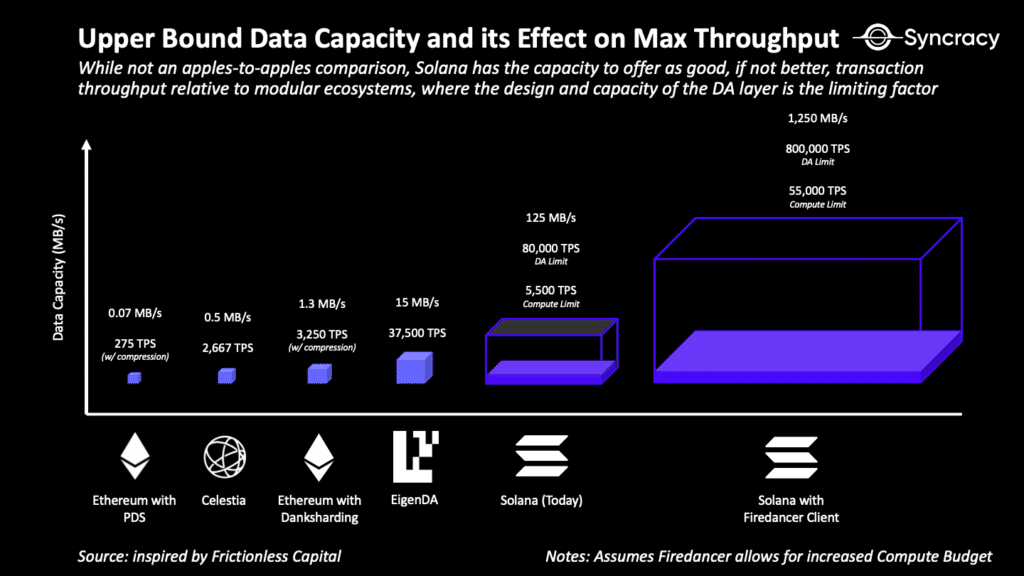

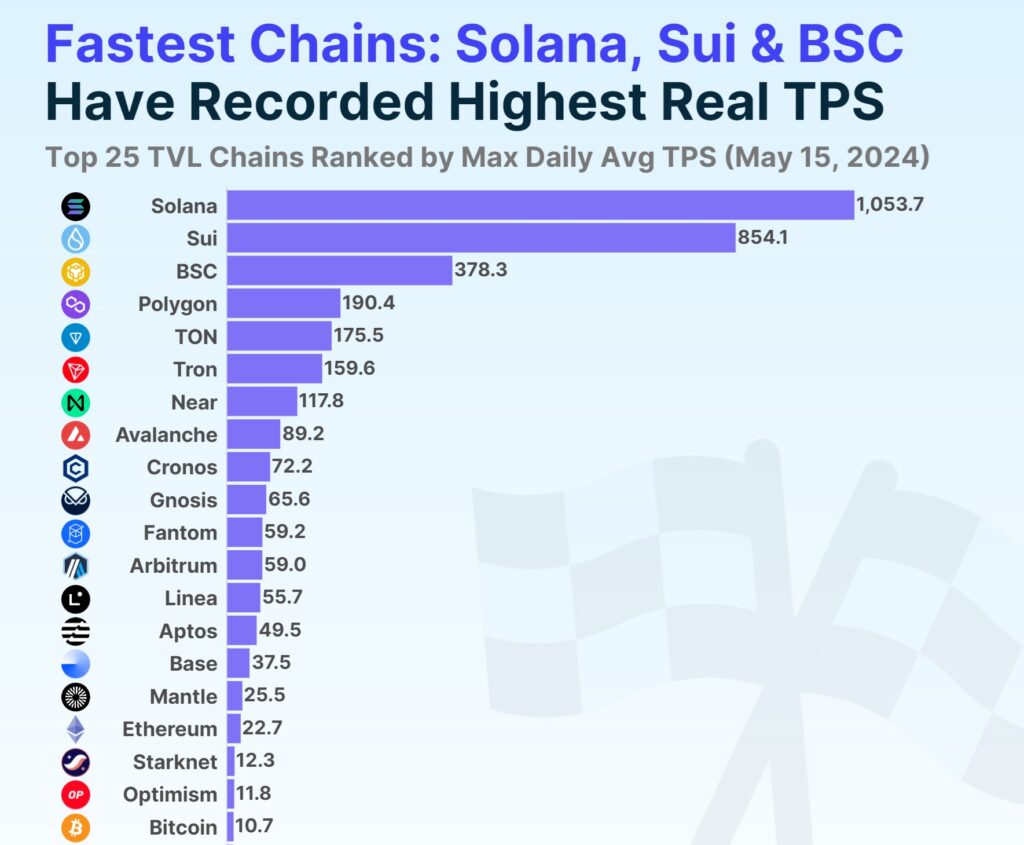

Considéré comme un prétendant à la future place de 3ème crypto monnaie. Solana est capable de générer plusieurs milliers de transactions par seconde (des dizaines de milliers dans le futur), tout en assurant un prix très bas pour chaque transaction et des transactions instantanées.

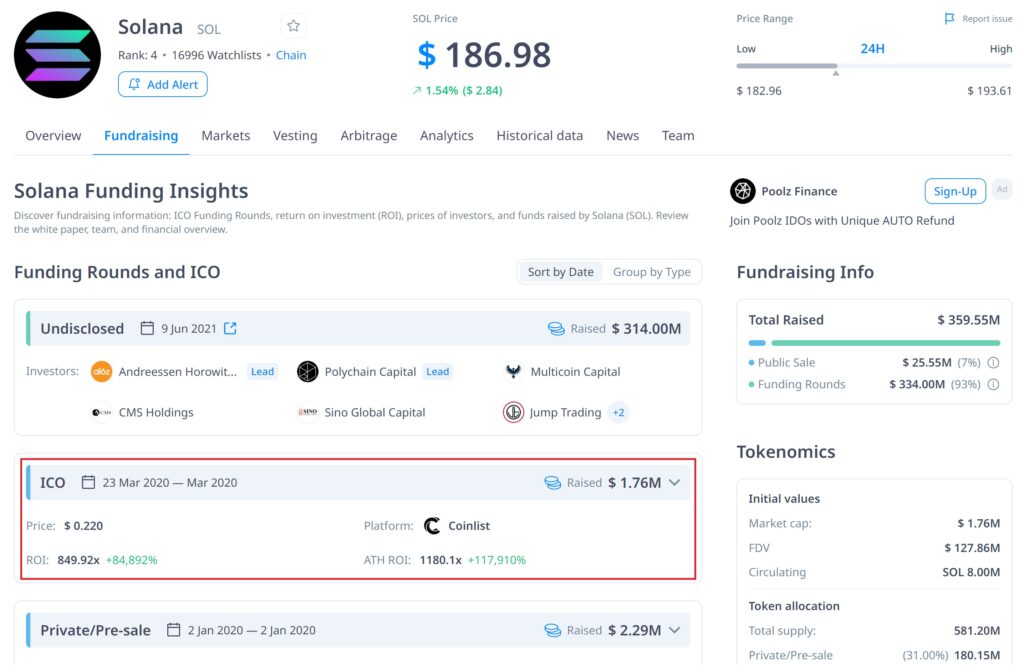

Le projet est focalisé sur les performances en imposant du matériel haut de gamme pour pouvoir faire fonctionner son réseau à la différence d’Ethereum. Les investisseurs du monde entier ont pu s’offrir des jetons Solana à $0,22 en mars 2020 pendant la crise du covid, pour cela il suffisait de s’inscrire sur Coinlist, aujourd’hui Coinlist est saturé de demande et les projets listés sont beaucoup plus capitalisés.

Le prix du jeton étant à ~186 $ actuellement, cela veut dire que les investisseurs n’ayant pas vendu ont multiplié leur investissement par 850 en 4 ans ! Vous pouvez surveiller l’historique des levés de fonds avec la date de la levée, le round et le prix d’acquisition sur le site Cryptorank en vous rendant sur la page de la crypto monnaie puis dans l’onglet Fundraising.

Aujourd’hui encore, Solana maintient sa vision en tentant de booster les performances de son réseau au fur et à mesure que le matériel informatique s’améliore : processeur, carte graphique, RAM, connexion internet avec fibre 1Gb.

De plus, des travaux sont en cours sur le logiciel de Solana pour pousser encore plus les performances. Ces performances plaisent à certains projets d’applications qui choisissent de se construire sur Solana plutôt qu’Ethereum ou ses concurrents.

Aujourd’hui quasi aucun projet n’est en mesure d’assurer autant de transactions que Solana en temps réel, et d’ici la fin de l’année 2024, Solana devrait avoir un nouveau logiciel appelé Firedancer, permettant de multiplier en théorie par 10 ses capacités, creusant encore plus l’écart avec les autres projets existants.

Grâce à ces innovations, Solana pourrait prendre des parts de marché à Ethereum dans le futur. Vous pouvez retrouver notre comparatif complet Ethereum vs Solana ici 👇

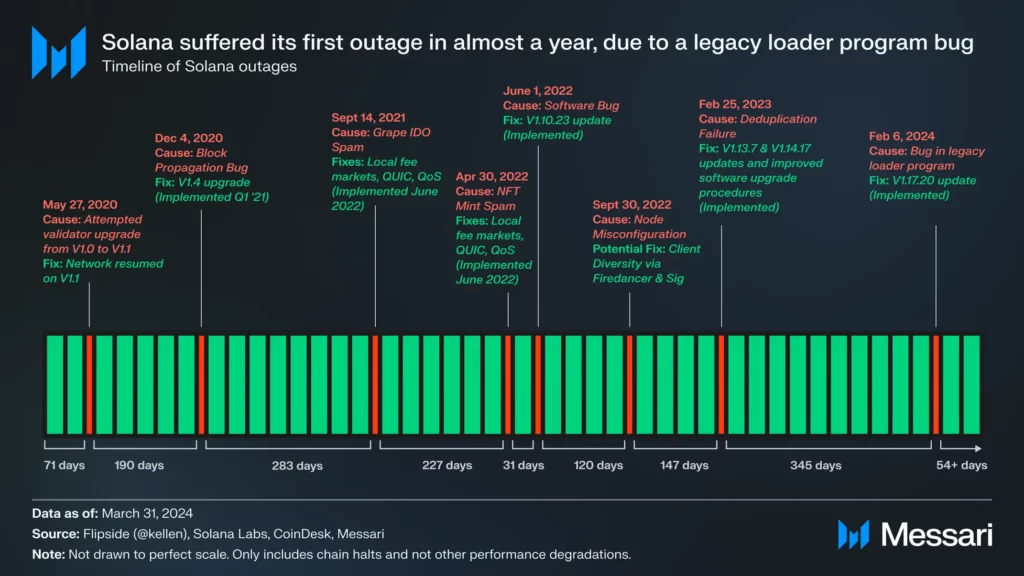

Mais Solana n’est pas sans défauts : le projet a été très longtemps associé à l’exchange FTX et lors du crash de FTX en novembre 2022, le prix du Solana s’est effondré jusqu’à $8, le projet aurait pu ne jamais s’en remettre mais a su se resaisir grâce à son écosystème assez unique. Le réseau Solana a également subi plusieurs pannes, c’est-à-dire que le réseau n’était plus fonctionnel pendant quelques heures.

Lorsque le réseau Solana tombe en panne suite à un bug, une mise à jour est appliquée au client (logiciel) de Solana sur tous les validateurs du réseau et les validateurs redémarrent le réseau. Jamais Bitcoin ou Ethereum ne sont tombés en panne, et ces pannes sont jugés inacceptable par de nombreux membres de la communauté. Malgré les nombreux efforts pour patcher les bugs et multiplier les clients (logiciel) sur le réseau Solana afin d’apporter de la diversité et limiter les problèmes, nous ne sommes pas à l’abri de revoir des pannes sur Solana dans le futur.

Mais on peut aussi noter que malgré ces pannes, le réseau a continué de gagner en traction, cela s’explique notamment par le fait que Solana n’a pas cherché à devenir compatible avec la machine virtuelle Ethereum à tout prix pour tenter de récupérer la base de créateurs d’applications d’Ethereum. Solana s’est construit son propre écosystème et sa vision basée sur les performances et les transactions pas chères a payer.

TONCOIN : la crypto monnaie de l’application Telegram

Telegram est une plateforme de messagerie bien connue, avec 900 millions d’utilisateurs actifs mensuels. Elle s’est associée à TON (The Open Network), une blockchain visant à devenir les rails de paiement principaux de Telegram.

Le projet de crypto monnaie TON, initialement lancé par les frères Durov, créateurs de la messagerie Telegram, a été repris en sous la forme d’un projet Open Source par la communauté de TON et Telegram, après des problèmes légaux avec la SEC (régulateur américain). Cette blockchain multicouche cherche à améliorer l’efficacité et la vitesse grâce à une architecture de shardchains et workchains, visant une meilleure évolutivité et un traitement parallèle des transactions, un peu comme Solana afin de pousser les performances.

Telegram, couplé a TON, possède une capacité de distribution massive, se positionnant comme une alternative unique aux autres messageries (Messenger, Whatsapp, Instagram, Snapchat…), en raison de son absence d’obstacles réglementaires pour l’intégration de solutions blockchain.

L’écosystème de TON est particulièrement attractif pour les développeurs grâce à son infrastructure performante, capable de traiter des milliers de transactions par seconde. Le réseau gère actuellement une centaine de transactions par seconde (TPS) mais sa capacité à évoluer va augmenter dans les mois/années à venir.

Telegram permet d’accéder facilement sur mobile à des applications miniatures (mini-apps) sans nécessiter de téléchargement supplémentaire et de paiements en stablecoins ce qui simplifie l’utilisation des cryptomonnaies pour les utilisateurs.

Telegram et TON : la meilleure expérience utilisateur sur mobile ?

Telegram se distingue par une interface utilisateur (UI/UX) exceptionnelle sur mobile, grâce à l’intégration des portefeuilles natifs, des plateformes de paiement, et des mini-applications dans l’application Telegram. Cette approche permet des transferts de crypto-monnaie en peer-to-peer (P2P) facile et intégré, optimisant l’expérience utilisateur pour rivaliser avec des applications mobiles Web2 traditionnelles.

TON et Telegram aspirent à devenir l’application révolutionnaire qui permettra une adoption massive de la crypto, en facilitant l’accès aux portefeuilles et en rendant les transactions aussi simples que l’envoi d’argent via Venmo ou WeChat.

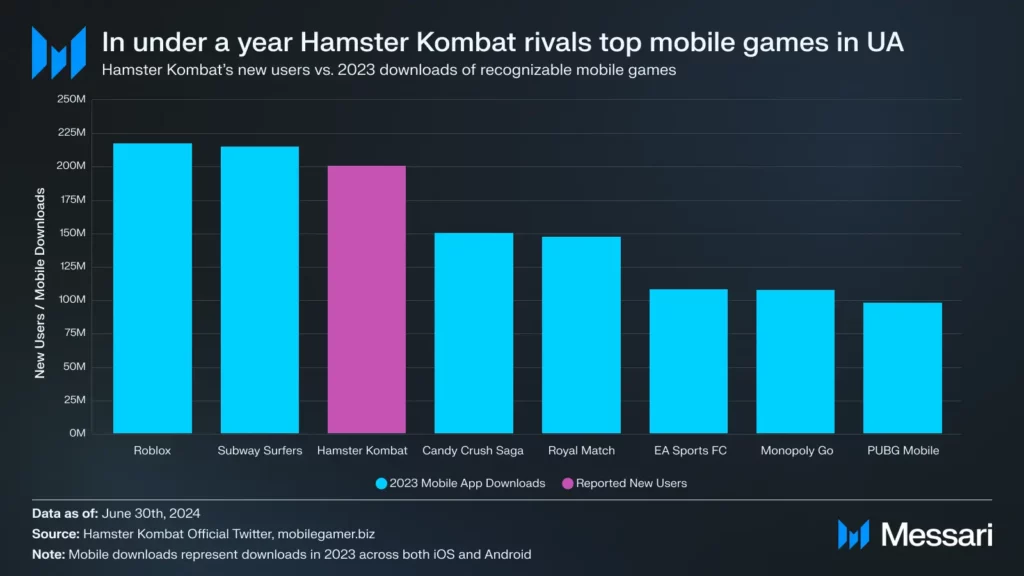

L’écosystème de TON a connu une croissance rapide, principalement alimentée par des initiatives comme The Open League, qui investit dans des développeurs et des applications montrant des performances prometteuses. Ces efforts ont mené à des adoptions notables dans le domaine des GameFi, avec des jeux comme Notcoin, Hamster Kombat et plus récemment Catizen attirant des millions d’utilisateurs grâce à leur intégration dans Telegram.

Le nombre d’utilisateurs sur la mini application Hamster Kombat rivalise déjà avec les jeux les plus téléchargés sur le Play Store de Google et l’AppStore d’Apple, ce qui est très impressionnant pour un jeu lié au secteur des crypto monnaies.

Ces applications de jeu sur TON ne se contentent pas seulement d’attirer l’attention, mais facilitent également l’onboarding des utilisateurs sur la blockchain, démontrant la capacité de TON à convertir efficacement les utilisateurs de Telegram en participants actifs de la blockchain.

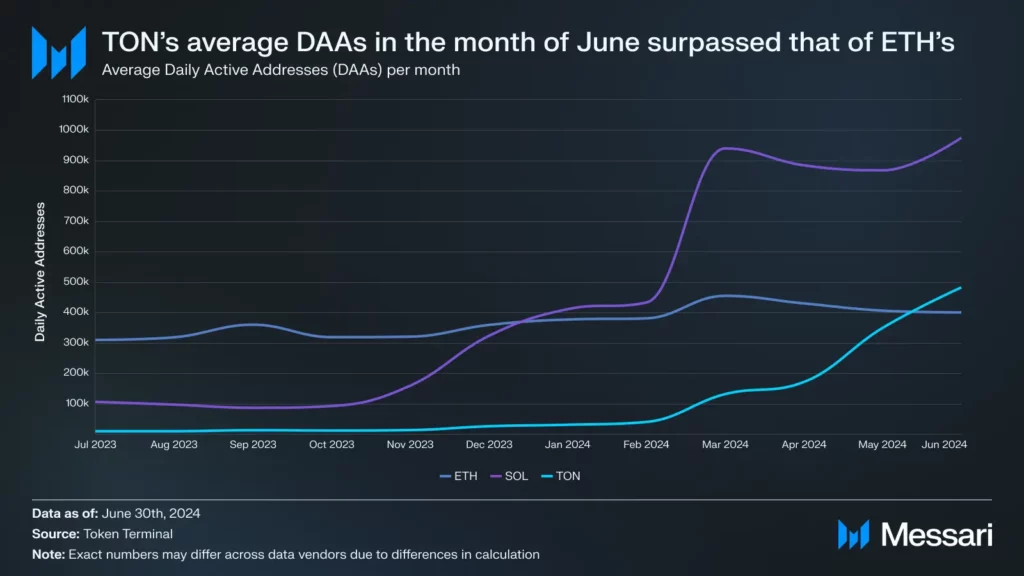

Comparaison TON vs ETH & SOL

Avec un objectif de 500 millions d’utilisateurs actifs d’ici 2028, TON vise un nombre bien supérieur à celui des utilisateurs actifs sur les blockchains concurrentes comme Ethereum (ETH) et Solana (SOL), qui comptent quelques dizaines de millions d’utilisateurs actifs.

Ces ambitions sont soutenues par des subventions substantielles comme celles de The Open League, qui favorisent une croissance rapide de l’engagement et de l’utilisation. En subventionnant l’activité sur sa plateforme, TON cherche non seulement à augmenter le nombre d’utilisateurs, mais également à soutenir l’écosystème de développeurs pour renforcer l’adoption et l’utilisation à long terme de sa blockchain.

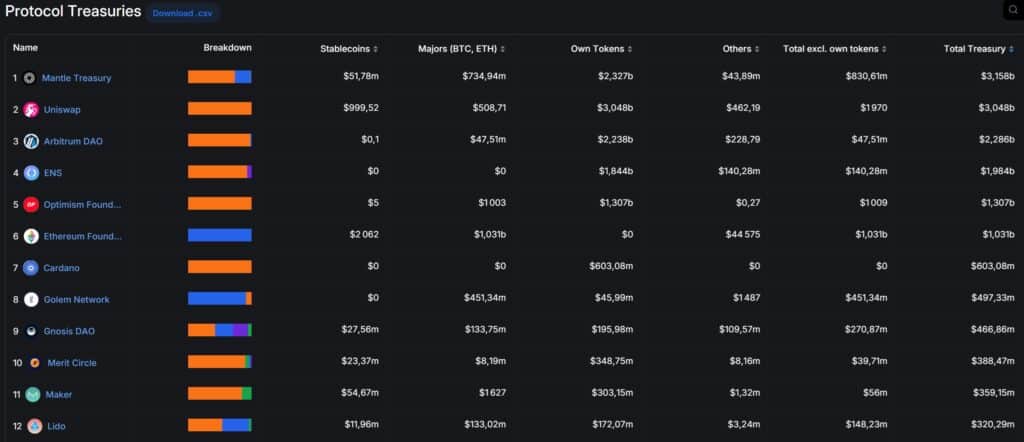

Aux dernières nouvelles, la Foundation TON a reçu 527 millions de token $TON sous forme de donations (source Coindesk), ce qui représente plusieurs milliards de dollars américains sous forme de jeton, il est difficile de tracer les wallets de la fondation TON mais vous pouvez utiliser l’onglet « Treasuries » de Defillama pour connaitre la trésorerie des principaux protocoles de l’écosystème des crypto monnaies.

Sur ce tableau en 6ème position, que la fondation Ethereum détient ~1 milliard de dollars dans sa trésorerie.

Si vous souhaitez en savoir plus sur le fonctionnement de la blockchain TON et sur la crypto monnaie TONCoin, n’hésitez pas à lire notre article dédié sur le sujet 👇

Quels réseaux sociaux utiliser pour se renseigner ?

3 réseaux sortent du lot lorsqu’il s’agit de se renseigner sur les crypto monnaies, si vous n’aimez pas trop les réseaux sociaux ce n’est pas gênant, vous n’êtes pas obligé d’interagir avec les autres, il suffit simplement de se créer un compte et de suivre les bons comptes / canaux de communications pour lires les nouveautés.

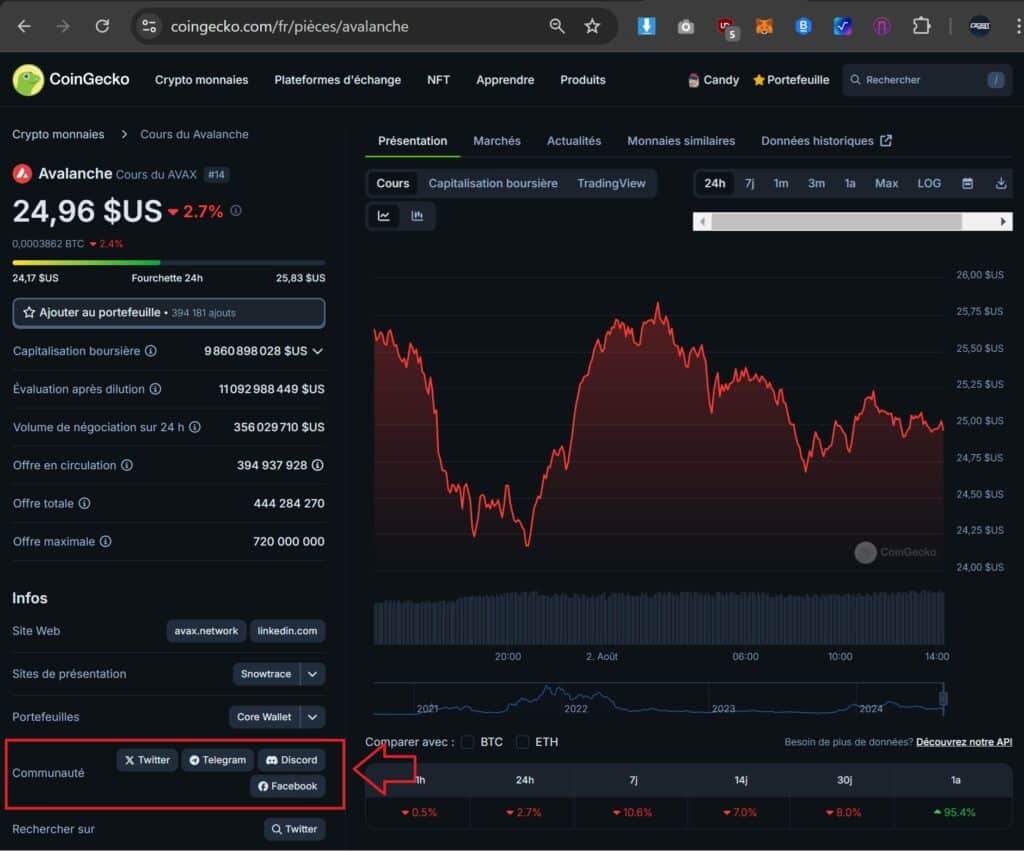

Vous pouvez retrouver facilement les différents réseaux d’un projet à partir de leur site Internet ou en vous rendant sur la page Coingecko d’un projet, exemple ici avec la crypto monnaie Avalanche (AVAX) où plusieurs liens sont disponibles.

Voici la liste des 3 réseaux incontournables :

Twitter (X) : Twitter est le réseau n°1 pour suivre l’actualité du marché, presque tous les projets possèdent un compte pour communiquer sur les nouveautés, de plus, les fondateurs des projets ont souvent eux aussi un compte Twitter, il peut être intéressant de suivre le projet Crypto et son créateur pour se renseigner au maximum. N’hésite pas à suivre le compte de CoinAcademy pour suivre l’actualité sur ce marché 👇

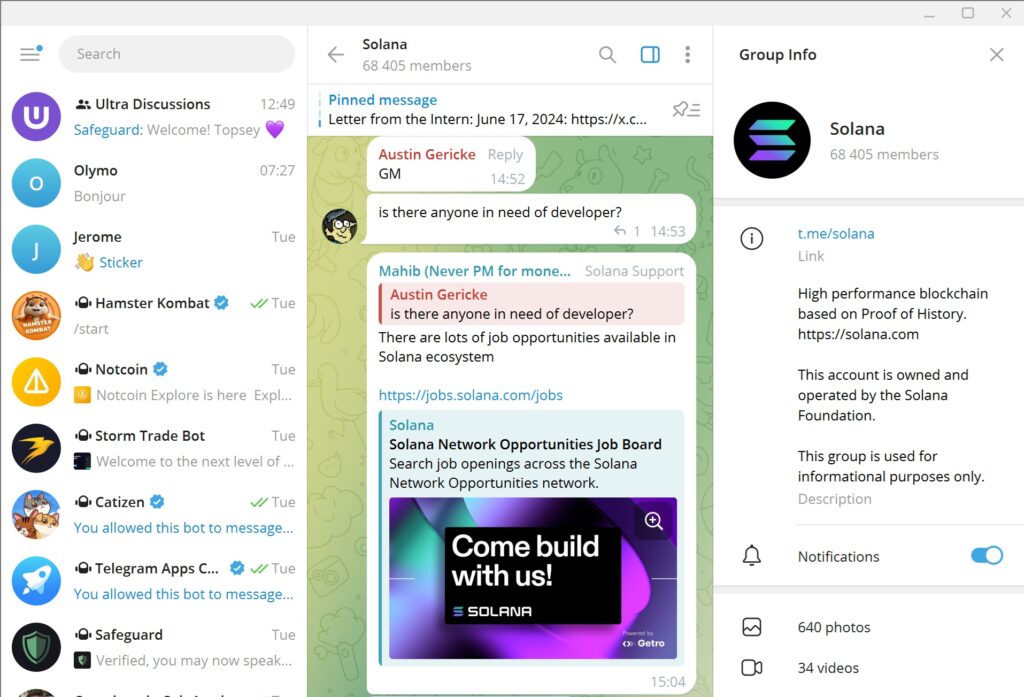

Telegram : Telegram est probablement le meilleur réseau si vous souhaitez avoir les informations avant tout le monde, de plus, il existe des communautés ou les gens s’entraident et se partagent de l’information. Partager de l’information avec des gens comme vous qui partagent la même passion est un excellent moyen de progresser sur ce marché. De plus, c’est aussi un parfait moyen de discuter directement avec les créateurs d’un projet si vous avez des questions ou des doutes.

Astuce : vous pouvez aussi demander à certains jeunes projets s’ils cherchent des modérateurs ou de l’aide, peut être qu’avec un peu de chance vous trouverez le moyen d’être payé tout en apprenant des choses sur ce marché !

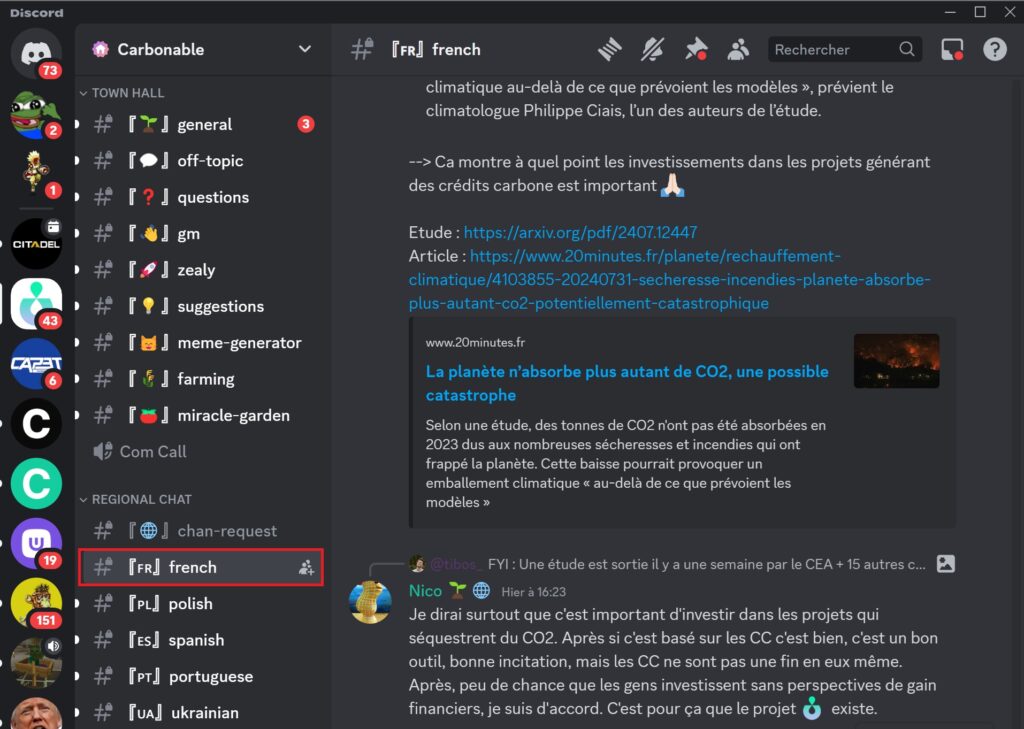

Discord : Discord est assez similaire à Telegram mais c’est un réseau un peu mieux organisé. Vous vous connectez à un serveur et ce serveur contient plusieurs canaux de communication. Vous pouvez donc suivre l’actualité d’un projet et échanger avec la communauté. Très souvent, il existe des canaux de communication en français et en anglais, c’est donc un bon moyen d’apprendre tout en continuant de parler le français. Attention cependant à ne pas prendre le mauvais réflexe de rester uniquement entre francophones, c’est en général dans les canaux anglophones qu’il y a les informations les plus pertinentes.

Gardez en tête qu’il y aura toujours des arnaqueurs sur ces réseaux qui essaieront de vous vendre quelque chose ou de prendre le contrôle de vos clés privées. Ne vous amusez pas à donner l’accès à votre PC à distance à quelqu’un que vous ne connaissez pas pour vous éviter les problèmes.

Vous avez du mal avec l’anglais ? Aidez-vous de l’intelligence artificielle

L’écosystème des crypto monnaies est accessible dans toutes les langues mais si vous souhaitez vraiment comprendre cet écosystème, vous aurez besoin de savoir lire et comprendre l’anglais. Nous sommes tous passés par là, au début ce n’est pas évident mais heureusement il existe des outils pour pouvoir vous aider.

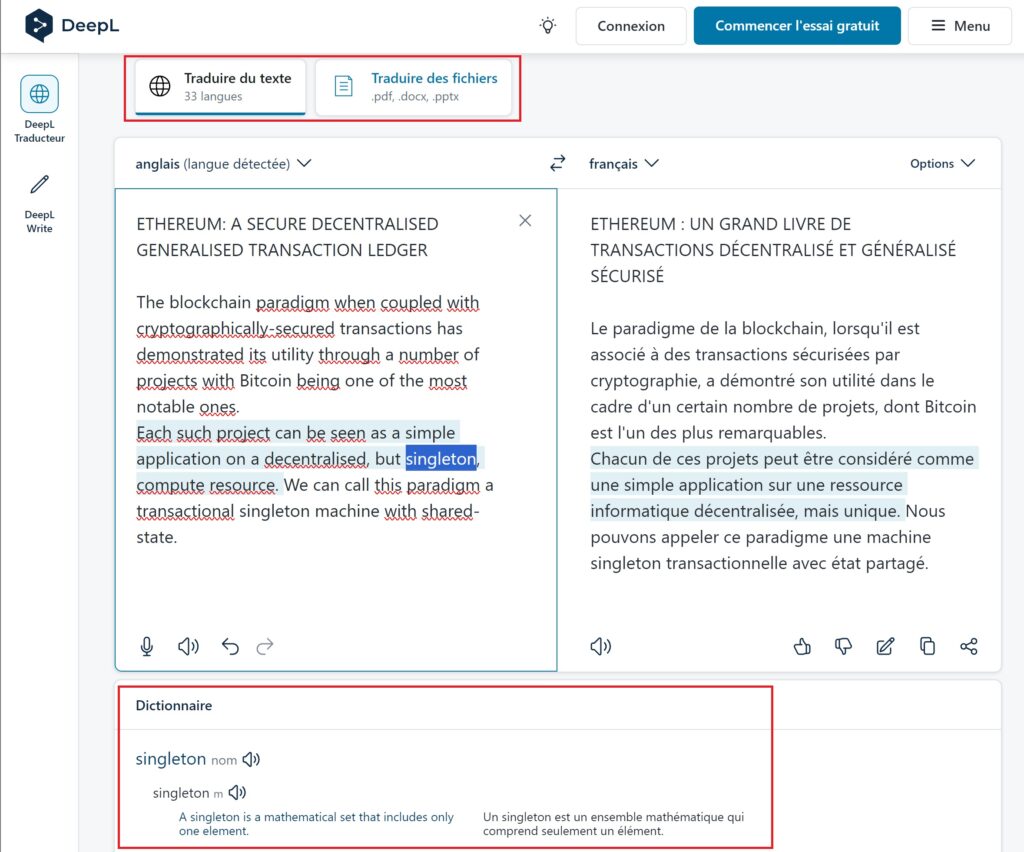

Utilisez DeepL, un traducteur assisté avec de l’intelligence artificielle pour pouvoir rapidement traduire du texte, souvent plus précis que Google Traduction, ce sera votre meilleur compagnon ! Vous pouvez surligner un mot pour avoir sa traduction et sa définition via le dictionnaire de DeepL.

Vous pouvez également faire traduire des fichiers PDF sur DeepL, très pratique pour traduire des Whitepaper de projets directement en français.

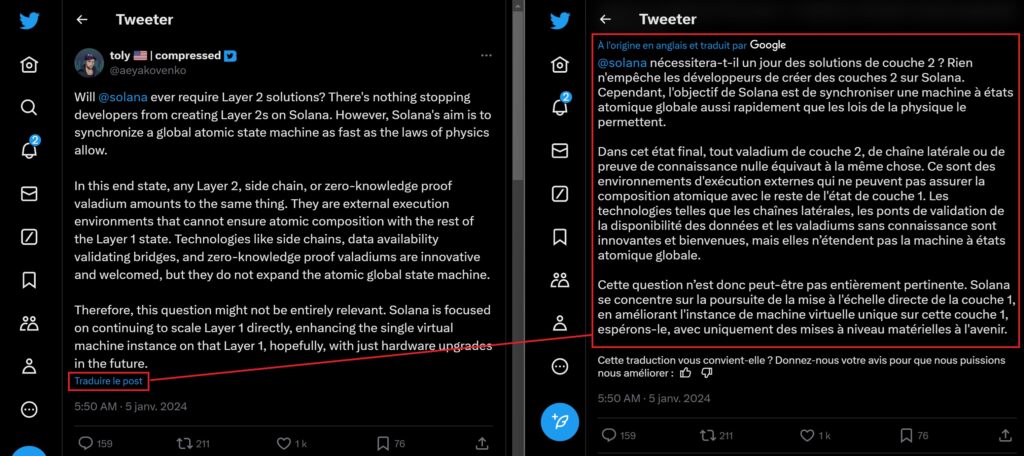

Twitter (X) propose également un bouton Traduire sur les messages en langue étrangère :

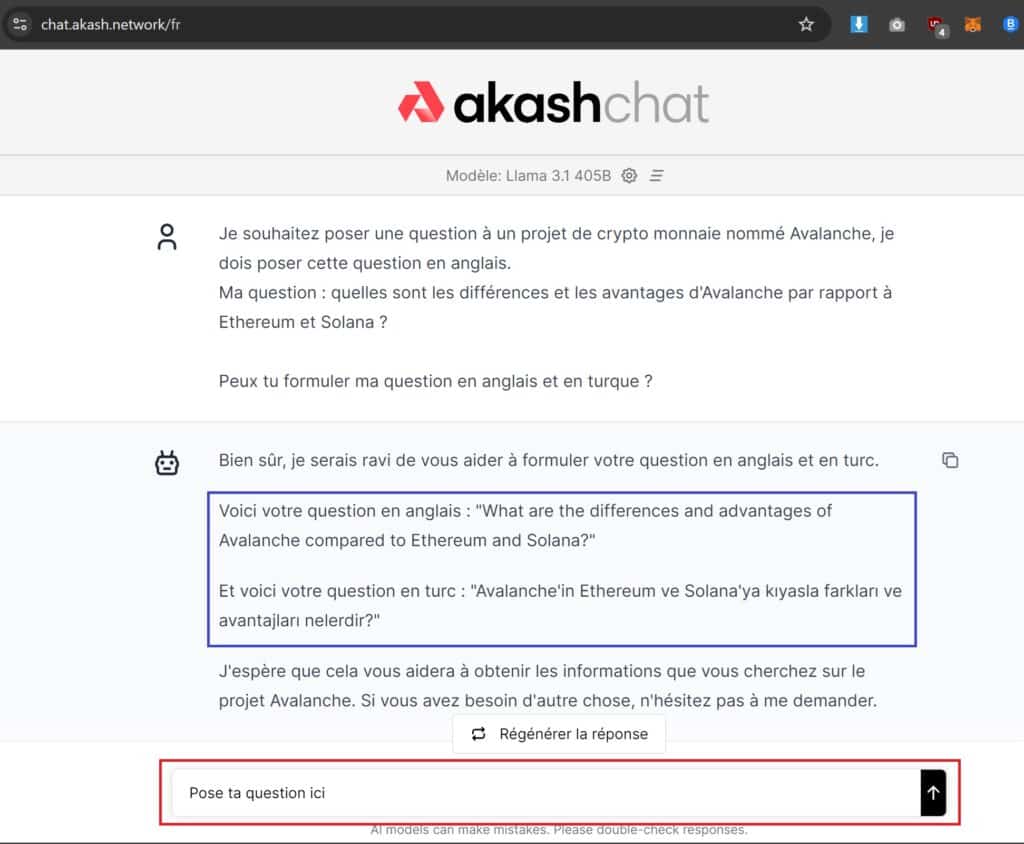

Parfois vous aurez également du mal à comprendre une phrase, ou bien, formuler une phrase correcte en anglais pour poser une question sur Twitter, Telegram ou Discord. Aidez vous de l’intelligence artificielle, vous pouvez par exemple utiliser ChatGPT ou bien le robot d’Akash qui ne nécessite aucune connexion en vous rendant sur :

👉 https://chat.akash.network/fr

Posez lui votre question comme à un être humain, il saura vous répondre dans la langue de votre choix.

Sans le savoir, en utilisant le robot Akash vous utiliser un modèle d’intelligence artificielle hébergé directement sur l’infrastructure du protocole de crypto monnaie d’Akash !

Analyser les informations clés d’un projet : Tokenomics, investisseurs, libération des jetons…

Voyons à présent comment se renseigner correctement sur un projet de crypto monnaie.

Tous les projets ne sont pas transparents ou bien documentés, il est donc important d’apprendre dès à présent à savoir puiser les bonnes informations pour ne pas se laisser berner par de simples promesses et du marketing.

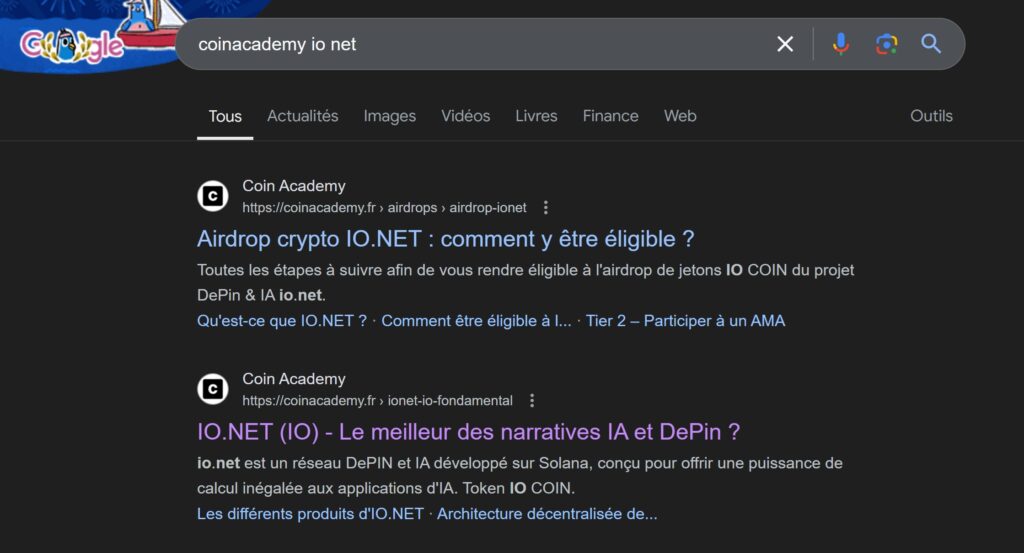

Vous pouvez récupérer des informations cruciales sur un projet en vous rendant sur Coinacademy, par exemple, tapez sur internet « Nom du projet + CoinAcademy », en général, nous avons couvert la majeure partie des gros projets.

Sur chaque page CoinAcademy de projets vous retrouverez toujours les informations clés suivantes :

- Description du projet

- À quoi sert ce projet ?

- Quelle est l’utilité de sa crypto monnaie native

- Tokenomics du projet (économie de jeton)

Si vous souhaitez en savoir plus sur le projet, rendez-vous sur le site officiel de celui-ci, vous devriez retrouver des liens utiles dans les onglets en haut de la page ou tout en bas de la page dans le footer. En général, ce qui nous intéresse c’est la documentation ou le blog, car elle permet de comprendre le projet en profondeur, on peut également retrouver des mentions comme « Livre blanc« , « Whitepaper » ou « Litepaper« , il s’agit d’un document regroupant toutes les informations essentielles.

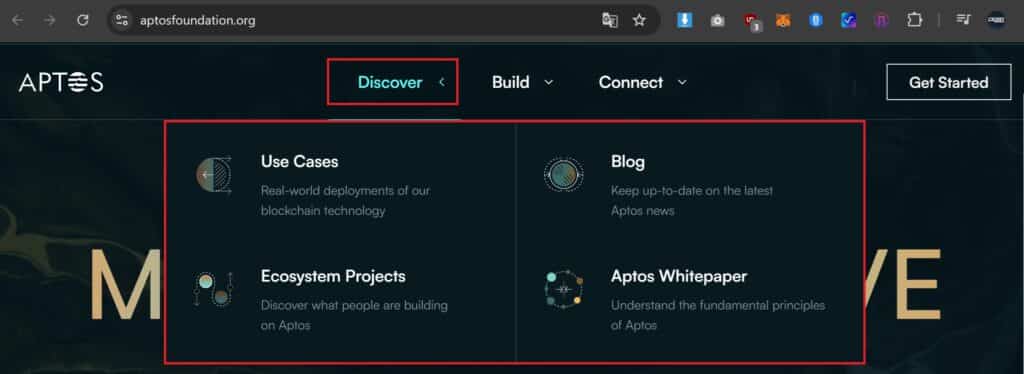

Exemple ici avec le site d’Aptos, un Layer 1 concurrent d’Ethereum et de Solana sorti en 2022, on peut retrouver l’accès au blog, l’utilité (use case) et le Whitepaper du projet.

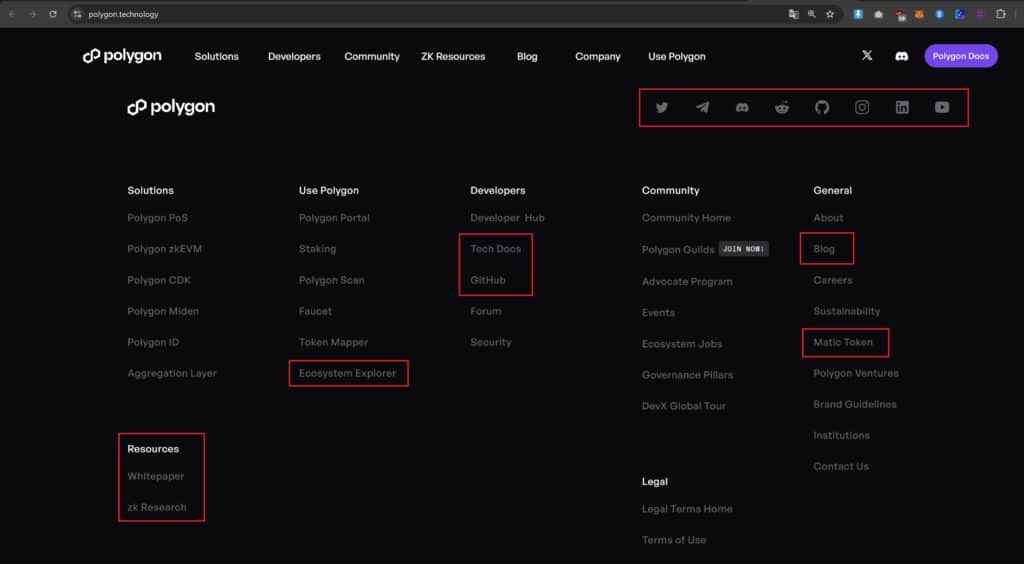

Parfois, il faudra se rendre tout en bas du site web du projet pour trouver les informations qui nous intéressent, ici sur le site de Polygon, un écosystème de multiples projets liés à Ethereum, on peut trouver tous les réseaux sociaux, le Whitepaper, mais aussi la documentation (Tech Docs), le Github pour voir les projets en cours, et même une page dédiée à leur crypto monnaie native le MATIC.

Si vous souhaitez faire une recherche approfondie, le site internet ne suffira pas, il faudra fouiller les informations sur les réseaux sociaux du projet ou faire vos propres recherches sur Internet. La communauté fait un excellent travail d’analyse au travers d’articles de blog, de vidéos YouTube ou de résumés condensés sur Twitter.

CryptoRank : l’outil parfait en complément de CoinAcademy pour analyser des projets crypto

Vous pouvez aussi utiliser le site CryptoRank, qui fait un superbe travail pour référencer de nombreuses informations clés sur un projet comme :

- Overview : une vue d’ensemble du projet

- Fundraising : les levées de fonds, prix d’acquisition et les investisseurs

- Vesting : le calendrier de déblocage de la crypto monnaie sur la durée

- News : des actualités relatives au projet

- Team L’équipe du projet et leurs réseaux sociaux

CryptoRank est un outil très complet, intéressons-nous à l’onglet Fundraising.

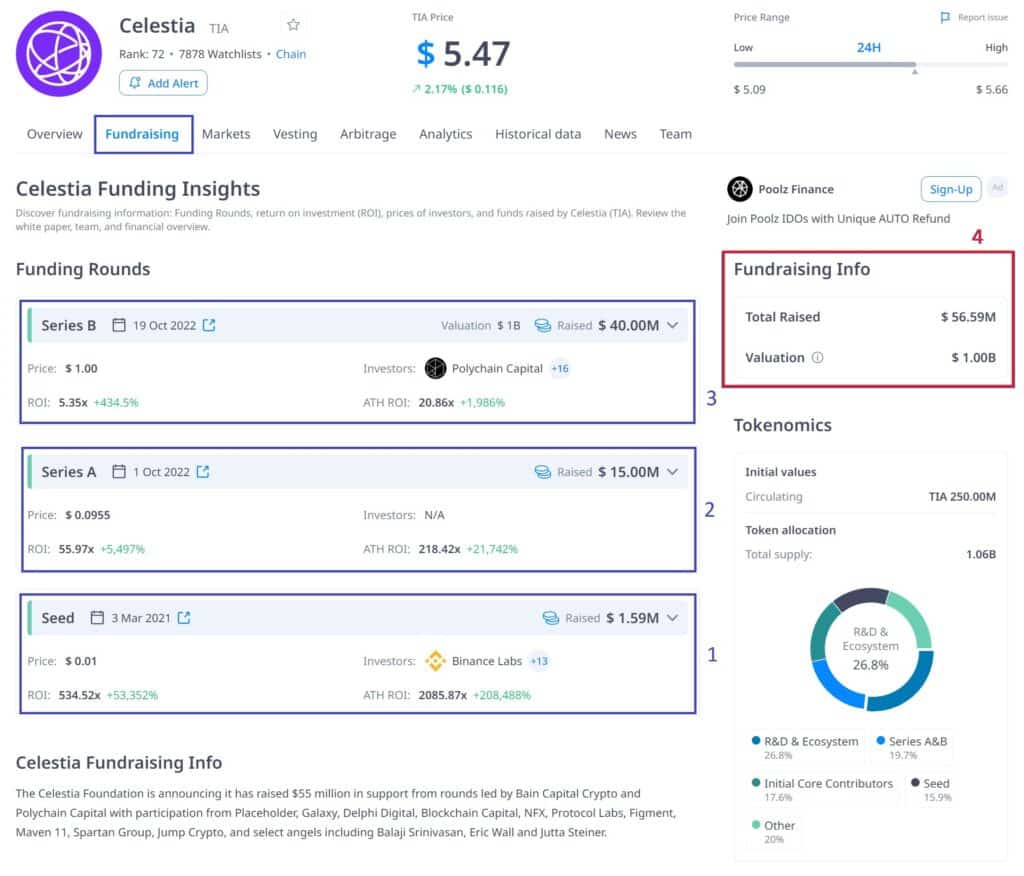

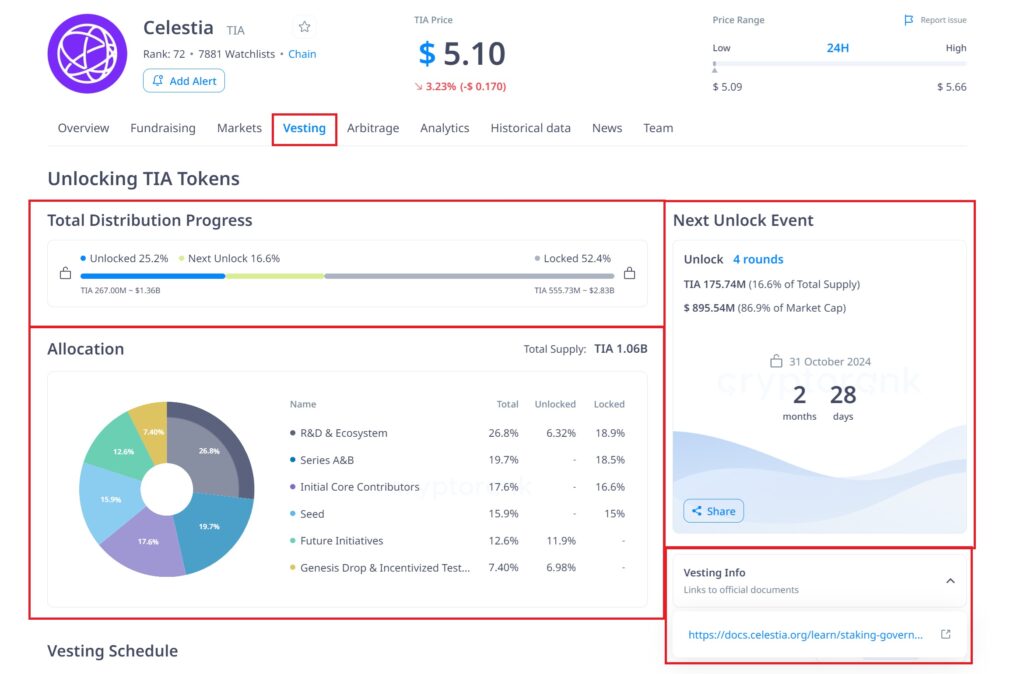

Dans cet exemple, nous pouvons voir que le projet Celestia a réalisé 3 rounds de levées, c’est-à-dire que le projet a levé de l’argent au moins 3 fois auprès de différents investisseurs.

On peut noter que la 1er round (Seed) a été réalisé le 3 mars 2021 par 14 investisseurs dont Binance Labs, les investisseurs ont pu obtenir le jeton au prix de $0,01 / TIA, ce qui signifie que les investisseurs sur ce round ont multiplié leur investissement initial par 534.

On peut voir également sur la droite (encadré en rouge) que le jeton a levé 56,59 millions de dollars au total, avec une valorisation de 1 milliard de dollars pour le projet Celestia lors de la dernière levée.

Comment calculer la valorisation du projet à 1 milliard de dollars ?

C’est simplement, vous pouvez voir dans « Tokenomics« , à en dessous du cadre rouge que le total supply (nombre total de Celestia $TIA) est de 1.06B, autrement dit, 1,06 milliards de tokens $TIA.

Ensuite, on peut voir que dans lors de la dernière levée de fonds Series B (encadré en bleu), le prix d’acquisition du jeton était de 1 dollar ($1.00), multipliez donc 1.06 milliards de dollars au prix d’acquisition et vous obtenez une valorisation de 1.06 milliards de dollars.

Nous verrons plus bas que cependant que les investisseurs en Seed, Series 1 et Series B ne peuvent pas vendre tous leursjetons tout de suite, le déblocage se fait sur le temps, il ne faut donc pas partir du principe que des centaines de millions de dollars de jetons pourront être vendus directement, sinon cela créerait beaucoup trop de pression vendeuse sur la crypto-monnaie Celestia le jour du 1er déblocage, mais c’est une information à considérer.

En effet, si un investisseur multiplie par 10, 50 voire 100 son investissement, il n’hésitera pas à vendre une portion de ses jetons pour rembourser son investissement et sécuriser des gains, il y aura donc de la pression vendeuse ce qui peut faire chuter le prix.

Tenter d’anticiper si le prix va monter ou baisser

La chute de prix peut arriver quelques jours ou semaines avant la date de déblocage car d’autres investisseurs bien renseignés peuvent vendre leurs jetons par anticipation.

Si les investisseurs se précipitent pour vendre, c’est-à-dire ceux qui anticipent une baisse (investisseurs du monde entier), suivis par ceux dont les jetons seront débloqués (investisseurs privilégiés), et qu’il y a peu d’acheteurs pendant la même période de temps, alors la logique veut que le prix diminue.

C’est comme ça que les prix évoluent sur les marchés :

🐂 Acheteurs forts : prix qui monte 📈 ; 🐻 Vendeurs forts = baisse du prix 📉

Nous allons maintenant nous rendre dans l’onglet Vesting de CryptoRank, cette page est une vraie mine d’or. On y retrouve un lien rapide vers de la documentation qui détaille les conditions de déblocage des jetons dans le temps pour l’équipe, les investisseurs, la fondation et la communauté.

On peut voir sur cet exemple dans « Total Distribution Progress » que 25,2% des jetons Celestia sont débloqués, on peut également voir dans la partie « Allocation« , la répartirions des jetons avec 17,6% pour l’équipe et les contributeurs initiaux, 15,9% pour les investisseurs en Seed, 19,7% pour les investisseurs en Series A & B (combiné) ou encore 7,4% pour la communauté au travers d’un airdrop et des incitations pour les testeurs du Testnet.

On peut voir pour chaque catégorie le pourcentage de jetons débloqués (Unlocked) et le reste à débloquer (Locked).

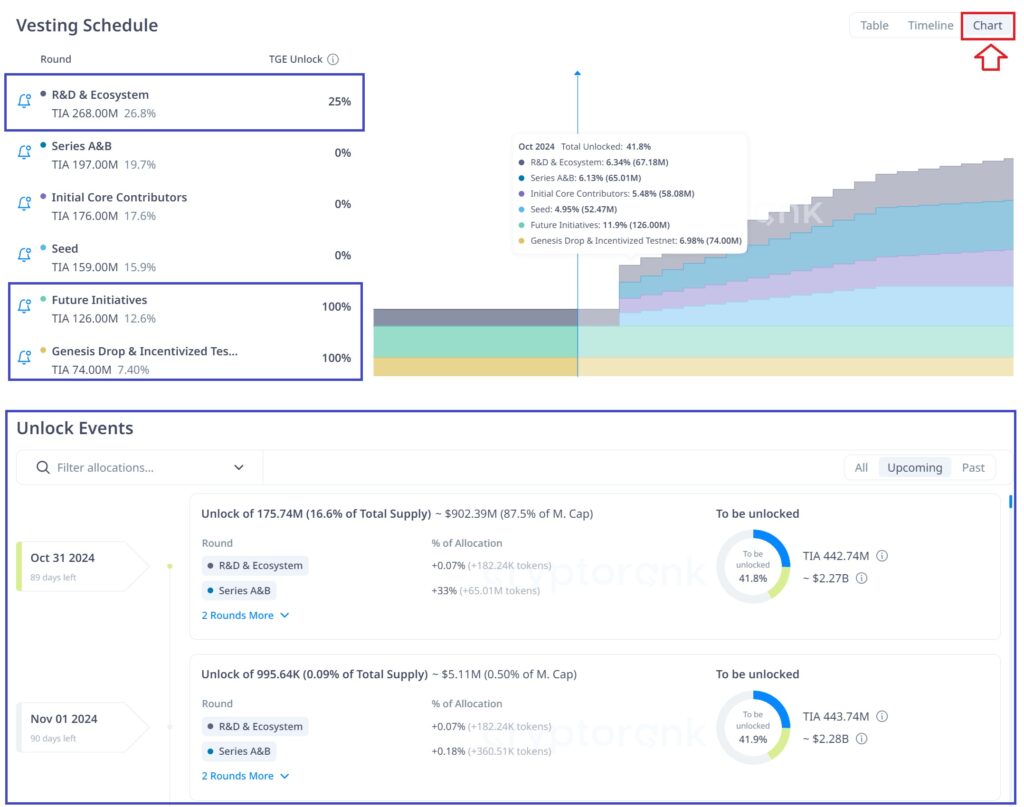

Toujours sur cette page, plus bas vous avez le calendrier complet de chaque déblocage ainsi que des détails sur qui débloque quoi et quel pourcentage et en cliquant sur le petit onglet « chart » vous pouvez visualiser le déblocage de la monnaie sur la durée.

En haut à gauche, on peut voir que 100% des jetons dédiés à la communauté (Genesis Drop & Incentivized Testnet) ont été débloqués, 100% des jetons pour les futures initiatives ont été débloqués également et seulement 25% des jetons dédiés à la recherche et au développement de l’écosystème ont été débloqués. Aucun jeton pour les investisseurs et l’équipe n’ont encore été débloqué, d’où le 0%.

A droite, vous pouvez glisser votre souris sur une date pour voir l’évolution de déblocage, par exemple ici en mettant notre souris sur octobre 2024 on peut voir que 6,13% de tous les jetons Celestia (donc 6,13% de 1,06 millards de jetons) vont être débloqué pour les investisseurs en Series A & B et 4,95% de tous les jetons Celestia vont être débloqués pour les investisseurs en Seed.

En bas, vous pouvez avoir plus de détails sur le déblocage des jetons. C’est très complet, vous comprenez maintenant pourquoi CryptoRank est un outil indispensable pour anticiper le déblocage des jetons et donc les ventes qui peuvent y être associés.

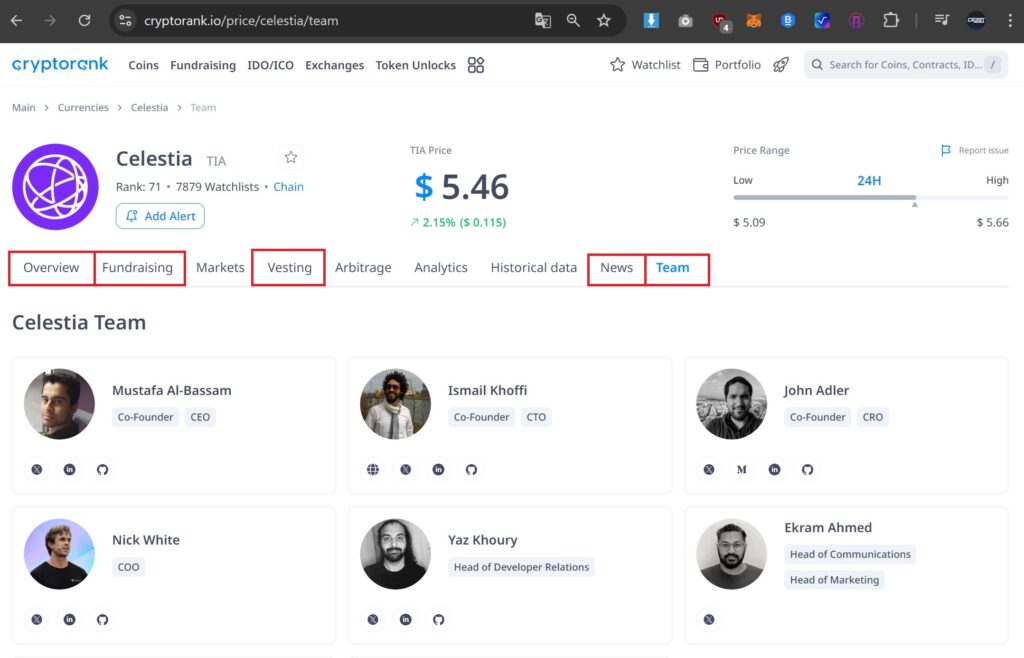

L’importance de l’équipe et des investisseurs derrière chaque projet

Comme nous l’avons vu plus tôt, CryptoRank permet de retrouver la liste des membres de l’équipe derrière chaque projet dans l’onglet Team, avec leurs réseaux sociaux. C’est un excellent moyen pour connaitre le CV de chaque membre. En général si les membres importants de l’équipe (CEO & CTO) n’ont pas de CV, c’est plutôt mauvais signe, car cela peut laisser envisager que ces entrepreneurs sont la exclusivement pour prendre votre argent et déguerpir ! (Même si il y a toujours des exceptions à la règle)

Dans l’exemple de Celestia, Mustafa Al-Bassam, le CEO et co-fondateur du projet a un CV assez impressionnant. Anciennement membre du groupe de hackers LulzSec, son expertise en sécurité informatique est profonde et largement reconnue. Après s’être réorienté vers la recherche en sécurité et les technologies de blockchain, il a obtenu un doctorat de l’University College London. Son passage de hacker à chercheur respecté en cryptographie montre une maîtrise impressionnante des aspects techniques et sécuritaires des technologies décentralisées.

De son côté, Anatoly Yakovenko, le cofondateur de Solana a travaillé chez Qualcomm, une entreprise spécialisée dans la conception et la mise en place de solutions de télécommunications, où il a développé des technologies liées aux réseaux cellulaires. Son passé chez Qualcomm l’a aidé à comprendre l’importance d’un système rapide et fiable pour le traitement des données à grande échelle, une compétence qu’il a appliquée dans le développement de Solana. Cette blockchain utilise une innovation nommée « Proof of History« , qui permet de traiter les transactions de manière plus rapide et sécurisée, en s’appuyant sur des concepts similaires à ceux des réseaux cellulaires en termes de synchronisation et de transmission des données.

N’hésitez donc pas à prendre le temps de surveiller les pages Linkedin ou Wikipedia de certains entrepreneurs de l’écosystème pour en apprendre plus sur eux, vous pouvez également surveiller leur compte Github si vous avez des affinités avec le développement informatique pour juger de la qualité de leur code et de leur CV de développeur.

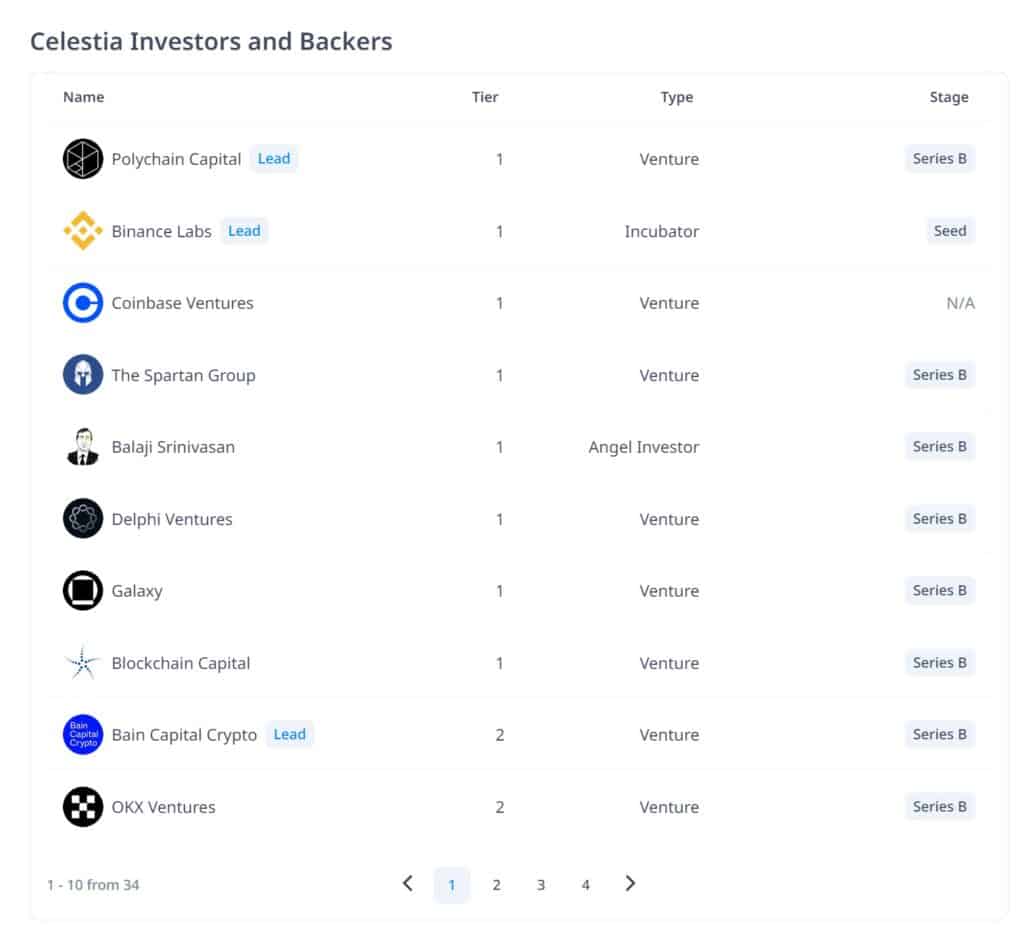

Retournons à présent sur la l’onglet Fundraising de Celestia, mais descendons un peu jusqu’à la catégorie « Celestia Investors and Backers« , ici, on peut voir la liste des investisseurs, ainsi que le « Tier » de ces investisseurs.

Dans le domaine du capital-risque (VC), les termes « Tier 1 » et « Tier 2 » sont souvent utilisés pour classifier les sociétés de capital-risque selon leur réputation, la taille de leurs investissements, leur expérience et leur historique de performances. Voici ce que ces termes signifient généralement :

Ces sociétés sont toujours compétitives et peuvent offrir d’excellentes opportunités pour les startups à différents stades de croissance.

VC de Tier 1 : ces sociétés sont considérées comme les plus prestigieuses et influentes dans l’industrie du capital-risque.

Elles ont souvent un historique de réussite éprouvé avec des investissements dans des entreprises qui sont devenues des leaders de marché ou qui ont eu des introductions en bourse (IPO) réussies.

Les VC de Tier 1 disposent généralement de vastes réseaux d’industrie et d’importants capitaux à investir, ce qui leur permet de participer à des tours de financement plus grands et plus compétitifs. Exemples typiques : Coinbase Ventures et Andreessen Horowitz aux États-Unis.

VC de Tier 2 : ces sociétés sont également respectées mais peuvent être un peu moins connues ou influentes que les VC de Tier 1. Elles ont souvent un bon historique d’investissement, mais peut-être avec des résultats moins spectaculaires ou moins constants que ceux de Tier 1.

Vous pouvez cliquer sur chaque nom d’investisseur pour en savoir plus sur leur portfolio d’actifs ou accéder à leur site web et leurs réseaux sociaux. C’est un parfait moyen de découvrir de nouveaux projets et renforcer vos connaissances dans cet écosystème, beaucoup de choses sont transparentes et cela vous permettra de connaitre les informations bien avant tout le monde.

Capitalisation de marché, valorisation diluée (FDV) et lancement du jeton (TGE)

Avant de discuter de la capitalisation de marché, il est essentiel de comprendre les conditions dans lesquelles les crypto-monnaies sont introduites sur le marché.

Typiquement, un projet de crypto-monnaie commence par lever des fonds pour financer son développement. Une portion significative des jetons est généralement réservée à l’équipe fondatrice et aux contributeurs précoces. L’objectif est de lister la crypto-monnaie à une valorisation qui non seulement récompense les investisseurs initiaux mais assure également une rémunération lucrative pour l’équipe et les contributeurs. Bien que cette pratique soit courante, reconnaître les moments les plus propices au listing est crucial pour maximiser les bénéfices et la stabilité du projet.

Timing optimal pour le Listing (TGE)

Le moment idéal pour introduire une crypto-monnaie sur le marché dépend de plusieurs facteurs.

Premièrement, le climat économique global et l’appétit des investisseurs pour le risque jouent un rôle déterminant. Lister une monnaie pendant une période de haute volatilité financière ou d’incertitude économique peut réduire les chances de succès du lancement.

Deuxièmement, il est judicieux de synchroniser le listing avec des avancées significatives du projet, comme le lancement d’un produit ou l’annonce d’un partenariat stratégique, ce qui peut créer un élan positif et attirer l’attention sur la monnaie. Enfin, surveiller l’activité concurrentielle est crucial, éviter un marché saturé de nouveaux listings peut permettre une meilleure visibilité et adoption.

C’est pour cela que vous verrez sur ce marché régulièrement des périodes de calme avec le sentiment qu’il ne se passe pas grand-chose et des périodes où tous les nouveaux projets très attendus sortent en même temps avec quelques semaines de différence, les projets essaient de lancer leur projet dans des périodes ou il y a de l’intérêt pour le marché car les capitalisations augmentent.

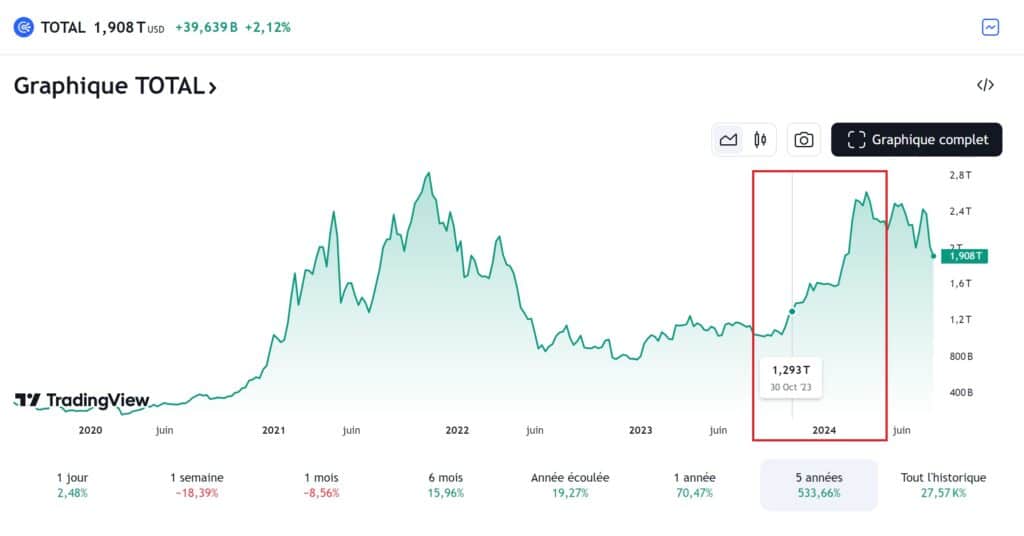

Bitcoin et Ethereum donnent souvent la direction du marché

En novembre 2023, de nombreuses entreprises ont annoncé leur volonté de lister des ETF Bitcoin, ce qui a créé un intérêt grandissant pour tout l’écosystème des crypto monnaies.

En effet, beaucoup d’investisseurs ont commencé à anticiper des ETF sur d’autres projets comme Ethereum ou Solana. Le marché a également anticipé que cette nouvelle allait apporter son lot de nouveaux investisseurs. La capitalisation totale de marché a doublé entre début novembre 2023 et mars 2024, passant ainsi de 1300 milliards à 2600 milliards de capitalisation.

Différence entre capitalisation de marché et valorisation totale diluée (FDV)

Les termes capitalisation de marché (marketcap) et valorisation totalement diluée (FDV ou Fully Diluted Valuation) sont deux mesures financières couramment utilisées pour évaluer la taille et le potentiel d’un projet.

Voici la distinction entre ces deux concepts, traduits en français :

Valorisation totalement diluée (Fully Diluted Valuation, FDV) : Cette mesure représente la valeur de marché théorique d’une crypto-monnaie si l’ensemble de son offre maximale était en circulation et vendue au prix actuel. Cela inclut tous les jetons qui n’ont pas encore été minés ou qui sont réservés pour le futur. La FDV est utile pour évaluer le potentiel total à long terme d’une monnaie, car elle prend en compte la totalité des jetons qui pourront un jour exister, pas seulement ceux qui sont actuellement en circulation.

Capitalisation de marché (Market Cap) : Cette mesure représente la valeur totale des jetons ou monnaies en circulation multipliée par le prix actuel de ces jetons. Elle donne une image instantanée de la valeur de marché totale attribuée à une crypto-monnaie basée sur le cours du marché. La capitalisation de marché est calculée en multipliant le nombre de pièces ou jetons qui ont été émis et sont en circulation par le prix actuel de ces pièces ou jetons.

👉 Plus d’infos : Faible marketcap & Grosse FDV : faut-il fuir ces projets cryptos ?

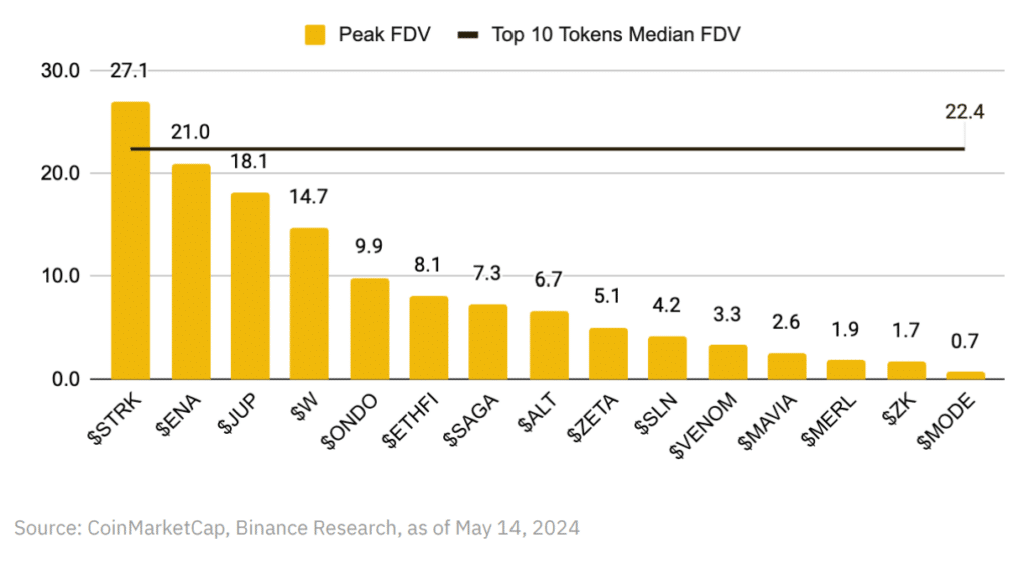

Dans un rapport réalisé en mai 2024 par Binance, on a pu voir de nombreux projets sortir avec une valorisation diluée (FDV) de plusieurs milliards de dollars, dans certains car pour les projets Starknet ($STRK) & Ethena ($ENA), la valorisation diluée de ces projets a même dépassée les 20 milliards de dollars à leur lancement afin de s’approcher a la capitalisation moyenne du TOP 10 des crypto monnaies déjà sortie.

Mais cette stratégie de listing n’a pas porté ses fruits, car de nombreux investisseurs ont trouvé ces capitalisations trop élevées. Pourquoi ? Car il devient de plus en plus difficile de s’imaginer multiplier sa mise par 2, 5 ou 10 sur des projets autant valorisés.

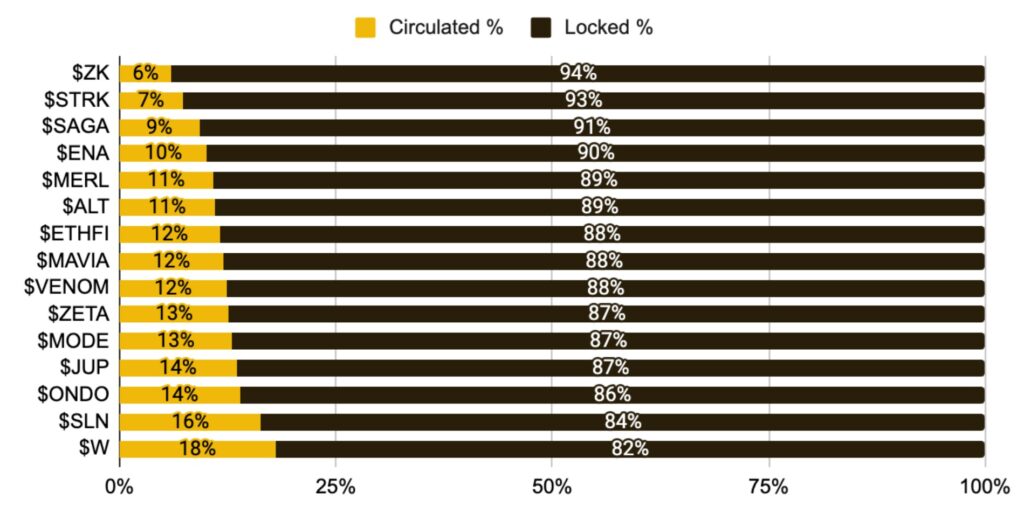

La valorisation diluée (FDV) des nouveaux projets est de plus en plus excessive par rapport à la capitalisation de marché au lancement des projets. Exemple ici ou seulement 6% à 18% de la masse monétaire totale est disponible au lancement, ainsi chaque projet a une capitalisation de marché beaucoup plus basse que la valorisation totale diluée.

La bonne question à se poser avant d’investir dans une crypto monnaie

Il faut donc se poser la question suivante « est-ce que le projet dans lequel j’investis a encore le potentiel de voir son prix se multiplier par 5 ou 10 à l’avenir ? »

Si la réponse est non, alors pourquoi prendre le risque d’investir sur ces projets alors qu’il sera probablement plus sage d’investir sur Bitcoin ou Ethereum.

Chaque projet est différent, analysez la valorisation des concurrents déjà listés du projet dans lequel vous souhaitez investir. De plus, considérez qu’un projet ayant déjà plusieurs centaines de millions ou des milliards de dollars de capitalisation est un projet déjà fortement valorisé.

Vous pouvez trouver la capitalisation, la valorisation totale diluée (FDV) et le ratio capitalisation / FDV sur Coingecko pour chaque projet sur la page Coingecko du projet ou depuis la page d’accueil en changeant des paramètres dans « Personnaliser« .

Pour savoir quand est-ce qu’une crypto monnaie va être listé, n’hésite pas à suivre ses réseaux sociaux, en général le projet annoncera en avance la date de listing de son jeton.

Vous pouvez aussi suivre des comptes dédiés comme @Layerggofficial sur Twitter. La mention « TGE » signifie « Token Generation Event« , c’est l’événement lors duquel une nouvelle crypto monnaie est créée et généralement mis à disposition du public pour la première fois.

En résumé, soyez très vigilant lors de vos analyses avant d’investir dans un projet très capitalisé, surtout si ce projet a beaucoup de concurrents car il perdra de son côté unique et indispensable. Le cycle de marché de 2023, 2024 nous a prouvé que les investisseurs se sont professionnalisés et le nombre de nouveaux projets de crypto monnaies ne fait qu’augmenter chaque jour. Il y a beaucoup trop de nouvelles offres et trop peu de nouveaux investisseurs, il est donc nécessaire de muscler vos analyses et d’être exigeants avec chaque projet.

Le marché des crypto monnaies permet de réaliser de belles plus-values si vous arrivez à vous exposer à de bons projets mais il est également très facile de perdre une bonne partie de sa mise en s’exposant à des projets beaucoup trop capitalisés par rapport à leur usage réel. Votre objectif pour tenir sur la durée et gagner de l’argent c’est aussi de faire tout ce qui est en votre pouvoir pour ne pas perdre bêtement votre capital dans des projets qui ne performent pas.

Si vous comptez vous lancer dans l’aventure, vous pouvez démarrer avec un petit budget afin de découvrir cet univers sans vous mettre en danger. Une ou plusieurs centaines d’euros c’est très bien pour démarrer si vous n’avez que peu d’argent de côté.

Il est inutile de démarrer dans les crypto monnaies avec un gros budget tant que vous ne vous êtes pas fait la main sur ce marché, démarrez léger, le plus important est avant tout de commencer au plus tôt afin d’être directement dans le bain et comprendre. Cependant, prenez les bonnes habitudes au plus tôt et prenez soin de chaque euro afin de faire grossir votre capital car il faudra garder ces bonnes habitudes si vous décidez plus tard d’augmenter votre investissement sur ce marché.

Pour valider ce chapitre et passer à la suite, cliquez sur « Ce qu’il faut retenir » ci-dessous. Cette étape vous aidera avant de répondre au quiz de cette partie 👇